这个产业,正走在十年百倍的路上

动力电池产量10年200倍增长,新能源车10年400倍,碳纤维会如何?

全文5242字,阅读约需11分钟

文|陈俊一

编辑|林泽玲 常亮

题图|123RF

股市中十年百倍的案例不少,而产业链中具体产品的十年百倍增长,是一个比资本增值更难的事情。但并非没有发生过,以这几年大热的新能源汽车及动力电池为例:

2011年,中国动力电池出货量1.08GWh;2021年,高工产研锂电研究所(GGII)的调研显示,2021年中国动力电池出货量220GWh——10年增长约200倍。

据中汽协数据,2011年我国新能源汽车的产销量分别为8368辆和8159辆;2021年分别为354.5万辆和352.1万辆——10年增长分别达423.6倍和431.5倍。

动力电池出货量和新能源汽车产量之间的倍数差异暂且不谈,仅仅是两者的爆炸式增长,就让人不禁联想到另一个正蓬勃发展的产业:碳纤维。

从汽车的侧翼子板、侧裙、后包围、大尾翼,到相控阵雷达高精度有源安装板中的高导热蒙皮;从国际空间站长达108.4米的桁架,到拥有着全世界最大独立碳纤维屋顶的苹果总部大楼;从歼-20战斗机到商飞C919客机,无不需要碳纤维材料的参与。

碳纤维当前的发展阶段,也颇类似十年前的动力电池行业,正处于爆发前夜。

2020年,大陆碳纤维运行产能为3.62万吨,国内实际碳纤维供应量约为1.85万吨,产量/产能比约为51%。动力电池可以10年200倍增长,新能源汽车可以10年超400倍增长,中国碳纤维产业比照之下增速打个折,以产能或产量计,能否实现10年100倍增长?

下游需求到底有多大?

据统计,2019年全球碳纤维主要应用于风电叶片、航空航天、体育休闲、汽车轻量化四大领域,分别占比24%、23%、15%、11%。由于航空航天用碳纤维价格较高,导致其市场价值量占比高达49%,远超过民用碳纤维领域。

不过,我国碳纤维下游应用结构与全球市场差异较大——下游应用排名前四位的分别是体育休闲(37%)、风电叶片(36.5%)、建筑(5.3%)、压力容器(4%)。

2020年,由于新冠疫情对航空、体育产业的负面影响,全球碳纤维需求量只有10.69万吨,同比只上升3.09%。尽管2020年的增速“拉胯”,但2015到2020年全球碳纤维需求量的年复合增长率也达到9.3%。

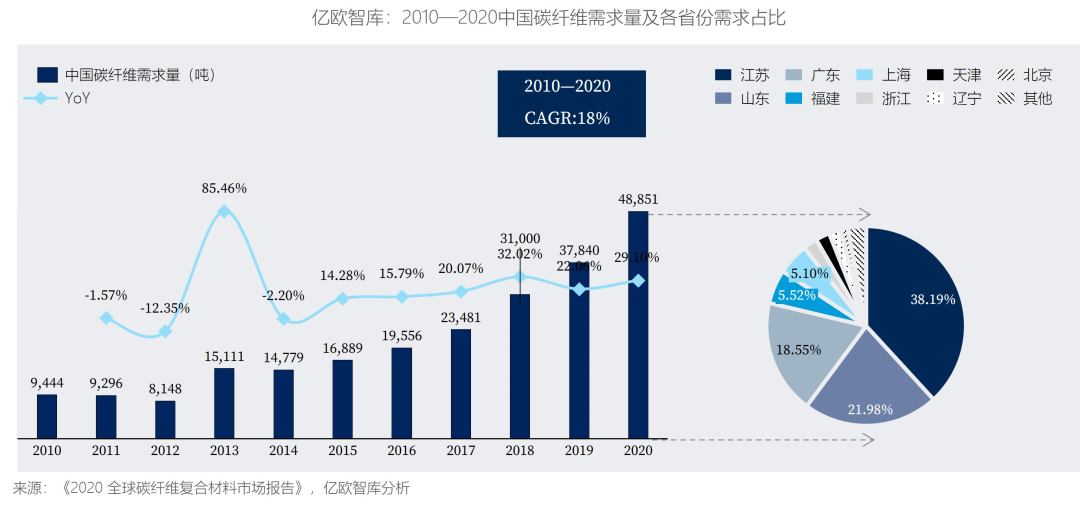

中国市场对碳纤维需求量更高,2018年到2020年的增长率更是远超以往,并刺激上游大规模扩产:

中复神鹰在西宁建设总产能2.4万吨碳纤维产线; 光威复材在包头建设“万吨级碳纤维产业化项目”; 上海石化宣布投资35亿元,建设2.4万吨原丝,1.2万吨大丝束碳纤维项目; 吉林化纤宣布在“十四五”期间完成6万吨碳纤维及1万吨复合材料项目; 吉林碳谷宣布在“十四五”期间完成15万吨碳纤维原丝建设,届时碳纤维原丝产能将达到20万吨……

还有更多企业纷纷建设万吨级碳纤维项目。在2025年“十四五”结束之年,目前可以统计到的碳纤维产能(含原丝,碳纤维,复材),就已经是2020年中国碳纤维3.6万吨产能的10倍以上,如果第二个5年还能保持10倍增长,其实就是10年100倍。

再具体到公司,碳纤维产业公司中,板块营收或者利润在2021年增长超50%的就有不少案例:

吉林碳谷近日发布的公告显示,预计2021年利润总额为3.53亿-3.76亿元,同比增长152.53%-168.98%。

光威复材2021年实现营业收入26.07亿元,同比增长23.25%;其中预浸料业务实现收入3.59亿元,同比增长51.94%。

借助干喷湿纺先进工艺,中复神鹰的产能扩张速度也非常快。2020年底,中复神鹰碳纤维产能还仅有连云港本部的3500吨,但西宁两条产线2023年建成后,总产能将高达2.75万吨,相当于三年内产能增加7.9倍。

也许读者会有疑问,只举产能、营收、利润增长较好的案例,而不去寻找增长不够理想的公司,这样会不会影响预判?

诚然,数学中,平均数是优秀者和落后者分数之和的平均。但在商业中,落后者未来将会被挤出市场,根本就没有资格参与到平均数的计算之中。产业长期增长的平均数,就是优秀者集合的平均。

这10年动力电池整个产业的增速,是应该拿宁德时代、比亚迪的增长值计算平均值,还是应该找那些负增长、最终被淘汰的企业去计算增速?

高工产业研究院(GGII)的数据已经给出了回答:2016年我国动力电池企业数量是155家;到2018年,企业数量下滑到105家;2020年,国内实现装机的电池企业已不足50家,且TOP10企业的装机占比已达95%。

动力电池产业不到5年,淘汰企业就已经超过100家;但2011年以来的行业10年增幅,却达到近200倍。

虽然行业不同,但碳纤维产业也是同理。预测未来的行业增幅,应该拿最优秀的一批企业去计算,不能拿较落后的企业拉低均值,去做出一个看似理性实则保守的判断。

随着我国产业和经济的进一步发展,碳纤维已经从消费领域进入更多产业,从风电到建筑,从汽车到航天,下游需求正在蓬勃发展。

世界碳纤维龙头企业日本东丽的崛起,就离不开下游市场波音需求的拉动;波音甚至还派遣工程师前往东丽参与研发,与上游直接对接需求。

东丽、帝人、三菱化学掌握碳纤维全球六成市场份额,拥有高端产品的技术优势,而他们的领先,其实也就是靠起步早加上锚定下游需求,多年积累而成。

中国也可以靠全世界最大单一市场的庞大下游碳纤维需求,刺激上游碳纤维企业一步一步追上世界先进水平。其实动力电池行业10年200倍增长,就是一个典型的下游需求带动上游产业崛起的案例。

动力电池10年200倍增长如何来?

有一个经典的数学问题:池塘水面上的浮萍,每天生长面积翻一倍,10天可以长满整个池塘,那么第几天浮萍所占面积是池塘面积的一半?

答案是第9天。

如果把中国动力电池产量从2011年到2021年的10年200倍增长过程,看做是浮萍铺满整个大池塘,那么,在倒数第二年也就是2020年,动力电池甚至还没有铺到“池塘”的一半。

据中国汽车动力电池产业创新联盟数据,2020年动力电池产量是83.39GWh,此时还只是2011年的80倍左右,但次年就达到了200倍。

动力电池这10年的增长过程,当然不是一帆风顺。但每一次起伏的波浪,都为下一个更高的波浪蓄积了能量。

据欧阳明高院士透露,中国动力电池规划产能2023年将达10TWh(1TWh=1000GWh),2025年接近25TWh。但2020年国内动力电池产能还只有511GWh(出货量为83.39GWh,产能利用率16.32%)。这一预测,几乎相当于在10年200倍基础上,再叠加5年50倍的增幅。

动力电池的疯狂增长,其实就是在下游新能源汽车的庞大需求刺激下发生的。回到上文中,动力电池出货量和新能源汽车产销量之间的倍数差异问题:后者10年超过400倍的增幅大于前者10年200倍的增幅,也侧面说明下游的需求增长更加旺盛,以至于国内上游产能未能完全覆盖住这些需求。

作为上游的动力电池产业不仅发展壮大,形成如宁德时代(300750)这样的头部厂商,而且还拥有了对下游的议价权。

2021年,在下游急需动力电池时,有传闻称,小鹏汽车CEO何小鹏为了从宁德时代拿到电池,亲自赴宁德时代蹲守一周。甚至沈南鹏还调侃宁德时代创始人曾毓群:“当产能紧张时,小鹏、理想和蔚来都坚持要电池,你怎么分配?是需要跟你喝酒,还是多去几次宁德办公室?”话语间,下游的“哀求者”状态更是凸显上游的影响力之大。

动力电池产业当然不能无限增长下去,毕竟上游锂矿等资源全球储量有限,动力电池产能总有一天会触达天花板。

数据显示,全球锂资源经济可采储量仅为2100万吨,总勘探储量是8600万吨;钴的经济可开采储量只有710万吨。动力电池原材料不仅储量有限,分布还特别集中,难以保证安全稳定的供应:全球锂矿的七成左右分布在澳大利亚、智利、阿根廷三个国家,钴矿的六七成要依赖于刚果(金),镍矿的一半依赖于印尼和俄罗斯。

对比之下,碳纤维产业在原材料上,几乎相当于无限供应。

原料无限与需求无限

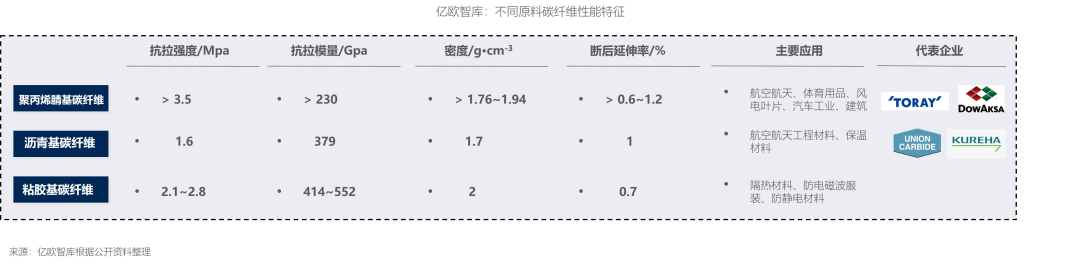

碳纤维原料来源主要包括聚丙烯腈(PAN)、沥青和粘胶三种。

据亿欧智库《2021中国碳纤维产业研究报告》,聚丙烯腈(PAN)基碳纤维因原料丰富和力学性能优良,应用领域最广,占市场份额90%以上;沥青基碳纤维约占市场份额8%;粘胶基碳纤维耐高温但技术难度大、成本高,市场份额约为1%。

聚丙烯腈(PAN)基碳纤维的原料聚丙烯腈(PAN),通常由丙烯等石油基原料制成;沥青基碳纤维以沥青等富含稠环芳烃的物质为原料:作为占市场份额最多的两类碳纤维,其原料追溯源头都是石油、煤炭等化石能源。

粘胶基碳纤维则不同,主要采用木材、麻和棉花等含有的天然纤维为原料;但哪怕市场份额最高的聚丙烯腈(PAN)基碳纤维,在“碳中和”目标之下,也有更多绿色技术正在得以应用。

2022年1月,化工巨头索尔维和Trillium Renewable Chemicals公司签署了一份意向书,索尔维将利用Trillium公司的技术从甘油等植物性原料中生产丙烯腈,以开发生物基丙烯腈 (bio-ACN) 供应链。

这也为未来聚丙烯腈(PAN) 基碳纤维的原料开辟更为广泛的来源。

既可以开源,也可以节流。2020年,中国原油进口5.42亿吨,自产1.95亿吨。随着新能源汽车的快速推进,整体石油紧缺的局面短期内虽不能缓解,但石油化工产业缩减部分燃油提炼,为碳纤维产业生产更多丙烯原料是没有压力的。

如在炼油过程中,采用重度催化裂解技术以最大化丙烯生产,虽然会导致汽油收率低于50%,但丙烯收率可以提高到20%以上。

除了重度催化裂解之外,还有蒸汽裂解、炼厂催化裂化、丙烷脱氢等多种工艺路线。丙烯不仅可以来自原油,还可以采用煤、天然气制取。

原油最佳的用处并不是烧掉,而是作为化工原料发挥更大的价值。原油作为燃料被烧掉,其实是人类获取能源技术不发达情况下,对原油一种无奈的浪费。

原料供应、制造难度和下游需求,可以说是促发某项产品爆发式增长的三个最重要因素。

在原料供应上,碳纤维不缺原料。国内一两万吨的碳纤维年产量就算再扩大10倍、100倍,所需要的丙烯等原料,供应上都不会有问题。

在制造上,以聚丙烯腈(PAN) 基碳纤维复合材料为例,其生产环节主要包括:丙烯→聚丙烯腈(PAN)→原丝→碳纤维→预浸料→复合材料。

这五个制造环节中的后四个,其实也概括了上游原丝生产、中游碳化、下游复合材料编织成型及应用的碳纤维产业链。

亿欧EqualOcean分析师焦天一认为,碳纤维的生产环节涉及多种工艺参数的精细调制,一项小参数都可能会对碳纤维质量产生较大影响。龙头企业由于多年深耕碳纤维研发,具备碳纤维生产与工程化制备的先发优势。

碳纤维及其复合材料(织物、预浸料等)编织的代表公司有中航高科(600862)、恒神股份(832397)、光威复材(300699)、中简科技(300777)、中复神鹰(A04859)等。碳纤维复合材料应用的代表上市公司有航天动力(600343)、中材科技(002080)、宁波华翔(002048)等。

从原丝生产到碳化,从碳纤维到碳纤维复合材料,哪一个环节更难?

每一个环节,都有着具备特殊性质的行业经验与秘密,不好直接比较难易。这些经验性知识,既要逐渐积累,也要主动突击去研发。特别是在碳纤维需求量的新一轮增长中,下游应用一定会对上游碳纤维生产制造产生良性推动作用。

结语

秦朔在《新工业时代》一书中,讲述过中国巨石(600176)总裁、振石集团董事长张毓强创造两个“世界冠军”级企业的故事——中国巨石是玻璃纤维领域的世界冠军,产能占中国市场超40%;恒石基业(01197)是风电基材领域的世界冠军,产能占世界35%,占世界几大主要采购商采购规模的80%。

这两个故事,都是企业在某一细分领域实现大规模量产、成为世界巨头的成功案例。

2020年,中国巨石玻璃纤维产销量超过200万吨,产能约占全球产能的24%,已经稳居世界第一。再加上重庆国际和泰山玻纤产能分别占11%、13%,三者合计占全球产能的47%,中国企业已经占据全球玻璃纤维的半壁江山。

借助大规模产能优势,中国巨石等企业也降低了各项固定费用,还在定价权等方面掌握了主导权。近几年中国巨石的综合毛利率、净利率持续上升,2019年至2021年前三季度,公司综合毛利率分别为35.46%、33.478%、46.21%,净利率为20.14%、20.66%、31.50%就是明证。据最新业绩预告,2021年度,中国巨石预计盈利57.99亿元-70.07亿元,同比增长1.4倍到1.9倍。

碳纤维行业在“爆产能”的量变中,企业在产业链地位上的质变也同样会发生。

中国被称作“发达国家粉碎机”,也就在于过去几十年,能够把很多原本高端的产品价格打下来,规模干上去。碳纤维产能,能不能十年百倍成长?历史其实已经给出了回答。

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。