躺平的联想,A股也“扶不动”

共

3722字,需浏览

8分钟

·

2021-10-15 07:11

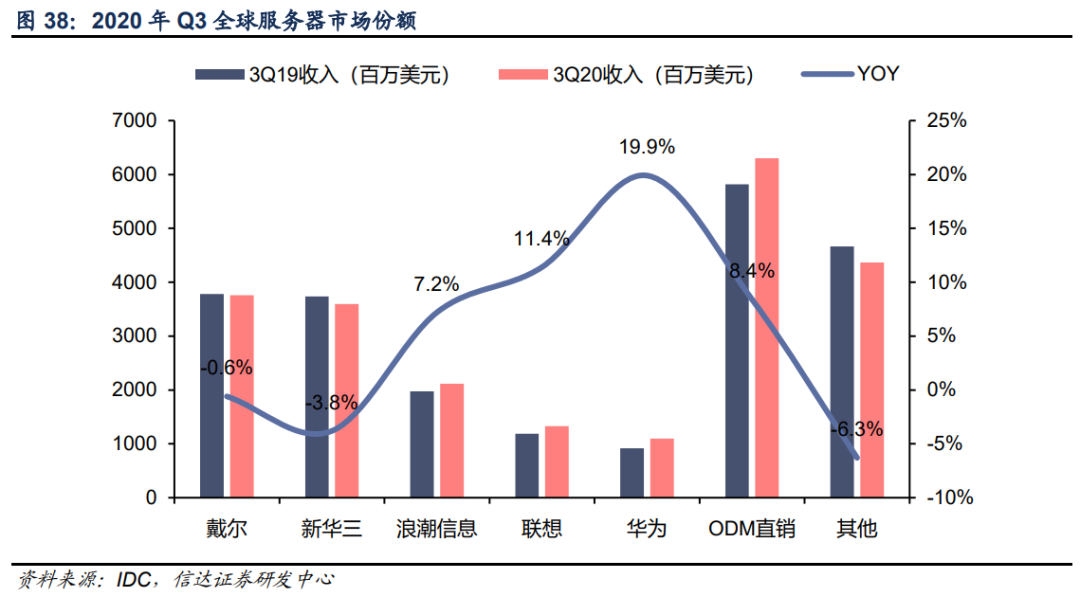

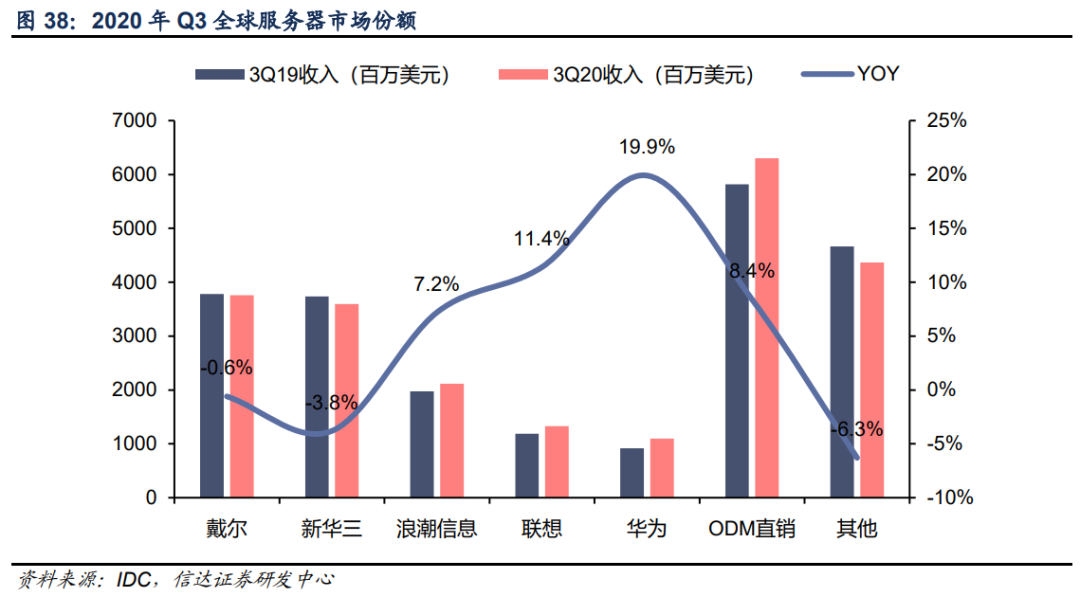

联想创始人柳传志喜欢的书籍是《基业长青》,一本介绍常青树企业生存秘诀的案例集合,而这契合了柳传志稳健经营的策略。在对任正非的评价中,柳传志提到:“在技术创新上任正非比我敢冒险,但他摔下来的时候会很重。我是行走50米安营扎寨,然后继续。”但联想似乎保守到了另一个极端,如果不是回科创板,很少有人会关注到联想在研发的投入这么少,仅占收入的3%。在近期的科创板上市风波中,联想到内地市场安营扎寨的美梦宣告破碎——提交IPO申请后仅隔一个工作日,联想主动撤回了上市文件。尽管在10月10日的公告中,联想试图向投资者群体澄清,公司的业务运营状态良好,撤回申请将不会对本集团的财务状况造成任何不利影响,但投资者还是用脚作出了投票。撤回IPO申请后两个交易日,联想集团遭遇累计14.53%的股价暴跌,市值损失高达154.1亿港币。根据联想公告中“终止”科创板上市的表述,这意味着从今年1月以来开启的“联想回A梦”彻底醒来,A股市场在短期内将不再有联想的位置。在外界讨论中,由于高负债率的特点,联想往往与房企联系在一起。不同之处在于,如果说房地产企业遭遇了商业模式的骤变,联想则是在步步为营的推进中,被时代甩在了身后。今年1月12日,联想集团便向港交所提交公告,宣布可能发行中国存托凭证(CDR),并向上海证券交易所科创板申请CDR上市。联想集团董事长兼CEO杨元庆在2020年三季度业绩发布会上称:“这是我们一直的愿望,因为联想本来就扎根在中国,中国也是我们全球的总部,是我们的大本营,当然我们希望能够跟这个市场有更多的连接。”而事实是,自2005年收购IBM的PC业务以来,联想的市场基本盘已经从国内转移至国际市场。2020年年报显示,联想营业收入中,31.89%来自美洲;欧盟、中东、非洲占比24.49%;亚太地区占比22.21%,中国市场仅占21.41%。杨元庆在接受采访时称,回归科创板将帮助联想实现国内市场和国际市场的协同效应最大化,同时增进联想资本结构的多元化,提升资金实力。然而从联想递交的招股说明书看,联想预计募资100亿元,其中65%用于投资新产品及战略投资项目,35%用于补充流动资金。上交所数据显示,截至今年10月12日,科创板的平均市盈率为65.87倍,而联想市盈率仅为8.15倍。这意味着,一旦联想实现科创板上市,或将实现公司估值水平较大幅度的提升。在港股市场,恒生科技指数截至10月12日的加权市盈率约为32.7倍,而联想的8.15倍PE显然处于较低档位,甚至低于同为成分股的海尔智家和小米集团。在此之前,市场一度流行联想被过度低估的观点。在不少投资者看来,联想坐拥全球市场出货量第一的PC业务,其估值被过度低估。而移动业务、数据中心业务由于盈利能力不成熟等问题,其估值并未被市场作为联想的第二曲线正确对待。但事实上,联想的“第二曲线”尚未形成对公司营收及利润的有力支持。以移动业务为例,2021财年中,联想的移动业务收入增速仅为9%,在三大业务中排名垫底。尽管在今年以来的5G换机周期中,联想手机有望迎来出货量的大幅增长,但距离华为、小米、OV等一线梯队玩家有较大差距。自2015年以来,随着手机市场进入激烈的存量竞争,联想不得不将移动业务战略重心转移至美洲市场。仅2020年前三季度,美洲国家占联想手机出货量的比重已经超过80%。在国内市场,联想惯用的“贸工技”打法遭到用户诟病——不能立即带动市场成功的产品及其设计亮点,会在短时间内被砍掉;过度依赖外部收购,导致手机缺乏亮点,在群雄环伺的国内市场缺少突破口。有用户表示,联想手机甚至达不到锤子手机的水平。而这注定了联想的悲剧命运——希望在A股市场重新确认移动业务估值,但移动业务早已被“赶出”国内市场。即便联想顺利实现回归科创板,能在多大程度实现重新估值,也要打一个问号。即便是联想在全球占据出货量及市场份额首位的PC业务,其技术优势和市场优势也并非稳固。一位前联想PC部门人士对「科技新知」表示,联想作为OEM模式的加工企业,对PC业务的技术研发投入较少,且常年维持稳定,主要通过压榨供应链的方式保障利润。在设计产品时,联想主要考虑通用性、满足市场需求,以及降低定制化成本。从这一角度看,联想更接近一家集成销售公司。这表示,联想对PC业务的定位是已无发展空间,仅作为长期稳定的收入来源维系。其中,压榨供应商的手段主要是通用,即多个机型共用某个硬件模块,如电池、电源等。通过类似的操作方式,联想可以在更长的周期内,在不考虑具体产品的前提下实现PC业务的低研发投入,且提升对上游供应链的议价地位。在产品复杂度方面,联想不及同领域的戴尔和惠普。以联想发布的笔记本电脑产品小新pro14和yoga14s为例,两款产品的差异更多体现在外壳颜色及屏幕上,与全新立项设计的机型有本质区别。而通过类似操作,联想能够节省下近一倍的研发成本。尽管近年来,外界看好联想PC业务出货量及利润率的增长前景,理由包括上游硬件竞争加剧将提升联想议价能力、居家办公拉动个人PC需求等。但在前述前联想PC部门人士看来,这些观察大多缺少逻辑基础。例如,在PC行业中,主要利润率集中在上游CPU、GPU、内存、硬盘和屏幕厂商手中,特别是芯片行业具有强势供应链的特点,下游分散的OEM厂商缺少控制供应链的能力。尽管联想通过多种手段管控芯片价格,但在强势供应链面前,OEM厂商必须具备极大的市场占有率优势,才能摆脱弱势方的地位。另一方面,尽管新冠疫情催生的居家办公需求,对联想的PC业务造成了短暂繁荣。但从产品更换周期看,个人电脑的更换周期往往在3年以上,而疫情下释放的需求,更多来自因工作原因未配置电脑的用户。这意味着,疫情部分透支了联想PC出货量的增长。随着居家办公热潮的减弱,联想PC业务增速大概率将放缓。从历史看,联想的PC市场份额经历了漫长的萎缩期,在2018年后才重回市场份额全球首位的位置。但这无力扭转联想PC业务的低利润率OEM本质,也无力扭转PC估值低迷的局面。随着联想将重心转向智能化业务,PC作为联想基本盘的估值水平或将进一步走低。联想另一遭受外界质疑的角度,则是堪比房企的高负债率。联想财报显示,截至今年二季度末,联想集团资产总额为2613.8亿元,而负债总额高达2345.05亿元,资产负债率高达89.71%。然而与同行业的戴尔、惠普对比,戴尔二季度资产负债率达到91.85%,惠普则达到111.09%。相比之下,联想的资产负债率显然更低。从具体负债内容看,联想的2345.05亿负债中,应付账款及票据,以及其他应付账款及应计费用合计达到1674.19亿元,这契合了前述联想人士的观察——联想PC项目账期较长,且习惯于长期复用同一硬件模块,以追求压榨供应商,提升产业链内部的议价地位。从现金流角度看,自2018年以来,联想的经营活动现金流逐步企稳,2021财年经营性现金流达到240.03亿元。这意味着在核心PC业务转暖后,联想已经摆脱了缺钱困境。相较依赖高负债运作商业模式的房地产行业,联想的高负债反而表明其对供应链的压榨能力。而目前摆在联想面前的主要难题,则是尽快找到成熟的,被市场接受的第二曲线。目前,联想的智能化转型,主要包括基础设施方案服务和方案服务两大领域。前者提供的产品包括服务器、存储、网络、融合架构、软件等,主要营收来源是服务器销售;后者主要面向政府、能源、教育等垂直行业客户提供智能化解决方案,如教育领域的智能课堂、制造业的数据赋能等。而上述智能化业务均面临与移动业务类似的问题,即联想起步较晚,尚未形成进入第一梯队的竞争力,无法给投资者以确定的增长预期。以服务器业务为例。联想的服务器业务源自2014年10月1日对IBM x86服务器业务的收购,IDC数据显示,截至去年三季度末,联想服务器销售额为13.26亿美元,市场份额为5.88%,在增速上落后于华为,在绝对份额占比上则落后于戴尔、新华三、浪潮信息等。从浪潮信息约26倍的市盈率水平看,智能化转型对联想带来的估值提升也较为有限。而从占集团营收比例看,联想仍距全面智能化较远。在2021财年,数据中心业务集团占联想总营收额比重仅为10.41%,且同比增速为15%,不及个人电脑及智能设备业务收入的22%。这意味着,联想想要复刻百度AI业务重塑估值的故事,还将有更远的路要走。而此次科创板上市梦的破碎,无疑将为联想的第二曲线扩张蒙上一层阴影。往期好文推荐

点赞

评论

收藏

分享

手机扫一扫分享

举报

点赞

评论

收藏

分享

手机扫一扫分享

举报

下载APP

下载APP