千亿降糖市场激战正酣,GLP-1RA巨头神仙打架

百年来,降糖药市场就是个江湖,硝烟四起,争斗不止。

全文6477字,阅读约需13分钟

文|林怡龄

编辑|刘聪

来源|亿欧健谈

ID:EO-Healthcare

今年上半年,全球降糖药市场迎来了重磅炸弹。礼来的一款GLP-1/GIP双重激动剂Tirzepatide(Mounjaro)获得FDA批准,成为全球又一新款糖尿病药物类型。

自1920年人类尝试使用动物胰岛素治疗糖尿病以来,百年间,全球一共出现了9大类糖尿病治疗药物,既有为人熟知的双胍类、胰岛素类,也有磺脲类、糖苷酶抑制剂类、噻唑烷二酮类(TZDs)、格列奈类、GLP-1类、DPP-IV抑制剂类和SGLT-2抑制剂类。

其中,GLP-1受体激动剂(GLP-1RA)由于降糖效果强、低血糖风险低(单药)、减肥效果好和心血管获益等优势,它的出现更是革新了整个糖尿病治疗市场。礼来此次获批的重磅产品,便是该类药物的“升级版”。

GLP-1研究领域的奠基人和杰出领袖之一,加拿大多伦多大学的Daniel Drucker教授曾乐观预言:在不久的将来,GLP-1类药物将取代胰岛素成为糖尿病治疗的主线药物。亿欧智库在《2022年药品市场生命周期研究之GLP-1RA篇》(点击左下角阅读原文可以获取完整版报告)预测,2022年到2030年,中国GLP-1RA市场规模将从56亿元增长至158亿,复合增速14%。

放眼全球市场,GLP-1RA如今占到了降糖药物市场的12%,且这个领域早已是多款产品“神仙打架”,排在前三位的度拉糖肽、利拉鲁肽和司美格鲁肽在短短三年间轮番抢做“世界第一”。

百年来,降糖药市场就是个江湖,硝烟四起,争斗不止。很长一段时间里,GLP-1RA不仅在同类里要较量,还要跟其他8个类型层出不穷的新药比拼,一不小心便容易陷入内外交困的窘境。

而它的“杀招”大抵有两式,一是提高依从性,即长效和口服,后者是胰岛素百年来都未能突破的关卡;二是拓展适应症。从肥胖症、非酒精性脂肪肝到中枢神经领域(CNS),GLP-1RA还有着更为广阔的天地。

GLP-1RA搅动千亿市场

糖尿病与心血管疾病、呼吸系统疾病并称为人类三大“慢性杀手”,由于其患病率高、患病人数多,孕育出了一个庞大的降糖药市场。

IDF(国际糖尿病联合会)的一组数据显示,每年,全球范围内的糖尿病患者在医疗费用方面的花费超过7000亿美金,相当于全球总医疗费用的八分之一。而在药物方面,其预测,到2022年,降糖药的市场规模将超过千亿美金,达到1240亿。

在这个极具吸引力的千亿市场里,随着药物类型不断增加,涌入玩家愈多,竞争也愈发激烈。不过,要说现在最风光的,当属GLP-1RA。从目前的临床应用趋势来看,它已经成为业内眼里最具市场潜力的降糖药。

上世纪60年代,“肠促胰岛素效应”的发现,即在相同的血糖变化水平下,与静脉注射葡萄糖相比,口服葡萄糖可引起更多的胰岛素分泌,催生了“肠—胰岛轴”理论的诞生。随着研究的不断深入,胰高血糖素样肽-1(GLP-1,Glucagon-like Peptdie-1)被发现,这才有了日后以GLP-1为靶标的降糖药开发潮。

GLP-1是由人胰岛高血糖素基因编码并由肠道L细胞分泌的一种肽类激素,属于肠促胰岛素家族。通俗来讲,GLP-1RA以葡萄糖浓度依赖的方式增强胰岛素(降糖)分泌、抑制胰高糖素(升糖)分泌。而由于依赖葡萄糖浓度,也让GLP-1RA降低了低血糖风险。

只是,天然的GLP-1半衰期短,仅有3-5分钟,不具有成药性。因此,开发GLP-1RA,首先要突破的就是延长半衰期。从现有的药物来看,目前业内采取的方法有两种,由此也形成两种类别的药物,即短效药和长效药。

前者是通过改变GLP-1第2或第3个N端位置的氨基酸,降低其被DPP-4酶(通过抑制DPP-4酶,业内开发了一类治疗2型糖尿病的药物—DPP-4抑制剂)清除的可能。后者则是通过与多肽和血浆白蛋白结合,减少GLP-1RA被肾小球清除,进一步延长半衰期。

打响GLP-1RA第一枪的药物,诞生在短效药领域。2005年,首款GLP-1RA艾塞那肽上市。此后,FDA接连批准了数种GLP-1RA。截至现在,全球已上市11种GLP-1RA。

虽然GLP-1RA数量不少,各自服药周期亦有差别,但皆可分为两类。除了上述以短效和长效分类,另一类分法是动物源性和人源性。目前,动物源性的如艾塞那肽,它是从食量惊人却“吃不胖”的希拉毒蜥唾液腺分泌的毒液中,提取制备的一种天然GLP-1RA,与人的GLP-1只有53%的同源性。而人源性的则有利拉鲁肽,司美格鲁肽,度拉糖肽和阿必鲁肽等。

神仙打架改格局

2009年,全球第一款每日一次的GLP-1RA利拉鲁肽率先在欧盟上市,相较于艾塞那肽的一日2次,在当时已属长效。直到2018年,利拉鲁肽一直是GLP-1RA领域的王者,2017年后,其更是与度拉糖肽和司美格鲁肽形成三足鼎立局面。

2019年,利拉鲁肽已经快占到全球市场销售额的40%,而短效药艾塞那肽和利司那肽的份额已经可以忽略不计。不过,世上没有常胜将军,GLP-1RA的霸主之位很快就要易主了。

2019年后至现在,一周给药一次的度拉糖肽,销售额开始猛增,2020年,利拉鲁肽就从第一的宝座下来了,新霸主度拉糖肽成为了那年GLP-1RA甚至是糖尿病药物的销售冠军。

时间来到2021年,2017年上市的司美格鲁肽,其销售额已经逼近度拉糖肽,大有赶超之势——2021年,司美格鲁肽注射液和口服药的总销售额已经达到约61亿美金,度拉糖肽则约为65亿美金。业内乐观预计,司美格鲁肽将有望在接下来大幅改变GLP-1RA的市场格局。

值得注意的是,谈及这些药物,就绕不开其背后的巨头。

三大王者药物中,除了度拉糖肽出自礼来之手,利拉鲁肽和司美格鲁肽皆产自降糖药老字号诺和诺德。这两家也常年争夺降糖药市场龙头,只不过,从现有的局势来看,诺和诺德还是占据了上风。

而研发出利司那肽的赛诺菲,随着该药所占市场份额几乎荡然无存,其势头也稍显颓势。2019年12月,赛诺菲更是宣布退出糖尿病和心血管领域的药物研发。

目前,诺和诺德在降糖药领域的核心产品是司美格鲁肽,该品类有皮下注射制剂Ozempic(司美格鲁肽注射液)以及口服制剂Rybelsus(司美格鲁肽)。此外便是利拉鲁肽和司美格鲁肽注射液的高剂量版本Wegovy(减肥适应症),两者销售额在2021年合计13.35亿美金。

2020年上半年,司美格鲁肽首次超越利拉鲁肽,成为诺和诺德销售额且增速第一的药品。与此同时,利拉鲁肽销售额呈现同比下降19%。而随着更具高依从性的口服制剂Rybelsus在美获批上市,且被美国纳入医保范围,它的表现将有望超越利拉鲁肽甚至司美格鲁肽注射液。

有数据显示,2021年,全球GLP-1RA市场达到160亿美金,诺和诺德和礼来把控着这个领域,市场集中度高。其中,诺和诺德分得近52%的份额,而礼来则为39%,依托三大GLP-1RA,它们已经占据了这个市场90%左右的份额。根据Evaluate Pharma的预测,2022年,诺和诺德将依旧稳坐糖尿病市场“第一把交椅”。

国内GLP-1RA格局变化在即

在欧美发达国家,GLP-1RA早已是降糖药市场举足轻重的角色。结合IMS数据测算和诺和诺德的报告,全球GLP-1RA占到降糖药物市场的12%。其中,北美比例最高,达到14%。

但眼下,这一幕在中国尚未能看到。由于起步时间晚和价格敏感性高,GLP-1RA在中国降糖药市场占比极低,仅为1%左右。远低于同为亚洲国家的日本和韩国,后两者皆占5%左右。市场规模小,行业也正处于品种导入和产品研发期,换言之,中国的GLP-1RA市场空间尚存巨大机会待企业去发掘。

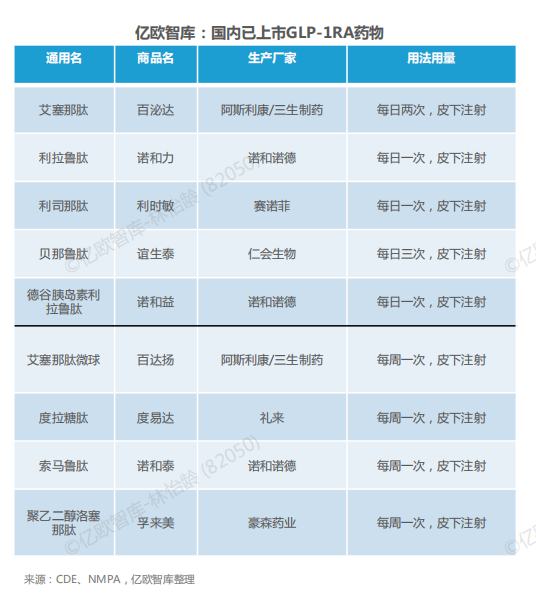

仁会生物和豪森药业,是最先在GLP-1RA有所突破的两家企业。两家的产品贝那鲁肽(谊生泰)和聚乙二醇洛塞那肽(孚来美)分别在2016年和2019年获批上市。

其中,贝那鲁肽还是目前全球唯一一款氨基酸序列与人源完全一致的GLP-1RA。依靠这款极具意义的药物,仁会生物也于2020年冲刺科创板,但一年后主动终止了注册。彼时,对于其核心产品贝那鲁肽,报端可见对该药前景的质疑。

事实的确不是那么乐观。贝那鲁肽自上市以后,销售情况就有些不如人意。招股书显示,到2019年,贝那鲁肽的销售额仅为5.5千万元,占仁会生物总营收的98.26%,在GLP-1RA细分市场占有率为4.6%。仁会生物的解释是该药仍处于市场导入期。

但如若横向对比其他药物,贝那鲁肽需要一日注射三次,且需在餐前5分钟注射,不仅是频次最高且使用条件较为苛刻,其价格优势也不明显——有数据显示其月治疗费用为1650元,同为短效的艾塞那肽只需1500元左右。种种硬伤,造成了其如今的局面。

再看豪森药业的聚乙二醇洛塞那肽,作为中国首个自主创新长效GLP-1类降糖药物,也是全球第一款PEG化的长效降糖药物,它的使用频次是一周一次。2020年进入医保后,日治疗费用只需自付8元。虽然其销售情况未知,但从依从性和价格上,聚乙二醇洛塞那肽无疑要优于贝那鲁肽。

尽管有两款国产产品,但中国GLP-1RA市场份额的超90%都被进口药所占据。目前,国内共有7款进口的GLP-1RA。

截图自《2022年药品市场生命周期研究之GLP-1RA篇》(下同)

其中,诺和诺德的利拉鲁肽在中国市场最畅销。诺和诺德在中国的GLP-1RA市场也占据绝对统治地位。2021年,其中国区的GLP-1RA销售额达到18亿元,同比增长73%。不过,随着司美格鲁肽注射液(诺和泰)2021年进入中国市场,亿欧智库则预测2022年,其市场份额将超过度拉糖肽甚至接近利拉鲁肽(2011年国内上市)。

另外一款畅销的药物则是阿斯利康的艾塞那肽微球,为国内首个长效GLP-1RA。该药是对艾塞那肽进行改进,由一日两次的短效变成了一周一次的长效。

由于利拉鲁肽和艾塞那肽微球在中国的专利已到期,鉴于此前的销售佳绩,国内一边是仿制药企纷纷开始发力,另一边,原研药企攒足了劲。

2021年,有业内人士分析得出,国内GLP-1市场规模首次突破20亿元,达到24.6亿元。可以说,相比五年前,局势已经大为改观,增长接近10倍。群雄逐鹿,同台竞技的场面,很快就要在中国市场看到了。

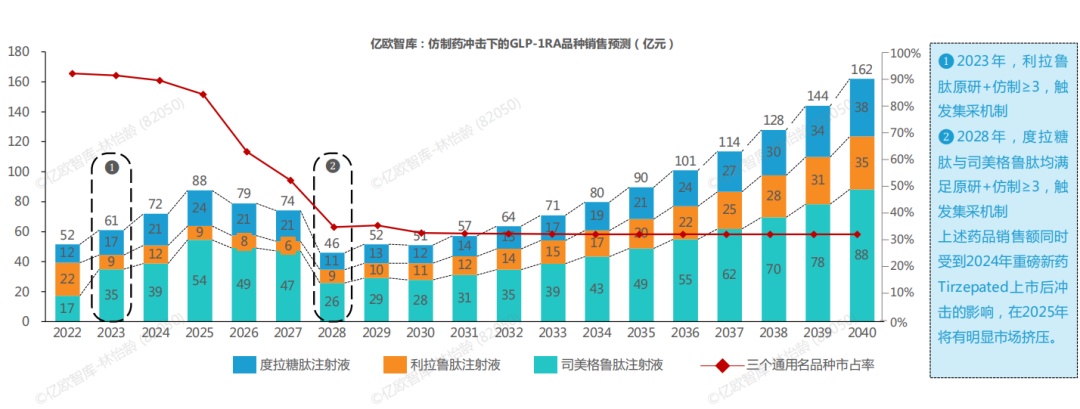

先看仿制药。亿欧智库在报告中指出,当前已经有大量国内企业布局相关仿制药,核心专利到期后,预计陆续会有仿制药上市。有数据显示,国内仿制利拉鲁肽的企业有11家,仿制艾塞那肽及艾塞那肽微球的有6家。其中,亿欧智库的数据显示,仿制利拉鲁肽注射液进展最快的是九源基因(华东医药),已提交上市申请。

此外,度拉糖肽和司美格鲁肽的核心专利到期时间为2024年和2026年,一些企业如通化东宝已经开始提前布局,进行临床前研究。

再看原研药。亿欧智库的数据显示,国内有超20家药企正在对GLP-1靶点药物进行新药研发,包括一些药企选择在艾塞那肽基础上进行修饰,开发长效的GLP-1RA,一些则专注于口服药,如恒瑞医药自主开发了口服GLP-1RA SHR-2042,于2021年时进入了Ⅰ期临床;华东医药于2017年从美国vTv Therapeutics LLC引进口服GLP-1RA TTP273;上个月,信立泰的口服GLP-1RA SAL0112片亦申报临床。

根据药监局审批及各药企产品临床进展,亿欧智库在上述报告中表示,长效药已经成为绝大部分企业研发的共识,且将有越来越多的国产医药企业在GLP-1RA上进行研发投入。而在2028年至2030年,国内的GLP-1RA创新和仿制产品将迎来集中上市阶段,为39个。

新老玩家掘金新市场

眼下,全球开发GLP-1RA的重点除了在延长半衰期上下功夫,研制口服制剂也是各家发力的方向,以期找到一个高依从性和疗效兼具的产品。

事实上,对于糖尿病患者而言,大部分产品的服药方式都需要注射。而为了解决这个问题,早在胰岛素被发明的第二年,就有科学家尝试研制口服胰岛素。但在这之后的一百年里,口服胰岛素从未研制成功。

药代动力学反应的缺失,是口服胰岛素开发的一个主要挑战,而这在GLP-1上并非难事。对于口服GLP-1RA开发而言,摄食及药物间相互作用的潜在危害才是其主要挑战。2019年,诺和诺德的口服司美格鲁肽攻克了难题,成功上市,由此也掀起了一股开发热潮。

礼来与罗氏旗下的日本中外制药株式会社达成协议,开发口服GLP-1RAOWL833。与此同时,日本中外制药株式会社自己也在开发艾塞那肽的口服制剂ORMD-0901。诺和诺德为了克服司美格鲁肽生物利用度低的问题,又埋头研制新一代口服GLP-1RA,该药将有望剂量大幅缩减且半衰期更长。

口服是服药方式上的改革。在降糖药市场这个千亿江湖里,面对着传统药物和其他新型制剂的较量,GLP-1RA的竞争可谓激烈,而对于它来说,突破方向也不止一个。

降糖药领域的另一巨头礼来,就在拓展多靶点的GLP-1RA。其重磅产品GLP-1/GIP双重激动剂Mounjaro已于上个月获得FDA上市批准。

事实上,诺和诺德在双重激动剂上的布局要早于礼来,但奈何没有显示出优效。礼来的反击,宣告了新的市场格局将形成。研究机构Refinitiv的调研数据显示,预计2026年Mounjaro的销售额将达到47亿美元。

礼来方面还曾表示,除了帮助2型糖尿病患者控制血糖之外,Mounjaro的一项后期试验表明,在达到控制血糖目标的同时,也能帮助肥胖患者减轻体重,并且能将受试者的平均体重首次降低超过20%。

诚然,眼下GLP-1RA在减肥适应症上竞争激烈。有数据统计,FDA目前仅批准了6款肥胖症长期治疗药物,市场仍较为紧俏。在这6款药品中,利拉鲁肽独占鳌头,2019年的数据显示,它占到了全球肥胖处方药市场56%的市场份额。

2021年,诺和诺德的司美格鲁肽也获批了肥胖适应症。在中国,华东医药利拉鲁肽减肥适应症正处于III期临床,仁会生物亦在该适应症上攻坚。

而在糖尿病和肥胖症之外,一些玩家则已经将触手伸得更长,开始将GLP-1RA的适应症拓展至非酒精性脂肪肝(NASH)、帕金森病等神经退行性疾病领域。亿欧智库在报告中表示,随着研究的深入开展,GLP-1RA的适应症将有望得到拓展,生命周期将大大延长。

NASH领域,去年7月份,默沙东登记了一项Efinopegdutide (MK-6024) vs司美格鲁肽治疗非酒精性脂肪肝的头对头IIa期临床试验。据悉,Efinopegdutide是一款GLP-1/GCGR双重激动剂。

不过,NASH的发病机制尚不十分明确,治疗方法开发也颇为艰难。近日,诺和诺德的司美格鲁肽治疗NASH的II期临床就以失败告终。目前,诺和诺德仍旧在全球开展司美格鲁肽治疗NASH的临床试验,这其中也包括中国。

而在帕金森病领域,众多老玩家已拿其上市产品再度开发。科学研究发现,GLP-1RA用于治疗糖尿病时,其原理是结合胰腺中的GLP‐1受体介导胰岛素释放。而GLP-1受体也存在于脑部。脑部胰岛素信号在神经元代谢、修复以及突触传递的过程中同样起重要作用。

眼下,阿斯利康的艾塞那肽正在进行Ⅲ期临床试验,预计2023年完成试验。诺和诺德的利拉鲁肽,也在进行Ⅱ期临床试验,预计将于今年9月完成。

结语

自胰岛素被发明的百年来,有着千亿美金规模的降糖药市场便有如一个江湖,各大门派层出不穷互相厮杀。而在这众多更新迭代的产品里,GLP-1RA无疑是眼下最闪耀的明星——除了降糖,在它身上还有着诸多的可能性。随着研发如火如荼,GLP-1RA能否就此引领一个全新的时代,唯有拭目以待。

参考资料:

1. 亿欧智库:《2022年药品市场生命周期研究之GLP-1RA篇》

2. 生物谷:《GLP-1类药物有望替代胰岛素成为2型糖尿病的一线治疗的更佳选择》

3. 国信证券:《GLP-1受体激动剂:独领风骚的降糖药物》

4. 仁会生物招股书

本文由亿欧健谈授权亿欧发布,申请文章授权请联系原出处。