山姆旗舰店紧贴盒马肉搏,会员制超市三国杀激战正酣

山姆开出旗舰航母,遏制盒马高速发展。

作者 |蜜桃君 编辑 | 史玉龙

出品 | 互联网那些事

中国的新零售永远不缺热度。

山姆开出上海旗舰店用以对抗盒马X会员店,是最近业内关注的焦点。

家住上海森兰雅苑的赵婷,最近朋友圈就一直刷到山姆旗舰店的促销信息。

她相信这是大数据化的精准投放,毕竟位于万安街的山姆旗舰店就在她住的小区附近,之前她已经是盒马X会员店的付费会员,而她所居住的小区刚好就在这两家会员店的中间。

这已经不是山姆第一次为了遏制盒马的小动作了。

作为会员制“头号玩家”的山姆,第一家亚洲旗舰店选择的位置,竟然距离盒马X会员店,直线距离仅为3公里,竞争的白热化气息扑面而来。

而在更早之前,为了招募会员,山姆的地推人员把地点选在了盒马家门口,精准客户精准追击,丝毫没有避嫌的意味。

会员制超市的教育源于山姆。20年前大家知道了山姆,10年前消费者关注了麦德龙,3年前市场开始讨论COSTCO还是山姆,而现在盒马X会员店斜刺进场,引发仓储会员超市三国杀混战。

很显然,在中国会员仓储超市进入内卷时代,山姆的悠闲日子已经结束了。

会员制超市进入2.0时代

会员制超市进入2.0时代

山姆这次推广的是上海外高桥店,在浦东北蔡店和青浦店之外,这是山姆在上海的第三家门店,是目前亚洲唯一的一家旗舰店,占地面积高达7万平方米。

无论是位置上“肉搏”盒马,还是针对盒马会员的精准拉新,都很好理解,那就是山姆花费几十年教育出中国的会员制市场,绝不会甘愿拱手让人。

而在中国,尤其是上海,会员制商超的品牌竞争,如今已是一片红海。

首先能看到,线上线下的零售进入平衡期。

“线上比线下更便宜”的消费者心智已经动摇,2016年新零售之后,移动互联网的阶段性流量红利已经过去,移动电商和线下零售走到了一定的竞争平衡期,“唯电商论”被打破,线上平台与线下零售各自在优势区扎根下来。

同时,山姆会员店、Costco等会员店也起到了拆解大超市的作用,通过聚焦品类、将原本渠道内的优势货端再组合,再次分流消费人群。

现在,会员制超市成零售行业新战场。

我们注意到,互联网流量红利已经消失,这直接导致整个零售行业步入了存量时代,于是付费会员制就成为零售行业的新战场。

一方面,企业必须有更精细、具有差异化的服务,以及更为灵活多变的商品开发策略,以消费者为出发点设计链路模式、

而另一方面,企业也需要重新调整流量驱动业务的模式,将消费者需求作为第一考量单位,用会员制锁定客户,然后在反哺高性价比商品和服务,形成生态链。

会员制超市逐渐进入巨头三国杀时代。

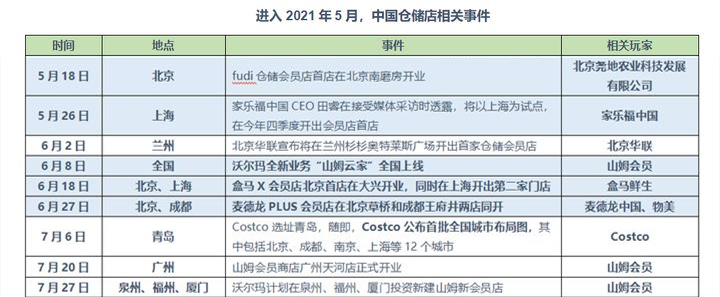

1996年,国内第一家山姆会员店在深圳开业,然后过了25年“慢生活”;2019年国内第一家Costco落地上海,2020年第一家国内品牌的仓储会员店——盒马X会员店也落户上海,开启了会员制超市的内卷时代。

截止到今天,上海共有2家山姆店、2家盒马x会员店、1家Costco。而今年下半年,1家山姆旗舰店,1家盒马x会员店,2家家乐福会员店陆续开业。

也就是说,将有9家会员店落地上海,争夺上海2400多万人口中的新中产消费人群。

山姆会员店在中国大陆的开店速度较为缓慢,至今也只有33家。由于Costco上海首店的经营状况远超预期,Costco很快决定在上海设立二店并在苏州、杭州、宁波、深圳、青岛等地快速布局;盒马X会员店自从6.18宣布模式跑通、全国复制之后,也计划在2021年开出10家,布局在不断扩大。

受此影响,山姆会员店也加快了开店步伐,宣布2022年要开到45家店左右,这就意味着一年之内,山姆要在全国开店十几家,而此前的很多年里,山姆平均一年也只是以一家店多一点的速度在扩张。

会员店赛道一时热闹非凡,低调的山姆贴身肉搏盒马,也就不足为奇。

巴菲特的黄金搭档查理·芒格这样评价:“在商业世界里,我们往往会发现,取胜的系统在最大化或者最小化一个或几个变量上走到近乎荒谬的极端——例如仓储超市。”

仓储式超市模式就是收取会员费作为门槛,然后提供更有竞争力的商品,零售业态更加精准,用户粘性也更高,这在一定程度上具备了排他性。

目前来看,山姆先发优势、Costco引发会员店布局加速、盒马X会员店跑通快速复制的模式,行业前三甲的优势明显。

那么,到底是强者恒强,还是后生可畏呢?我们可以从三个维度进行比较。

首先看商品力,这才是被消费者认可的根本。

在产品品类上,山姆、Costco、盒马品类重合性高,类目丰富,主要包括杂货、软件、硬件、鲜食、保健品、化妆品等,而Costco服饰、盒马的智能家居商品也建立起竞争的护城河。

从SKU上看,Costco、山姆都保持在4000个左右;盒马X会员店目前超过3000个SKU,略低于前两位老大哥,但盒马X会员店的海鲜水产活鲜,具有明显的互联网生鲜的基因,是其他两家会员店不具备的。

SKU数量关系的是消费者的购物体验,而自有品牌才是会员店的核心竞争力,能更多的吸引消费者并提升门店的竞争优势和毛利。

当下的会员店基本都有自有品牌,山姆会员店的“Member's,Mark”、Costco的“Kirkland”、盒马X会员店“盒马MAX”。

总体来看,Costco的自有品牌数量更精,竞争力更强;而山姆的自有品牌数量更多,是Costco的4倍左右,但山姆自有品牌的销售额反而略低于Costco。

盒马的自有品牌占比超过40%,自有品牌“盒马MAX”占比超过20%,中国互联网的基因明显,跟随潮流,尤其关注年轻一代的消费喜好。

从这个比较中我们可以看出,盒马X会员店其实在商品自有品牌的比例上,与国外巨头在数量上已经比较接近。

商品力来看,山姆更多,Costco更精,盒马更潮。

再看会员价值,这是用户留存的原动力。

会员价是商品层面的,而会费的背后的“会员价值”,才是本质上是认同的原因。

会员超市的前期就是付费。Costco的会员费用为299元/年,山姆分为260元/年的普通会籍和680元/年的卓越会籍,盒马X会员费258元/年,麦德龙PLUS会员199元/年,这一点盒马是瞄着两位“前辈”在打的。

更有意思的是,盒马X会员店是先有X会员,再有X会员店,盒马鲜生有超过200多家门店的会员沉淀,刚开业三个多月的北京首家X会员店,会员月新增数量据称已经超过山姆,这种速度,山姆能不忌惮吗?

从会员权益看,Costco、山姆的会员权益更多倾向于到店消费附加服务以及售后服务,而盒马X会员的权益不仅如此,还适应于盒马旗下其他业态,此外作为阿里旗下的新零售标兵,盒马的线上服务也较为完备,优于其他两家会员店品牌。

会员年费是“沉没成本”,如果消费者选择付费,那么出于“一致性”原则,他就会为付费找出理由、为成为会员找借口。

Costco、山姆、盒马针对会员提供的试吃台和试吃品种的数量都很多,水果、酸奶、熟食皆有试吃,相比其他两家,盒马本身就有的店内餐饮服务也更加符合中国消费者的习惯,这一点从宜家的餐厅也可窥一二。

最后还要看供应链优势。

对于仓储超市来说,会员制只是入场券,想要把这个模式跑通做大,得在供应链上下功夫。

山姆进入中国市场最早,先发优势+本土化改良,使之更贴合中国市场;而Costco沿用了美国运营模式,强大的品牌效应和供应链管理让其在中国市场脱颖而出;盒马X会员店入局晚、但起势快,数字化优势明显,作为本土品牌,还打出了“更懂中国人”的口号。

以Costco 为例,最大的特色就是对商品的把控,无论多大的品牌进入 Costco,都需要按照其原则降低价格、重新设计产品包装。

而盒马X加速器计划,也为盒马下定决心批量淘汰一批大供应商提供了制度依据。

在严格且成熟的西方会员店标准架构与标准模板下,会员店的自我改革能冲破更多原生阻力。

仓储会员市场规模有多大?

有分析人士算过一笔账:以城市容量计算,像上海2400多万人口,按照中产收入、结婚群体、家庭型消费几个标签划分典型目标人群。

山姆这种会员超市,20万-30万会员才能够支撑一家店。那么在上海这样城市,开9家左右店就已经十分饱和了,而这一数字在今年就能达成。

而不同等级的城市对会员超市的接受程度也不一样,中国目前能够支撑会员超市的城市预估只有50个,仓储会员超市在中国的总量可能需求在60~80个,所以,无论是山姆还是盒马,都还有很多的机会。

但池子里的并非只有山姆、Costco、盒马甚至麦德龙。

仓储会员超市面临的最大挑战是中国零售环境的多元,传统超市面对新零售的拆解,已经危机四伏,很多超市也开始积极布局仓储超市。

数据显示,2020年国内连锁百强销售规模2.4万亿元,较2019年下降7.2%;销售规模占社会消费品零售总额的6.1%,同比下降0.2%,在2021年3月,超市业态销售下滑明显,大多数企业降幅在20%-30%之间。

许多传统超市虽然挂上了“仓储会员店”的招牌,走的也不完全是山姆的商业模式。虽然选品少了,但店面开在了城市中心,面积更小,对消费者并没有太强的吸引力。这也是仓储会员业态被质疑为“虚有其表”的一个重要原因。

仓储并非传统商超的解药,仓储会员店的经营逻辑与传统商超相比有很大不同,前者追求会员的续费率,后者追求的是销售和利润的最大化,而续费率直接跟服务挂钩。

变化是双向奔赴的,本土化品牌积极嫁接仓储超市,外来的品牌也在积极进行本土化运营。

Costco和山姆均在国内做出了一定的本土化改造尝试,如Costco在未在上海落地前已从2017年在天猫开展部分品类的电商业务,山姆也曾接入京东,并在会员较集中且门店覆盖不到的区域布局了前置仓,以提升会员续费率和扩展覆盖面。

但拥有更多成本优化空间、更强的数字化基因和更了解中国消费者消费习惯,“中国式会员店”的定义权仍有望掌握在国内零售商的手中。

比如盒马X会员店可以与已经拥有10多种业态的盒马体系可以实现分级采购,供应链优势明显;而在选品上,更适合中国消费者口味也是以盒马X会员店为代表的中式会员店所标榜的优势之一。

在对待活鲜与冻鲜的态度上,中外会员店的态度也产生了鲜明的分野,在盒马X会员店,鲜活海鲜仍是主打卖点,先征服消费者的味蕾,在占领心智。

当近年来商业面积趋于饱和、外部发展红利减少、全渠道的竞争日趋激烈,对零售企业的精雕细琢应当重新回归主流,由多家头部零售商转型而来的会员店能否成为一个新的起点。

山姆下场肉搏盒马,近距离开店“掰手腕”,对于中国零售业的发展,未尝不是一件好事。

赵婷就想,山姆开业之后她一定会蹭朋友的卡去看一看,但是是否从盒马转会到山姆,她还拿不定主意,毕竟盒马旗下的很多app她都在使用。