蕉下冲刺IPO:防晒硬科技还是智商税?

蕉下已经是国内防晒市场的“收割机”,但其究竟是硬核科技还是智商税?争议从未停止!

全文3120字,阅读约需6分钟

文 | 鸠白

监制 | Yoda

来源 | 不二研究

ID:bueryanjiu

图源 | unsplash

万元雨伞竟然不防水?近日,奢侈品牌Gucci和运动品牌阿迪达斯推出的联名伞,引发有关雨伞“智商税”的热议。

无独有偶,一把伞售价超过200元、雨伞界的“爱马仕”的蕉下小黑伞,也被质疑收割防晒智商税。

盛夏之前,蕉下控股有限公司(下称“蕉下”)向港交所发起IPO冲刺,拟冲刺“中国城市户外第一股”。

「不二研究」据其招股书发现,尽管蕉下在近三年的营收规模快速增长,但净利业绩并不亮眼,或由于营销费用蚕食利润。同时,其营销费率不断增加,但研发费率却在逐年降低。

毋容置疑,蕉下已经是国内防晒市场的“收割机”,但其究竟是硬核科技还是智商税?争议从未停止!在其推开IPO大门之后,用脚投票的资本市场,总会有自己的判断。

一把“小黑伞”撑起一个IPO

2013年,两位85后理工男马龙、林泽共同创立蕉下品牌,推出首款防晒产品双层小黑伞。据称“蕉下”一词取自“芭蕉叶下”,代表其致力于满足年轻女性对户外防晒的追求。

图源:蕉下官微

在招股书中,蕉下援引灼识咨询数据称,以2021年总零售额及线上零售额计,其分別拥有5.0%及12.9%的市场份额,均为中国第一大防晒服饰品牌。

截止IPO前,蕉下创始人兼执行董事马龙、林泽分别持股29.07%、27.91%,马龙的妻子王盈盈持股3.61%,林泽的妻子黄程程持股4.35%,四人合计持股64.94%;此外,红杉中国持有蕉下19.37%股份,蜂巧资本、华兴资本分别持股6.96%和1.54%。

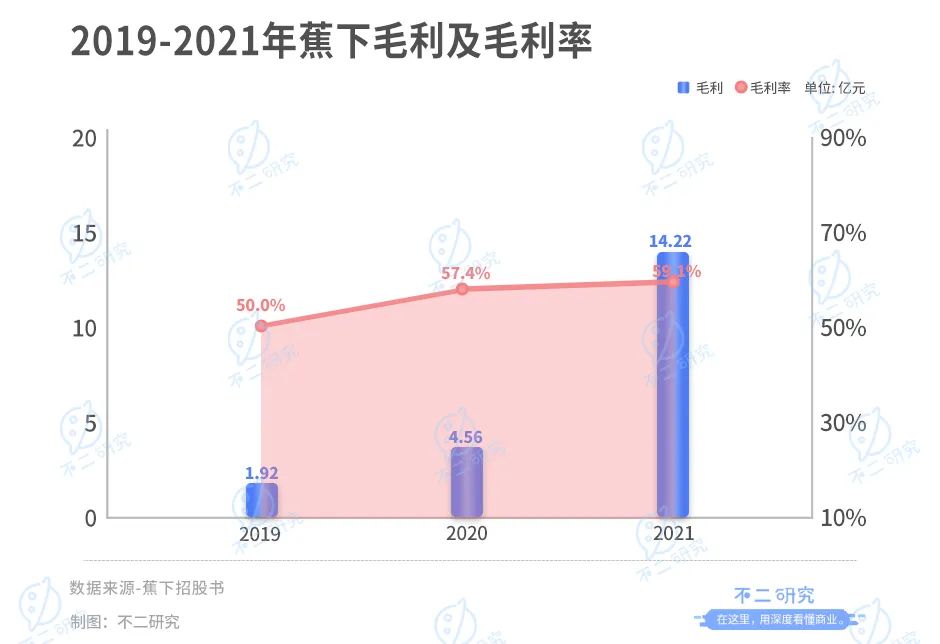

2019-2021年,蕉下的营收为3.85亿、7.94亿、24.07亿元,2021的年复合增长率达到204%;同期,其毛利率也高达50.0%、57.4%、59.1%,两年间提升了9.1个百分点。

尽管营收三年翻6倍并维持高毛利率,但蕉下的“造血”盈利能力却并不出众。招股书显示:2019-2021年,其净亏损分别为2320.7万、7.7万、54.73亿元;经调整之后,同期的净利分别为0.20亿、0.39亿、1.36亿元。

此外,蕉下在2019-2021年的经营性现金流量净额分别为2410.9万、6022.3万、-9501.9万元,已经出现经营性现金流出的现象。

在「不二研究」看来,尽管蕉下在调整之后实现盈利,但与快速增长的营收规模相比,其净利业绩并不亮眼;一把小黑伞撑起一个IPO的故事固然美好,但是其盈利能力或将进一步受到资本市场的拷问。

高营销低研发难逃争议

凭借防晒双层小黑伞“出圈”,蕉下的营收主要来自于线上渠道。

2019-2021年,蕉下线上店铺和电商平台产生的收入分别为2.86亿、6.18亿和19.47亿元;通过零售门店及其他(主要包括向拥有成熟零售网络的大客户销售)产生的收入则分别为0.31亿、0.32亿和0.66亿元。

以2021年为例,其线上销售收入占全部自营渠道收入的80.9%,线下零售门店的营销贡献率不足10%。

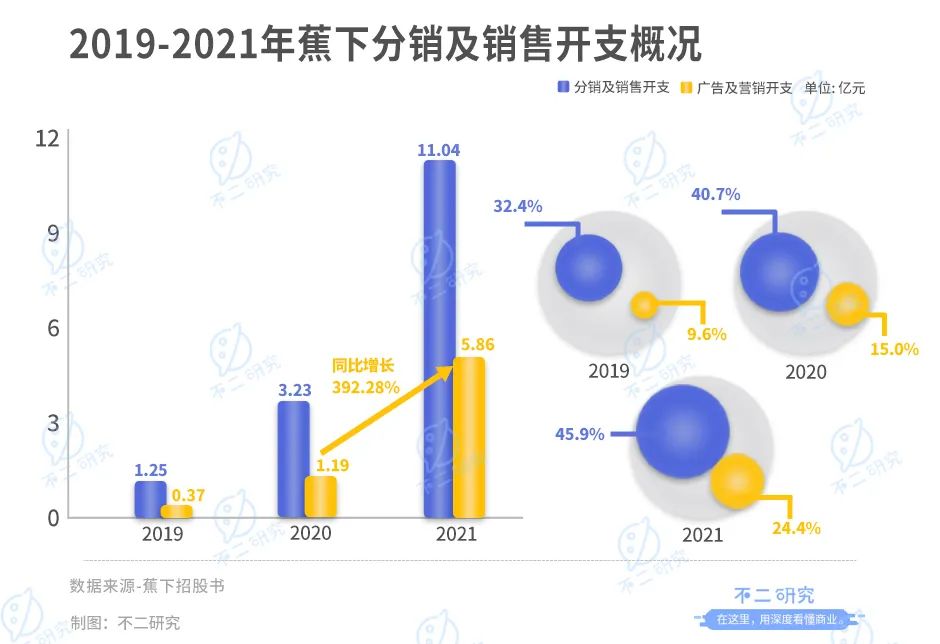

或由于此,伴随互联网获客成本不断增高,蕉下的的广告及营销开支也在不断增长:2019-2021年分别为 0.37亿、1.19亿、5.86亿,在同期营收占比9.6%、15.0%、24.4%。仅在2021年,蕉下的广告及营销开支比去年暴增392.28%。2019-2021年,蕉下的分销及销售开支为1.25亿、3.23亿、11.04亿,同期营收占比分别为32.4%、40.7%及45.9%

与逐年高企的营销费用相比,蕉下的研发费率却呈下降趋势。2019-2021年,其研发支出为0.20亿、0.36亿及0.72亿元,在同期营收占比分别为5%、4.5%及3%。

此外,据招股书显示,截止去年底,蕉下的销售及营销人员占比59%,研发人员占比仅为14%。

蕉下重营销的策略,或在未来一段时间持续。其在招股书中称,计划扩大营销团队,并进一步提高制作优质营销内容的能力,向消费者传递更加鲜明的品牌形象。

一方面是网红爆款的加持,一方面却是高销售低研发,这让蕉下的产品陷入争议:到底是功能产品、时尚产品,还是智商税?

在「不二研究」看来,不论是防晒品类还是大户外领域,蕉下营销出圈只是下半场竞争的“敲门砖”;且随着互联网的流量越来越贵,如何减少营销对于利润的蚕食,蕉下需要更优解。

想要在未来竞争中占据优势,蕉下必须注重内层产品力、科技力和品牌力的叠加效应。

网红品牌难破网红局

一把胶囊系列伞售价两百多元,一个防晒口罩售价99元……

据招股书披露,蕉下的产品组合主要涵盖服装、伞具、帽子、其他配饰和鞋履,包括防晒、凉感、干爽、保暖、防水、轻便以及运动防护等。

以蕉下2021年的营收为例,来自服装销售的营收为7.11亿元,占比29.5%;来自伞具的销售收入为5.01亿元,占比20.8%;来自帽子的销售收入为4.50亿元,占比18.7%,墨镜、口罩、袖套及手套等其他配饰共实现营收6.12亿元,占比25.4%,鞋履销售收入1.33亿元,占比5.6%。

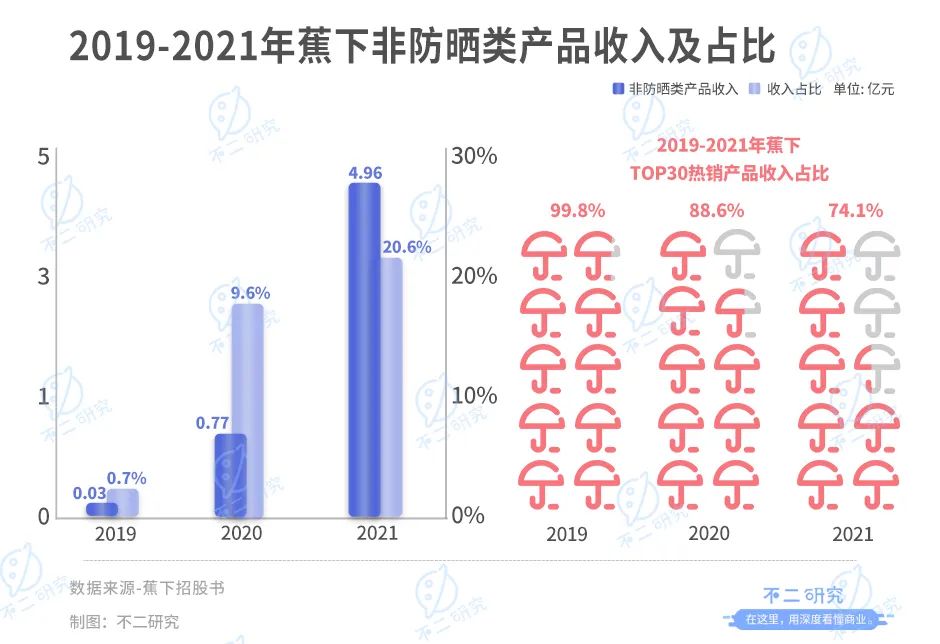

综合品类来看,2019-2021年,蕉下非防晒类产品收入分别为0.03亿元、0.77亿元、4.96亿元,营收占比分别为0.7%、9.6%和20.6%。

尽管其试图丰富营收来源,但主要收入依然依赖于部分网红商品。2019-2021年,蕉下TOP30热销产品的收入,在当期营收占比分别为99.8%、88.6%、74.1%。

于招股书披露的业绩期间,其共有22款精选单品各自曾取得年销售额超3000万元,其中包括2017年或之前推出的双层小黑伞、口袋系列伞、胶囊系列伞等防晒精选单品。

在产品开发上,蕉下采取“开发精选单品”的策略,并以持续生产爆款的能力为傲,但是,「不二研究」发现,在蕉下的经营环节中,其生产环节依赖代工厂,销售环节依赖电商渠道,仓储物流同样需要供应链平台协力,或其仅有产品设计与品牌营销环节完全独立掌控。

蕉下在招股书中也称其所有生产均外包给合约制造商,“与合约制造商合作可让极为灵活地管理供应链,优化运营”。据招股书显示,蕉下有166家合约制造商,大部分合约期限只有一年。

图源:蕉下官微

代工厂的B面,其风险弊端同样明显,蕉下也在招股书中坦承,其与第三方合约制造商以非独家方式合作,可能会遭遇与合约制造商有关的运营困境。

在「不二研究」看来,与许多网红品牌类似,蕉下的后端供应链并没有完全掌握在自己手里,难以打造产品的核心护城河。距离破除“网红局”、形成真正的竞争壁垒,蕉下还有很长一段路要走。

防晒硬科技还是智商税?

据灼识咨询,中国防晒服饰市场规模由 2016 年的 459 亿元增至 2021 年的 611 亿元,预计 2026 年将达到 958 亿元。

潜力蓝海之下,新入局者众多;防晒及大户外赛道的未来竞争,可以预见会越来越激烈。

或许“氪金”网红产品,或许崇尚硬核科技,或许源于冲动消费的“智商税”,但是,消费者终将回归理性。

抛开防晒硬科技还是智商税的争议,蕉下想要继续夺取消费者心智,已经不能仅仅停于出圈的营销与华丽的“外衣”;其内层产品力、科技力、品牌力等缺一不可,这又与每个经营环节息息相关。

正在努力推开IPO大门的蕉下,不仅需要打动消费者,也需要说服资本市场。

本文部分参考资料:

1.《蕉下要上市,“防晒”是一门好生意吗?》中国新闻周刊

2.《蕉下冲刺港交所:从防晒产品拓展至城市户外市场》IPO早知道

3.《蕉下冲刺IPO:赶在智商税收完之前》鹿财经

4.《一把伞卖200元,靠防晒出圈的蕉下要上市了,去年亏近55亿》见闻IPO

本文由不二研究授权亿欧发布,申请文章授权请联系原出处。