植物肉是智商税,还是真需求?

90年代,国内火腿肠界的鼻祖——春都为参与低价竞争,在火腿肠中用淀粉代替肉类,结果因口感太差,被开除了火腿肠籍,并得名“面棍儿”。

20多年过去了,春都已经消失得无影无踪,但制造“肉的替代品”这门生意却越来越红火,其中尤以植物肉风头最盛。

根据蛋白来源不同,起飞的人造肉主要分为四类:

第一类,由动物干细胞在器皿中自行分裂繁殖而成的实验室培植肉,具有与传统肉极为相似的口感与营养成分,但成本高昂,且存在极大的伦理争议——很难定义这究竟是出于人道主义对动物的保护,还是对动物作为完整生命体的否认。

第二类,由工农业废料及石油废料人工培养的微生物菌体,也称细胞肉,内含蛋白质、脂肪、碳水化合物、维生素等。由于原料易得、制作过程简单,生产效率高。

但“微生物吃垃圾→我吃微生物=我吃垃圾,莫不是有大病!”的逻辑下,微生物蛋白的市场认可度不高。

第三类,从昆虫体内提取蛋白的人造肉。具有高蛋白、低脂肪的优势,但存在致敏风险,且同样由于太过黑暗料理,主流群体难以接受。

第四类,由大豆、豌豆等植物的蛋白,所制成的植物肉。有低脂肪、无胆固醇的天然优势,但缺乏维生素B12、n-3多不饱和脂肪酸、铁、锌等营养素,且口感差。为了弥补这些缺点,通常会加入大量植物油、食品添加剂、粘合剂,以及维生素等。

植物肉的段位尚不高,“既要……又要……”的后果就是热量高、不健康。

虽然槽点满满,植物肉仍然是目前最合适的肉类替代品——先不论成本低、易消化这些优势,至少不会在吃的时候,心态崩了。

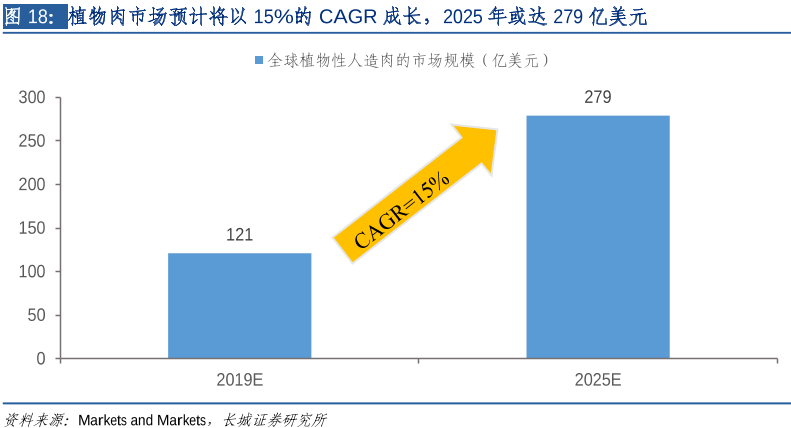

全球植物肉市场增长极为迅速。根据MarketsandMarkets数据,2019年全球植物肉的市场规模约为121亿美元,预计每年将以15.0%的复合增长率增长,到2025年将达到279亿美元。作为对比,2020年全球食品饮料行业的同比年增长率仅为2.9%。

植物肉兴起的原因不难理解:

其一,人口压力。据联合国预测,2050年世界人口将达98亿左右,肉制品需求总量大增,使用常规的家畜繁育方法难以满足全部需求。

其二,城市化挤压畜牧业,并增强了对蛋白的需求量。

一方面,城市建设需要从第一产业中调离大量劳动力,且城镇的兴起、扩张必然会占用大量的农业用地。

另一方面,城市化促进经济发展,带来生活水平的提高,刺激肉制品需求量加速增长。

其三,环境压力。发展畜牧业对生态平衡所造成的破坏力要远大于种植业。

两个数据,畜牧业消耗了灌溉水源的60%,挤压农作物的生存空间。澳大利亚近段时间射杀野生骆驼,便是因为泛滥的骆驼消耗了大量的水源;

畜牧业占全球温室气体排放总量中的15%,超过所有汽车、卡车、飞机、火车和船舶的排放总和,是温室气体最主要的来源。

其四,畜牧养殖本身面临一些列风险。比如非洲猪瘟等疾病,既会让农户遭受损失、市场价格波动,还会带来健康威胁、提高大众生活成本。

其五,满足素食主义者、环保人士、动物保护人士、拥有宗教信仰的人等特殊人群需求。

比尔·盖茨作为“被未知文明夺舍”故事里的三大男主之一(其余两位是马克·扎克伯格、杰夫·贝佐斯),是个不折不扣的狠人,不仅品尝过由“热翔”过滤出来的水,还在植物肉技术尚不成熟的2013年,品尝过Beyond Meat的鸡肉饼卷。

Beyond Meat成立于2009年,主要以豌豆蛋白为原料生产植物肉,产品涉及牛肉、猪肉和家禽三大口感类别。

比尔·盖茨在这次试吃后,果断成为Beyond Meat的投资人,并发表了“我无法分辨出真假”、“这是未来食物的味道”的感言。

尝不出真假这话有些过头。即便是到2016年,Beyond Meat推出多次改良后的爆款产品Beyond Burger,仍被大众吐槽口感不及真牛肉。

比尔·盖茨虽对“什么是真肉”有误解,但对“未来”的理解是高分水平。

截止2021年6月,Beyond Meat产品已经拓展至鸡肉、汉堡 香肠、肉饼、牛肉等多个品类,覆盖全球80多个国家和地区的约11.9万个零售和餐饮网点,包括大卖场、便利店、各种外卖平台、餐馆和学校等。

上半年,Beyond Meat营收达2.576亿美元。其中,美国市场占总营收的70.55%,仍为Beyond Meat的主要市场。

事实上,就全球来看,美国也是植物肉的主要消费国。

2019年,美国植物肉市场销售额达9.4亿美元,同比增长18%。同年,美国近一半的40岁以下受访者在接受The Conversation的调研时表示,已经食用了植物性肉类,而40岁以上的受访者也有近1/3尝试过这些产品。

这和美国拥有大量的支持环境保护、动物福利、素食主义人群相关。

另一个极为重要的原因是,美国的市场销售渠道对植物肉的态度更为开放。

餐饮方面的汉堡王、麦当劳、赛百味、星巴克,零售方面的亚马逊、宜家、全食、艾伯森等均为植物肉打开大门,大力推广。

植物肉界的骨灰级玩家 Kellogg’s、Conagra’ s Gardein、Kraft Heinzs Boca均为美企,与Beyond Meat同场厮杀。

面对激烈的市场竞争,Beyond Meat也祭出了一套完整的组合拳:

在产品上持续创新,植物肉的仿真程度是消费者决定是否购买的重要参考依据,这涉及产品口味、质感、风味、香气等多个评估因素。

Beyond Meat将产品力作为企业核心价值之一,每年花费大量财力用于植物改性蛋白、风味物质、碎肉外观的研究。

2020年其研发支出达到3153万美元,占据营收的10%左右。

目前其正在优化的现有产品包括Beyond Meatballs、Beyond Breakfast Sausage Patties 和Beyond Breakfast Sausage Links;推出的新一代Beyond Burger和 Beyond Chicken Tenders则是专门针对平常吃真肉的消费者所打造,形态与口感更为逼真。

在品牌和营销方面加速产品商业化。Beyond Meat通过在Twitter、TikTok、Spotify、Reddit AMA等线上平台投放广告,以及在线下以参与体育赛事、制造营销事件、播放户外广告等的形式增加品牌曝光度,并以口味好、健康、可持续性的卖点激发消费者共鸣,强化支付意愿。

针对植物肉售价过高的消费痛点,Beyond Meat则以频繁打折、促销的方式,降低消费门槛,提高产品销量。据Beyond Meat财报披露,2024 年其至少会在一种产品类别中实现与真肉相同的售价。

在销售渠道上,Beyond Meat主攻零售,并大力拓展餐饮渠道。在COVID-19爆发前,其的餐饮渠道无论是在增速,还是在营收上,表现都明显优于零售渠道。但在疫情对餐饮行业的冲击下,Beyond Meat开始转变销售策略,矛头直指零售渠道。

截止2021年上半年,其零售和餐饮服务渠道分别占总营收的72.5% 和27.5%。

Beyond Meat的合作名单除了上文所提到部分渠道商外,今年上半年,百事可乐也已与其达成合作,共同开发、生产和销售由植物蛋白制成的零食、饮料。

为降本增效,Beyond Meat采取全球化的生产方式,在美国、加拿大、荷兰、中国的不同地点使用合作制造商;并通过大规模采购和协商降低原料成本,提高毛利率。

此外,其还扩大了核心蛋白质的供应来源、生产规模以保证供应链与产能的稳定。

Impossible Foods是Beyond Meat的老对头,其产品因使用了从转基因酵母中提取的血红蛋白,仿真程度更高,但在市场占有率上不及Beyond Meat。

2020年初,Impossible Foods CEO帕特·布朗说过一句让人听不懂,但却大受震撼的话,“中国人每吃一块肉,亚马逊雨林里就冒出了一股烟”。

事实上,中国无论是在人均肉类消费量,还是在人均碳排放量上,均低于世界主要发达国家。

这句话产生的背景是,Impossible Foods以中国香港、新加坡作为桥头堡,登陆亚洲市场后,整体销量飙升了3倍多。然而,因为涉及转基因技术,中国内地市场并未对Impossible Foods开放。

但中国被Impossible Foods看作“绝对是一个至关重要的市场”。

根据杜邦营养与生物科学公司数据,亚太地区目前共有43亿人口,占世界人口的60%,而其中超过36%的消费者选择低肉或无肉饮食,预计中国和泰国对植物性肉类的需求将在未来5年内增加200%。

可见,一旦涉及利益,大佬也能秒变喷子。

国内植物肉行业起步晚,目前市场上充斥着大量小规模企业,由于技术不成熟,产品主要通过将原料挤压膨化的方式,简单加工而成。

这与国外利用分子生物学、大分子物理技术转换蛋白结构相比,在对肉的仿真程度上仍偏低,表现出“豆味重”、“肉质干硬”的体验感。

国内掌握了植物肉核心科技的,主要是科研机构和高校。在原料和生产上具备优势的则是齐善、双塔、鸿昶等传统素食企业。因此不少初创企业选择以合作的方式,解决卡脖子问题。

例如星期零在产品研发上,与江南大学、香港中文大学、中国科学院等合作,并委托北京工商大学李健实验室团队进行植物肉技术研究。在生产上,则与鸿昶进行合作。产品主要为植物肉半成品,如肉饼、肉酱等。价格基本能做到与猪肉、牛肉的市场价格持平。

珍肉在产品研发上,同样选择与李健实验室团队合作。在生产上则与双塔、齐善合作。其产品专注在中餐市场,包括植物肉月饼、小酥肉、小龙虾等。

百草味则直接与美国植物肉企业杜邦合作。前者负责品牌营销与产品销售,后者负责技术。目前其已推出高蛋白烟熏牛肉、坚果棒棒、高纤薄脆饼干、高蛋白嫩香鸡胸肉等系列产品。

通过自主研发突破技术壁垒的企业主要有Vesta未食达、Hey Maet等。

Vesta未食达的技术研发团队包括科研机构研究员、米其林厨师、高分子化学家,以及高校博士。拳头产品为“植物肉酱”。

Hey Maet的植物肉则由伯克利大学院士和中国教授独立研发,并拥有独家产线。已推出的产品有牛肉汉堡饼、牛肉丸、猪肉香肠、小酥肉、鸡柳等。

国内植物肉市场虽然空间巨大,但就目前来看创投市场比消费市场要热得多。

亿欧智库最近做了一次统计,2019年7月到2021年8月,中国植物基食品初创品牌累计获得48次融资,总金额超过12亿元。经纬中国、愉悦资本、天图资本、英诺天使基金均已入局。

然而在天猫上,齐善最为热销的一款植物肉产品,月销量也仅在3000+,更多品牌的单品月销量不足100单。消费人群主要集中寺庙。

打开微博、抖音、知乎的植物肉评论区,清一色的“高价吃高仿?”可能连消费者自己都没想到,这辈子在见识了假奶、假鸡蛋后,还能见识到植物肉。

为打开市场,不少植物肉企业将重心放到了餐饮渠道上,以距离消费者更近的优势,激发猎奇心理,强化购买欲。

桂满陇、瑞幸、拉面说、七爷清汤腩、奈雪的茶等拥有精准流量或高流量的品牌,成为植物肉企业的首选落脚点。

2020年11月,新加坡食品局表示,美企Eat Just研发出的实验室培植肉,符合新加坡对制作炸鸡的食品安全标准,未来将在当地餐厅陆续贩售人造鸡块。

在争议中,新加坡成为全球第一个批准出售实验室培植肉的国家。

新加坡之所以会首当其冲,原因在于其是个典型的人多地少的国家,700多平方公里的土地上有着570多万的人口,粮食自给率不足10%。

肉类若能以工业化方式实现大规模生产,对于确保国家粮食安全无疑是个极大的利好。

实验室培植肉与植物肉有着明显的区别,但从根本上来讲,都是对部分人从动物身上获取蛋白质,这一行为方式的否认与改变。

资本品尝到的“未来”或许并不遥远,随着人造肉价格降低,未来还将加速到来。

也许用不了多久,用转基因大豆油炒深加工人造肉,就会出现在外卖首页“猜你喜欢”上。

分割线