谁是中国半导体硅片的希望?

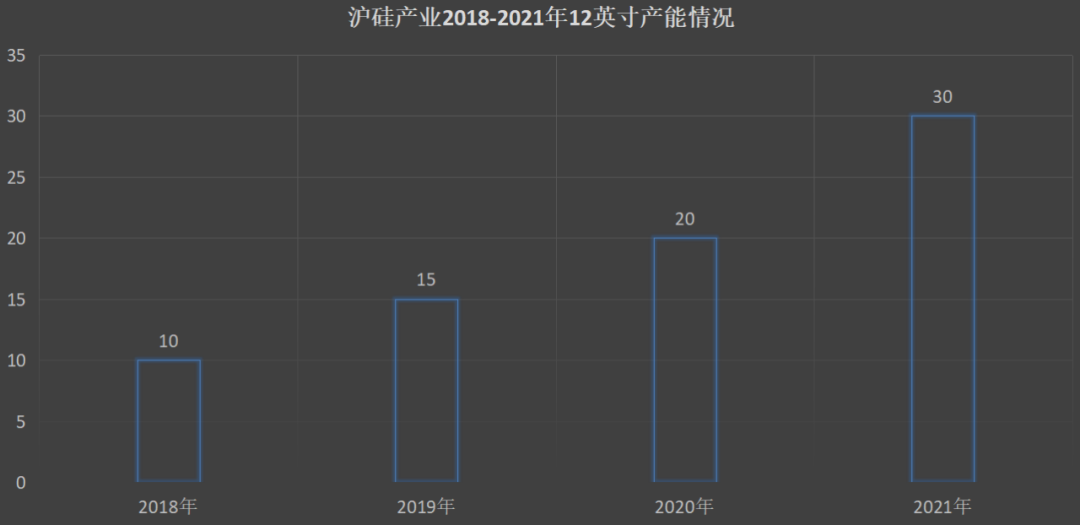

从2018年至今,沪硅产业始终处于扩产趋势之中。

全文4185字,阅读约需8分钟

文丨林晓晨

来源|芯锂话

ID:ddxinsanban

题图|Pexels

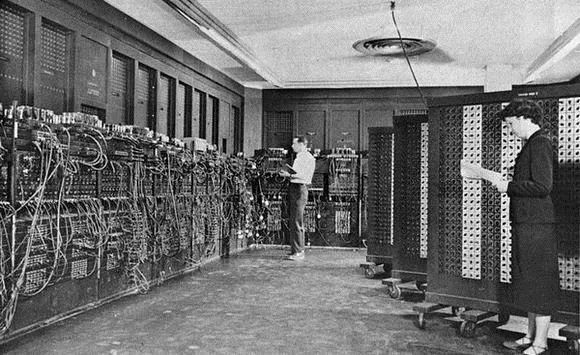

1946年的情人节,美国发明家莫克利和艾克特发明了一台名叫“ENIAC”的奇怪机器,这台机器占地70平方米,重达30吨,虽然体型笨拙,但却能够进行每秒高达5000次的运算,从此人类有了最强大的帮手——电子计算机。

八年之后,人类第二代计算机“TRADIC”诞生,不仅运算速度由每秒5000次提升至几十万次,而且重量只有“ENIAC”的1/100,体积与功耗减少到1/300,究竟为何两代计算机之间有如此差别呢?核心就在于半导体的应用。

早在“ENIAC”被发明的第二年,美国贝尔实验室的研究员约翰巴丁利用早期对硅晶体的观察,发明出了一种新的半导体元件——晶体管,它不仅能实现电子管的功能,又具有尺寸小、重量轻、寿命长、效率高、发热少、功耗低等优点。

晶体管的出现,大幅提升了计算机的效率,引发了计算机的全面革命。时至今日,半导体依然是决定科技发展的重要一环。

从半导体被发明算起,这项技术就始终被牢牢的掌控在美国的手中,从整个芯片产业链来看,美国几乎都有着绝对的话语权。

一直以来,半导体技术都被美国当成是制衡世界的重要手段,以《瓦森纳协定》之名,行国际霸权之实。为了避免不被美国卡脖子,中国半导体的自主替代就显得至关重要。

纵观芯片制造产业链,硅片是一切的源头,不同于光伏硅片99.9999%的纯度要求,半导体硅片极为严苛,需要硅片纯度达到99.9999999%。由于起步较晚,目前中国硅片企业技术积累与国际巨头存在一定差距,全球90%的半导体硅片市场被5大国际硅片厂商所瓜分。

本文将复盘目前中国半导体硅片核心竞争力,探讨谁将有望成为硅片国产替代的希望。

难得的产业静默期

硅片诞生以来,尺寸变大就成为了行业的核心发展方向。

从1965年2英寸(50mm)正式量产,到2000年12英寸(300mm)量产,35年间共出现过7代硅片产品。

尺寸的扩大将使得硅片有效面积大幅提升,进而能产出的芯片数量也随之上升,规模效益考量,硅片直径越大,芯片的平均生产成本也就越低。

但由硅片带来的效率提升却并非无限度的。当硅片尺寸变大时,生产设备成本也许随之提升,也就意味着每一次硅片升级换代,都伴随着大量的初始资本投入。正因如此,国际硅片巨头目前对于产能扩增都极为谨慎,全球硅片产能陷入缓增长趋势。

中国企业作为市场后入者,当主流产品持续迭代时,我们的企业就会陷入持续被动,大量投入的产能很可能遇到被淘汰的命运,因此半导体硅片并不是一个容易追赶的行业。

但幸运的是,在半导体硅片达到12英寸后,已经能够较好满足目前的市场需求,再加上制造设备实在太贵了,虽然技术上已经进阶至18英寸,但却并未被行业中的企业采用。

目前,全球硅片产业陷入了难得的“静默期”,也是中国企业追赶世界巨头的良机。

当硅片主流技术不再迭代时,中国硅片企业就可以通过加大投入,加快对世界巨头的追赶速度,这也让半导体硅片成为有望自主替代率快速提升的行业之一。

鲶鱼已经入水

硅片的需求正在被智能汽车逐渐激活。

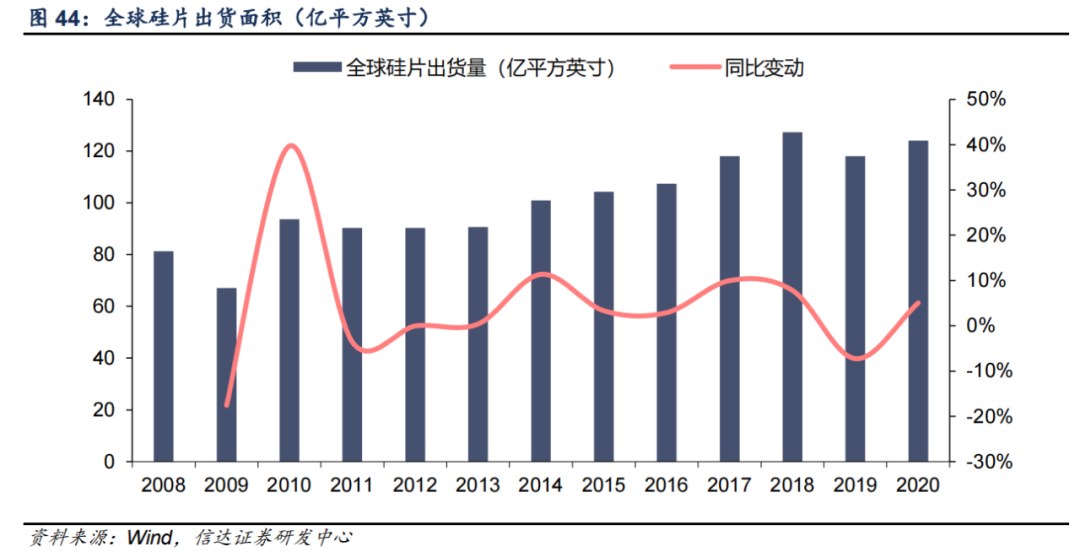

从整个行业规模看,全球硅片出货量呈现出平稳上升的趋势,但其中也不乏短期波动。

受2008年经济危机影响,全球硅片出货量2009年同比骤降17.57%,一度引发了硅片企业的恐慌,当时很多扩产计划都因此而被迫搁浅。时至今日,面对扩产半导体硅片企业也依然持谨慎态度。

从2010年开始,全球硅片行业景气度复苏,带动硅片出货量持续上升,尤其是12英寸硅片的普及,让整体出货量得到进一步攀升。在2018年,全球半导体硅片迎来127.33亿平方米的历史高点,但随后就因储存器市场的疲软而出货量骤降。

总体而言,全球半导体硅片出货量平稳攀升,尤其新能源汽车的强势崛起,带动汽车芯片需求量激增,有望让整个市场的规模再上一个台阶。

半导体硅片具有较高的资本门槛和技术门槛,因此行业呈现出较高的垄断性。

垄断性保证了各企业的利润,但同时也让这一行业保持稳定,缺少激发产业革新的变量。但随着中国企业的入局,这一行业的格局可能正在被打破。

由于国际龙头公司扩产意愿不强,再加上疫情的影响,在未来几年中,全球半导体硅片都将处于紧供需的状态。

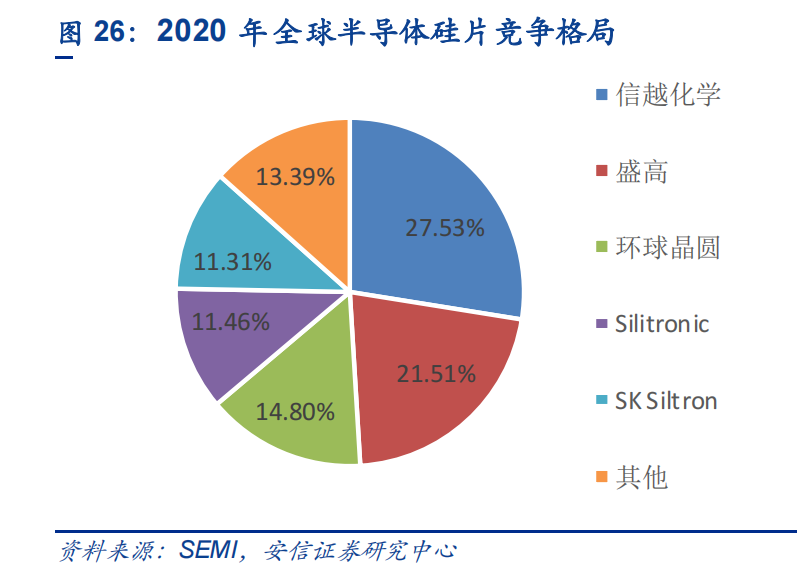

从整个产业格局分析,信越化学、胜高、环球晶圆、Silitronic、SK集团分别在2020年占据27.53%、21.51%、14.8%、11.46%和11.31%的市场份额,累计份额达86.61%。

虽然国际巨头在硅片市场占据绝对领先的市场份额,但实际上2018年至2020年全球前五大硅片制造商的份额占比却分别为92.57%、88%和86.61%,呈明显的下降趋势。

来自于中国的硅片企业正在通过不断扩产来抢占市场,重新激活全球硅片市场的竞争格局。

必将到来的“大并购时代”?

尽管中国企业产能扩增的意愿强烈,但海外巨头却并未急于扩产应对,而是仍旧采取较为保守的发展策略。

在发展策略上,中国企业与海外巨头存在着明显的差异。

中国硅片企业处于发展初期,行业的领军者也仅处于上市初期,资本运营经验并不充足。目前,中国硅片企业的发展主要以自有产线扩建为主。如沪硅产业、中环股份均处于激进的扩产之中。

反观国际巨头,他们并不急于扩产,而是更趋于维持现有的市场格局。即使行业中出现了新的搅局者,他们也坚持自己的发展策略。

复盘这些巨头的发展轨迹,与扩产相比,并购才是最有效的扩张方式。

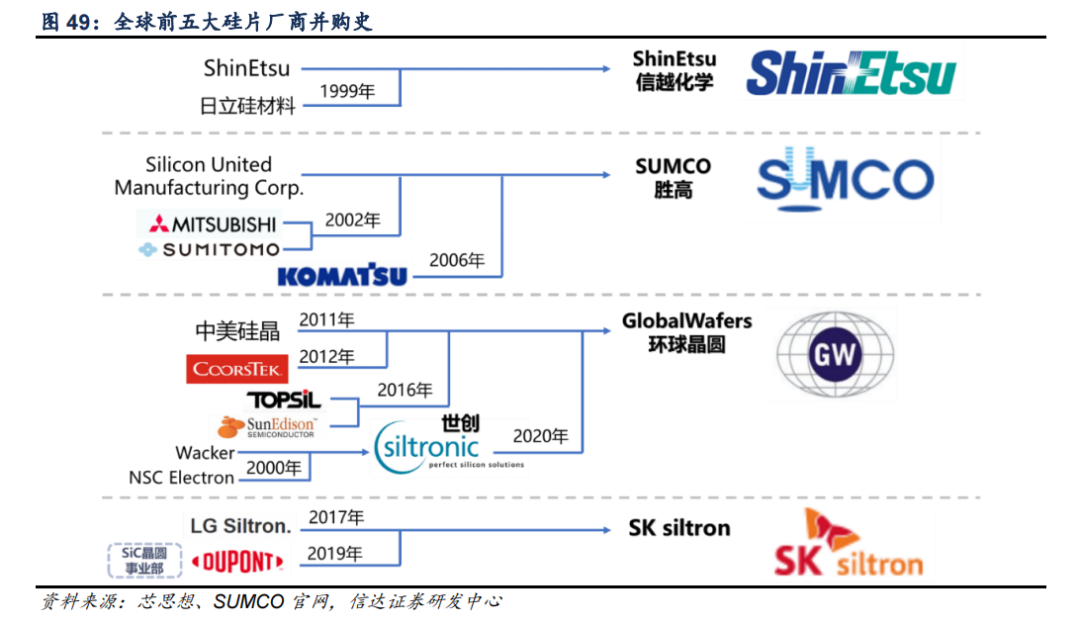

全球前五大硅片厂均是通过并购来不断提升自身的市场占有率,如今我们看到的行业龙头,实则是经历市场大浪淘沙后的“幸存者”选择。

从时间上看,全球半导体硅片行业主要发生过两次集中洗牌,一次发生在千禧年,另一次则发生在近年。

第一次硅片洗牌是由日本公司带动的。1999年,日本信越化学并购日立硅片公司,由此成为了全球半导体硅片的行业龙头。2002年至2006年,另一家日本公司胜高一举拿下住友、三菱和小松的硅片公司,成为了全球硅片新贵。

利用资本的快速整合帮助日本硅片厂很快成为全球龙头,并迅速突破了12英寸硅片的商业化生产。

最近几年,全球硅片厂再次开启频频并购。韩国SK集团先是在2017年收购LG硅片部,而后又在2019年收购杜邦SiC晶圆事业部;中国台湾的环球晶圆先后并购CoorsTek、Topsil 、SEMI公司,并在去年年底并购全球第四大硅片厂德国Silitronic,让市场格局进一步集中。

由于半导体硅片前期设备投入极大,因此任何一次扩产实际都存在风险,而并购不仅可以规避这种风险,而且还能同样达到扩产的目的,因此国际巨头对待扩产都极为谨慎。

鉴于国际巨头的并购历史,刚刚起步的中国硅片企业或许迟早也将经历一次并购洗牌,这就意味着,除技术实力外,资本认可度也是硅片厂重要的核心竞争力。

只有经过时间的洗礼,才能获得最终的成功,属于中国硅片企业的“大并购时代”或许就在不远的将来。

中国半导体硅片企业版图

中国半导体硅片产业依然处于发展初期,能够商业化量产硅片的企业数量依然较少,且产品主要集中在6英寸以下,8英寸及12英寸产线的产能依然较为稀缺。

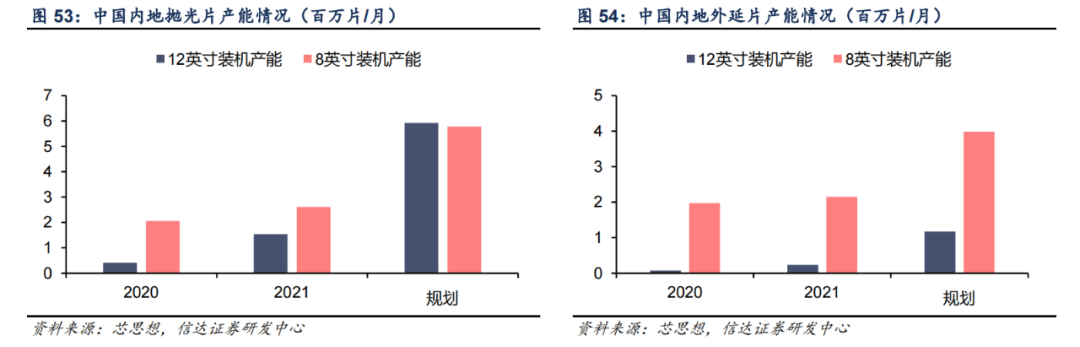

据芯思想数据,2020年中国8英寸抛光片和外延片装机产能分别为206万片/月和197.5万片/月;12 英寸抛光片和外延片装机产能分别为 41.5万片/月和7.5万片/月。而根据预测,国内对12英寸硅片的需求量为每月100万片,产能缺口明显。

虽然国内硅片产能规划较为充足,但这部分未来的产能何时落地,依然是一个问号。目前,中国8英寸和12英寸的产能主要集中在沪硅产业、中环股份、立昂微三家公司。

沪硅产业虽然上市时间不久,但却是中国半导体硅片的领军企业。其不仅是第一家突破12英寸规格的中国企业,而且也是目前唯一一家能够商业化生产SOI硅片的企业。

在这里我们有必要介绍一下SOI硅片。抛光片是最基础的硅片,而外延片则是将抛光片加热到1200度,并让硅片与外延生长源接触所生产的硅片;SOI硅片则是一种新型机构的硅材料,也是难度更大的,呈三明治结构,顶层硅与硅衬底间夹杂着掩埋氧化层。

从2018年至今,沪硅产业始终处于扩产趋势之中,今年半年报显示,2021年公司的12英寸硅片产能将达到30万片。8英寸以下硅片产能超过40万片,SOI硅片产能超过5万片。

从技术角度分析,沪硅产业是我国的半导体硅片领头羊,是12英寸半导体硅片出货量最多的公司,台积电、台联电、格罗方德、中芯国际、华虹宏力等硅片厂都是沪硅产业的用户。

同时,沪硅产业也是主业最为聚焦的公司,在其上半年11.22亿元的营收中,几乎全部由半导体硅片所贡献。

不同于沪硅产业的聚焦,中环股份的主营业务则是光伏硅片,半导体硅片虽然也是公司业务重要的组成部分,但在今年上半年的176.44亿元营收中,半导体级硅片的营收却仅为9.47亿元,占总营收的5.37%。

根据中环股份财报,目前公司的8-12英寸半导体硅片项目一期已经进入验收结尾阶段,项目二期开始提前启动,已形成月产能8英寸60万片,12英寸7万片;预计 2021年年末实现月产能8英寸70万片,12英寸17万片的既定目标。

战略层面,中环股份的业务重点在于光伏行业之上,对于半导体硅片的专注度不如沪硅产业。但在资本市场中,中环股份显然比沪硅产业具有更强的号召力,资本实力更胜一筹。

立昂微虽然硅片业务是最主要的营收构成,但其还有功率器件的业务,在战略上也并没有沪硅产业那样聚焦。过去三年,半导体硅片营收分别为7.98亿元、7.59亿元和9.73亿元,约占总营收的65%左右。

同时,立昂微的硅片产能主要集中在8英寸及其以下,12英寸硅片产品目前处于商业化量产前期,仅拥有约2万片/月的产能。公司预计,到今年年底12英寸硅片产能将提升至15万片/月。

实际上,立昂微的12英寸硅片依然处于亏损状态,公司预计当出货量达到6万片/月时,有望实现扭亏为盈。

除这三家公司外,神工股份、上海超硅、西安奕斯伟等公司也在规划布局12英寸硅片产能布局。

总体来看,沪硅产业技术实力最强,同时也是最聚焦的一家,有望成为中国硅片企业的风向标;中环股份明显资本实力更强,光伏与半导体硅片协同成为其核心竞争力;立昂微则可能是短期产能释放的最大受益者。

本文由芯锂话授权亿欧发布,申请文章授权请联系原出处。