CIS全球出货量第一!格科微登陆科创板,股价暴涨185.05%!

8月18日,格科微有限公司(以下简称“格科微”)正式登陆科创板。根据上市公告显示,格科微电本次最终股票发行数量为2.5亿股,发行价格14.38元/股。上市首日,格科微开盘价40.99元/股,涨幅高达185.05%,发行市盈率为46.92倍,盘中总市值一度突破千亿元。截至收盘,格科微报收35.25元/股,涨幅达145.13%,总市值为880.86亿元。

国产CMOS与LCD显示驱动芯片龙头

公开资料显示,格科微成立于2003年,主要生产经营地位于上海市,是全球领先的半导体和集成电路设计企业之一,主营业务为CMOS图像传感器和显示驱动芯片的研发、设计和销售。

格科微目前主要提供 QVGA(8 万像素)至 1,300 万像素的 CMOS 图像传感器和分辨率介于 QQVGA 到 FHD 之间的 LCD 驱动芯片,其产品主要应用于手机领域,同时广泛应用于包 括平板电脑、笔记本电脑、可穿戴设备、移动支付、汽车电子等在内的消费电子 和工业应用领域。

根据 Frost&Sullivan 统计,按出货量口径统计,2020 年,格科微实现 20.4 亿颗 CMOS 图像传感器出货,占据了全球 29.7%的市场份额,位居行业第一;以销售额口径 统计,2020 年,公司 CMOS 图像传感器销售收入达到 58.6 亿元,全球排名第四。同时,公司的显示驱动芯片产品主要为 LCD 驱动芯片,并在该市场处于领 先地位。根据 Frost&Sullivan 统计,2019 年,公司以 4.2 亿颗的 LCD 驱动芯片 出货量在中国市场的供应商中位列第二,占据了中国市场出货量的 9.6%。在中 国市场排名前五的供应商中,四家来自于中国台湾,发行人是其中唯一一家中国 大陆企业,打破了中国台湾企业在该市场的垄断。

在下游合作伙伴及客户方面,格科微目前与全球多家一线摄像头模组、显示模组、终端品牌厂建立长期稳定合作关系,并且在全球范围内积累了丰富的终端客户资源。例如,已与舜宇光学、欧菲光、丘钛科技、立景、盛泰光学、江西合力泰、联创电子、MCNEX、湖北三赢兴、中光电、同兴达、中显智能、华星光电等多家行业领先的摄像头及显示模组厂商形成了长期稳定的合作关系,其产品广泛应用于三星、小米、OPPO、vivo、传音、诺基亚、联想、HP、TCL、小天才等多家主流终端品牌产品。

格科微表示,其 CMOS 图像传感器产品采用了自主研发的高性能 CIS 电路及 Pixel工艺技术,确保产品性能具有较强的市场竞争力。此外,发行人在部分产品中利 用了独创的 COM 封装工艺,能够在保障与 COB 封装工艺性能相近的前提下大 幅降低模组厂的生产成本。凭借突出的性价比优势,公司产品赢得了市场的青睐, 在 200 万像素、500 万像素、800 万像素领域以较快的速度占据了较高的市场份 额,并已在 1,300 万像素领域实现量产。同时,公司累积了丰富的 CMOS 图像传 感器研发经验和技术储备,能够与时俱进地对产品进行优化与更新,在产品性能 上紧追行业步伐,目前,1,600 万像素 CMOS 图像传感器已进入工程样片阶段, 3,200 万及以上像素 CMOS 图像传感器已进入工程样片内部评估阶段。

营收及净利润快速增长,资产负债率处于较高水平

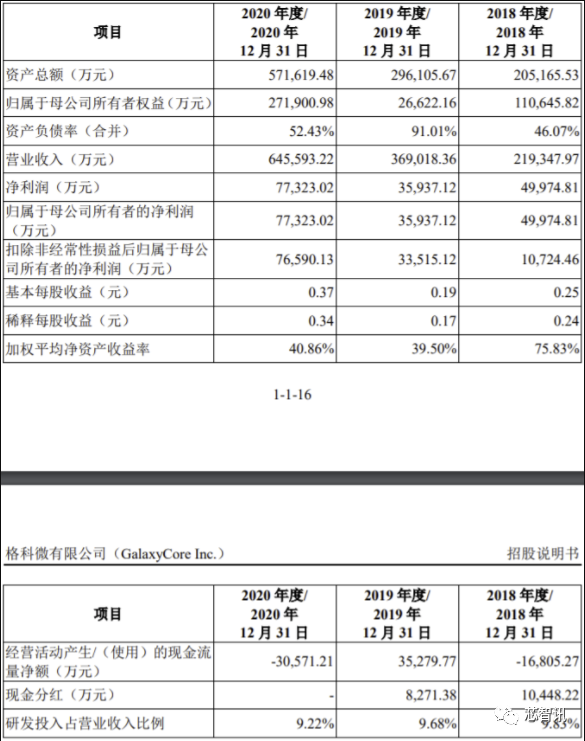

格科微报告期内营业收入稳定增长,虽然净利润在2019年有一定的下滑,但是整体呈现快速增长态势。不过,公司经营活动产生/(使用)的现金流量净额持续低于同期净利润,同时负债额也是持续增高。

2018年至2020年,格科微实现营业收入分别为21.93亿元、36.90亿元、64.56亿元,实现归属于母公司所有者的净利润分别为5.00亿元、3.59亿元、7.73亿元。公司经营活动产生/(使用)的现金流量净额分别为-1.68亿元、3.53亿元、-3.06亿元。

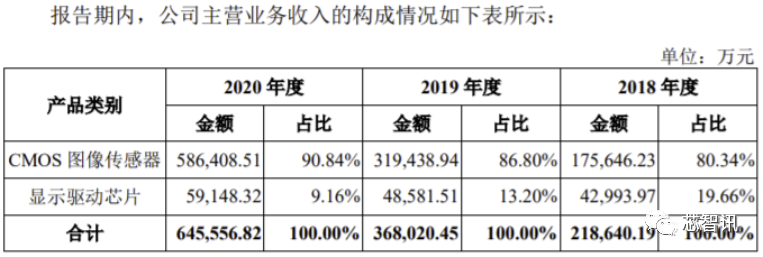

从营收结构来看,招股书显示,2018年至2020年,其CMOS图像传感器产品分别实现营业收入17.56亿元、31.94亿元和58.64亿元,占总体营业收入的比例分别为80.34%、86.80%和90.84%。

而其显示驱动芯片产品营收虽然有稳步提升,但对整体业绩增长贡献较低。招股说明书显示,2018年至2020年,格科微显示驱动芯片产品分别实现营业收入4.30亿元、4.86亿元和5.91亿元,占总体营业收入的比例分别为19.66%、13.20%和9.16%,呈现逐渐递减的趋势。

另外,格科微资产负债率水平较高,2018年至2020年,格科微总资产分别为20.52亿元、29.61亿元、57.16亿元,总负债分别为22.76亿元、27.00亿元、43.86亿元。

2018年至2020 年度,公司的资产负债率分别为 46.07%、91.01% 及 52.43%,持续处于较高水平。不过,需要指出的是,2019年资产负债率高达91.01%,是因为在2019年末,因公司股权回购,公司应付股权回购款大幅增加,导致 流动负债增加,资产负债率较高。未来公司仍然存在经营业绩未达预期,导致经 营性现金流入减少,或者难以通过外部融资等方式筹措偿债资金的风险。因此, 总体偏高的资产负债率使公司面临一定的偿债风险。

2018年末、2019 年末及 2020 年末,公司应收账款账面净额分别为 28,260.55 万元、32,789.19 万元和 39,216.17 万元。随着公司经营规模的扩大,应收账款绝对金额可能逐步增加。主要原因为报告期内公司对主流品牌终端客户的出货量及占比不断提升,由于主流品牌厂商通常由大型模组厂来提供模组,对主流品牌厂商的出货增长带动了公司对下游大型模组厂的销售,也相应增加了应收账款金额。另外公司通过经销商代销的模式也导致应收账款金额增加。报告期内各年度公司代销收入在当期主营业务收入的占比分别为19.29%、45.90% 及 50.06%。

2018年至2020年,格科微存货的账面价值分别为 90,466.06 万元、117,985.51 万元及 207,668.97 万元,随着公司生产经营规模的扩大,存货余额呈现逐年上涨趋势。

格科微2017-2020年一季度存货金额分别为6.96亿元、9.85亿元、12.65亿元、16.44亿元,占营业收入比例分别为35.38%、44.89%、34.27%、131.79%。公司存货周转率分别为2.95、2.14、2.80和0.70,略低于行业平均值。2017年至2019年,同行业上市公司平均存货周转率分别为3.33、2.74、3.11。

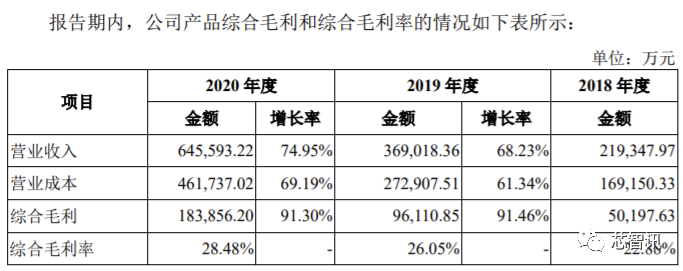

2018年至2020年,格科微综合毛利率分别为22.88%、26.05%及28.48%。虽然该毛利率水平低于可比上市公司平均水平(40%以上),但可以看到,格科微的综合毛利率水平在持续稳步提升。

最新的财务数据显示,2021 年 1-6 月,格科微实现营业收入 368,611.23 万元,较去年同期上升 50.99%;实 现归属于母公司股东的净利润 64,394.18 万元,较去年同期上升 92.14%;实现扣除非经 常性损益后归属于母公司股东的净利润 63,090.94 万元,较去年同期上升 79.13%,公司 2021 年 1-6 月经营业绩上升的主要原因为公司业务量保持增长、单价上升,同时毛利率也有所提升。

募资69.6亿元,投建12英寸CIS项目

目前格科微主要采用Fabless经营模式,专注于产品的研发、设计和销售环节,并参与部分产品的封装与测试环节。未来还将通过自建部分12英寸BSI 晶圆后道产线、12英寸晶圆制造中试线、部分OCF制造及背磨切割产线的方式,实现向Fab-Lite模式的转变。

值得注意的是,2019年9月,格科微就曾宣布投资25.4亿元的浙江嘉善建立CMOS传感器芯片基地正式开建,工期3年,拟购置ADTI工艺专用生产线、封装一体机、Holder-bond设备、IR贴片机、测试调焦机等设备,项目实施后形成年产12亿颗CMOS图像传感器芯片,1亿颗VCM马达,6亿件摄像头模组,20万片晶圆的生产能力,预计年销售收入100亿元,利税5.7亿元。

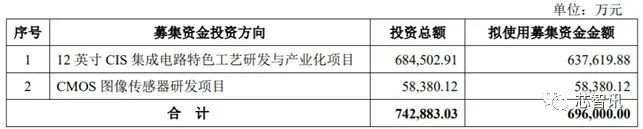

格科微本次首次公开发行股票所募集的资金扣除发行费用后,其中约63.76亿元将投向12英寸CIS集成电路特色工艺研发与产业化项目,5.838亿元投向CMOS图像传感器研发项目。

2020年3月,格科微就与上海自贸区临港新片区管委会签订合作协议,拟在新片区投资建设“12英寸CIS集成电路特色工艺研发与产业化项目”。该项目总投资预计达22亿美元,已于2020年中启动。2021年8月16日,格科微12英寸CIS集成电路特色工艺研发与产业化项目正式封顶,项目一期计划于2022年投产使用,满产后年产能可达72万片。

格科微表示,公司本次募集资金运用均围绕主营业务进行。其中,12英寸CIS集成电路特色工艺研发与产业化项目在全球BSI晶圆供给趋紧的背景下,通过“自建产线、分段加工”的方式保障12英寸BSI晶圆的供应,实现对CIS特殊工艺关键生产步骤的自主可控,巩固并提升公司的市场地位和综合竞争力。CMOS图像传感器研发项目结合公司的产品规划及整体战略目标,一方面对现有产品进行成本优化和性能提升,进一步扩大公司在中低阶CIS产品中的竞争优势和市场份额;另一方面积极开发高像素产品,丰富产品梯次,为公司的可持续发展提供有力的技术支撑。公司现有业务是公司实施募集资金投资项目的基础,而投资项目的实施为公司未来销售及盈利规模的扩大提供了保障。

关于未来的发展战略,格科微表示,公司自设立以来,始终专注于CMOS图像传感器芯片和显示驱动芯片领域,致力于为客户提供一流的拍照、视频及显示技术整体解决方案。公司凭借在芯片设计和工艺研发方面的先进技术,在保证产品性能的同时大幅降低了产品成本,形成了极具市场竞争力的产品线,历经近二十年的发展后在全球市场范围内取得了显著的规模优势和领先的行业地位。未来,公司拟进一步聚焦手机摄像和显示解决方案领域,深化与终端品牌客户的合作关系,在产品定位方面实现从高性价比产品向高性能产品的拓展,在产品应用方面实现从副摄向主摄的拓展,在经营模式方面实现从Fabless向Fab-Lite的转变。

通过建设部分12英寸BSI晶圆后道产线、12英寸晶圆制造中试线、部分OCF制造及背磨切割产线等多种举措,公司实现从Fabless模式向Fab-Lite模式的转变。通过自建部分12英寸BSI晶圆后道产线,公司能够有力保障12英寸BSI晶圆的产能供应,实现对关键制造环节的自主可控,在产业链协同、产品交付等多方面提升公司的市场地位;自建12英寸晶圆制造中试线能够缩短公司在高阶产品上的工艺研发时间,提升公司的研发效率,快速响应市场需求;自建部分OCF制造及背磨切割产线能够保障公司中低阶产品的供应链安全,与现有供应商形成互补,在上游产能供应紧缺时保障中低阶产品的稳定交付。

编辑:芯智讯-林子 综合自格科微招股书及网络资料

闻泰科技加码汽车电子业务,从车规级半导体供应商转向汽车Tier1供应商

Energous发布全新隔空充电技术:5.5W实现5米距离的充电!

华为P50 Pro拆解:处理器模块采用三层堆叠结构,麒麟9000专用内存或已耗尽

突发!蓝普视讯实名举报富满电子涉嫌滥用市场支配地位垄断相关芯片市场

EDA厂商国微思尔芯完成上市辅导,华为火速入股,投资EDA企业已增至5家

中国移动32万片5G模组采购:高通成最大赢家,展锐拿下42%份额!

行业交流、合作请加微信:icsmart01

芯智讯官方交流群:221807116