汽车芯片缺货缘由及关注重点 |附完整报告下载

报告出品方/作者:中信证券,徐涛 苗丰 梁楠 李景涛

全球汽车芯片缺货持续,我们认为其主要原因为疫情后汽车销量恢复速度超预期、车企芯片加单滞后,此外叠加消费电子提前囤货抢占产能,全球8英寸晶圆产能紧张,以及日本地震、美国暴风雪等影响部分晶圆厂短暂停工。我们预计缺货仍将持续至2021Q4,其中2021Q1-Q2为供需最紧张阶段。部分国内细分龙头或将受益于供需紧张,加速切入整车厂前装供应链,实现份额提升;此外代工封测端产能饱满,建议关注龙头公司。

汽车芯片的定义?应该关注哪些细分?汽车半导体是汽车的核心器件,包括MCU、功率半导体、传感器、存储、ASIC等。在电动化与智能化趋势下,汽车半导体价值量不断增加,根据前瞻产业研究员的统计,2020年全球市场规模约460亿美元,规模上仍小于通信、PC等,但预计未来增速相对领先。综合考虑价值量及国产化程度,我们认为优先关注MCU、功率、传感器三大细分方向,在传统燃油车中三者的半导体价值量占比分别为23%、21%、13%,在纯电动汽车中分别为11%、55%、7%。

汽车芯片的缺货情况、原因及持续性?当前所有汽车芯片均较为紧缺,其中MCU缺货最为严重,交期最多延长4倍,tier1及整车厂均受波及。根据伯恩斯坦咨询的预计,2021年全球范围内的汽车芯片短缺将造成200万至450万辆汽车产量的损失,相当于近十年以来全球汽车年产量的近5%。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21601”获取。

我们认为,从需求和供给两端来看,汽车芯片缺货的主要原因包括:

1)疫情后全球汽车销量恢复速度超预期,车企芯片加单滞后,2020H1疫情影响全球汽车需求陷入萎靡,众多整车厂停产或减产、芯片砍单;而Q3开始汽车销量快速复苏,至9月已基本恢复到2019年同期水平,整车厂普遍于2020Q3-Q4开始芯片加单,但由于汽车芯片供应周期长达2个季度,因而全球陷入芯片缺货;

2)同期PC/Pad需求旺盛,手机厂商亦大幅囤货,抢占部分晶圆及代工产能;3)长期以来全球8英寸晶圆产能紧张,车用芯片供给紧缺;

4)短期意外事件频出,包括日本AKM晶圆厂失火、地震影响瑞萨短暂停工,欧洲意法半导体曾遭遇短暂罢工,美国得州暴风雪影响NXP、英飞凌、三星短暂停产等。结合以上原因,我们推测缺芯问题仍将持续至2021Q4,其中2021Q1-Q2或为供需最紧张阶段。

哪些国产化厂商受益?从芯片紧缺程度来看:目前全球车用MCU最为紧缺,国内厂商前装车载应用尚少,但有望受益于海外MCU紧缺带来的国产替代机遇,建议关注已经通过车规认证的MCU及NORFlash厂商,包括兆易创新、北京君正、瑞芯微、全志科技、芯海科技等。

从国产替代能力来看:1)功率半导体领域,尽管海外厂商仍占据主导地位,但国内部分龙头厂商已经实现车载量产供货,此次有望受益于行业缺货加速提升份额,建议关注IGBT领域的斯达半导、比亚迪半导体、中车时代电气,以及MOS领域的闻泰科技(安世半导体)等;2)传感器芯片领域,重点关注车载摄像头CIS,韦尔股份(豪威)份额约20%,仅次于安森美约60%,且有望受益于前瞻产能规划,在产能紧张背景下预计将提升市占率水平。此外,代工封测端受益于行业景气订单饱满,建议关注代工领域中芯国际、华虹半导体,封测领域长电科技、华天科技、通富微电、晶方科技等。

1

汽车芯片的定义?应该关注哪些细分?

汽车半导体是汽车的核心器件,包括 MCU、功率半导体、传感器、存储、ASIC 等。 汽车半导体广泛应用于汽车各子系统,涵盖车身、信息娱乐、底盘、动力总成、驾驶辅助 等多个板块。

汽车半导体可以分为五大类,1)MCU,是汽车的微控制单元,传统汽车平 均每辆车用到 70 颗以上的 MCU 芯片,每辆智能汽车有望采用超过 300颗MCU;2)功率半导体,主要包括 Power Management ICs、LDO、DC/DC、MOSFET、IGBT 等,功率半导体是汽车半导体的最主要构成;3)传感器,主要包括图像传感器、MEMS 传感器、 霍尔传感器;4)存储器,包括各种嵌入式内存,SRAM、DRAM、FLASH;5)除 MCU外的ASSP、ASIC、模拟、混合 IC、FPGA、DSP 与 GPU。

在汽车电动化与智能化的趋势下,汽车中半导体的价值量在不断增加,2020 年全球 市场规模约 460 亿美元。根据盖世汽车的数据,自 2015 年来,ICE(传统内燃机汽车) 半导体单车价值量增长 23%,从 338 美元提升至 417 美元。而新能源、智能化也带来了 全新的增量机会,包括电动动力系统的功率半导体,电源管理系统、车身电子化管理系统 的 MCU,以及智能化的传感器、ASIC 增量。据盖世汽车统计,2019 年 MHEV(轻型混 合动力电动汽车)单车半导体价值量 531 美元,PHEV(插电式混合动力汽车)为 785 美 元,BEV(纯电动汽车)为 775 美元。根据前瞻产业研究院的统计,2019 年全球汽车半 导体市场规模 465 亿美元,2020 年由于疫情影响全球汽车销量,汽车半导体市场规模略 降低至 460 亿美元。

全球半导体市场横向对比来看:就市场规模而言,汽车半导体规模小于通信、PC 等;但就行业增速而言,汽车半导体增速领先。2020 年全球汽车半导体市场规模约 460 亿美 元,占整体半导体市场约 12%,规模小于通信(含智能手机)、PC,与工业、消费电子基 本相当。但就增速而言,智能手机、PC 等均已进入存量时代,而汽车半导体受益于电动 化和智能化浪潮,仍处于快速发展阶段,IC Insights 预计 2016-2021 年全球汽车半导体增 速约 14%,在所有细分行业中增速领先。

综合考虑价值量及国产化程度,我们认为优先关注 MCU、功率、传感器三大细分方 向。据 Strategy Analytics 统计,在传统燃油汽车中,MCU 价值量占比最高,为 23% 。在纯电动汽车中,MCU 占比仅次于功率半导体,为 11% 。

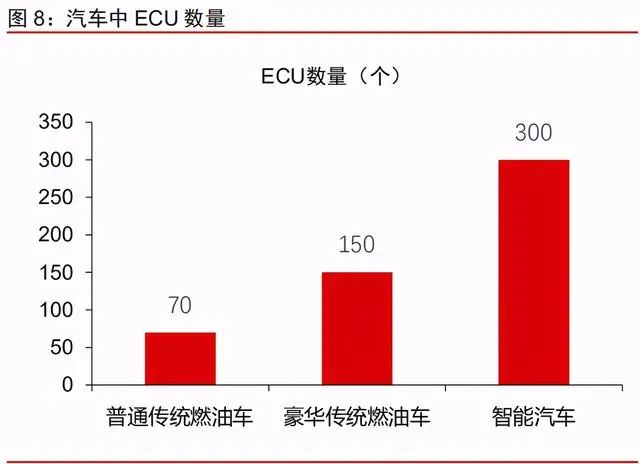

1)MCU:电控系统不可或缺,单车用量大,海外龙头厂商技术成熟。根据中国市场 学会汽车营销专家委员会研究部的数据,普通传统燃油汽车的 ECU(电子控制单元)数量 平均在 70 个左右,豪华传统燃油汽车 ECU 数量在 150 个左右,智能汽车 ECU 数量在 300 个左右。ECU 中均需要 MCU 芯片。根据 DIGITIMES 的统计,2020 年全球 MCU 市场规 模约 70 亿美元。海外龙头厂商意法半导体、恩智浦、微芯科技、英飞凌、德州仪器、瑞萨等维持领先。

2)功率半导体:智能化+电动化趋势下,车用功率器件单车价值量扩张 5 倍,重点关 注 IGBT、MOSFET。功率器件是汽车的必备零部件,引擎、驱动系统、照明系统等均需 使用功率半导体,根据英飞凌估算,2018 年全球车用功率半导体市场规模约 62 亿元,占全球功率器件总需求的 16%。目前汽车行业加速智能化+电动化,驱动功率器件的单车价值量上升。

传统燃油车主要使用低压 MOSFET、二极管等,具体应用场景包括直流电机、 车载娱乐系统等,单车价值量大约在 70 美金。进入到电动车时代,动力系统由机械零部 件转变为电池、电机、电控等电气零部件,对功率器件要求大幅提升,单车价值量提升至 350~390 美金,增量部分主要来自 IGBT、高压 MOS 等高压产品,其中 IGBT 属于电动车中控制交直流、高低压转换的核心器件,其安全性、节能性直接决定了电动车性能,主要用于电控、电池热管理、电动车空调、充电系统几个方面;低端车型 IGBT 单车价值量在 600~1000 元,A 级以上纯电动车 IGBT 单车价值量在 2000~4000 元,豪华车甚至高达 5000 元以上。根据我们测算,2020 年全球车用 IGBT 市场空间约 94 亿元,2025 年有望扩张至 355 亿元,5 年 CAGR 约 30%。

3)传感器芯片:摄像头率先搭载且数量快速提升,重点关注车载 CIS。随着智能驾 驶功能的完善和演进,汽车车身将至少需要配置前视、环视、后视、侧视、内置摄像头, 各部分还可能采用 2~3 个摄像头搭配使用。如特斯拉 Autopilot1.0 时只需采用前置和后置 两个摄像头,而到特斯拉 Autopilot2.0 时就已经搭配“正常摄像头+长焦摄像头+广角摄像 头”,单车摄像头达到 8 个(传统汽车 1-2 个)。

从数量角度看,目前单车摄像头平均搭载 量为 1~2 颗,L2 级别正在普及,为 2~6 颗,未来随着智能驾驶向无人驾驶发展,L3 级别 每辆汽车有望搭载 8+颗摄像头,L5 级别则乐观看到接近 20 颗,从而车载 CIS 有望迎来 快速增长期。从功能角度看,车载 CIS 产品需要满足不同于手机 CIS 的功能需求,例如需要支持 LFM、HDR(高动态范围)、低照感光、全局快门等功能。

其中,LED 闪烁抑制功能以确保正确识别路面信号灯及车灯;HDR 功能以应对复杂光照条件;低照感光以满足夜 间开车或隧道环境的成像需求,车载产品相对于手机产品一般有更大的芯片面积。从价格 角度看,车载 CIS 平均单价一般达到手机的 3-5 倍,同时我们观察到,目前车载 CIS 产品 仍然 1.3M、1.7M 为主,后续随着对拍摄清晰度要求的提升,车载产品亦有往高像素(如 8M)发展的趋势,将提升车载 CIS 产品的价格水平(我们预计 1.3M 产品约 5 美金,而 8M 产品预计超 10 美金)。

根据 Mordor Intelligence,2019 年车载摄像头出货量达到 1.45 亿颗,预计 2021 年接近 2 亿颗。我们预计 2019 年车载 CIS 市场规模近 10 亿美元,未来 随着辅助驾驶及 ADAS 渗透率的持续提升,平均单车搭载量将进一步提升,带动市场规模 复合增速超 30%。长期来看,按照单车 10 颗测算,我们预计长期车载 CIS 市场可达约 100 亿美元,接近手机 CIS 市场(约 150-200 亿美元市场)。

2

汽车芯片的缺货情况、原因及持续性

现状:所有汽车芯片均较为紧缺,MCU 最为严重

当前所有汽车芯片均较为紧缺,其中 MCU 缺货最为严重,交期最多延长 4 倍,tier1 及整车厂均受波及。汽车半导体中 MOSFET、FPGA、MCU 等均出现不同程度的涨价缺 货,此次汽车芯片缺货最严重的是应用在 ESP(车身电子稳定系统)和 ECU(电子控制 单元)系统中的 MCU。MCU 产品的正常交货期在 8-10 周左右,而目前包括英飞凌、恩智浦、意法半导体等在内的国际大厂均出现交期延长的情况。

此外,由于生产供应链成本 持续增加,恩智浦、瑞萨等 MCU 龙头企业开始实行价格调涨计划。生产 ESP 的 tier1 厂 商如大陆、博世也受到不同程度的缺货影响。下游的整车厂方面,日产、本田、福特、通 用等车企都纷纷表示芯片短缺,并相继发布停产、减产计划。根据伯恩斯坦咨询的预计, 2021 年全球范围内的汽车芯片短缺将造成 200 万至450 万辆汽车产量的损失,相当于近 十年以来全球汽车年产量的近 5%。

缺货原因 1:疫情后汽车销量恢复超预期,车企芯片加单滞后

汽车芯片厂商排产需早于整车出货 5-6 个月,车企预判失误打乱供应节奏。一般的汽 车芯片厂商供应链为:芯片厂商-tier1-车企。尽管目前也存在少量车企直接从芯片厂商下 订单的情况,但由于 tier1 掌握部分核心系统集成能力,大部分汽车芯片仍需经由 tier1 厂 商。在整个芯片供应周期中,从 Tier 1 向上游下单汽车芯片,到拿到产品通常需要 3 到 4 个月时间;从 Tier 1 拿到芯片,制造出零部件产品,再交货给整车厂,大约需要 1 个月时 间;整车厂拿到 Tier 1 提供的零部件,组装再到出货给 4S 店,大约需要 1 到 2 个月时间。这意味着汽车芯片厂家的排产需要早于整车出货 5 到 6 个月。因此,一旦车企对未来市场 需求情况判断失误,就会在数个季度内打乱上游供应链的节奏。

2020 年受到疫情影响,上半年汽车销量低迷,Q3 恢复速度超预期,芯片出货速度不 及销量复苏脚步。2020 年上半年,由于受到新冠疫情冲击的影响,汽车需求陷入萎靡, 根据 Marklines 的数据,2020 年 4 月汽车销量同比下滑 43%,截至 2020 年 3 月,包括戴 姆勒、大众、菲亚特克莱斯勒集团(FCA)、标致雪铁龙集团(PSA)等在内的 12 家海外 车企已经关停或计划关停的工厂将超过 100 家,众多整车厂商纷纷陷入芯片砍单潮。

而 2020 下半年,全球新冠疫情蔓延态势逐渐得到有效控制,汽车需求快速回暖,至 2020 年 9 月,汽车销量已基本恢复到 2019 年同期水平。需求端如此迅速的恢复速度远超整车厂 预期,厂商集中订购芯片给供应链带来巨大压力,因此,尽管车企订单纷至,但汽车芯片 出货速度却远无法满足下游车企需求。

缺货原因 2:PC、pad 需求提升抢占产能,手机厂商大幅囤货预支产能

2020 年 PC 出货量同比增长 30%,pad 出货量同比增长 21%,需求激增抢占芯片产 能。2020 年以来,受新冠疫情影响,全球各国均采用远程办公、远程上课的方式避免公 众接触,导致了笔记本、平板电脑需求量的显著提升。在疫情爆发的 2020 年二季度,全球笔记本电脑出货量同比增长 28%,环比增长 43%,2020 年全球笔记本电脑出货量 2.24 亿台,同比增长 30%。全球平板电脑出货量同样在 2020 年第二季度开始出现大幅增长, Q2 同比增长 17%,全年同比增长 21%。此外,与线上办公、线上教学相关的其他产品如 网络摄像头、耳机、显示器、服务器等均出现销量激增的现象。而以上产品都是中高端芯 片的需求大户,因此,在各行各业因受疫情影响而需求萎靡的同时,芯片需求不降反升。

手机 2021 年出货预期提升,叠加华为带来的全球格局变量,各家手机厂商自 2020 年开始大幅囤货,挤占代工厂大量产能。我们预测 2021 年智能手机销量同比提升约 10%, 主要受益于疫情后的恢复,以及 5G 换机。此外,华为受到美国制裁,给智能手机全球格 局带来一定变量。由于充分预期到了制裁趋紧,华为提前增加芯片库存,至 2020 上半年, 华为存货达到 1800 亿元。而小米、oppo、vivo 等手机厂商对 2021 年手机销量预期持乐观态度,对在国内、欧洲等市场抢占份额拥有较大信心,因此加剧了囤积芯片的现象。手 机端厂商大量囤积芯片直接造成汽车端的芯片产能被挤占,从而逐渐演变成汽车芯片缺货现象。

缺货原因 3:长期以来 8 英寸晶圆产能紧张,扩产动力不足长期以来,全球 8 英寸晶动力不足,车用芯片供给紧缺。

车用芯片的规格主要是 8 英 寸晶圆,部分厂商开始向 12 英寸平台迁移。根据 SUMCO 2018 年的统计数据,8 寸晶圆 需求占到了汽车半导体需求中的 79%,12 寸晶圆需求占比仅 12%。对应的晶圆需求方面, 根据 SUMCO 的测算,2018 年汽车半导体晶圆总需求约 200 万片/月,其中 8 寸片约 160 万片/月,到 2022 年整体需求有望增长至约 315 万片/月,其中 8 寸片需求达到 240 万片/ 月。根据 SEMI 数据,从 2013 年到 2019 年全球 8 英寸晶圆产能 CAGR 仅约 3%,2019 年仍然不足每月 600 万片,其中用于功率器件的产品约每月 100 万片。

8 英寸投入产出比低于 12 英寸,二手设备采购困难是新产能增量不足的主要原因。 芯片产线需要巨额资本投入、高端技能工程师参与,若盲目扩张产线不及预期会带来巨额 亏损,8 英寸相对于 12 英寸已是技术演进的“过去式”,因此,近年各大晶圆厂没有动力 大幅扩张 8 英寸产能。

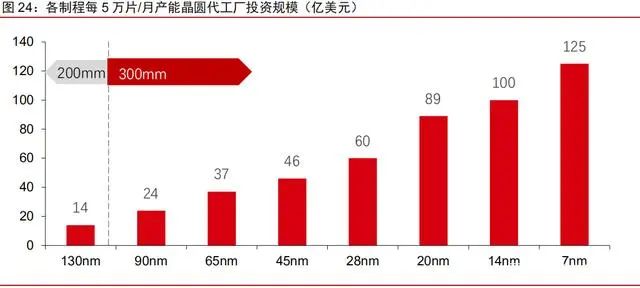

从投资效率来看,目前建设 90nm 的 12 英寸晶圆厂每 5 万片/月产 能 Capex 规模在 24 亿美元左右。0.13μm 的 8 英寸晶圆厂每 5 万片/月等效 12 英寸产能 (11.25 万片/月 8 英寸产能)Capex 规模在 31.5 亿美元左右。若同为购买全新设备,新 建 12 英寸产线效率更高,同等产能下投入更低。

此外,投建 12 英寸晶圆产线还可向更高 制程演进,技术可升级性更强。目前 8 英寸扩产主要仍以采购二手设备为主,由于二手设 备大多已经折旧完成,因此相比全新设备更具有经济性,但二手设备的数量限制一定程度 上也限制了产能的扩增速度。

缺货原因 4:短期意外事件频出,影响 IDM 和代工厂生产进度

欧洲意法半导体新冠疫情期间在工会要求下曾缩减法国工厂产能 50%,后法国工厂遭 遇罢工,车用芯片雪上加霜。据路透社报道,意法半导体在 2020 年 3 月 19 日为应对工人 对感染新冠病毒的担忧,同意将法国两座工厂减产 50%。据外网 evertiq 报道,2020 年 11 月 5 日,因该公司不给员工加薪,意法半导体的法国工厂举行罢工。此次罢工持续一周, 短期给车用芯片带来更大压力。

日本 AKM 晶圆厂失火,车载音频和传感器 IC 供应短缺;福岛地震又短暂影响瑞萨电 子的 NAKA 工厂,汽车芯片生产饱经坎坷。据日本共同社报道,2020 年 10 月 20 日日本 旭化成集团旗下 AKM 唯一晶圆厂失火严重,预估至少需要半年时间恢复生产,导致其小 众音频 IC、传感器等供给中断,市场陷入紧张;瑞萨电子旗下 NAKA 工厂接受 AKM 部分 晶圆订单为其代工生产,但是在今年 2 月 13 日日本福岛地震中受到波及,NAKA 工厂暂 停生产。2 月 22 日,瑞萨电子发布公告,旗下工厂已经于 2 月 21 日按计划全部恢复到震 前产能。

美国得州地区暴风雪导致大规模停电,NXP、三星、英飞凌半导体生产受阻,进一步 让全球“缺芯”捉襟见肘。据《奥斯汀美国政治家报》2 月 16 日报道,由于得州暴风雪 影响,奥斯汀能源公司已中断对这些半导体厂的供电,NXP 在奥斯汀的两座工厂生产 MCU、 MPU 等的 8 英寸晶圆厂已经停工。英飞凌收购的赛普拉斯在奥斯汀也有一座 8 吋晶圆厂, 主要生产 130nm 的芯片。虽然当前半导体厂已恢复供电,但是考虑到当地用水仍然紧张、 重启设备复产过程漫长,据韩联社报道,三星等半导体厂还需数周才能恢复正常生产,下 游厂商在未来数月内将受到影响。

3

推演:缺货预计还将持续多久?

我们认为:汽车缺芯问题预计仍将持续至 2021Q4,2021Q1-Q2 或为供需最紧张阶段。 据中新网报道,中国汽车工业协会副秘书长李邵华认为,汽车芯片短缺问题预计会持续半 年以上,预计到 2021 年 Q4 车用芯片供给可以得到恢复。

我们认为,结合以上 4 点缺货 原因分析,2021Q1-Q2 或为供需最紧张阶段,之后可逐渐恢复:

1)从需求端来看,全球汽车销量从 2020Q3 开始快速恢复,整车厂普遍于 2020Q3-Q4 开始芯片加单,由于汽车 芯片供应链周期长达 6 个月,第一批加单的芯片预计在 2021Q1-Q2 开始释放;结合当前 (2021Q1)汽车芯片交货周期普遍在 20-30 周,当前下单预计可于 2021Q3 得到交付;此外,PC、pad、智能手机芯片囤货相对集中于 2020H2-2021H1,预计 2021H2 将进入 消化库存阶段,也有望部分缓解芯片缺货现状;

2)从供给端来看,8 寸线产能紧张问题暂 时难以根本解决,但据 Wccftech 网站报道,台积电已于 2021 年 1 月 28 日对外宣布重新 调配产能供给汽车芯片,并启动了“SuperHotRun”紧急临时插单的方式提高供给速度,预计至少 3 个月可交货,其主要产品为短缺的 MCU,主要客户为瑞萨、NXP 和意法半导体, 此次产能调配有望减轻 MCU 产品的紧张程度;此外,博世 2018 年在德国 Dresden 新建 的 2 座 12 英寸晶圆厂于 2019 年底完工,预计 2021 年底可投入生产,其主要产品为 ASIC、 功率半导体和 MEMS 等,英飞凌于 2019 年上半年在奥地利新建一座 12 英寸功率半导体 工厂,主要用来生产 IGBT 和 MOSFET,将于 2021 年底量产,届时也可缓解芯片紧缺问 题。

4

哪些国产化厂商受益?

从芯片紧缺程度来看:目前全球车用 MCU 最为紧缺,国内厂商前装车载应用尚少, 但有望受益于海外 MCU 紧缺带来的国产替代机遇。

受益方向 1:MCU 及存储器,海外缺货契机下打入汽车供应链

MCU 是本轮汽车芯片缺货中最主要的瓶颈产品,NOR Flash 通常搭配 MCU 采用。 根据央视新闻报道,本轮汽车缺货中 Tier1 厂商博世和大陆的 ESP(电子稳定程序系统) 和 ECU(电子控制单元)比较紧缺。而在 2020 年欧洲疫情期间,意法半导体也降低了制 造产能利用,导致整体产能不足。NOR Flash 是汽车电子存储代码的主要存储器,通常搭 配 MCU 使用,如果程序代码非常少,可直接使用内建 NOR 的 MCU 芯片;而在较复杂的 系统中由于程序代码量较大,则会采用独立的 NOR Flash 芯片。

目前国产厂商 MCU 在汽车领域应用尚不多,主要源于高认证门槛。“车规级”芯片需 要经过严苛的认证标准,如可靠性标准 AEC-Q100、质量管理标准 ISO/TS 16949、功能 安全标准 ISO 26262 等。例如一般消费类的芯片可容忍的产品寿命设计约 2~3 年,而汽车芯片则需 10~15 年。一款芯片通常需要 2~3 年完成车规认证才能进入整车供应链,而 一旦进入之后,一般也能拥有长达 5~10 年的供货周期。高标准、长周期是目前汽车芯片 供应格局稳定的主要原因。国内芯片设计厂商大多属于新进入者,在汽车应用处于从“0” 到“1”的过程。

海外供应商缺货背景下,带来国内 MCU 及 NOR Flash 公司导入机会。国内 MCU 相 关上市公司包括兆易创新、瑞芯微、全志科技、中颖电子、芯海科技等,NOR Flash 上市 公司包括兆易创新、北京君正等。本轮海外供应商 MCU 缺货明显的背景下,相应给国产 芯片厂商带来机会。在消费电子类领域,2020 年下半年已有方案商将原来采用的意法半 导体等厂商的 MCU 陆续更换为国产 MCU 芯片,而在汽车领域国内公司已有产品通过了 AEC-Q100 认证,各厂商有望迎来汽车产品导入机会。

受益方向 2:功率半导体,海外大厂主导,少量本土公司已具备车规能力

功率器件市场目前由进口品牌占据主导地位,尤其在车规级市场。尽管中国是全球最 大的功率半导体器件市场,但产业链自主能力有限。根据 IHS 统计,全球功率半导体巨头 主要集中于美国、欧洲、日本三个地区。中国大陆的功率器件企业起步晚,尽管也涌现出 如华润微电子、扬杰科技等一批优秀的企业,但产品组合广度、技术能力、客户资源等方 面较海外大厂仍有较大差距。此外,国内厂商产品线主要集中于中低端器件,高端产品仍 高度依赖海外大厂,尤其是在产品要求较高、客户认证难度较大(车规 IGBT 认证周期长 达 2~4 年)的车规功率半导体领域。目前中国本土功率器件厂商正积极推进技术升级和产能扩张,加速向中高端市场转型,其中部分布局较早的公司已切入车规市场,如 IGBT 领 域的斯达半导、比亚迪半导体、中车时代电气,以及 MOSFET 领域的闻泰科技(通过收 购海外功率器件大厂安世半导体),其他厂商如士兰微、新洁能、扬杰科技、捷捷微电亦 取得一定程度的突破。

GBT 领域,斯达半导、比亚迪半导体等已切入车规市场。结合 NE 时代和产业调研 数据,目前中国电动车 IGBT 市场中,进口品牌仍是主力供应商,其中英飞凌占据 50%以 上份额(统计时主要考虑价值量最大的电控用 IGBT 模块),本土厂商 IGBT 厂商中具备已 通过车厂认证并实现大规模出货的主要是斯达半导、比亚迪半导体等,此外士兰微也在积 极推进客户导入。其中

1)斯达半导成立于 2005 年,采用 Fabless+模块封装的模式,目前已切入主流 车企,2019 年装车量达 16 万辆,并且上一轮行业缺货(2017~18 年)阶段实现份额加速 扩张,目前车用 IGBT 交期再次拉长,公司有望再次迎来国产替代加速机遇;

2)比亚迪半导体是整车厂商比亚迪体内培育的 IGBT 供应商,2004 年成立并于 2008 年收购宁波中纬(6 寸线)转型 IDM,目前公司已开始启动分拆上市,未来有望提升 IGBT 的外供比例(目前自供为主)。

MOSFET 领域,闻泰科技收购安世后成为国产主力供应商,华润微、士兰微、新洁 能等公司积极布局。MOSFET 领域的全球格局同样由英飞凌、安森美等进口品牌主导,不 过整体国产化率好于 IGBT,目前华润微、安世半导体(闻泰科技收购)已进入全球前十, 士兰微、新洁能、扬杰科技、捷捷微电等进展同样顺利。聚焦到车规 MOSFET 领域,目前国产主力供应商为闻泰科技收购的安世半导体。

安世半导体前身是汽车半导体大厂 NXP 旗下标准器件部门,最早可追溯至飞利浦半导体时代,下游涵盖汽车电子、通信、工业、 消费电子、计算机等多个领域,其中汽车电子占据 40+%营收是安世集团最重要下游。被 闻泰科技收购后,安世半导体在技术升级、产能扩张、客户拓展方面获得更多资源加持, 在这一轮车载功率半导体景气周期中深度受益。与此同时,新洁能、华润微、士兰微等公 司正积极推进汽车 MOSFET 的客户拓展,同样有望受益于本轮景气周期。

受益方向 3:传感器芯片,ADAS 助推摄像头需求提升,看好国内 CIS 龙头

目前车载 CIS 市场中,安森美占比达 60%,韦尔股份(豪威)份额约 20%,后续看 好豪威份额扩张。根据安森美、Yole 等公告,2018 年车载 CIS 市场中安森美市场份额约 60%,韦尔股份(豪威)份额约 20%左右。具体产品方面,安森美车载产品像素范围达到 0.3-8.3M;韦尔股份切入车载市场十余年,在 1.3M/1.7M 等具有成熟产品线,并且在 2019 年底发布其首款 800 万像素产品 OX08A、OX08B,可以实现高动态范围成像以及 LED 闪 烁抑制等功能,标志着其在高像素产品的突破。同时公司拥有手机市场所积累的像素隔离、 堆叠等技术储备,可以有效应用于车载市场,有望在后续车载高清化过程中实现进一步份 额扩张。

韦尔股份:已具备汽车电子零部件供应资质,储备 HDR、全局快门、汽车芯片级封 装等技术。与手机领域不同,汽车供应链更注重资质,前期的开发及验证期可能长达两到 三年,但是一旦获得后就可以保持长期稳定供应。韦尔股份于 2019 年收购豪威科技,切入汽车 CIS 领域,并成为全球车载 CMOS 图像传感器龙头之一,目前公司在车载领域已经获得安全性认证 ISO 26262 以及芯片方面的可靠性认证 AEC Q100,产品已经通过 tier2 厂商供应终端车厂。技术方面,公司储备的高动态范围(HDR)技术可以防止运动伪影, 保证高速移动情景下的清晰成像;全局快门技术对近红外光具有很高的灵敏度,有利于驾驶状态检测;汽车芯片级封装则可以实现小体积下的相机模块。

韦尔股份产品覆盖 VGA(30 万像素)至 800 万像素,覆盖全球范围内主流车企。上 游代工产能紧张背景下,公司或受益于前瞻产能规划。目前汽车 CIS 对像素要求不高,以 200 万像素及以下的产品为主,但是后续随着车载高清需求的提升,预计车载 CIS 产品亦 会往高像素发展。公司深耕车载市场十余年,从 2004 年开始就投入汽车传感器研发,并且在 2008 年推出第一颗带宽动态范围的车载传感器,截止目前公司车载 CIS 市场覆盖 VGA 至 800 万像素,处于市场领先地位。

客户方面,公司目前车载领域覆盖市场主流汽 车品牌,包括欧美系宝马、奔驰、奥迪、GE 等,日系丰田、本田等,国产品牌吉利、长 城、上汽等。目前公司下游代工环节由于供给有限而需求爆发导致产能紧张,车规级芯片 亦呈现供不应求的状态,公司车载产品主要通过台湾厂商代工,通过提前的产能规划,公 司产品出货相对顺利,或在产能紧张背景下提升其市占率水平。

思特威:收购安芯微电子,加速车载 CIS 产品线布局。安防图像传感器公司思特威于 2020 年收购深圳安芯微电子,实现车载产品线的拓展,并凭借 SC100AS 及 SC1330AS 两颗产品打开前装夜视影像市场,目前公司车载 CIS 产品像素范围为 VGA~9MP,像素尺 寸覆盖范围为 2.7~4μm,产品应用覆盖前视/后视/环视/侧视等领域。

未来思特威规划进一 步推出 Automotive Sensor(AS)Series 系列下 SC120AS 及 SC280AS 两款重点产品, 其中 SC120AS 具备 120dB 的 3 段曝光 HDR,可直接输出 HDR 合成后的车规级影像;SC280AS 为 200 万像素 1/1.8″CIS,支持高达 140dB 的 4 段曝光 HDR 及 LED 闪烁抑 制技术(LFS)。技术方面,公司将不同应用领域的 CIS 优势技术融入车载产品中,如基 于 QCell 的 LFS 技术、PixGain HDR 技术、安防领域的优势夜视性能等,其中 LFS 可有 效识别 LED 交通信号灯,HDR 技术可有效消除运动拖尾。

受益方向 4:代工封测端,受益于行业景气订单饱满

晶圆代工方面,整体订单产能饱满,受益于行业景气趋势。国内晶圆代工厂将少部分 产线用于生产汽车芯片,如中芯国际 2020Q2 来自汽车或工业应用的收入占比为 4.3%, 华虹半导体 2020Q4 来自汽车或工业应用的收入占比为 17%。由于华虹半导体来自功率器 件的收入达到约 40%,而汽车是功率器件的一大增量市场,因此华虹半导体来自汽车及工 业的收入占比高于中芯国际。

当前在产能不足情况下,海外 IDM 供应商为优化产能需进行 产能腾挪,将部分汽车类芯片制造直接发包给晶圆代工厂,或将消费电子类产能外包给外 部晶圆代工厂并优化自身工厂产能,相应使晶圆代工厂整体产能饱满,国内晶圆代工厂受 益产能紧张趋势。

封装测试方面,国内厂商产能紧张不亚于制造环节。目前封测产能主要集中于中国台 湾和中国大陆,大陆厂商在全球市场已占据 20%左右份额。汽车芯片封装可采用多种形式, 目前 MCU、NOR Flash、功率器件大多采用引线框架类封装,少部分采用基板类封装, 部分图像传感器采用 WLCSP 的晶圆级封装形式,国内封装厂可以满足上述汽车芯片的封 装需求。当前封装测试领域产能紧缺现象亦十分严重,封测厂商大多采取配额制供应,部 分中小客户需求已无法满足,并相应出现涨价。根据中国半导体协会,华天科技目前汽车 芯片封装订单饱满,近期有提价。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21601”获取。

腾讯云音视频再生长

造车,360要与哪吒“闹海”