凭借一支笔,晨光能撬动万亿办公市场吗?

全文3573字,阅读约需8分钟

文丨张凯伦

编辑丨杨旭然

本文核心观点

1、稳定持续的获利能力,是晨光股价保持上涨的重要原因;

2、晨光的B端业务可以向办公设备等品类做延伸,成为更彻底的“集成商”;

3、尽管进军To B领域不久,晨光科力普在未来几年有足够能力保持高速成长。

悄悄上涨多日的晨光文具,近日交出了一份亮眼的成绩单。

10月27日,晨光文具发布2020年第三季度报告。报告显示,公司前三季实现营业收入85.38亿元,同比增长7.43%;净利润9.13亿元,同比增长13.85%;基本每股收益0.9879元。

受业绩影响,晨光股价持续大涨,11月11日最高报价达86.44元,创历史新高。

多年来,晨光文具凭借稳健的业务增长,成为投资人眼中具有投资价值的优质标的,股价在过去几年连续翻倍上涨。

但随着新兴渠道与业态的悄然形成,文具行业的竞争早已不同于往日。晨光虽然在传统业务上保持根基稳定,但新业务的表现并不理想:办公直销业务大客户拓展不及预期,零售大店持续亏损、同质化竞争加剧等。

新的行业竞争环境下,如果晨光的新业务长期低于市场预期,无疑会引发投资者对其未来发展空间的担忧。

股价持续上涨的背后

在投资人看来,文具是一个可以穿越经济周期稳定赚钱的行业:需求弹性小,行业周期性弱,企业发展波动小。

晨光作为行业中的龙头,自然受到更多关注。公司上市以来,5年半时间,从最低的7.7元涨至最高83.27元。

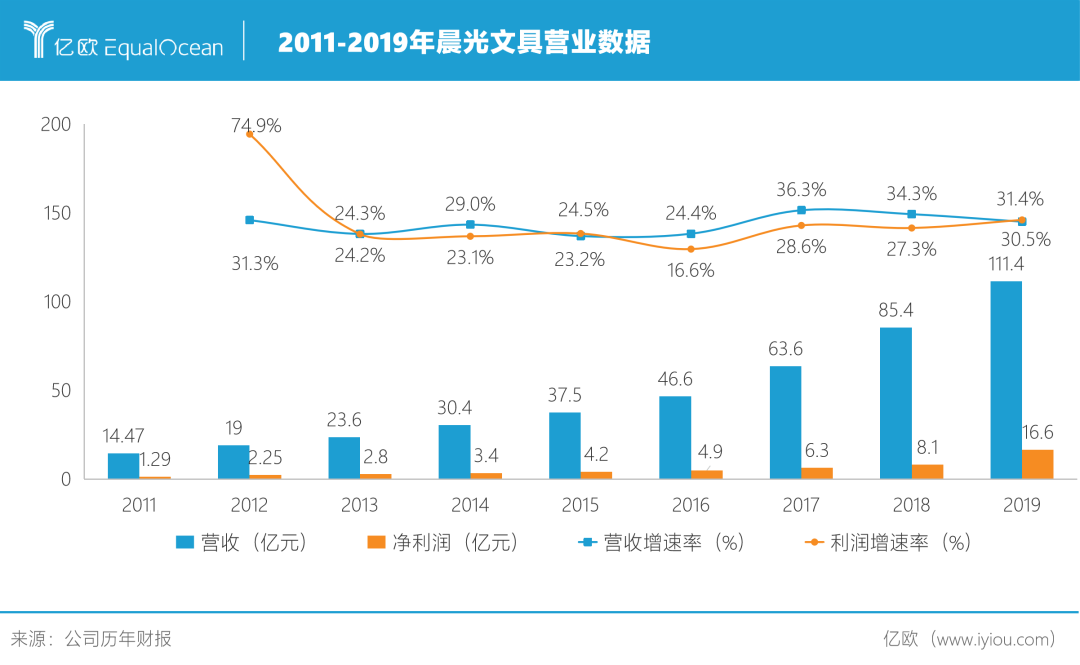

稳定持续的获利能力,是公司股价保持上涨的重要原因。2019年,公司营收及净利润增长都超30%。

公司财报显示,过去8年,晨光文具整体营收增幅均保持在22%以上,相比茅台和海天毫不逊色;净利润方面,从2011年的1.29亿元增长到2019年的10.6亿元,涨幅超过8倍。

毛利率方面,公司近5年始终维持在26%左右,净利率整体虽略有下滑,但仍然维持在较高水平。

净资产收益率自2015年以来连续五年保持增长,平均值在25%左右,在目前A股10家文娱用品板块中高居首位。

在文具零售市场,晨光几乎没有强劲的对手,稳定的获利能力超越同行。

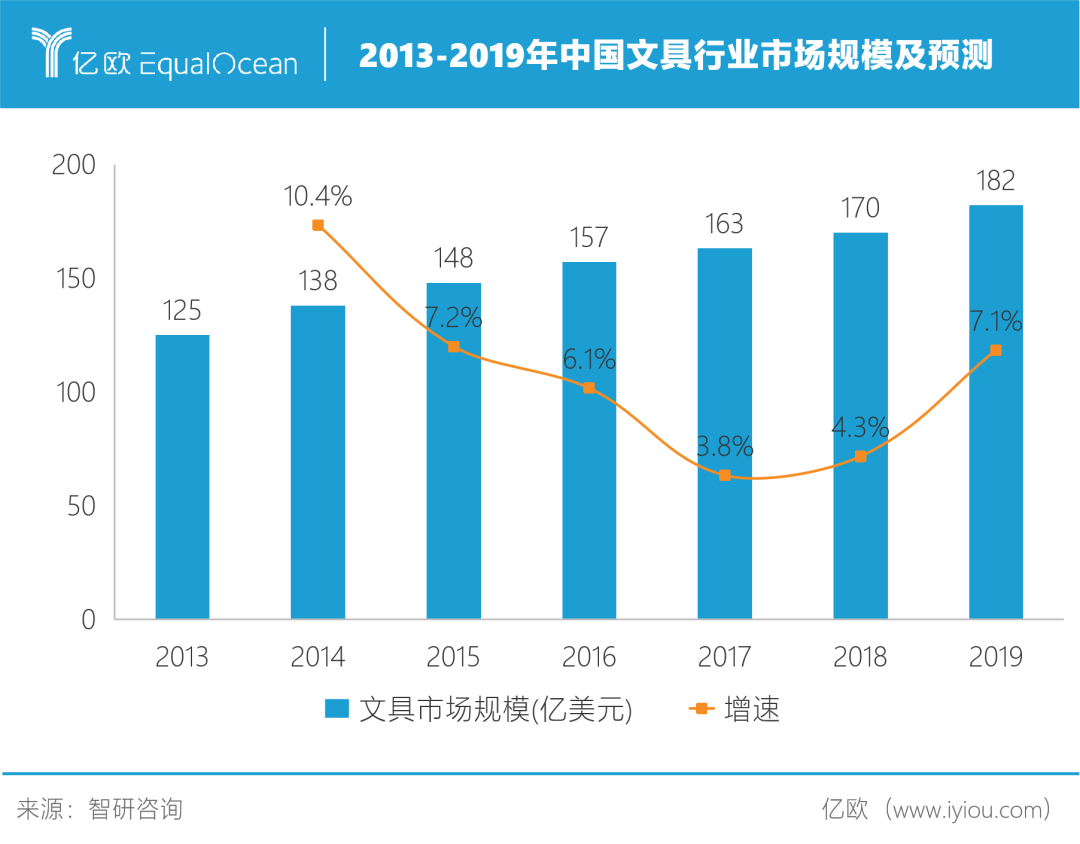

看似不太起眼的文具行业,实际规模已达千亿级别。据智研咨询数据显示,2019年中国文具行业市场规模达182亿美元,折合人民币1200多亿。

我国文具行业的集中度目前仍很低。国内8000多家文具企业,销售额超过10亿的企业仅有5家,分别为晨光文具、得力集团、齐心集团、广博股份和真彩文具。

其中,目前最大的公司晨光文具市占率仅为7.3%,前五大公司市占率仅为17%。2019年,公司主营收入规模突破100亿元大关,超出第二名齐心集团近一倍。

其背后,是晨光无可比拟的渠道优势。

公司历经多年,建立了中国最大的分销系统,新进入者难以在短期内建立成熟的营销渠道,老玩家又被晨光强势的销售策略吞蚀掉原有的空间。

截至2019年末,晨光覆盖的终端门店高达8.5万家,较上一年同期增加11.84%,校园覆盖率超过80%。在全国整体18万家文具零售终端中,平均每10家校边终端文具店就有约4家属于晨光文具零售终端。

文具零售商张澍告诉亿欧,2007年左右,文具店里的产品还是二分天下,一半真彩一半晨光。而现在,文具店内几乎很少再见到真彩的产品。

不过,公司传统零售业务遇到的竞争压力也日趋显现。

晨光传统核心业务占比正逐年下降。2019年年报解释:“随着国内人口结构变化,出生率下降,传统核心业务靠销售数量增长对收入的贡献,正在减弱。”

与之对应的是,针对To B办公市场的新业务——晨光科力普正迎来快速增长。2016-2018年其收入连续三年呈翻倍增长趋势,2019年增长41.45%,或将成为公司未来发展中备受期待的新看点。

抢占大办公市场

晨光科力普在2012年底已开始布局。该业务并不研发办公产品,而是作为办公直销业务平台,主要为政府、企事业单位、世界500强企业和其他中小企业提供办公采购一站式服务。

为什么是直销模式?美国办公文具市场给出答案:直销是个好赛道。

根据IBIS统计数据,2016年美国办公文具市场规模约430亿元,其中直销渠道占比约50%。两大龙头史泰博、欧迪占据超80%的市场份额。两者都曾受电商冲击导致线下零售业务萎缩,但B端业务依然坚挺,究其原因,是直销业务较为稳固,不易受外部冲击。

得益于政府和企业采购方式的阳光化、集中化和电商化的政策,我国B端办公直销市场空间开始逐步得到释放。

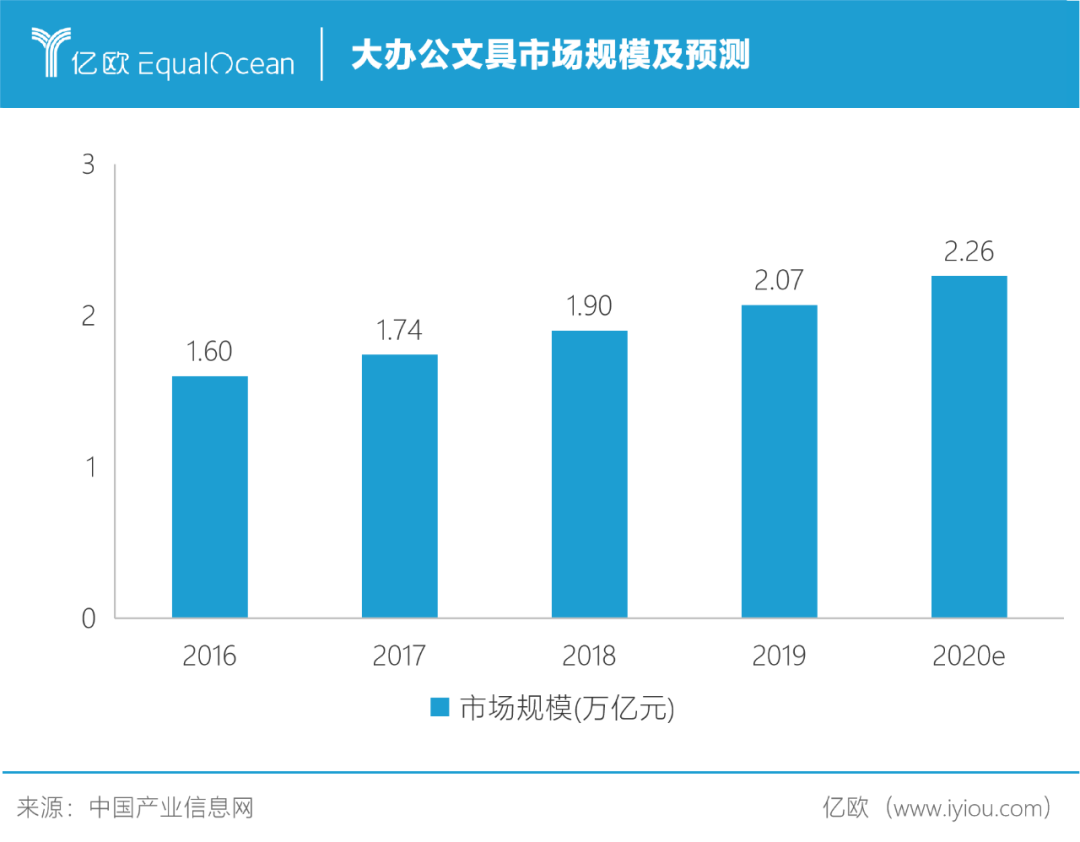

中国产业信息网数据显示,国内大办公文具(包括办公家具、器材等)2019年市场规模2.07万亿,预计未来3-5年复合平均增长率约9%。

借助行业红利的晨光科力普,早期发展并不顺利。2013-2015年,晨光科力普连亏3年,累计亏损超过6200万元。

依靠多年来的品牌积累,晨光开始发力大客户采集。

2017年,晨光科力普中标上海、深圳、福建等多个省市政府的采购项目,还中标南方电网、联通集团、中化股份、中国移动、招商银行、特斯拉等大企业的采购项目。

同时,晨光还加大了对中小企业的覆盖,2019年下半年推出针对中小型企业的采购平台——科力普省心购,为未来业务持续保持高增长奠定坚实的基础。

大客户资源为公司带来的业绩增长明显。2016年开始扭亏为盈,连续三年收入保持增长态势。到2019年,办公直销业务实现收入36.58亿元,占据总营收33%,成为公司第一大收入来源。

但是在2019年,晨光科力普实现36.58亿元的营收之下,净利润却仅为7580.35万元。同期,年报数据印证了,晨光办公室直销业务毛利率仅为13.09%,低于公司整体毛利率。

行业内人士表示,低毛利率的原因,主要系产品品类增加,新增产品品类又未形成规模集采效应;另一方面,科力普的产品自有品牌占收入比偏低,导致毛利率无法提高。自有品牌的打造,日后将成为科力普提升毛利率的重要途径。

净利率方面,2019年科力普实现了净利率的提升,但整体偏低。当办公集采的规模效应逐步显现以及自有品牌销售占比逐步提升,净利率日后有望提升。

零售专家文远表示,文具行业在B端办公直销市场中的竞争和营销投入,都会挤压到企业利润。未来,晨光的B端业务还可以向办公设备等品类做延伸,成为更彻底的“集成商”。

To B有未来吗?

处在发展初期的办公直销行业,竞争已经尤为激烈,对于处在萌芽阶段的晨光科力普来说,是个不小压力。

目前,市场参与者主要分为两大类:一是以得力文具、齐心集团、晨光科力普为代表的以传统文具龙头;另一类,则是以京东、苏宁为代表的综合电商平台。

齐心和得力已深耕To B端业务多年,自成立之初,就一直从事办公文具的生产和销售。2015年以后,齐心逐渐升级为提供“硬件+软件+服务”的企业办公综合销售服务平台。

办公用品和办公设备一直是齐心的主要收入来源,目前,公司的互联网SAAS软件即服务的收入占比也在逐步扩大,是行业中不可忽视的重要角色。

电商平台也来势汹汹。比如京东企业购,是由京东B2B业务整合而来,依托京东物流配送体系推出的电商化采购平台,客户以小型B端企业为主。

截至2019年上半年,京东企业购已拥有超过5000家大型集团企业客户,与中国500强企业中389家企业达成合作,并与中央及省级政府搭建的政府采购电子商城达成合作。

国内传统办公文具企业在产品品类、服务上更具优势。在一些行业内的专业人士看来,电商平台的非标化能力不强、服务性不够,更适合中小企业客户。

且办公直销涉及到一站式配套和配送服务,对于非标准化产品,电商平台竞争力相对较弱,专业的直销龙头企业能够提供更优质的服务和消费体验。

与传统龙头企业的竞争中,品牌依然是科力普的弱势,未来不仅更加注重对自有品牌的投入,还需要尽快将规模做大。

科力普的办公直销业务仍主要集中在大型端B客户,即以政府单位、大型国企等为主,这类客户集采占比约20-30%,订单还有释放空间。但大型B端客户数量有限,未来想要突破收入瓶颈,增加小型B端客户是必由之路。

并购是快速扩大市场份额的路径之一,合理的并购有助于企业扩充产品品类、提升品牌度、整合客户资源等。在美国办公市场两大巨头史泰博和欧迪的发展过程中,持续并购都发挥了重要作用。

晨光文具也有意复制国际巨头的成长之路,在2017年收购欧迪办公(中国)、2019年收购安硕文教,以提升办公直销市场知名度与市场份额。

进军To B领域的时间虽然不长,但借助完善的分销体系和深耕文具行业多年的经验,晨光科力普近年来已经实现快速增长,可以预测,未来几年内有仍足够能力将成长态势保持住。

“如果公司不能及时把握市场发展动向,在产品更新升级、质量管理、销售策略等方面不能及时适应市场变化,公司将面临一定的市场竞争风险。”晨光文具在2019全年财报中如此说道。

现实情况是,不论是在To B办公直销业务,还是新零售业态的布局上,晨光都尽力赶在了前面。然而在竞争激烈的环境中,想跑赢对手还需要持续做出更多改变。

致谢

因篇幅限制未能将所有内容附上,但感谢多位专业人士在本文写作过程中提供了非常有价值的观点及丰富案例,特别致谢(排名不分先后):

零售行业专家文远、文具零售商张澍、晨光文具前经销商、零售行业观察者林晓。

参考资料:

1.《2018-2019年办公文具行业研究报告》行业研究报告

2.《价值股晨光文具:持续稳定获利能力突出!》十点价值股

3.《晨光文具:安能辨我是牛熊》雪球

4.《晨光文具转型仍在路上》中国经营报

本文由亿欧原创。申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。