华为启动 “备胎” 计划,硅谷芯片企业受影响吗?

硅谷Live / 实地探访 / 热点探秘 / 深度探讨

相信大家对华为被美国列入“实体名单”(Entity List)的新闻并不陌生了。那么,作为芯片起家、知名的硅谷,哪些企业是华为的“正室”,这些企业对华为、受华为的影响大吗?国内“备胎”企业可能转正吗?今天,硅谷洞察就来分析分析。

13家硅谷半导体供应商,多涉及5G、企业业务

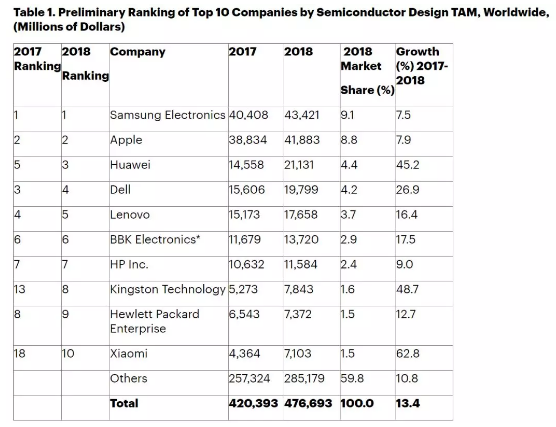

据市场研究公司 Gartner 2019 年最新数据显示,华为 2018 年半导体采购支出超过 210 亿美元,成为全球第三大芯片买家,占据全球4.4%的市场份额。

尽管与前两名相比,采购花费仍存在一定差距,但从涨幅来看,2018年华为半导体采购支出同比大涨45.2%,远超三星、苹果,成为Top 5中增幅最大的企业。

(图自Gartner报告,购买半导体产品全球前10半的公司)

根据 2018 年底华为公布的 92 家核心供应商名单中,美国占其中 33 家,中国大陆占 25 家,日本11 家,中国台湾 10 家,其他地区 13 家。而美国的供应商主要是半导体和软件公司,其中,以“硅”出名的硅谷地区,是 13 家半导体公司。

按照任正非接受媒体群访时表示“在和平时期,我们从来都是“1+1”政策,一半买美国公司的芯片,一半用自己的芯片”的话,华为购买的 210 亿当中,至少美国公司芯片的总价值就超过 100 亿美元。

到底这13家芯片相关的半导体企业受到何种影响?硅谷洞察根据这些公司对华为的现有业务板块,进行逐一分析,其中,股价影响情况皆采用本周一(5月20日)当日情况表现。

(硅谷洞察制图)

按照华为对当前业务板块的划分,主要分为三大事业群(Business Group):

第一,消费者业务,即包括华为手机、电脑、平板等跟消费者相关的业务。事实上,2018 年华为在消费者业务的销售收入突破 520 亿美元,已成为华为几大业务板块中收入最高的事业群,单独作为一大事业群。

第二,运营商业务,比如华为如今发力的 5G 业务,即像移动、联通等提供通信服务的业务,以及 IoT 云服务等,这也是华为起家的业务。如今华为 5G 业务海外拓展的步伐很快,而最受美国关注因此引发实体禁令的,正是其 5G 业务。

第三,企业业务,即除了消费者之外面向企业、政府等 to B 端的业务群。主要提供的产品包括:云计算、大数据、存储等云数据中心业务。

至于英特尔则较为特别,华为无论是消费级产品还是企业产品,乃至 5G 电信业务,都有英特尔身影。比如华为 MateBook 采用的是英特尔的酷睿处理器,华为自主知识产权的云操作系统 FusionSphere,再到 5G 电信业务,英特尔皆提供了所需的处理器。比如华为在哥伦比亚波哥大建造的 5G 网格,用的就是英特尔的硬件。

(截图自英特尔官网)

在美国将华为列为“出口管制名单”后,一旦上述美国芯片厂家无法向华为供货,受影响的分别是哪些事业群呢?从硅谷供货商角度来看,对华为的运营商业务和企业业务的影响不相上下,分别都有 5 家供货商对华为不同的产品进行供货。

华为启动“备胎”计划,转正概率有多大?

那么,现在已经确认无法供货的厂商有哪些呢?这些厂商当中,华为国内的供货商,可替代的可能性有多大?我们将现有国产代替品跟华为现有的美国供应商进行横向的技术对比。

先来看看在华为 5G 业务的供应链领域的硅谷企业们。

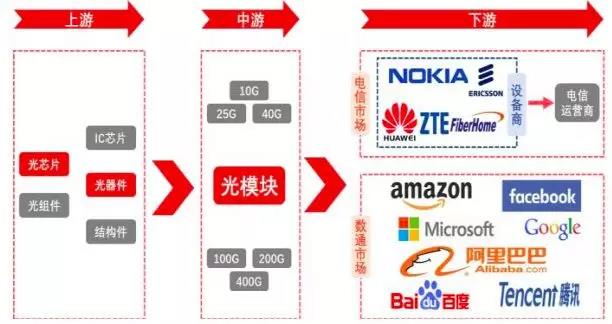

据路透社报道,硅谷这几家企业如 NeoPhotonics、Lumentum 和 Finisar 等光模块供应商,都在 5G 业务的供应链范畴内。5G 网络下,基站将更加密集,组网需要更多光模块,即数量提升,也需要更快速的光模块,即速率提升。因此,光模块产品对华为打造世界领先的电信网络设备业务至关重要。

美国时间本周一(20日),Lumentum 成为首家正式证实停止向华为发货的美国公司。Lumentum 总部位于硅谷 Milpitas,是全球领先的光网络光学产品、工业激光器提供商,也是苹果公司脸部识别 Face ID 技术的光学元件供应商。华为销售额占其收入多少呢?约15%。因此,在这一消息传出后,失去重要客户的 Lumentum 股价暴跌近 12%。

(截图自 Lumentum 官网最新消息)

另一家公司则是总部位于硅谷 Sunnyvale 的 Finisar。Finisar 成立于 1988 年,是一家全球光通信器件产品的领先供应商。去年11月,两家光电子器件巨头 — 工程材料和光电元件的全球领导者 II-VI 公司和 Finisar 宣布合并。

近年来,Finisar 一直在多元化其客户群。2017年和 2016 年,华为约占其年度收入的 11% 和 12%,2018 年未列入百分比,估计百分比已跌至 10% 以下。查询 Finisar 官网对其主要客户的描述发现,华为已排在阿尔卡特朗讯、博科、Ciena、思科等多家公司之后,位列第十。

最新消息是,II- VI 在投资者报告中表示,Finisar 正在研究华为的潜在影响,但从作为对华为的供应商角度来说,受影响是较小的。

尽管 Finisar 并未传出断供消息,但华工正源、光迅科技等企业能否满足华为的需求呢?

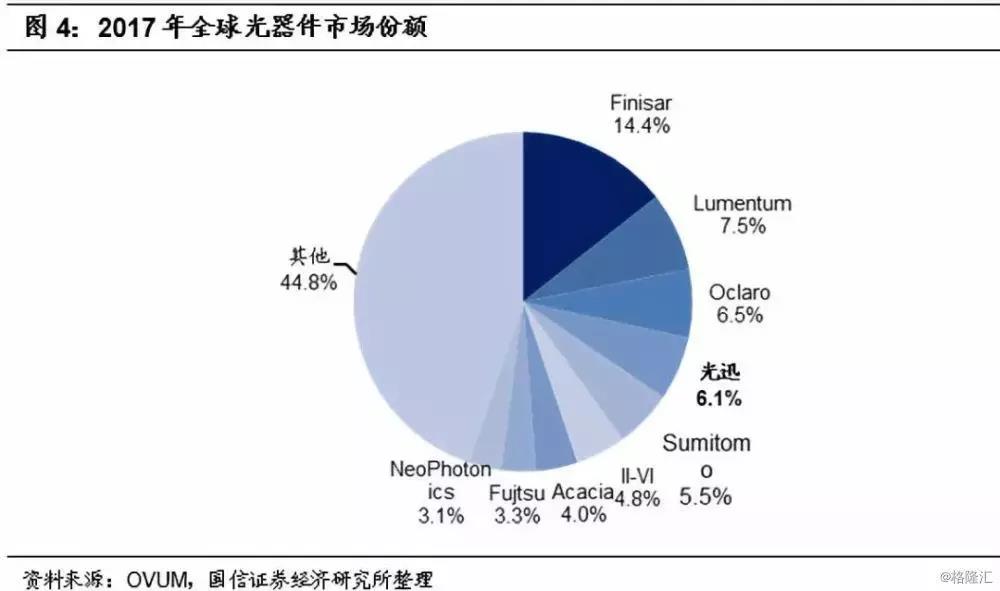

从市场份额来看,光迅科技在 2017 年占据了全球光器件市场份额的 6.1%,稍落后于 Lumentum,但仍低于 Finisar。华为销售占到光迅科技接近三成收入,已经成为该公司最大单一客户。

但是从产业链的位置来看,在光芯片、光器件方面,中国在上游领域仍十分薄弱,高端光芯片基本被国外厂商垄断。

(数据来源:中际旭创并购公告、东方证券研究所)

为什么光芯片重要?因为其是模块中价值量最集中的环节,在光模块中成本占比30%-50%,高端产品中占比甚至能够达到50%-70%。

目前,光迅科技是国内少数具备中低端光芯片设计及量产能力的企业。光迅科技的光芯片如今自给率达到95%,但目前仍主要在中低端芯片。国内光芯片厂商以10G 及以下产品为主,核心技术能力亟待突破。也就是说,直接替代的可能性较小。

再来看一下华为的企业业务板块。

在提供 FPGA(可编程逻辑完整解决方案)的供应商里面,Xilinx (赛灵思)是华为国外供应商中唯一的一家。在这次事件中,赛灵思也加入了“停止向华为供货”的行列当中。

Xilinx (赛灵思)成立于 1984 年,总部位于硅谷 San Jose,是一家可编程逻辑完整解决方案的供应商,也是 FPGA、可编程SoC 及 ACAP 的发明者。

简单说来,FPGA 让开发者能在短时间内利用个人电脑就可以在其上面实现自己想要的功能的芯片。那么,在华为现有的数据中心业务方面,赛灵思起到什么作用呢?

业内人士告诉硅谷洞察,FPGA 可以提供灵活的数据加速运算功能。像微软首先应用 FPGA 进行数据加速,如今亚马逊的AWS、谷歌的云加速都用了 FPGA 作为 GPU 加速以外的另一种灵活解决方案提供给云端用户。

对企业数据中心而言,功耗是一大无法承受之痛,尽管云服务给企业带来更高的灵活性和更低的成本,但也变相将这种压力转移给云服务提供商,相较于传统的 CPU,FPGA 无论是在传统的功耗方面,还是视频处理转码等速度方面,都有所提升。因此,像 Facebook、谷歌、微软、亚马逊等拥有超级数据的公司而言,都是赛灵思的潜在客户 —— 事实也的确如此,微软、亚马逊均为赛灵思的客户。

据村野证券机构估计,华为占到赛灵思本季度销售额的10%至20%。因此本周一(20日)时,赛灵思的股价已经下跌 5.5%,至 98.95 美元。

那么,国产的紫光国微等产品,能替代赛灵思吗?

首先,从华为本身来看,2018年10月时,华为宣布和赛灵思合作,使用该公司芯片。当时华为云商业运算服务域专案的 FPGA 加速云端服务首席架构师赵刚就表示:和赛灵思合作,是因为“其他技术不能满足我们的需求。”

其次,从技术壁垒来看。2018年 FPGA 虽然仅有 63.35 亿美元的市场空间,但由 Xilinx 和 Altera(已被英特尔收购)霸占,形成高度垄断。

正如国盛证券分析指出,中国厂商在 FPGA 这个细分领域和国外巨头的差距远远比其他领域要大,最大原因在于 FPGA 技术门槛非常高,核心技术只掌握在少数公司手上。目前 Xilinx 和 Altera 拥有超过 6000 项专利,对该行业的后进入者形成了难以跨越的技术壁垒。

消费者业务是否受影响?ARM和EDA厂商已发力

在众多供应商已经传出“断供”的情况下,最新消息传出:英国公司 ARM 也宣布“断供”。之所以“断供”,是因为 ARM 芯片设计方案包含美国研发部门的技术。

此前硅谷洞察文章介绍过,孙正义用 320 亿美元收购 ARM,可以说是收购了世界上最后一个“垄断”,因为全球绝大多数的智能手机芯片都是基于 ARM 架构。可以参见此前文章:独家揭秘,孙正义怎么花他的1000亿愿景基金?

当然,ARM 本身并不设计、制造任何 SoC 芯片,其商业模式主要是将其设计的IP,向芯片设计或制造厂商提供专利授权来获利。

这消息一出,被认为对华为多年打造的“备胎”计划,主要是华为旗下芯片设计公司——海思有影响。但影响的显然不是当代产品,因为华为已获得 ARMv8 架构的永久授权(现有华为手机的麒麟处理器所使用的架构),因此当前产品可以说暂时并不会受到影响。

但根据摩尔定律,下一代架构 ARMv9 的发布时间预计在 2020 到2021年,在没有 ARM 支持的情况下,华为可能面临无法设计下一代 SoC 芯片的问题。正如福布斯报道指出,如果华为在 2020 年第三季度才升级 SoC,可能会失去之间宝贵的开发时间。

硅谷洞察发现,除了 ARM 之外,不得不重视的另一个细节是——EDA 工具。

即使华为已经开始设计自主芯片,但设计芯片所需的一套工具,称为电子设计自动化(Electronics Design Automation,EDA)工具,几乎被美国供货商“垄断”。

简单理解就是,在没有 EDA 工具之前,搞集成电路要靠人手工,对于大规模集成电路有上亿晶体管的设计,用手工简直是不可能做到的。

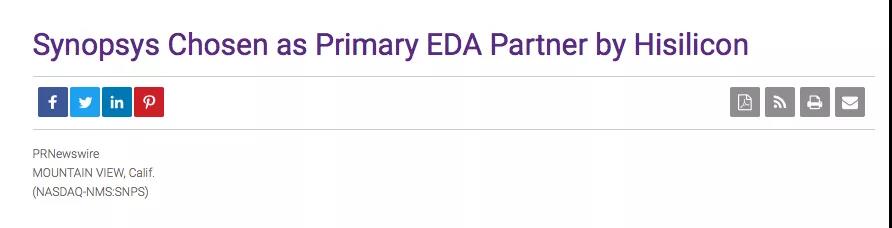

在经过数十年的竞争后,EDA 作为一个很小的行业,已经由三家寡头垄断主导:Cadence,Synopsys 和西门子收购的 Mentor Graphics。其中,Cadence 和 Synopsys 都在硅谷,Cadence 是全球最大电子设计自动化(EDA)公司。

在这次事件中,Cadence 和 Synopsys 都已宣布停止为华为及其附属公司提供服务的计划,此前 Cadence 也有内部邮件流出,称停止对中兴服务。

业内人士表示,鉴于这些芯片设计工具厂商有数十年的化学和材料科学知识库,新的 EDA 参与者或现有的小型工具供应商几乎不可能提供复杂芯片设计所需的工具质量。

在 Cadence 官网的客户列表中,还能见到华为和海思的评价:“新的 Virtuoso ADE Verifier技术和 Virtuoso ADE Assembler 技术使我们的设计团队更高效。将模拟 IP 验证效率提高大约30%,并将验证问题减少一半。” 而 Synopsys 更是早在 2009 年已经成为海思的 EDA 首要合作伙伴,或许正如任正非这次接受国内媒体群访时所说,“我们和美国公司之间的友好是几十年形成的”。

(Synopsys 官网:成为海思的首要EDA伙伴)

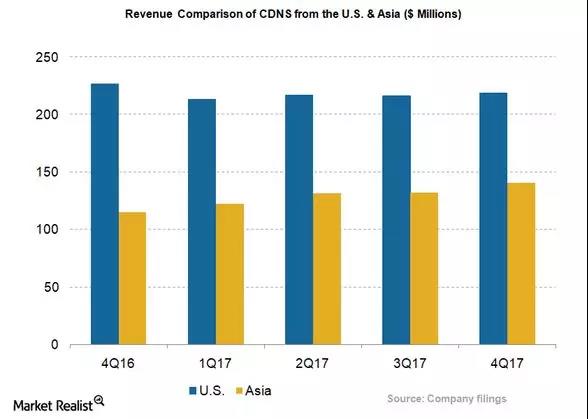

硅谷洞察未找到华为占 Cadence 的业务比例,但从该公司 2018 年财报可以看出,亚洲市场占其业务收成的增速较快。2017年第四季度,亚洲市场收入同比增长近 22%(达到1.405亿美元)。

(Cadence 收入的业务比例:美国和亚洲)

而 Synopsys 的客户当中,亚洲客户中占据大头的是日本客户,2018年财报显示,Synopsys 日本客户在 2017 年公司收入占到 9% 的比例(可见华为比例并不会高于日本的 9%)。但由于华为禁令的不确定性,Synopsys 已经将 2019 年财年的收入下调,从 3.35 亿美元到 3.33 亿美元。

这些 EDA 公司的收入是怎么计算的呢?收专利费(License fee)。有数据显示,2014年底华为与 Cadence 订单为 3000 万美金。

当然,跟 ARM 同理,Synopsys 和 Cadence 的专利授权费可以按一年或者多年收取。这将取决于华为或海思本身签署的期限。

到底这次事件对华为造成的影响有多大呢?业内人士接受硅谷洞察采访时表示,华为在通信 ASIC 设计方面已有多年经验,通信类的一般芯片已有自己的设计能力,加上已囤积的供应,短期通讯类产品受影响不大。但光通信等关键零部件等一类专业芯片和部件是无法立即替换的,如果禁运时间过长,肯定对华为产品有一定影响。至于“备胎”能否转正,又大大取决于上游的设计专利、设计工具等,能否获得授权。

早在去年中兴事件之后,我国就有媒体提出,要“发展国产芯片不能再等”,到底发展芯片产业需要什么技能?硅谷芯片产业是如何发展、壮大?欢迎关注硅谷洞察,将为你后续带来分析。