如何看待闪崩的中免?

全文4889字,阅读约需10分钟

文|乘风

来源|丫丫港股圈

ID:Victoria-hk-stocks

题图|Pexels

4月13日,中国中免午后突然闪崩,此后封死跌停板。

发生了什么?

有几个猜测:1、代购圈受到整治;2、内地赴港将不用隔离;3、一季度可能不及预期;4、离岛免税开始价格战;5、牌照准备发的更多。

无论是哪一个,对于中免其实都不算重大影响。讨论的最多的是觉得一季度不及预期。营收181.34亿元,归母净利润28.49亿元,其实已经比2019年好了很多,今年过年很多还是就地过年。

5000多亿的大白马,说崩就崩了,只能说明市场的钱和信心都有所不足了。也说明现在的市场背景下,很多企业的估值还是贵了。

但是如果从长期竞争力来说,国内的免税行业在中免的眼里一个能打的都没有。

去年受益于我国经济的提前复苏与政策利好,同时海外受累于疫情影响严重,中国中免全年凭借526.2亿元营收,已经超越Dufry、乐天等免税一哥,全球销售额跃升第一。

应该如何看待当下的中国中免呢?

免税之王

中国中免2008年成立,由中国国旅集团有限公司中的旅行社、免税等业务及相关资产整体重组改制,联合华侨城集团共同发起成立。

最开始是定位旅游业,主要从事旅行社业务、免税业务及商业综合体投资开发业务,三条主线业务算是齐头并进。

其中旅行社业务由国旅总社负责,主要包含出入境旅游、国内旅游、签证服务、会展旅游等;免税业务由中免公司负责,主要包含烟酒、香化等;商业综合体投资开发业务由国旅投资公司负责经营。

免税业务的突进应该是2011年开始。

2011年3月,财政部发布《关于开展海南离岛旅客免税购物政策试点的公告》,4月海南开始试点,成为继冲绳、济州、马祖、金门后第四个实施离岛免税的区域。公司抓住政策利好的机会, 于2011年开设三亚市内免税店,于2012年参与三亚海棠湾国际免税城的建设,在2013年公司完成了非公开增发,主要募集的资金用于免税城建设。2014年三亚国际免税城正式开业,同年12月公司海外第一家市内免税店在柬埔寨开业。

2017年开始,公司加强了免税行业内的并购和收购。

2017 年公司收购了日上免税行(中国)51%的股权,并且参与投资三亚海棠湾河心岛项目。2018年对日上免税行(上海)51%的股权并购,进一步巩固了公司在首都机场、上海虹桥、浦东机场的免税业务,同年竞拍得海口市的国有建设用地并开始筹备建设海口市国际免税城。

2019年以后开始聚焦免税。

2019年,公司正式剥离国旅总社的旅行社业务,并重启了国内多个城市的市内免税店。随着《海南自由贸易港建设总体方案》的印发,公司不仅收购了海南省免税品有限公司51%的股权,并且把证券简称变更为“中国中免”,

合计海免收入后,中免市占率达到91%,远超国内其他运营商。稳稳坐上免税之王的王座。

免税是一个什么样的行业?

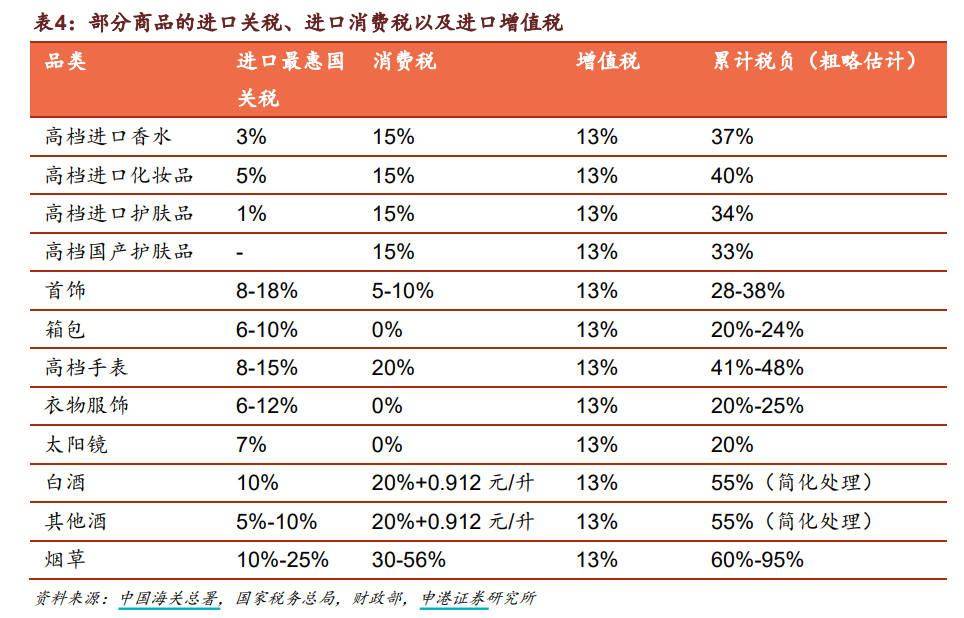

大家买东西看重的无非就是物美和价廉。如果是相同的东西,自然是哪里更实惠就去哪里买。免税行业的优势在于此,由于免去了进口环节的关税、消费税和增值税,免税商品具有明显价格优势,同时还保证正品。

根据申港证券的计算,免税商品通过减免2-3项税种,整体能创造至少20%以上的价格优势。

这种模式不好说作弊吧,但确实是政策BUFF加持,并且有一定的战略意义。

我国免税业务的商业模式是拥有免税经营牌照的公司直接向品牌方采购免税商品后,利用特许经营权销售利润较高的高端商品,免去许多中间环节从而降低中间成本,达到促进消费回流的目的。

世界免税协会数据显示,2019 年,中国人消费了全球免税品的 40%,其中境外购买免税品整体规模超1800亿元。

韩国成为全球免税品销售第一大国靠的就是中国人的消费,很多人甚至特意飞到韩国去shopping。据韩国关税厅,2019 年中国人在韩免税店消费额为1124亿元,占韩国免税销售额的73.4%。

如果能把大部分海外免税消费拉回国内,是相当可观的一笔消费数字,并且还能带动相关旅游业的发展。

所以免税行业基本针对的都是旅客,在渠道上大多在出入关口,如机场,边境,邮轮等,分为出入境和离岛两种业态,也有市内免税店,但需要特定牌照。从全球免税业零售渠道分布来看,机场渠道占比最大,为 55.4%,其次是市内、离岛渠道,占比 38.6%,飞机、邮轮 渠道占比分别为 3.4%和 2.6%。

免税商品基本上都是税费比较高的品种,这样竞争力也更强。免税商品品类主要包括烟草制品、葡萄酒及烈酒、香水化妆品、时尚品及配件、腕表珠宝及高级书写工具、糖果及食品、 旅行用品及其他等七大类型。

目前来说,国内的免税市场还有很大的发展空间。根据瑞典研究机构 Generation Research 发布数据,2019年预测全球免税及旅游零售销售规模为818亿美元(约5600亿元)。而2019年,中国免税业销售额仅为545亿元左右,占全球免税及旅游零售销售规模不到10%。根据申港证券测算2025年免税市场空间大约在1680-2304亿元之间。

牌照松绑?

免税行业具有较高进入壁垒,需要有牌照资质。由国家集中统一管理、发放经营牌照,获得免税品经营资质须经财政部、国税总局、海关总署等部门的审核批准,牌照具有稀缺性,获取难度很大。

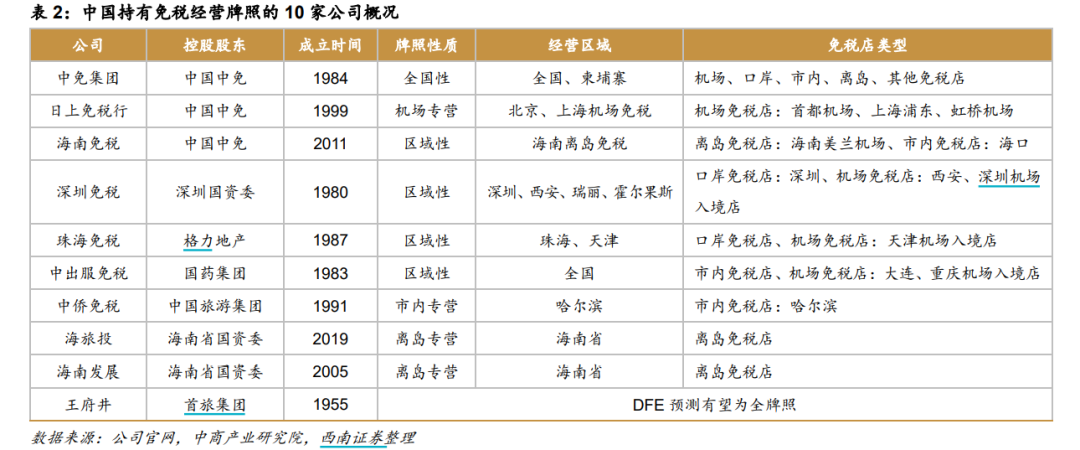

目前中国仅有十张免税牌照,而中国中免拥有三张,分别是中免集团、日上免税行、海南免税。其他七张为深圳免税、珠海免税、中出服免税、中侨免税、王府井、海旅投和海南发展,这七家公司虽都具有免税牌照,但各自的免税牌照所允许的经营区域并不相同。其中,可以在全国范围内经营免税业务的牌照运营商只有中免和中出服免税。

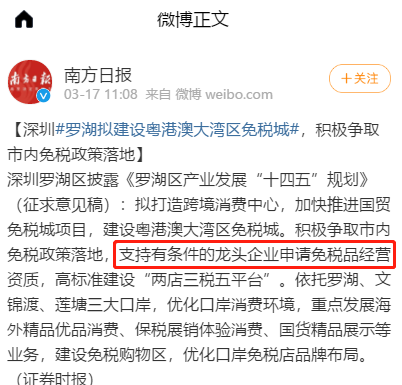

但2020年起,免税牌照逐渐放开。2020年6月,王府井获得免税经营资质后,7月有12家公司陆续宣布已提交免税经营资质申请,其中多为区域型零售百货公司。还有前段时间,罗湖拟建设免税城,支持符合条件的企业申请免税经营资质,都是牌照松绑的表现。

过去免税行业靠稀缺的牌照资质躺赚,那现在这种牌照资质放开的趋势下,中国中免是否会面临更大的竞争,优势衰弱呢?这可能是很多人比较关心的问题。

首先需要考虑的问题是,牌照松绑会变成恶性竞争吗?

不会。至少近几年都不会。

国家做大做强免税行业的趋势可以确定。免税行业靠的就是政策支持,上文我们提到现在蛋糕还是不够大,共同做大这个行业蛋糕很明显是上面的意思。

但是一个成熟的市场,必定还是要引入适当的竞争。如果一个企业垄断市场,那带来的更多是懒惰,是缺乏创新,是没有危机感,最后失去竞争力。

而这个竞争更多是良性的,共同做大免税行业。

其次就是做强将更偏向于重点扶持行业龙头,提高其与国际品牌商的议价能力,使国内免税品相比海外企业具有价格优势。而作为龙头,中国中免的竞争力,已经无可匹敌。

中国中免依托雄厚的央企背景,拥有机场、 口岸免税店、离岛免税店、离境市内免税等全方位牌照,并且在机场免税和离岛免税的头部市场占有绝对优势,奠定其在免税行业的绝对龙头地位。

强大的规模效益和丰富的运营经验,使中免对产业链上下端都有较强议价能力, 拥有远高于行业平均的毛利率和更低的费用率,从而有更广的定价空间。规模带来的品牌价值和成本优势又反向促进公司规模扩张,形成良性循环。

参照韩国免税市场,2013年至今,韩国政府不断放开市内免税牌照限制,免税行业入局者持续增加,目前牌照数量已增加至26个。然而,牌照数量的增加并没有打破免税市场高集中度的格局,整个市场仍然呈现出强者恒强的马太效应。

The Moodie Davitt Report统计数据显示,2019年一季度,乐天、新罗和新世界旗下的市内免税店销售额合计达3.3万亿韩元,市占率仍然超过75%,呈现出高集中度的格局。

疫情后国内免税还会热吗?

2020上半年,在国内疫情逐步向好和海外疫情爆发情况下,海南离岛免税市场承接大量消费需求,离岛免税实现14%的同比增长,销售额74.9亿元。2020下半年,离岛免税新政落地,不仅有效消化疫情导致的不利影响,还抓住了疫情下海外消费回流的大好时机,进一步释放国内免税消费潜力,销售额达199.9亿元,同比增长192%。自7月1日实施离岛免税新政以来,月免税销售额实现稳步增长。12 月免税销售额达42.6亿元,同比增长143%。

看起来似乎因为疫情出境困难,导致了海南的免税热度。如果全球疫情缓解,海南的热度是否就凉了呢?

根据中银证券数据,2012年至2019年海南过夜游客数量不断提升,购物人数也在不断增长,使得离岛免税购物渗透率也逐年提升,从2012年的3.19%提升到了2019年的5.63%。2020年1至11月,海南过夜游客4620.89万人次,同比下降23.2%,免税购物人次383.9万人次,同比增加14.1%,免税购物渗透率达到8.31%。

所以去年海南的热度更多是购物热度的提升,人流较往年反而是下滑的。也就是说,疫情缓解以后,人流可能会更多,购物热情还会更强。

目前海南离岛免税政策宽松程度已经超越境外离岛免税的程度,成为亚洲最宽松的政策。

离岛免税购物限额放宽至10万元/人,取消单件商品8000元免税限额规定;免税商品品类从18种扩大到45种,非岛内居民旅客购物次数从2次/年放宽至无限次,购买及提货渠道也更加多元和便捷。

未来随着海南自由贸易港建设的不断深入,离岛免税政策有望打造海南的新名片,使海南能够逐渐成为在亚洲、 甚至世界上都具有吸引力的国际旅游度假和免税购物胜地。

海南省委书记表示,2019年海南接待游客8311万人次,未来有望每年接待游客2-3亿人次。目前海南省旅游收入在1000亿元左右,至2025年有望达2500亿-3000亿元。

从海南免税发展趋势来看,离岛免税确实是未来数年免税行业的主要增长动力,无论营收规模还是利润增长。

除了离岛免税以外,中免免税业务主要还有机场免税,市内免税。并布局了线上直邮,不过是属于跨境电商通道,需补缴税。

根据深港证券估算,公司各渠道的净利率水平约为:离岛免税(加上批发业务利润后,在25%-30%)>市内免税(20%-25%)>线上直邮(15%-20%)>机场免税(3%-6%)。

这个净利率水平也大致指引了未来的中免需要发力的方向。

机场免税方面,机场免税的市场规模在各免税渠道中占比最高,中免在当中更是占绝对优势。在全国免税店运营的65家机场中,中免系运营其中的58家,市场份额位居第一。但机场免税店扣点很高,达到了40-46%的扣点标准,限制了公司机场免税店的盈利能力。未来预计随着疫情控制,机场免税的规模能快速回升。

市内免税方面,随着政策利好加速,未来或将开放国内居民出境前购买,市内免税将成蓝海。

2020年3月,国家发改委发布《关于促进消费扩容提质加快形成强大国内市场的实施意见》,明确了要重完善市内免税店政策,建设一批中国特色市内免税店。同时,鼓励有条件的城市对市内免税店的建设经营提供土地、融资等支持,在机场口岸免税店为市内免税店设立离境提货点等。此后,多地政府部门多次表态支持市内免税店建设,同时王府井新获免税牌照,市内免税政策有望放宽。

中免目前在积极布局市内店项目,在青岛、厦门、大连、北京、上海先后开设五家市内店。

对标免税行业发达的韩国来看,韩国市内免税市场规模已经超过机场免税,成为份额最高的免税渠道,2019 年市内免税店的份额占比达到85%,长期来看市内免税店销售规模天花板相对于机场免税店更高。

结语

根据Wind一致预测,当前股价,中国中免2021年PE大约50倍出头。对标Dufry,2011-2013年正常发展的时期估值中枢大概在35倍。考虑到中免的发展依旧还有不少的空间和确定性,给高一些的估值也是可以的。但目前宏观上,流动性有收紧的趋势,50倍PE吸引力不算强,属于合理区间偏上吧。

中短期来说海南免税潜力不小,长期来看还有市内免税接棒,中免在行业无人可比的竞争力,依旧是免税行业的最佳选择。