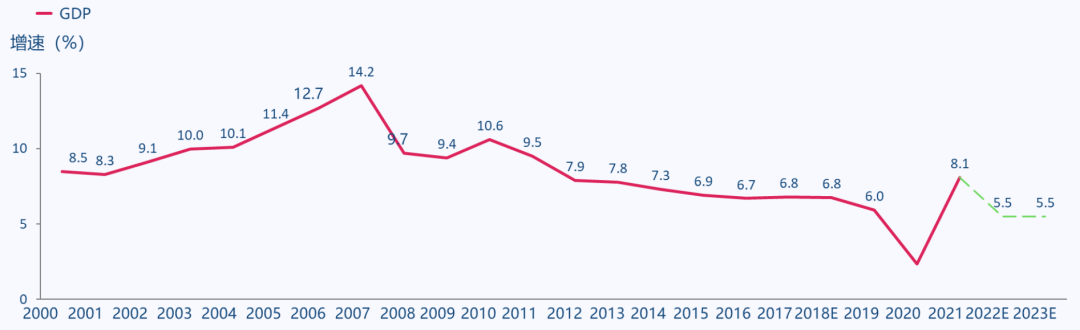

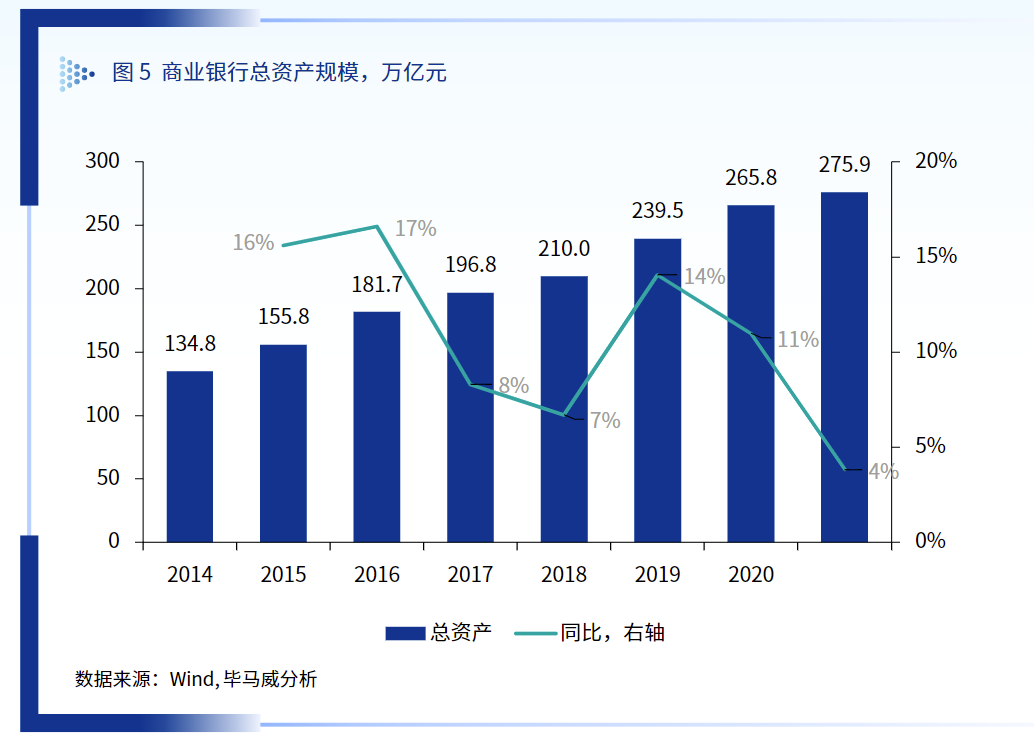

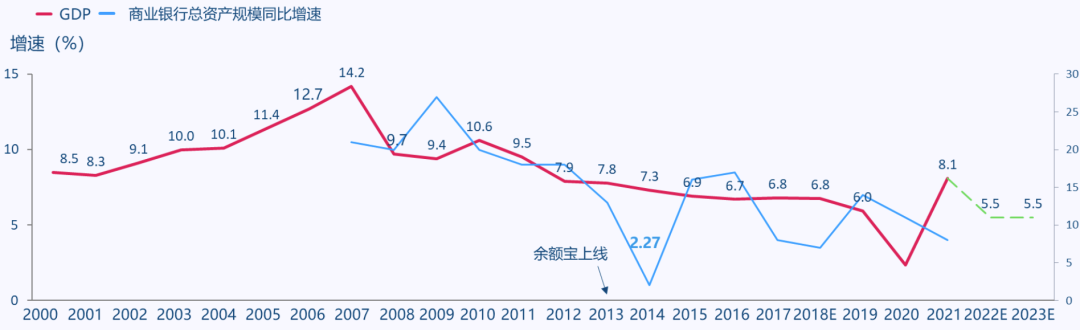

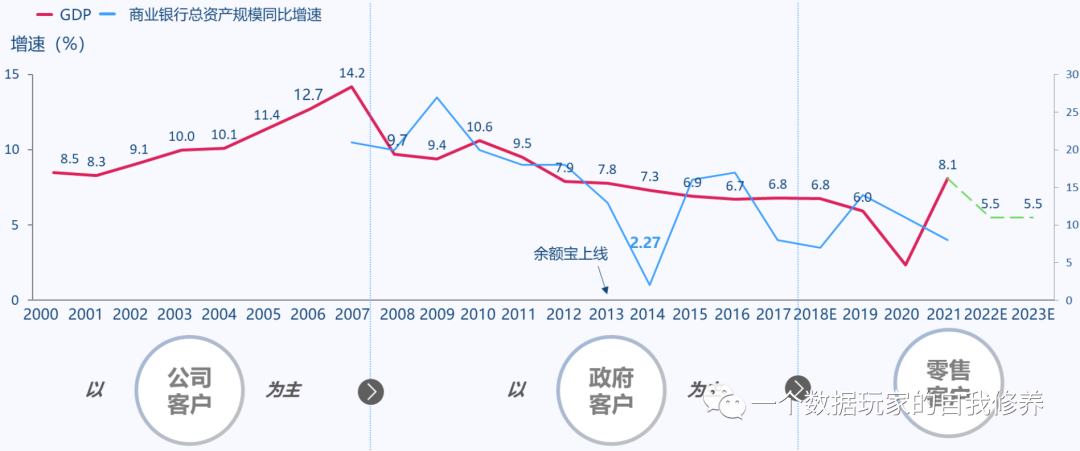

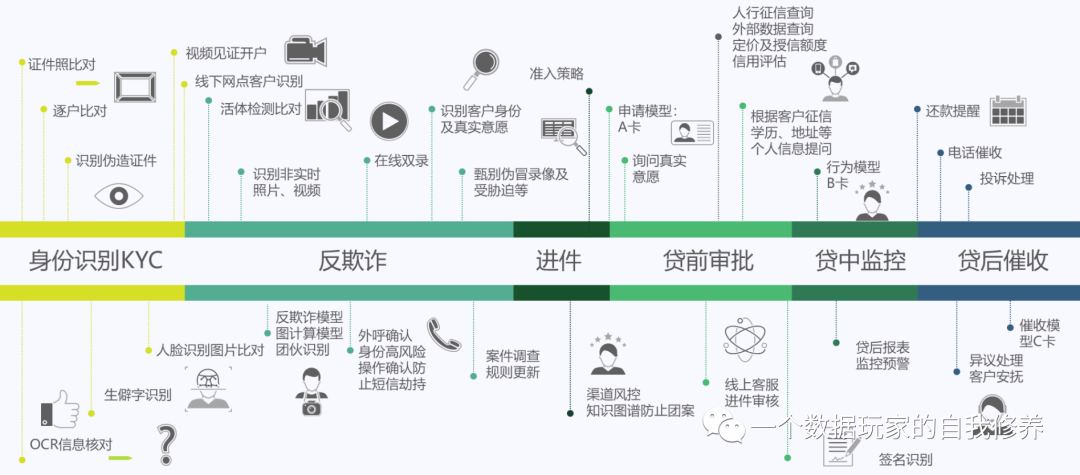

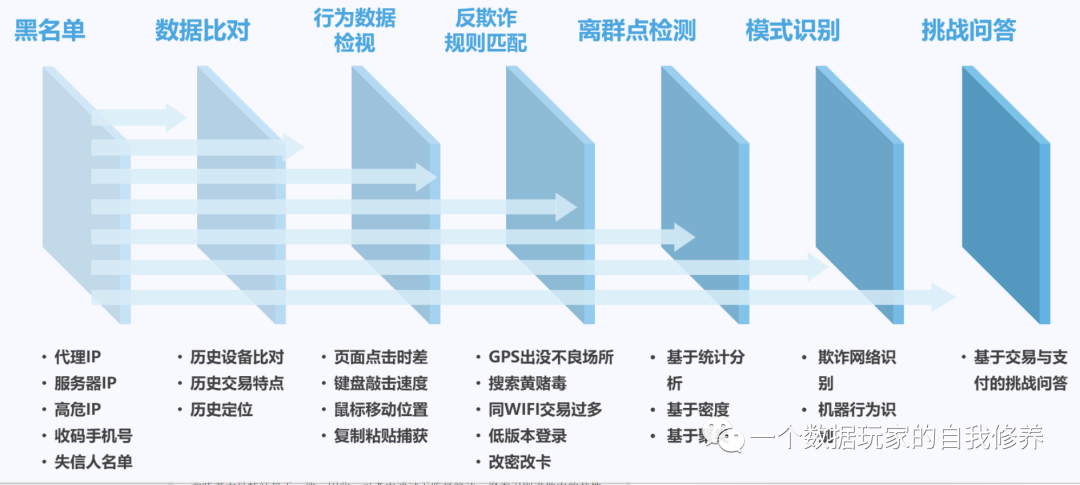

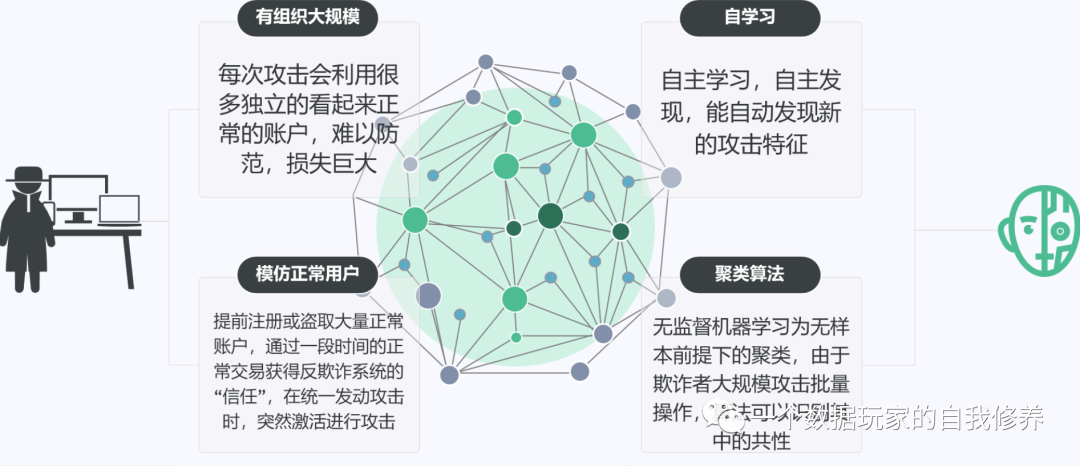

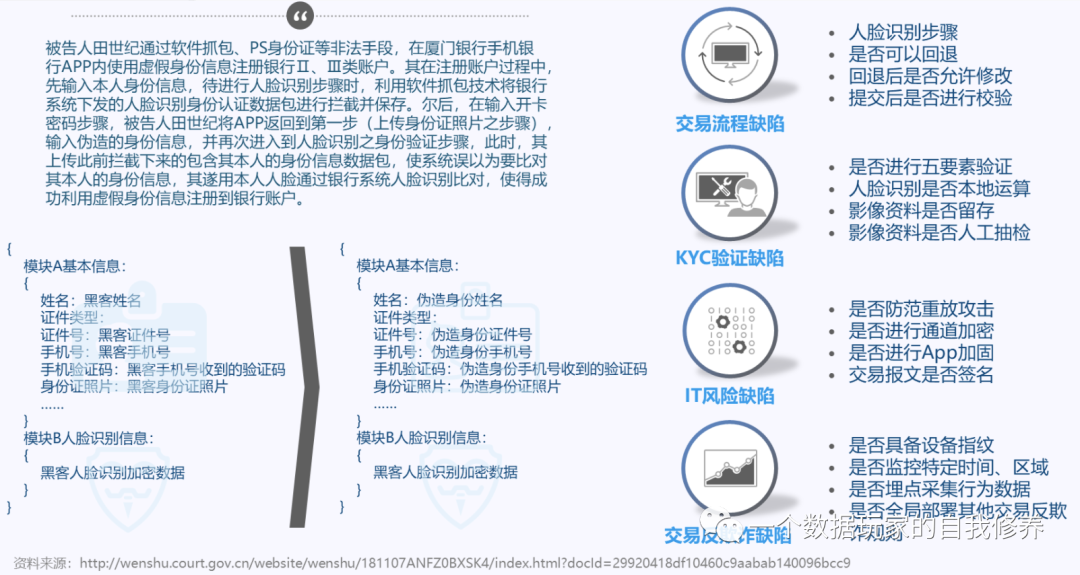

来源:一个数据玩家的自我修养(ID:Data_Player)都说金融行业是一个看天吃饭的行业,如何更深入的理解这句话?可以看出整体不可避免的下行趋势,特别是08年经济危机以后,整个上升的势头彻底被扭转了。以信息披露相对完整的银行业为例,根据毕马威发布的2021年中国银行业调查报告:2014年以后,银行业的资产规模的同比增速也成下降趋势。笔者又找了再往前几年的数据,并且将两张图合起来看:可以明显的看出,商业银行的总资产规模同比增速,和GDP的同比增速呈正相关,并且还会受到其他因素的影响。比如2014年的增速只有2.37,回想一下不难记起,2013年是互联网金融元年,余额宝横空出世,银行的存款大规模流失。比如2009年增速突然提高,源于2008年的4万亿。继续尝试将2000年以后分为三个阶段,08年以前银行业的主要客户都是公司客户,在外需的带动下,经济的强劲增长,使得大中型企业利润每年以高速增长,银行的助力更加速了这一趋势。08年以后,随着4万亿流向市场,政府投资也水涨船高,大型基建等工程全面铺开,银行的主要客户开始逐渐切换到政府。随着互联网巨头的异业竞争加剧,银行业转型的压力越来越大,传统的垒大户模式已经难以为继。在2017年左右,发力零售客户已经成为银行业共识。零售客户经营的核心优势,在于风险分散,一旦全套的零售客户经营体系和机制建立,可以快速增大规模,实现边际成本递减。同时也带来了诸多挑战,比如大量的客户进件,就要求传统的人工审核模式必须向自动化的审批转变,同时,要面临相比线下审批模式更多的未知风险。总结下来,笔者认为,银行业智能风控的核心痛点有以下四个方面。风险部门一直扮演的是踩刹车的角色,而业务部门扮演的则是踩油门的角色。如果风险部门的KPI,依然只是不良率等指标,那把刹车踩到底确实是实现风险部门利益最大化的方法。然而,银行其实是一个经营风险的机构,并不是一个规避风险的机构,因此,最顶级的风控目标,不是尽可能低的不良率,而是在风险可控的前提下,实现利润最大化。只有定位的改变,才能破除风险部门与业务部门之间的藩篱。首先从指挥棒开始,风险部门的KPI与业务部门共担,有利于风险部门与业务部门真正的统一目标,朝同一个方向使力。其次,参考数字化转型中常见的将IT和数据团队嵌入业务条线的做法,风险团队也可以嵌入业务条线,采用双线汇报的机制,融入业务团队,同时又保持风险的独立性。整体战略方向的改变,也使得风险团队的人才能力和技能要求发生了变化,数据分析、统计、量化、建模的人才比例需要大幅增加,同时,还要求风险部门了解业务形态,把控各类新型的业务模式中的潜在风险,对人才的综合能力提出了更高的要求。无抵押,无接触的业务模式,倒逼风控模式的变革,从人工审核+专家规则模式,逐步过渡到数据支撑+自动化决策模式。风控系统和外部数据的采购,可以较快的弥补数字化能力的短板,然而,很多银行在建立了数字化的风控、反欺诈、审批、决策引擎、外部数据管理系统以后,却发现业务还是没有太大起色,量仍然上不去,拒绝率太高,客户体验不够好。银行的全面风险管理体系,通常包括信用风险、市场风险、操作风险及其他风险的管理,特别是在巴塞尔协议的要求下,涉及很多风险报表、指标、风险计量、压力测试、资本充足率管理等等细节。而智能风控,目前来看,主要还是覆盖信用风险中的个人信贷风险,以及交易风险的部分。从个人信贷的风控全流程上看,涉及身份识别(KYC)、反欺诈、进件、贷前审批、贷中监控、贷后催收等环节。整个信贷风控中面临的风险,可粗略的分为欺诈风险和信用风险,最大的风险来自于欺诈风险,因为欺诈意味着借款人失联,意味着整笔贷款的损失,而信用风险,还有可能通过贷中监控和贷后催收挽回部分损失。

从欺诈主体上分,可分为第一方欺诈(本人骗贷),第二方欺诈(内部欺诈或内外勾结),第三方欺诈(伪冒或团案)。- 第一方欺诈,单人作案,不成规模,损失可控,而且可通过外部数据识别;

- 第二方欺诈,较难防范,需要通过内部合规制度,权限隔离,加大自动化审批程度,减少人为干预环节,定期轮岗等等手段来防范;

- 第三方欺诈,损失最大,需要重点防范。比较常见的模式是,黑产团伙盗用一批四件套身份信息,在十八线小城寻找与被盗身份证照片面貌相似的人办理新的手机号、银行卡,并通过养卡等手段伪装成正常账户,通过养号等手段伪装成正常使用的手机号,半年或一年后,集中申请大量机构的消费贷、信用卡等等,套现离场。

甚至,通过银行的特殊贷款品种,从数据源入手批量造假的,比如黑中介通过批量代缴一定时期的公积金(和银行准入策略有关),然后批量申请基于公积金的贷款产品。通过多重手段,依次识别欺诈风险,逐层过滤可疑进件,才有可能将欺诈风险降低。同时,由于欺诈模式的多变,常常难以通过已有规则识别,但是团案的发生,通常意味着大量特征趋于一致,因此,可考虑通过无监督算法,聚类识别进件中的共性特征。此前的文章中曾经提到,黑客利用银行App人脸识别的漏洞,批量开立二类账户。笔者基于易观智库2018年的智能风控报告,更新了这几年新晋的智能风控服务提供商,制作了下图:商业银行互联网贷款管理暂行办法 第三十七条 商业银行应当合理分配风险模型开发测试、评审、监测、退出等环节的职责和权限,做到分工明确、责任清晰。商业银行不得将上述风险模型的管理职责外包,并应当加强风险模型的保密管理。

从监管政策上看,思路一直是强调银行具备自主风控能力,避免系统性风险的出现。同时,个人信息保护相关法规、个人信息断直连、征信业务管理办法等的相继落地,也使得纯数据服务的智能风控服务商面临更大的挑战和转型压力。同时,《金融产品网络营销管理办法(征求意见稿)》也对金融机构的产品营销和引流做出了规定,产品必须是持牌机构的,收费也必须是持牌机构的,一家公司,导流、风控、担保、出资、催收、分成一鱼多吃的情况势必终结。种种政策,导致智能风控服务商朝几个方向转型,数据服务类在百行和朴道接入以后,利润压薄,且随着百行和朴道自身多头数据的积累,多头类查询和评分的价值在逐步降低。这类产品,正朝着联合建模、咨询的方向转型,在这个方向上,借助隐私计算技术,更合规的开展联合建模,也是众多机构选择的方案。《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》提出睡眠户在任何时点不得超过20%的要求,银行势必会产生大量的睡眠户激活需求,这也孕育出一些“借贷意向识别”类的产品形态。由于大多数中小银行的风控能力仍然亟待提升,因此智能风控行业的市场规模依然很大,但是随着监管政策的逐步完善,市场的逐步规范,资源会逐步向头部聚拢,有差异化特色的机构才有机会活下来。

推荐语:这是一部系统讲解评分卡建模的智能风控著作,从业务与技术、理论与实践、传统风控与智能风控等角度透彻讲解评分卡建模的原理、流程、方法及其风控策略构建。作者在智能风控领域深耕十余年,既熟悉商业银行传统风控体系思想、方法、技术、工具,又熟悉人工智能背景下的创新智能风控相关解决方案、风险策略和风险建模技术,本书是作者实践经验的系统性总结。

读书 | 书单 | 干货 | 讲明白 | 神操作 | 手把手大数据 | 云计算 | 数据库 | Python | 爬虫 | 可视化AI | 人工智能 | 机器学习 | 深度学习 | NLP5G | 中台 | 用户画像 | 数学 | 算法 | 数字孪生