3年研发投入超200亿,三地上市的百济神州能否用钱砸出一个好未来?

三地上市,百济神州终于踩完了最后一块踏板。

全文6686字,阅读约需13分钟

文丨林怡龄

编辑|刘聪

来源|亿欧健谈

ID:EO-Healthcare

2021年年底,中国创新药迎来了首家三地上市的药企——百济神州。

然而12月15日开盘,百济神州破发,报176.96元,随后一度跌幅超20%。而在午后,《金融时报》一则消息“美国商务部预计将在12月16日把20多家中国企业列入‘实体清单’,包括部分涉及生物技术的企业”,则让A股港股的医药版块尾盘跳水,4000亿巨头药明康德A股更是闪崩跌停。受此影响,截至昨日收盘,百济神州上市首日市值为2148.74亿元,跌幅达16.42%。

与部分投资者和打新者“质疑”、“无奈”的态度不同,机构投资者在此次百济神州科创板IPO中却显得异常坚定,多家知名机构参与了百济神州此次科创板IPO战略配售。而从2014年起,高瓴资本则连续8年投资了百济神州。在本次招股书中,高瓴已经是其第三大股东,高瓴及其子公司合计持有百济神州约1.47亿股股份。

2011年,“科学家+商人”的搭配让百济神州成为了创新药圈如雷贯耳的名字。今日,百济神州以“重研发”而闻名,但让它“封神”的,还是其强大的BD能力。当年仅靠一个尚处于临床阶段的PD-1,百济神州就获得来自新基的现金、股权投资,及其成熟产品销售权,堪称教科书般的案例;而在今年年初,同样凭借这款PD-1,百济神州拿下了与诺华22亿美元的合作。

依托自研和BD能力,眼下已经从biotech成长为biopharma的百济神州,正手握10款商业化产品(3款为自主创新产品)加速商业化布局,与此同时,其后续的产品管线储备也已紧锣密鼓铺开。目前,百济神州正在进行的超50项临床前项目中,多个研究项目便具备“同类首创”潜力。

而当医保谈判带来清晰可见的价格天花板,在创新药企高喊出海的这一年,百济神州早在2019年便实现这一步,成为中国抗癌原研药出海的第一家。截至目前,百济神州的临床试验已经遍布超过40个国家和地区,执行超过95项计划中或正在进行的临床试验。

强大的研发和BD能力,广阔的出海布局,让截至到今年第三季度总收入才9.6亿美元的百济神州,撑起了2300多亿元的估值。”诚然,创新药研发本就是高风险的事情,那么,三地上市的百济神州又能否用钱“砸”出一个值得期待的未来呢?

10年“三辆马车”能否拉动百济神州业绩?

早在2016年,百济神州就在资本寒冬下依靠融资1.82亿美元,一跃成为首家在纳斯达克上市的本土生物科技公司。3年后,成立8年的百济神州迎来了首款自主创新的产品——BTK抑制剂百悦泽®。随后两年里,百济神州陆续上市了PD-1百泽安®和PARP抑制剂百汇泽®。

据百济神州全球研发负责人汪来此前介绍,PD-1、BTK和PARP三个靶点是百济神州在2012年和2011年确立的。彼时,百济神州仍是瞄准临床上已验证的靶点快速跟随。而这3款耗费10年自主打造的产品,构成了如今百济神州商业化产品矩阵的核心。

BTK抑制剂百悦泽®

作为中国首款出海的抗癌原研药,百悦泽®自上市之日起便吸引了众多目光。顶着如此耀眼的光环,它的市场开拓之路却并非易事。在招股书中,百济神州就如此指出百悦泽®的劣势——丧失了部分产品先发优势。

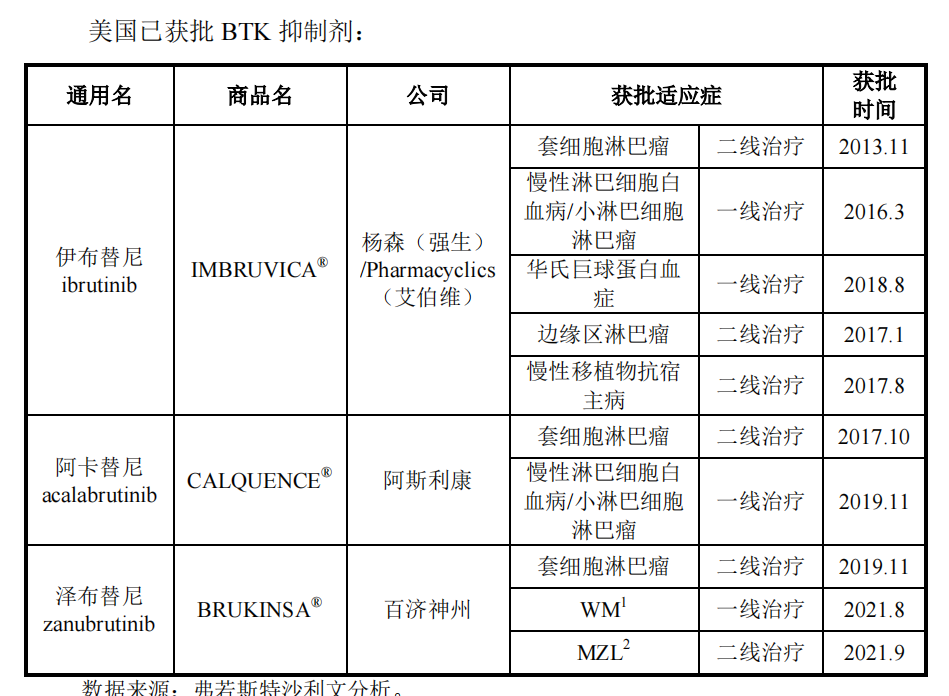

事实上,BTK抑制剂已有两代药品,第一代为强生和艾伯维合作开发的伊布替尼,早在2013年便获得美国FDA批准,截至2017年,该产品已拥有五个适应症。2017年,该药进入中国市场。

二代BTK抑制剂则以阿斯利康的阿卡替尼和百悦泽®为主。前者于2017年获批,至今已拥有3个适应症。后者则于2019年获得美国FDA加速批准上市,于2020年6月获得中国药监局附条件批准上市,同样拥有3项适应症,分别为MCL、CLL/SLL、WM。

由于百悦泽®在中美市场皆无先发优势,百济神州也选择了正面交锋,与“一代之王”伊布替尼做了头对头试验。招股书显示,相较第一代BTK抑制剂伊布替尼,泽布替尼在部分适应症中展现出更优的头对头临床试验结果或跨试验比较结果;与第二代BTK抑制剂阿卡替尼对比,泽布替尼在某些适应症的跨临床试验结果的终点指标数据中展示了其具备成为同类最优产品的潜力。

报告期内,美国和中国都已上市3款BTK抑制剂。不过,百悦泽®(BRUKINSA®)在中美两国的获批时间皆晚于上述产品,而由于亿珂®获批时间较早,其已在中美市场建立起了一定的销售规模。

2014年,伊布替尼销售额为6.92亿美元,随后便逐年迎来质的飞跃。到2020年,伊布替尼全球销售额已经达到94.42亿美元,即将突破百亿大关。同年,阿卡替尼销售额来到5.2亿美元,相较于2019年的1.64亿美元,虽然增长了近2倍,但依旧远不及伊布替尼。再看百悦泽®,其2020年在美销售额为0.2亿美元,中国销售额为1.6亿元,伊布替尼则有11.3亿元。

图源:百济神州招股书

目前,百悦泽®三款适应症均已被纳入国家医保目录,是唯一一款具有3个获批适应症的国产BTK抑制剂。而将这有利于产品的快速放量。2021年上半年,百悦泽®的销售额已经超过4.1亿元。与此同时,截至2021年9月,泽布替尼已在包括中国、美国、欧盟在内的40多个国家和地区提交超过20项新药及新适应症上市申请。

数据统计,2020年,美国BTK抑制剂市场规模为48亿美元,预计2025年将达到121亿美元,而中国的市场规模为13亿元。300亿元的大市场,以及翘楚伊布替尼的表现,让BTK抑制剂研发炙手可热。截至2021年9月底,全球和中国市场皆有共有10 种用于治疗肿瘤相关适应症的BTK抑制剂处于临床阶段。此外,年初国内也迎来了伊布替尼仿制药。这意味着,百悦泽®的市场拓展除了要突破前者的壁垒,也要提防后来者的追赶。

PD-1百泽安®

百济神州的第二款核心产品百泽安®,身处的则是眼下最为拥挤的PD-1赛道。

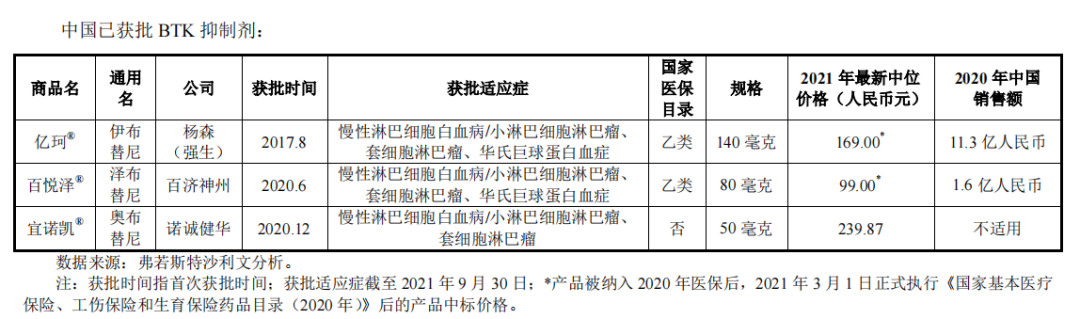

百泽安®于2019年12月获批上市。在此之前,除了2款进口的O药和K药,日后三位最大的医保谈判竞争对手,已经推出了产品,最早的信达生物足足早了一年。无疑,在第二款产品上,百济神州同样失去了先发优势。

为了不掉队,百济神州在百泽安®的适应症布局上选择了先小适应症尿路上皮癌获批,迅速进入市场后再投钱拓展至大适应症。报告期内,拥有尿路上皮癌治疗先发优势的百泽安®,已经有5项适应症获得药监局批准。

先发优势的失去,影响的便是商业化。百济神州在招股书中直言:“在后续市场拓展和渗透率提升的过程中存在挑战。”而在可以实现放量的医保谈判上,百济神州与其他3家也不得不打“价格战”。目前,百泽安®获批的适应症均已进入医保。

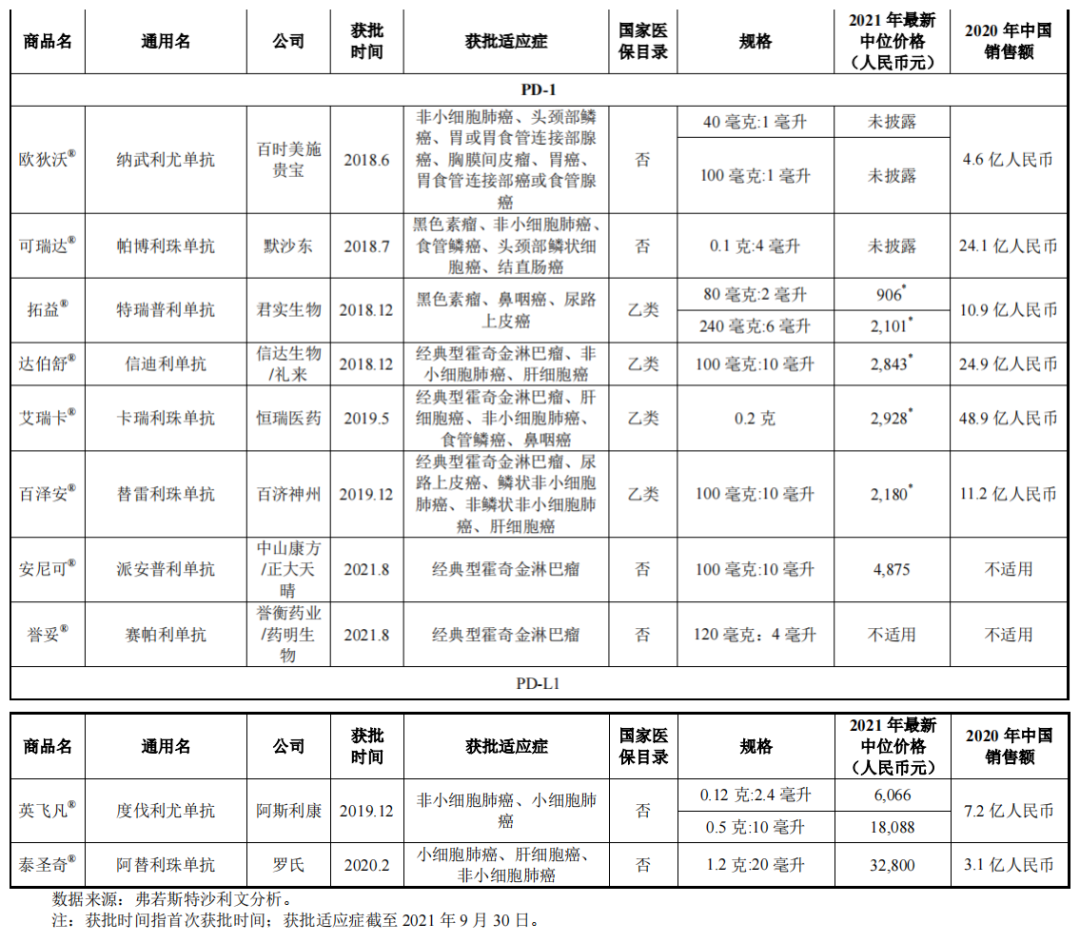

事实上,除了进口产品外,国产4家PD-1的命运都是相似的。2020年,O药和K药在中国市场的销售额分别达到4.6亿元和24.1亿元。同期,拓益®、达伯舒®和艾瑞卡®在中国市场的销售额分别达到10.9亿元、24.9亿元、48.9亿元。百泽安®则为11.2亿元。

从市场来看,2020年,PD-1/PD-L1单抗全球市场规模为286亿美元,预计2025年将达到626亿美元。市场空间广阔,研发竞争也同样激烈。截至 2021年9月底,ClinicalTrials.gov 共登记5083条临床试验,其中 4072 个试验正在进行中,大部分都集中在临床II期。而在中国,亦有15种PD-1候选药物处于临床II期及以上阶段。2021年,中国又有2款PD-1上市,“场外价格”也进入了2万元的阶段。

图源:百济神州招股书

国内肉眼可见的销售天花板,让百济神州选择了出海。2021年年初,诺华斥资22亿美元购进了百泽安®,并获得了在美国、加拿大、墨西哥、欧盟成员国、英国、挪威、瑞士、冰岛、列支敦士登、俄罗斯和日本开发、生产和商业化替雷利珠单抗的权利。有了跨国巨头的保驾护航,百泽安®的后续适应症拓展和商业化也更有底气。截至目前,百济神州在全球范围内针对百泽安®广泛布局临床试验,共入组超过8800名患者,其中海外入组患者超过2600名。

PARP抑制剂百汇泽®

今年5月份,百济神州刚刚囊获其第三款自主创新产品百汇泽®,用于治疗既往接受过至少两线化疗、伴有胚系BRCA (gBRCA)突变的晚期卵巢癌、输卵管癌或原发性腹膜癌患者。

上市之初,百汇泽®同样已不具先发优势。作为中国市场第四款获批的PARP抑制剂,百汇泽还有一个问题在于其获批的适应症与前三款亦存在部分重合,面临市场渗透率提升问题。

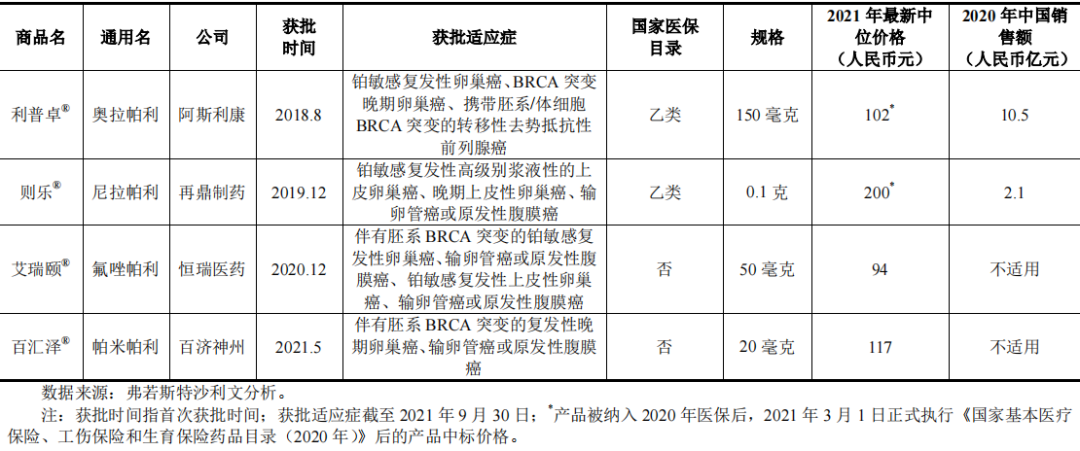

招股书指出,其他3款PARP抑制剂产品分别是阿斯利康的利普卓®、再鼎医药的则乐®、恒瑞医药的艾瑞颐®,分别于2018年8月、2019年12月和2020年12月获批。医保方面,其中利普卓®于2019年通过谈判纳入医保范围,2021年最新中位价格为102元/150毫克;则乐®于2020年纳入医保范围,2021年最新中位价格为200元/0.1克;艾瑞颐® 2021年最新中位价格为94元/50毫克;百汇泽® 2021年最新中位价格为117元/20毫克。

图源百济神州招股书

从销售额来看,2020 年,利普卓®和则乐®在中国市场的销售额分别达到10.5亿元和2.1亿元。而2020年年底获批的艾瑞颐®则未公开2021年的销售数据。百汇泽®则在2021年上半年卖出超1400万元。2021年国谈,艾瑞颐®和百汇泽®皆纳入医保范围。可以预见,未来的“厮杀”还将更加激烈。

与前两款产品所处的赛道一样,PARP抑制剂同样热门。2020年,全球市场规模为24亿美元,中国市场则为14亿元。截至2021年9月底,全球范围内除百济神州的产品外,共有14种用于治疗肿瘤相关适应症的PARP抑制剂处于临床阶段,其中处于III期临床试验的有2种产品,包括艾伯维的veliparib和英派药业的IMP4297,中国市场亦有9种处于临床阶段。

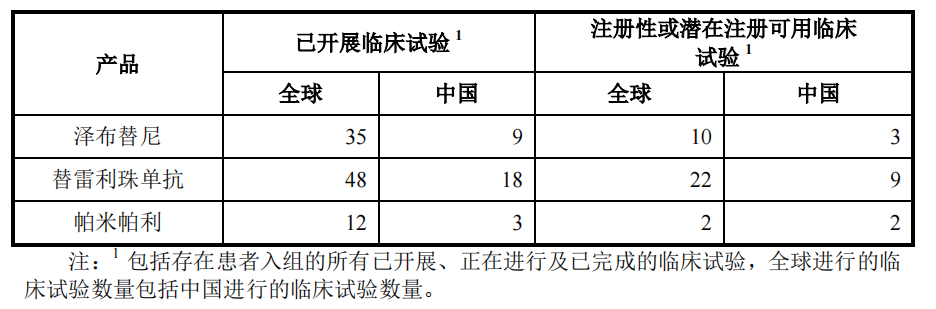

除了现有市场的争夺,眼下,百济神州也在逐步拓展未知的市场。招股书显示,百悦泽®、百泽安®和百汇泽®在全球和中国还有34项和14项注册性或潜在注册可用临床试验,其中尤以百泽安®的临床试验居多。

图源:百济神州招股书

业绩迎来拐点?未来在哪?

事实上,除了上述3款自主创新的产品之外,百济神州还拥有多款商业化产品,皆为第三方的授权许可药物:由BMS授权在中国大陆销售瑞复美®(来那度胺胶囊)、维达莎®(注射用阿扎胞苷)及ABRAXANE®27(注射用紫杉醇(白蛋白结合型)),以及由安进授权在中国大陆销售安加维®28(地舒单抗注射液)及倍利妥®(BLINCYTO®,注射用贝林妥欧单抗)等。

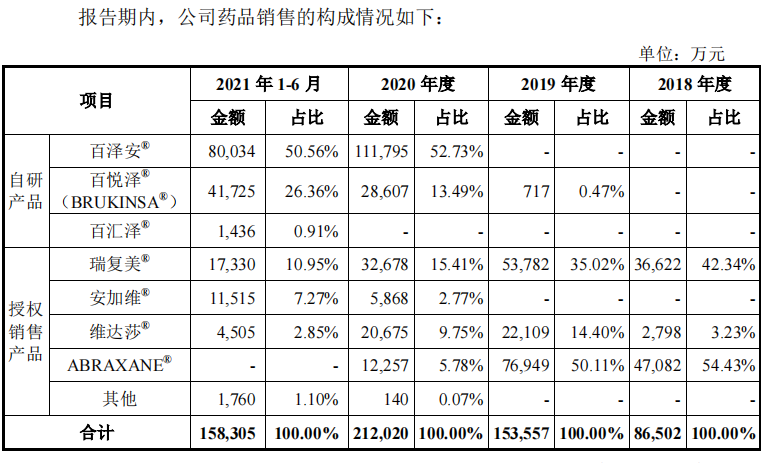

然而,尽管有10款商品在售,其获取的销售收入与研发投入相比,却可谓九牛一毛。2020年以前,瑞复美和ABRAXANE®27是其主要的销售收入来源;而从2020年起,百悦泽®和百泽安®、瑞复美则成为增长的主要驱动力。只不过,瑞复美的销售额正逐年下滑。

图源:百济神州招股书

而在研发端,百济神州“烧钱”的速度很早就超过了“医药一哥”恒瑞医药。2018年、2019年及2020年,恒瑞医药研发投入金额分别为26.70亿元,38.96亿元及49.89亿元,年化增速36.69%。同期,百济神州研发投入为45.96亿元、65.88亿元和89.42亿元,近乎是恒瑞医药的2倍,年化增速为39.48%,研发费用率更是高达350.88%、223.03%和421.78%。

如此高额的研发投入,在推动管线不断进展时,也导致了百济神州在过去10年从未能实现盈利。过去3年,百济神州的营业收入分别为13.1亿元、29.54亿元和21.20亿元;同期归母净利润分别为-47.47 亿元、-69.15 亿元及-113.84 亿元。

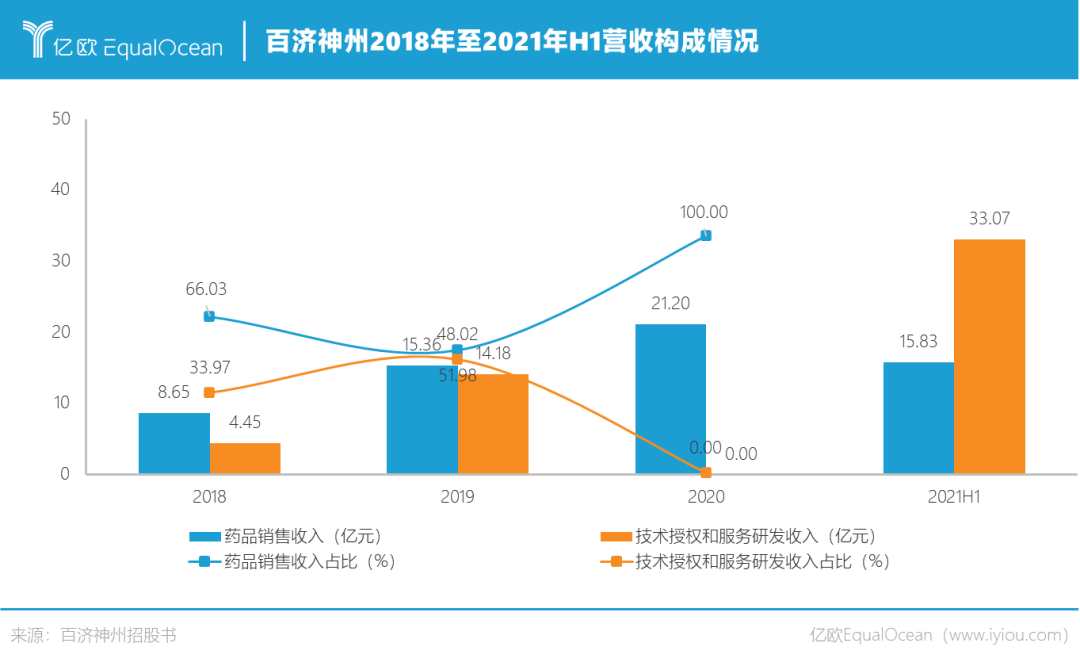

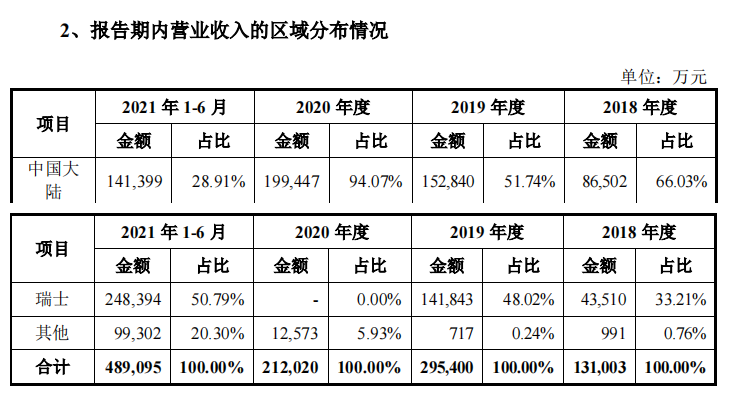

按业务来分,其营收收入主要来源于药品销售收入以及技术授权和研发服务收入两大版块,其中,药品收入稳步逐年上升。技术授权与研发服务收入则来自于公司与诺华、新基瑞士、默克集团对外授权协议中规定的授权费、研发服务收入、研发成本报销及合作协议终止后收取的款项等。2019年及2021年上半年,百济神州技术授权与研发服务收入金额较高,主要是源于其和新基、诺华的合作。

而从区域来看,中国市场和瑞士市场则是百济神州的两大收入来源。2021年上半年,瑞士市场收入占比甚至超过了中国市场,达到50.79%。招股书指出,在瑞士及其他地区收入为技术授权与研发服务收入和销售自主研发产品BRUKINSA®(百悦泽®)的收入。

图源:百济神州招股书

2021年1-9月,百济神州营收同比增长326.88%至62.27亿元,在维持超41.51亿元的高研发投入规模下,已经将归母净亏损同比缩减了32.13%至55亿元,这与以往持续扩大的亏损相比有所好转。

由此,一些业内人士将其视为了百济神州业绩的一个拐点。随着近两年才获批的商业化产品的逐渐放量,百济神州的销售收入预计仍将持续增长,而这或许可以逐渐收缩亏损。眼下,百济神州在中国的商业化团队规模超过3100人,覆盖超过1000家医院;美国商业化团队规模则超过150人。本月,百济神州更是宣布将在明年1月迎来原阿斯利康肿瘤事业部负责人殷敏,就任大中华区首席商务官。

而从产品管线来看,百济神州也为未来发展储存了足够的发展动力。一是通过与创新药企和生物科技公司合作,license-in已经处于商业阶段或者候选药物,在丰富产品管线的同时,与自研药物形成互补或者联合用药的优势。二是在中国制药环境变化时,调整战略瞄准First-in-class研发。

2017年,随着研发HPK1激酶抑制剂立项,百济神州打响了First-in-class第一枪,开始从专注一些已知靶点,执行fast-follow和best-in-class策略过渡至研发FIC。从后续产品管线来看,招股书显示,百济神州还有8款处于临床阶段的自研产品,涉及靶点RAF、PD-L1、TIM-3、TIGIT、OX40、Bcl-2、PI3Kδ、HPK1。这些产品管线多处于II期阶段。临床前研究项目则超过50个,其中多个为具有成为同类首创潜力的研究项目。

但外界对于FIC药物的担忧亦是存在的。FIC的研发曾被业界比喻为一场俄罗斯轮盘赌,不知道哪个“倒霉蛋”会率先输掉。其研发伴随着巨大的未知性,需要一定“天时地利人和”的运气。一位私募基金人士曾向亿欧大健康指出,近期二级市场“虚”便主要是看到创新药现在更多不是follow了,研发失败的风险更高。

该人士指出,在此情况下,二级市场也开始将关注点放在创新药出海上。在10年发展过程中,百济神州总不可避免地被拿来与恒瑞医药、信达生物等药企比较。而从出海情况来看,显然百济神州早已超越恒瑞医药,这是投资机构看好的一点。

在百济神州高企的研发投入中,不少资金都被投入到了临床试验当中。汪来曾表示:“看一家药企是不是真的走出国门,就看它有没有做全球三期。”早已从biotech成长为biopharma的百济神州,正在践行这一点。截至2021年9月,百济神州已经在超过40个国家和地区执行超过95项计划中或正在进行的临床试验,其中包括38项III期或潜在注册可用的临床试验,总入组患者及健康受试者超过1.3万人,其中海外入组接近半数。

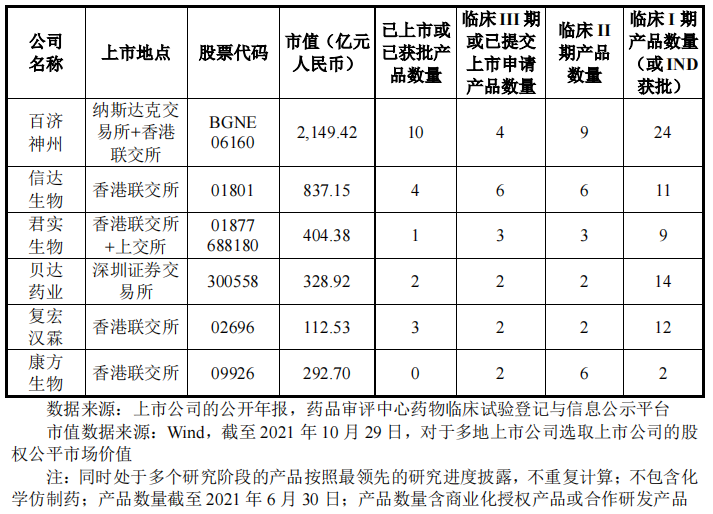

或是洞悉投资者的心理,在此次招股书中,百济神州也放出了其与几家上市创新药企在市值和产品方面的对比图。从这两个维度来看,百济神州都遥遥领先。

图源:百济神州招股书

目前,为了匹配管线高效推进,百济神州已经配备了超2800名的研发人员。此外,截至招股说明书签署日,其临床开发团队共拥有研究人员超过2100名,其中超过1000人在中国,其余分布在美国、欧洲和澳大利亚等国家。2020年11月,百济神州也启用了上海研发中心,未来将重点开发针对各类恶性肿瘤的大分子药物,如单抗药物、双抗药物和抗体偶联药物(ADC)。建设完成后其临床前研发团队将超过700人。

王晓东和欧雷强的“科学家+商人”搭配,已经让百济神州在今日撑起了超2000亿元的市值。“要知道,成为biopharma对创始人和对管理团队,以及背后的资金支持都提出了更高的要求。”昂阔医药董事长袁斌曾表示,”biopharma的迅速扩张,只有产品推进不断造血是不够的,百济神州能在三个证券交易所上市,融资能力非常强,这是很多企业做不到的。”

而当医保谈判较低定价,该如何争夺国内市场?出海又如何能在欧美市场抢占一杯羹等系列难题摆在创新药企面前,无经验可循的百济神州,未来只能靠自己走出来。

本文由亿欧健谈授权亿欧发布,申请文章授权请联系原出处。