急需国产化的不只有芯片,还有碳纤维

星光不问赶路人。

全文5171字,阅读约需10分钟

文|文雨

编辑|小市妹

来源|市值观察

ID:shizhiguancha

题图|Pexels

重量只有钢的1/4,强度却是钢的7到10倍,非凡的天赋注定了碳纤维的非凡价值,“21世纪新材料之王”绝非浪得虚名。

1880年,“发明大王”爱迪生在寻找灯丝材料时偶然发现了碳纤维,不过它不是理想的灯丝材料,所以在当时并未引起足够的重视。1959年,美国UCC公司研制成功了世界上最早上市的黏胶基碳纤维Thornel-25,产业化历程正式拉开帷幕。

如同液晶显示技术一样,碳纤维由美国人发明,但被日本抢先点了科技树,相继打开了民用和军用市场。到目前为止,日本依然是全球最大的碳纤维生产国,无论质量还是数量,均处世界领先地位,东丽与东邦、三菱在全球丙烯腈基碳纤维市场的市占率高达50%以上。

施舍性供给,通知性涨价;持久性封锁,间歇性打压。过去几十年,在美日联合绞杀下,碳纤维的国产化之路走得踉踉跄跄,师夷长技未遂,只能反求诸己、自力更生。

去年下半年开始,美、日加强了碳纤维对华出口的政策管控,到12月,日本经产省对东丽子公司发出行政警告,紧接着,东丽便暂停了对中国出口碳纤维业务。

上游被掐断,下游嗷嗷待哺,中国碳纤维的这场“持久战”必须提前进入战略反攻阶段。

时不我待

中国新能源革命的一日千里,正迫切需要碳纤维的火线支援。

为降低度电成本,风电叶片必将走向大型化和轻量化,从2010到2019年,叶片长度从100米稳步提升至125米,业内预计还将增长到150米甚至更高。拥有更低的密度和更高的强度,碳纤维是玻璃纤维的不二替代者。

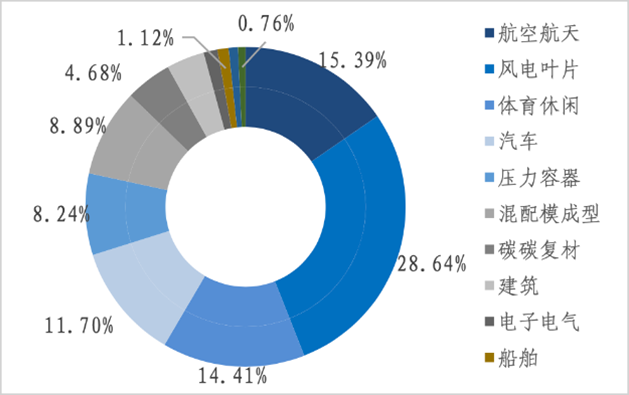

单从数量来看,风电已是碳纤维第一大应用市场,去年全球风电叶片消耗了30600吨碳纤维,占碳纤维总市场的28.64%,而在中国市场,风电叶片占了40.90%。

图源:长城证券

光伏产业同样需要碳纤维的加持。

从目前来看,传统石墨材料很难满足光伏直拉硅单晶炉和多晶铸锭炉生产设备大型化的需要,而以碳纤维及其织物或碳毡增强的C/C复合材料最具替代价值。

低密度、高强度、高导热性、低膨胀系数,C/C复合材料是当今能在1650°C以上环境中应用的少数备选材料之一,最高理论温度高达2600°C,相比石墨材料有巨大的性能和性价比优势。

碳纤维的触角还伸进了氢能源。

国内氢燃料电池汽车领域应用的储氢瓶大多是35MPa的铝内胆纤维全缠绕储氢瓶,而这种储氢瓶制造的核心技术就是碳纤维全缠绕工艺,碳纤维重量占比最多可达50%。

碳纤维应用价值高,但中国却慢了半拍,尤其在应用占比最大的风电和航空领域均有体现。

当风力发电机功率高于3MW时,对应叶片长度将超过40m,此时玻璃纤维已无法满足叶片的使用要求,碳纤维成了“卡脖子”的一环。全球风电龙头Vestas去年超过4MW的订单比例为63%,而国内风机领军者金风科技去年超过3MW的产品销售占比只有不到15%。

航空领域的差距更加明显。

目前国外军机上碳纤维复合材料用量约占机重的20%-50%,而我国最先进的战斗机歼-20的含碳量也仅在20%左右,低代机型的碳纤维含量就更低了。而在民用飞机领域,波音787和空客A350中的碳纤维复合材料用量占比已经达到50%以上,我国国产客机C919的碳纤维复合材料占比则只有约12%。

中国在碳纤维的应用上落后,根本原因还是在自主生产能力上。

按照丝束大小分类,碳纤维可分为大丝束和小丝束,一般来说,24K以下的为小丝束,24K以上的为大丝束(1K代表一束纤维丝里包含了1000根单丝),小丝束碳纤维在工艺的要求上更严格。中国化学纤维工业协会的统计数据显示,到目前为止,日本企业占据了小丝束碳纤维市场产能的半壁江山,而在大丝束碳纤维市场上,美国企业拥有近90%的市场份额。

2005年之前,军需和民用碳纤维100%依赖进口,直到2020年,对外依存度仍然高达60%以上,风电领域用的碳丝大约有85%依赖进口,这显然是一颗“定时炸弹”。

日本断供之后,碳纤维价格的飙升直接扰动了下游生产。

艰难攻关

落后不是一天造成的。

早在上世纪60年代,中科院长春应化所李仍元先生和沈阳金属研究所张名大先生就已经着手开展碳纤维的研究工作。到1975年,主持国防科技和国防工业工作的张爱萍将军协调国家多部委启动碳纤维联合攻关的“7511工程”。

从时间上来看,中国碳纤维的起步相比美、日稍微落后一个身位,且差距却越拉越大,“巴统”的技术封锁是致命打击,但缺乏有效市场是一个避不开的障碍。

很多产业并不是输在从0到1的破冰,而是在从1到N的扩展中被甩在身后。

上世纪60年代,美国人最早发明了薄膜晶体管(TFT),随后RCA、罗克韦尔、摩托罗拉、AT&T、通用电气、惠普等众多美国知名企业都曾试图推进其产业化过程,但均以失败告终,不是技术不够先进,而是没能找到用武之地。后发的日本企业将这一技术应用于电子手表和计算器等小型电子产品上,最终建立起庞大的产业链,并实现液晶显示技术的持续精进。

复盘碳纤维在整个20世纪的发展历史,下游应用的两次大爆发是产业化浪潮的源动力。

70年代,日本率先将碳纤维应用在鱼竿、高尔夫球杆、网球拍等体育休闲领域,东丽抓住时代机遇,不断扩大碳纤维的应用领域。

80年代之后,航空航天成为碳纤维新的增长点,东丽抱紧波音大腿,从此走上人生巅峰。波音737承力结构的应用使得东丽进入千吨级量产阶段,波音787机体结构50%重量使用碳纤维则推动东丽实现万吨级量产,并摆脱了长期亏损的魔咒。

国产军机在这个阶段尝试使用碳纤维,但只是浅尝辄止,需求青黄不接。更重要的一点是,国内可以绕过“巴统”协议从其他渠道获得碳纤维,自主生产的动力并不足。

21世纪初,进口T300的渠道被关闭,碳纤维价格的飙升直接影响到国内部分军品的生产,自主可控被突然拔到一个新的高度。2001年,两院院士师昌绪上书,直截了当地指出,如果中国在21世纪没有碳纤维,必将落后整个时代,在他的呼吁下,国家决定设立“863”碳纤维专项。

至此,“拿来主义”彻底失去了群众基础,中国碳纤维进入产业化攻关的实质性阶段,一批有情怀的企业家站了出来。

2017年4月,陈光威和钱云宝这两位中国碳纤维领域最能打的企业家在十天之内相继离世,不甘看到产业落后的他们在中年之际纷纷投身碳纤维,分别创立了光威集团和恒神股份,在企业最艰难的时候压上了全部身家,房子、股份,能卖的就卖,能抵押就抵押。

星光不问赶路人,时光不负有心人。时至今日,光威和恒神已经成为中国碳纤维的绝对领军企业,这是企业家精神的胜利。

先发企业显然不想看到后来者起势。

2009年,国内已经有20多家企业具备了碳纤维T300系列的生产能力,但为了打压中国的新生势力,日本发动低价倾销,碳纤维T300开始大幅降价,本土企业受到重创。

2005年之前,中国军用和民用碳纤维几乎全部依赖进口,而现在,国内基本能够满足40%的市场需求。

踉踉跄跄,跌跌撞撞,但终究还是完成了从无到有、从有到大的突破。

重新开局

这是最好的时代,技术、资金和市场,中国都有了。

技术层面,几十年的积累把曾经不可逾越的鸿沟基本填平了。

中国在2005年基本实现了CCF-1级碳纤维(相当于日本东丽T300)的自主工业化生产,完成从0到1,随后渐进突破,实现从1到10。先后攻克了T700级碳纤维和M40石墨纤维的工程化和应用问题,解决了国产T800级碳纤维和国产M40J石墨纤维的关键制备技术,突破了国产T1000碳纤维和M50J、M55J、M60J石墨纤维实验室制备技术,并且具备开展下一代纤维研发的基础。工艺层面,头部企业已经突破并掌握了先进的干喷湿纺工艺,虽和美、日、德等发达国家仍有差距,但技术剪刀差在不断收敛。

资金更不是问题。

推行注册制,设立科创板,开办北交所,一个多层次、市场化、国际范的中国资本市场已经颇具雏形。只要是与国家战略并行的硬科技公司,必定能得到资本的助力。一个最典型的例子,中芯国际IPO从获受理到上会仅耗时18天,募集资金总额超过520亿元。

光威复材、中简科技等碳纤维企业已经上市,中复神鹰也递交了科创板IPO的申请,基本已经锁定了资本市场的门票,吉林碳谷前不久也已在精选层挂牌。像钱云宝和陈光威等一批企业家靠变卖家产来发展事业的时代一去不复返了。

庞大的潜在市场需求是中国碳纤维向上发展的最大动力。

2015年-2020年,中国碳纤维总需求由16808吨增长至48851吨,期间CAGR达23.79%,绝对算得上高成长性赛道,但未来增速会更快。

新能源和航空航天是目前碳纤维市场最大的两个支柱,而中国在这两个领域是最积极的。

根据国家气候中心此前的测算数据,如果中国可以建成67%的高比例风、光电,将有能力实现1.5℃温控目标和碳中和目标。这意味着,到2050年,中国的风、光发电量将达到11.1万亿度,其中风电是7.6万亿度,光伏为3.5万亿度。而在去年,国内风电发电量为4665亿度,光伏为2605亿度,未来30年,国内光伏还有十几倍的增长空间。

碳纤维在国内风电领域的渗透率不足,还有一个重要的原因是专利限制。

Vestas之前已经在中国、丹麦等国家申请了以碳纤维条带为主要材料的风力涡轮叶片的相关专利,导致国内风电叶片制造商的生产受限。而明年Vestas的碳梁专利保护就将到期,届时国内众多企业“解禁”,风电领域将贡献巨大的碳纤维增量市场。

航空领域的订单同样少不了。

根据Flight Global的数据,2020年,我国军用飞机数量为3260架,远不及美国的13232架和俄罗斯的4143架,而且国内有很大一部分是低世代战机,面临迫切的升级换装需求,对碳纤维的需求必将大增。

在民航领域,中国力推大飞机的自主生产,与俄罗斯合作的下一代 CR929机型碳纤维复合材料占比预计将达到50%,相较于之前实现跨越式增长。

前途光明,但道路也有曲折,可见范围内,国内碳纤维产业就有两个需要改观的问题。

首先是产业链缺乏更加紧密的合作沟通与融合。

到目前为止,国内碳纤维产业链仍然未形成有效的融合,生产和应用相互脱节,产品应用对研发生产和技术提升的牵引明显不足,而历史经验表明,技术密集型产业的发展都不是孤立进行的。

正是有了尼康和佳能的提携,东京应化和JSR等企业逐步走到世界光刻胶的舞台中心,就连光刻机制霸ASML也是台积电和intel等一手养大的,而东丽能成为全球碳纤维的旗帜,同样来自和波音的交互和协同。

材料产业取得突破的核心在于规模化生产,但前提是能够和上下游沟通应用过程中需要解决的问题。

当年东丽在波音长期驻有几百名技术人员协同波音攻关,开发出用其部件适用的工艺,最终实现满足要求的复合材料制件的批量生产。国内碳纤维企业需要有更强的全产业链思维,进一步加强同下游企业的交流。

其次是产业无效产能过剩,有效供给不足。

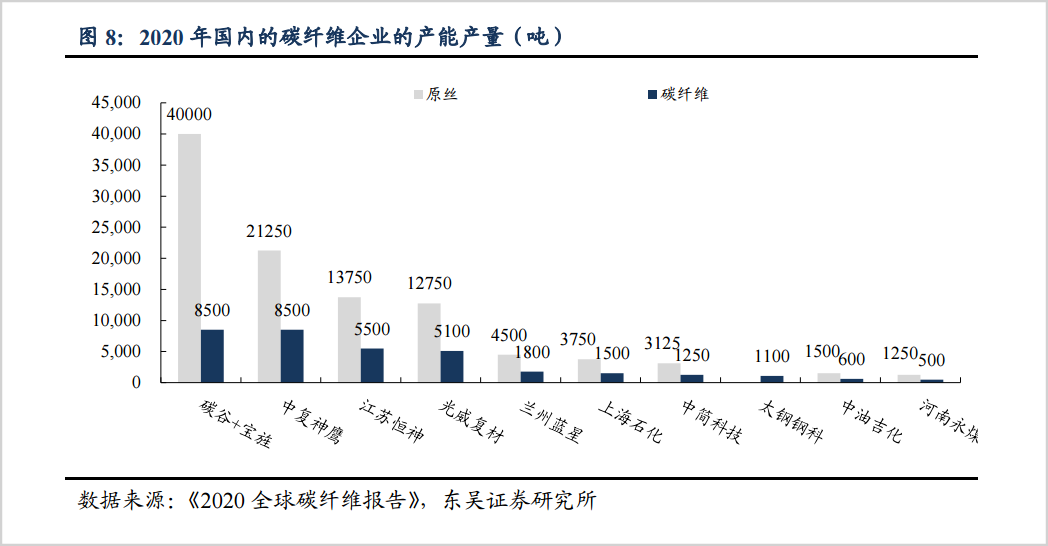

目前国内有30家碳纤维企业,而在过去50年,日本严格意义上说只有3家碳纤维企业,但就凭这三家公司,日本坐上了全球碳纤维的头把交椅。中国看似人多势众,实则“滥竽充数”居多,去年国内碳纤维总产能3.62万吨,但产量只有1.85万吨,产能利用率仅为50%。大部分企业的单线产能只有1000吨,有的甚至只有几十吨,远远达不到市场化应用的规模,作为对比,国际上平均单线产能已经达到1800吨。

碳纤维行业具有显著的规模经济性,东丽公司曾做过测算,如果生产线的规模小于400t,企业很难盈利,千吨线的成本大概是21.96美元/kg,盈利空间也不大。若单线规模从1000t上升到2000t,成本可降低10%;提升至3000t,成本可降低15%;上升到万吨线,成本可降低30%。以此数据为参考标准,国内相当一部分碳纤维企业是没有盈利能力的。

抓大放小,重点扶持,如钢铁、能源等行业,碳纤维产业也需要一场供给侧改革,淘汰落后产能,推动头部做大做强。

宝旌生产的碳纤维以吉林碳谷生产的原丝为原材料,所以两家合起来计算,去年生产原丝40000吨,碳纤维8500吨,紧随其后的是中复神鹰、江苏恒神、光威复材等,这些企业是未来碳纤维国产替代的急先锋,也是受益者。

根据前两天央视2套《正点财经》节目的报道,中复神鹰等头部企业的订单已经排到明年了。

作为追赶者,现阶段中国碳纤维产业依然需要埋头苦干,“速胜论”不可取,但迫于环境的变化,这场“持久战”恐怕要提前进入战略反攻阶段了。

*免责声明:本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

本文由市值观察授权亿欧发布,申请文章授权请联系原出处。