港股18A四周年启思录

创新药械还能不能带来收益?

全文6123字,阅读约需12分钟

文|漆叶青

编辑|刘聪

来源|亿欧健谈

ID:EO-Healthcare

题图|Pexels

最终,以低于C轮融资成本的发行价——7.13港元/股,两度提交招股书的乐普生物在2月23日完成上市挂牌交易,打破了圣诺医药上市后、港股18A两个月来的沉寂,也顺势成为借助18A政策成功IPO的第49家未盈利生物科技公司。

上市后的首秀不算太坏,毕竟比起上市首日就一路破发的“前辈”们,7.14港元的收盘价、微涨0.14%的结果还算拿得出手。不过乐普生物这势头没维持太久,隔天便跌破发行价,此后股价一直在6.5港元徘徊——而这也几乎成了所有18A公司的缩影。

18A政策,源自2017年底,港交所开启24年来最大的上市制度改革。次年4月,新《上市规则》正式生效,“允许未有收入、未有利润的生物科技公司提交上市申请”的第18A章成为最大看点。

彼时,由于科创板尚未开市,没有利润的公司断无登陆A股市场的可能,远在太平洋另一头的美股作为唯一的选择,也因为文化习惯与市场认知的差异,并非适合所有中国公司。

由此,港股18A一经推出便成为了很多未盈利生物科技公司的上市首选,港交所也一再表示, “我们有信心,香港将成为世界上最主要的医疗和生物科技中心之一”。

真实情况看起来一度如此,尤其是2020年在新冠疫情的带动下,生物医药板块成为绝对的C位,百济神州、信达生物等一批明星医药股陆续上场,18A公司赚足了市场眼球。

然则,在这一政策走过四周年之际,茫茫无边的最强寒冬不期而遇。各种宏观因素的叠加冲击,加上医药板块自身所面临的结构性问题,一众18A公司蒙上阴影,九成企业已经跌破发行价,还在排队的企业只能等,或者像开头的乐普生物那样咬咬牙打折上市。

形势转换下,18A公司还有没有投资的价值,创新药械究竟能带来多大的收益,甚至还能不能带来收益,成为投资者和企业负责人之间的热门话题和最大忧虑。

从0到1的探索

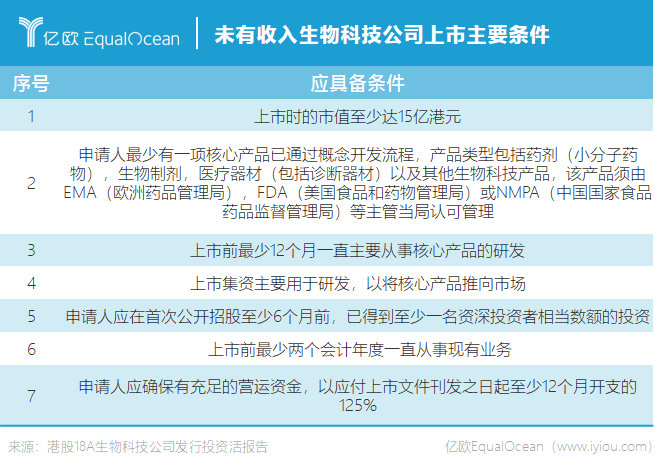

2018年4月30日,第18A章上市规则正式生效,达到“至少有一项核心产品已通过概念阶段”“预期市值不低于15亿港元”等要求后,相关生物科技公司即具备上市资格。该类上市公司股票简称后添加“B”,以向投资者提示风险。

彼时,随着中国新药审批制度、医保制度的改革,以及大批海外人才的回流,中国创新药产业迅猛发展。18A上市规则的推出恰逢其时,它及时为创新药企业打开了资本市场的大门,也在二级市场掀起了一股投资热潮。

汇丰银行环球银行中国区总经理兼副主席孟怡如是比喻,18A政策的推出犹如一个催化剂,为创新药械开发这个号称“10年磨一剑”的艰苦赛道,插上了资本的风火轮,解决了一个从0到1、从无到有的问题。

自歌礼制药成为首个吃螃蟹的企业,过去整整四年,共有50家生物科技公司根据18A相关章节的规则赴港上市,合计募集资金超过1100亿港元。

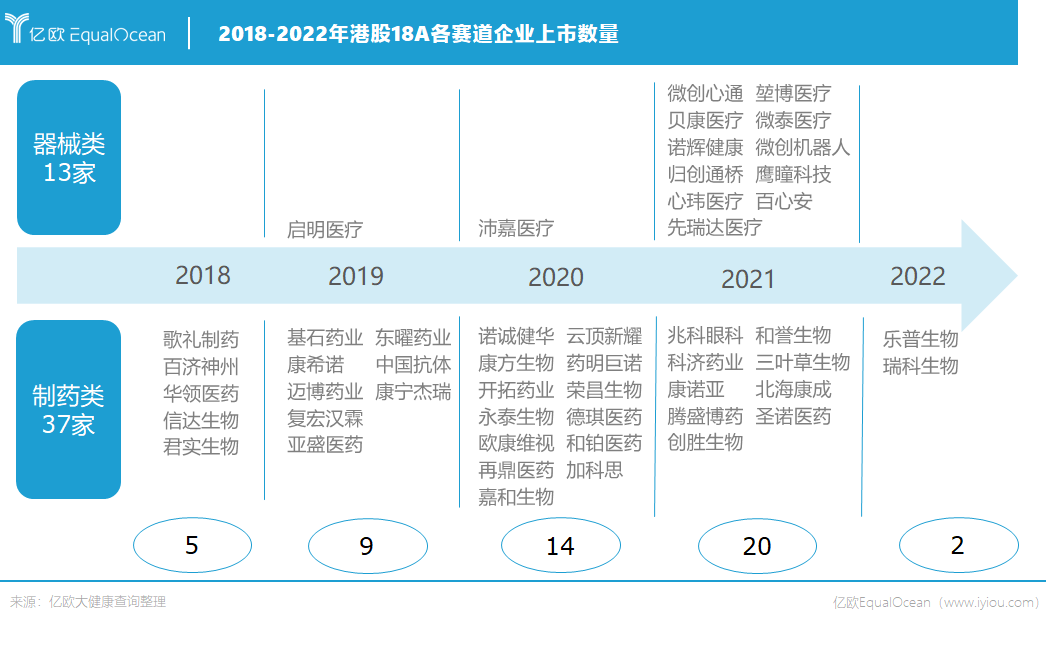

其中,2018年、2019年、2020年、2021年,18A上市公司分别为5家、9家、14家、20家,呈现逐年稳步上市的趋势。

而年募集资金分别达到185亿、161亿、404亿、377亿港币,其中,2018年8月8日上市的百济神州堪称“募资王”,70.85亿港元的募资额“一骑绝尘”,最小募集资金为4.79亿港币,为2019年10月28日上市的亚盛医药。

分赛道看,这50家公司中,制药企业共37家,占总数的74%,涵盖肿瘤、自身免疫性疾病、眼科、疫苗、细胞治疗、糖尿病、传染病、呼吸系统疾病和罕见病等9大领域;医疗器械公司有13家,占26%,集中在血管介入、神经外科、分子诊断、诊疗设备等方面。

根据规定,满足年收入大于5亿港元,市值大于40亿港元条件的公司,经联交所批准可移除“B”标记,即等同于常规下联交所主板上市。目前,百济神州、信达生物、君实生物、复宏汉霖4家公司已经移除“B”标记。

此外,值得一提的是,实际上,在18A政策推出一年后,国内科创板第五套上市标准也开始对未盈利生物科技公司放行。相比之下,港股市场虽然较A股估值低,但更加成熟稳健,与国际主流机构投资人接轨,再融资优势明显,且上市后的解禁规则更加宽松。

对于两地上市的具体选择与比较,复宏汉霖CFO李鑫磊曾在一场直播活动上表示,两边的监管环境和监管要求各有特点,在再融资速度上港股更有优势,但估值角度 A股又更具优势,因此要结合企业业务特点、股东结构、未来战略发展要求整体考虑这件事。

去哪上市可能更多是企业选择的事,但科创板本身的细则调整变动对18A会产生作用力。典型的如2021年初,科创板审核趋严的风声、以及科创板“标准五”对创新型医疗器械企业的不置可否,进一步引发了几乎所有创新型医疗器械企业将赴港上市作为首选,也由此形成了2021年港股18A医疗器械企业上市数量的一个波峰。

18A公司梦醒时分

从意义来看,港股18A政策颠覆了过往资本市场对生物科技公司投资策略,提前释放市场流动性的同时,将以往专业门槛较高的生物科技投资摆在公开市场前经受市场考验。随着四年时间过去,容纳的公司数量越来越多,18A市场也正经历着“探索期-狂热期-调整期”的阶段变化。

遥想三四年前,一群新药研发公司带着两三条临床I期都没做完的管线,和几条BD而来的管线奔向港交所,发行市值动辄翻倍,认购也火爆异常。

2020年全年,包括康方生物、永泰生物、开拓药业、嘉和生物在内14家未盈利生物科技公司在港交所挂牌上市,这些公司上市首日涨幅平均值约26%,全年累计涨幅平均值达36.1%。到2021年在春节后首个交易日上市的诺辉健康,更是直接创下了18A公司上市首日涨幅之最。

如今,这一热闹的局面已然散去,不论是在上市公司数量同比还是股价表现上都不尽如人意。

2022年前四个月已经快要过去,今年上市的18A公司仅乐普生物、瑞科生物两家,不复之前每月1、2家的频率。按此发行速度,全年新增18A上市公司的数量能否达到两位数都是悬念。

且从去年8月开始,18A新股基本就已经陷入了上一家破发一家的窘境,包括心玮医疗、创胜集团、堃博医疗、和誉、北海康成、三叶草生物等都在上市首日破发。

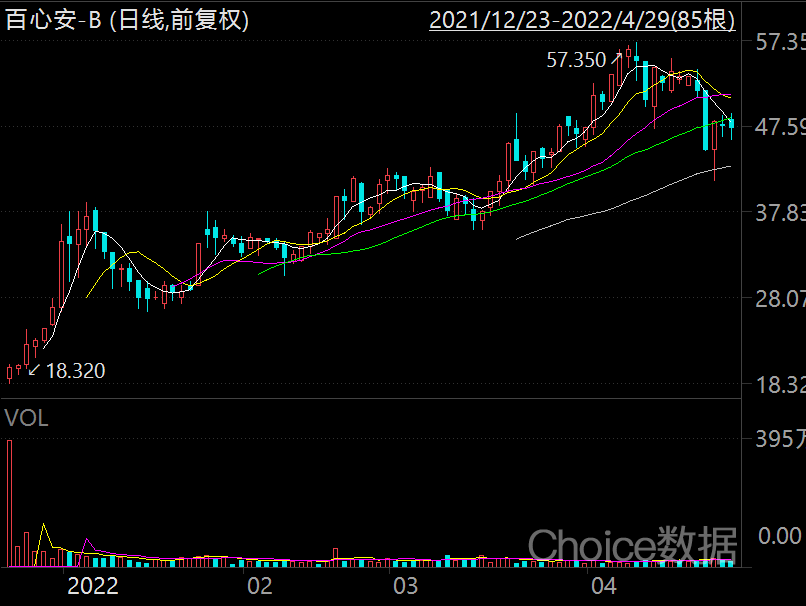

甚至原定在11月26日上市的百心安还出现了这样的情况:由于缺少基石投资者,无法完成募资,其不得不在上市前夜主动叫停,取消发售、延迟招股计划,并向投资者退回申请股款。

最终百心安还是在12月23日成功挂牌,但情况一度非常勉强,不仅基石投资者仍然“留空”,发行价为预定区间的下限,认购倍数也只有1.56倍,开盘即破发,上市首日股价最低时曾一度较发行价跌去13.78%。

新股“压力山大”,早先“上岸”的公司日子也不好过。按照4月25日收盘价计算,50家18A公司接近九成已经跌破发行价,七成公司股价腰斩一半以上。一位投资人直言,有的股票价格已经跌到当初B轮甚至是A轮融资的估值。

曾经以License-in模式闻名的再鼎医药,如今股价已经不足发行价的1/10,而首家通过18A章登陆港股的歌礼制药除上市第一日外,从未突破过发行价,同属介入医疗器械赛道的堃博医疗、先瑞达医疗、心玮医疗、归创通桥均下跌了近八成。

同时,港股流动性不足的问题也在18A公司身上显现无遗。以4月11日数据为例,23家公司成交额小于1000万港元,其中9家成交额小于100万港元。

不过,值得注意的是,在18A公司一片飘绿的情况下,君实生物凭借169.1%的涨幅“鹤立鸡群”,这主要是其新冠口服药VV116带来的预期,目前VV116正处于国际多中心的III期临床研究阶段。市场对之的期待在于,VV116如若成功获批,作为帮助控制新冠疫情、常态化的选择之一,将具备极大的国内、全球市场潜力。

如果说新冠抗疫概念带来君实生物大涨还好理解,那曾经戏剧化发售的百心安突然实现逆袭多少在人意料之外了。

仔细梳理发现,百心安的上涨也来自于两款产品新进展的驱动:其一为第二代Iberis肾神经阻断系统,该产品先是在欧洲临床获批,随后临床试验患者入组工作完成;其二为百心安的拳头产品——可降解心脏支架,2月16日,该产品完成临床患者入组。

价值的回归与证明

实际上,二级市场就像个竞技场,上市公司在这之中PK谁能获得投资人青睐,随着上市公司数量增多、投资人可选标的变得丰富,股价两极分化的情况能够理解,但持续完全普跌的局面却并不多见。

对于这一境况,多位投资人均表示,这是内外部双重因素共同作用的结果。

拾玉资本创始人曹坚具体分析道:一方面,整个国际环境、全球流动性的变化,很多国际投资人连续减配中国,原先在香港市场有定价权的机构也在抛售香港资产,对整体市场影响很大;另一方面,疫情后整个医药领域泡沫很大,而价值需要依托商业化成功以证明,现在一部分也是在回归正常价值曲线。

此前,浦银国际曾发布研报提示:在多项海外风险冲击下,当下港股已浮现罕见信号,值得投资人高度重视。

“其中,从技术面来看,恒指30年来首次触及250月均线的长期支撑位,且当前的高点回撤幅度已接近2018年;而在资金面上,港股当前的资金流出幅度和2008年金融危机相当,仅次于1998年亚洲金融风暴时的流出幅度。”研报中具体写道。

或许市场失落的信号早在2021年就已浮现——2021年全球主要指数均呈现正增长态势之时,只有作为港股市场晴雨表的恒生指数跌幅明显。

动荡的市场环境和当前复杂局势对于资本市场的传导压力愈演愈烈,与此同时,还要考虑到生物科技行业本身的特殊性。

生物科技行业向来以高风险著称,整个研发过程耗资巨大,可以说,资本的进出裹挟着整个行业的命运。过去几年,一批生物科技公司在第一波上市潮中里尝到了甜头,收割了红利,也拉高了期待,使得再入局者有了躺着也能赚钱的错觉。

一年前,一位资深投资人曾在接受亿欧大健康采访时回顾2020年的市场,比如当时很火的血管介入、神经介入赛道,很多热门项目的估值一涨再涨,不仅高出了他们的接受度,甚至已经远远超过了整个赛道的市场空间预测上限。

更令他纠结的是,一些没有收入的生物科技公司Pre-IPO轮估值本身可能不值这个价,但它大概率能上市,上市后市值有可能直接翻番达到80~100亿,“这种时候你投还是不投?对于自身的投资价值观是极大的考验。”

当价格偏离价值,泡沫的堆积开始压抑着风险。而眼下的情况,也验证着这位投资人的判断:随着企业融到钱,到了二级市场慢慢开始分化,投了烂项目的机构最后没有挣到钱时,泡沫破了,投资人花钱买了教训。

曹坚则强调:“最终关键还是要回到产品理解上,你做的产品是不是真正有差异性?有没有创新性?”随着目前越来越多产品或同质化、或进入临床发现数据不好,或已经获批上市但远不及预期,市场越来越趋向理性的思考回归。

这种趋势不仅体现在港股18A公司的出清上,整个港股医药板块、A股生物医药板块都在进入估值再平衡过程。数据显示,2021年A股医药生物指数(申万)下跌6.14%,估值收缩了24.4%;而港股医药板块估值收缩幅度达到41%。

元生创投合伙人李克纯也如是表示,“不只是港股18A公司的普跌,包括纳斯达克等股指都在下跌,这可能也是一个经济周期,港股的国际化接轨程度还是比较高的”,而且在他看来,跌未必是坏事,“跌是正常,也是因为过去太疯狂,现在是让价值回归,而且跌到这个程度正好是更好的机会,从长期来看,还是会涨起来的”。

赌一个怎样的未来?

涨也许是必然,但前述资深投资人坦言,港股的遇冷力度之大和持续的时间之长,是远超出他预期的。为此,眼下,大家都在追问,这轮回调究竟什么时候能够结束?生物科技板块何时才能绝地反击?

民生证券医药行业首席分析师周超泽曾分析指出,外资占主导地位下的市场一定是受到地缘政治环境非常大的影响,现在大家关注的几个地缘政治影响的因素,可能直接决定港股当下、不只是港股生物医药或者港股整体的反弹时间契机。

“一方面俄乌冲突结束的时间,第二中美之间的关系走向,第三个医药行业本身来讲,中国企业在港股生物医药里边最大看点是国际化,国际化的路径是否能走通。”其具体说道。

地缘政治的因素不可捉摸,而在这难以预料的寒冬期,这些生物科技公司首先要解答的问题是怎么熬下去。

曹坚表示,二级市场的反应比较迅速,但一级市场的调整刚刚开始,还没有倒逼出更多的效果。不过可见的一个迹象是,很多机构投资项目在向早期前移, “都只希望推一些天使轮、A、B轮的项目。”一位FA机构人士透露。

按这种趋势发展下去,曹坚预计,可能到今年第四季度、明年初前后,会陆续有一批公司倒闭,“一些融到C、D轮甚至已经上市的公司会倒闭,一般来说企业融2~3年的钱,疫情那一波融了钱到现在,Q4或明年初可能就熬不动了”。

纵观2021年财报,能够实现盈利的18A公司尚寥寥无几,康希诺生物、荣昌生物是其中唯二两家——前者得益于新冠疫苗上市,年内利润达到19.07亿元,成功扭亏为盈;后者主要源于对核心产品维迪西妥单抗的全球授权许可,获得的2亿美元首付款。

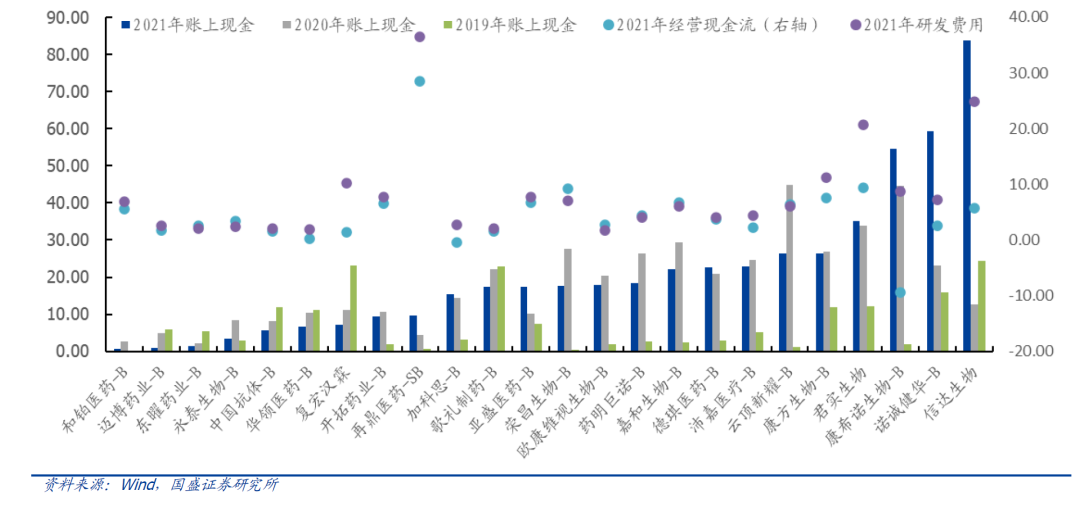

这两个实现扭亏的案例也代表着当前18A公司的收入结构:一是来自自家产品上市的销售收入,二是来自合作伙伴的产品授权收入。如若两者皆无,那么考虑存续时间成为最首要、最务实的问题,直接指标就是现金余额储备。

而现在,部分公司的”余粮“已经不够了。不少行业分析此前根据18A公司2021年最新年报做过统计,有8家biotech的现金不足以维持两年半以上的研发投入,其中4家撑不过2年的研发投入。

医药行业资深人士阿基米德认为,至少能支撑2年以上的研发支出,才有可能熬过寒冬。这意味着,今年已经有4家港股18A公司处在现金耗尽的危险阶段,同时大约30%港股18A公司在2024年面临现金耗尽的境地。

真正等到那个时候,曹坚认为,或许可以参考2000年互联网泡沫破灭时的状况,毕竟这一轮的生物科技公司逻辑与当时的互联网企业何其类似,都没有商业变现终局作为支撑,“就是两种死法,有些公司融不到钱、东西也卖不出,就优胜劣汰自然死亡,有些公司可能有钱,但失去了预期,也会被逼死。”

总归,死去的是那些没有竞争力的公司,活下来的才有成功穿越周期的可能,尤其对于真正拥有核心竞争力的公司而言,这种大浪淘沙的必然过程更是在为其的成长壮大蓄势。

参考资料:

1. 沙利文捷利(深圳)云科技有限公司,《港股18A生物科技公司发行投资活报告》

2. 柏思荟线上视频直播,《18A新规三年后,生物医药公司现状与挑战》

3. 国元证券,《创新药周报:港股创新药企 2021 年报业绩盘点》

4. 财健道,《创新药企生死劫》

5. 银华基金“指”点迷津第24期,《民生证券周超泽:港股生物医药能否绝地反击?》

6. 艾德证券期货,《18A生物医药行业股研究报告》

7. 第一财经,《生物科技企业“过冬术”:从仰仗外部融资到转向加速商业化》

8. 医药投资部落,《港股不相信眼泪:天堂向左,18A向右》

9. 中信证券董事总经理刘晓岚,《创新药创新医疗器械选择科创板或者港股18A上市的比较》

10. 静观生物医药,2021年港股18A思考(一):几家欢喜几家愁、2021年港股18A思考(二):纳斯达克生物科技启示录

本文由亿欧健谈授权亿欧发布,申请文章授权请联系原出处。