Solo Capitalist:分拆传统VC投资的新兴势力

他们是其基金的唯一普通合伙人 (GP)。 Solo capitalist 是其投资团队的唯一成员。 基金品牌 = 个人品牌。 他们通常比 super angel 筹集更大的资金并开出更大的支票 —— 即募集 5000 万美元以上,并且能够单笔投资 500 万美元以上。 他们与传统的风险投资公司竞争种子轮、A 轮和后期轮次的领投机会。

Pitchbook

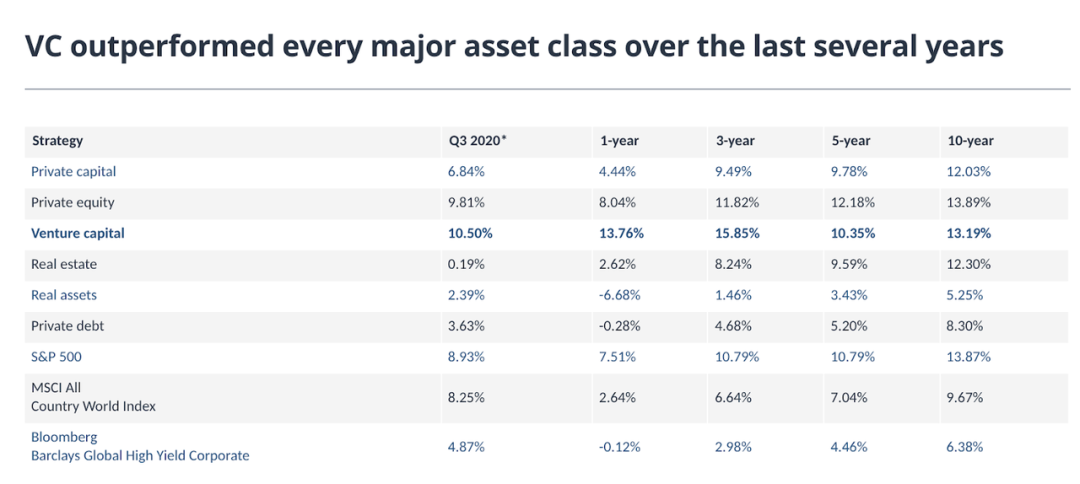

这些数字已经诱使有限合伙人 (LP) 增加对现有基金的分配比例,并涉足较新的投资形式。新兴管理者的表现往往优于老牌管理者。但也许更重要的是,大型基金已经过度饱和。大机构的 GP 指出,他们通常没法把 LP 想给的那么多资金都投出去。而新的个人 GP 可以给 LP 一个部署资金的地方并且从中受益。

资本的激增帮助许多个人 GP 进入这个行当,现在速度更重要了。以前的投资人可能需要数周或更长时间来了解管理团队,而今天的投资人则需要更快地行动,有时只需几个小时。

很少有传统基金是为这种节奏设立的。要产生判断,它们可能需要进行大量研究。投资委员会会议通常每周举行一次,做决定时机会可能已经没了。

单人 GP 在这个闪电战版本的游戏中茁壮成长。当速度成为主要变量时,单一决策者是个优势。这些新的驱动力帮助个人投资者抢到案子,提高自己的地位并吸引更多的资金。

转变 3:知识服务已经正规化,最佳实践已经出现

创业从来都不是一件容易的事——但毫无疑问,它变得比以前简单了。这在一定程度上要归功于最佳实践的正规化和知识的传播。在硅谷的早期,很少有人知道如何创建和经营高速增长的企业。现在,世界上到处都是创业者和从业人员,他们有成功也有失败,但每个人都有对应的教训。

媒体将这些曾经深奥的信息扩展给那些尚未亲身体验过科技创业的人。印度尼西亚的青少年,只要拥有互联网连接就可以阅读 YC 的 Paul Graham 关于“做不可规模化的事情”的文章,并立即了解冷启动需要什么。

但市场在不断发展,削弱了传统机构的优势。虽然机构的知识仍然很有价值,但许多最佳实践现在已经公开。因此,当代企业家可能不像以前那么需要老骨头了。当传统优势被消除时,个人投资者具有相对优势。

转变 4:科技和投资成为主流

技术是我们这个时代的故事——它渗透到商业、政治和艺术的方方面面。随着这种情况的发生,那些技术赢家背后的支持者也声名鹊起。Adam Neumann(Wework 创始人)、Travis Kalanick(Uber 创始人)、Benchmark 和 SoftBank 的故事出现在大大小小的屏幕上。

加入这个行业的兴趣也在增加。风险投资吸引了来自初创公司、大型科技公司、银行、咨询和新闻业等领域的申请者。传统机构的人效仍然很高,少数几位投资者可以相对简单地管理数亿甚至更多钱。这意味着即使行业发展壮大,它也无法和候选人的量级匹配。

与我交谈过的许多个人投资者都表示,他们创办了自己的基金是因为自己没有其他的选择。另一些人则觉得没有机构在他们看到的机会上发力。

Conscience 的 Ariana Thacker 描述了她的旅程:

“我特别热衷于与在消费者和科学交叉领域进行创新的早期创始人合作。我认为成为一名 solo GP 是一种实现我愿景的方式,即开拓和支持在这个交叉路口的创始人。一开始市场上没有 Conscience 这样的机构,因此我主动建立了它。”

转变 5:基础设施让单独行动变得更简单

除了更广泛的技术升级之外,基金管理领域也出现了大幅的演进。十年前,Carta 尚未成立,AngelList 只有两岁。两者现在是各类基金的核心基础设施,用于管理股权结构表、跟踪投资、筹集资金和处理基金管理事务。

设立一支新基金曾经需要数周或更长时间。现在,这个过程要简单得多,就像掌握投资组合的变化一样。虽然个人投资者在此类基础设施出现之前就存在,但毫无疑问,它使他们的商业模式更加高效,并允许其他喜爱风险投资的个体参与进来。

根据Basu Trivedi的定义,我将尽我所能区分 solo capitalist 和其他相似的人。我们还将重点介绍正在参与这个趋势的基金,并讨论如何走向 solo 的模式。

让个人投资者看起来更像机构

参考来源:

https://www.readthegeneralist.com/briefing/solo-capitalists

本文授权转载自公众号海外度独角兽

文末互动:

你怎么看独立基金管理者?

👇评论区留言告诉我们吧~

加入硅兔创星球,解锁更多资讯、深度解读、行业研究和专享活动!

限时大额优惠券,扫描二维码即可开启,星球里见!🌍

最新动态:由于YC Summer 2022临近,我们的每周分享会有很多YC的项目分析介绍,给大家参考学习~

别忘了点关注,不迷路啊。