GPE,一个更直观的衡量成长股的指标

确实有一些投资方法不看PE和业绩增长,但大部分投资者还是要看的。

PE是其中衡量估值的一个重要指标,分为静态PE、动态PE、TTM PE,就不做解释了。

还有一个基于PE的指标是PEG。

PEG指标是由股票的未来市盈率除以每股盈余(EPS)的未来增长率预估值得出。PEG指标是Jim

Slater发明的一个股票估值指标,它弥补了PE对企业动态成长性估计的不足。当时他在选股的时候就是选那些市盈率较低,同时它们的增长速度又是比较高的公司,这些公司有一个典型特点就是PEG会非常低。其计算公式是:PEG=PE/(企业年盈利增长率*100)。

PE一般取动态市盈率,企业年盈利增长率一般是未来三年或五年的每股收益复合增长率。

PEG值越低,股价遭低估的可能性越大,这一点与市盈率类似。PEG值的分子与分母均涉及对未来盈利增长的预测,出错的可能较大。计算PEG值所需的预估值,一般取一致预期。

明白了PEG,我们今天推荐的GPE就很好理解了。

GPE就是PEG的倒数,(企业年盈利增长率*100)/PE。

很显然,GPE是越大越好。

既然关注的是成长股,那么能直观看到成长性是最重要的,那么GPE越大,成长性越好,当然也可能是PE很低。

越小估值越低的指标,已经有PE、PB等,但是成长股和核心并不是低估,而是高增长,在高增长的条件下在结合PE看估值。

成长股,成长性越高越好,业绩增长率自然是越高越好,那么一个指标如果越大越好更符合直观感受,以为我们主要追求的是成长而不是低估。

中短线看当年的GPE,中长线看两年或三年的平均GPE,越大越好,要么成长性高,要么估值低。

我们举几个例子,先以半导体主要标的为例,以22年GPE从高到低排列:

我们可以发现,就22年GPE来说,露笑科技、富瀚微、江化微最高,也就是业绩增速相对于估值是很高的,露笑科技22年业绩增长400%,PE43,确实不错;富瀚微22年业绩怎长187%,PE27,江化微业绩增长227%,PE34,也不错。

如果我们参考23年和24年的GPE,会发现正帆科技不错,22年GPE3.41,23年4.57,未年6.94,GPE逐年提升,同理帝科股份也不错。

我们看到,一些热门标的,或者龙头标的,并不在这个排名的前列,因为他们的增速并不高,或者增速可以但是估值已经不低了。

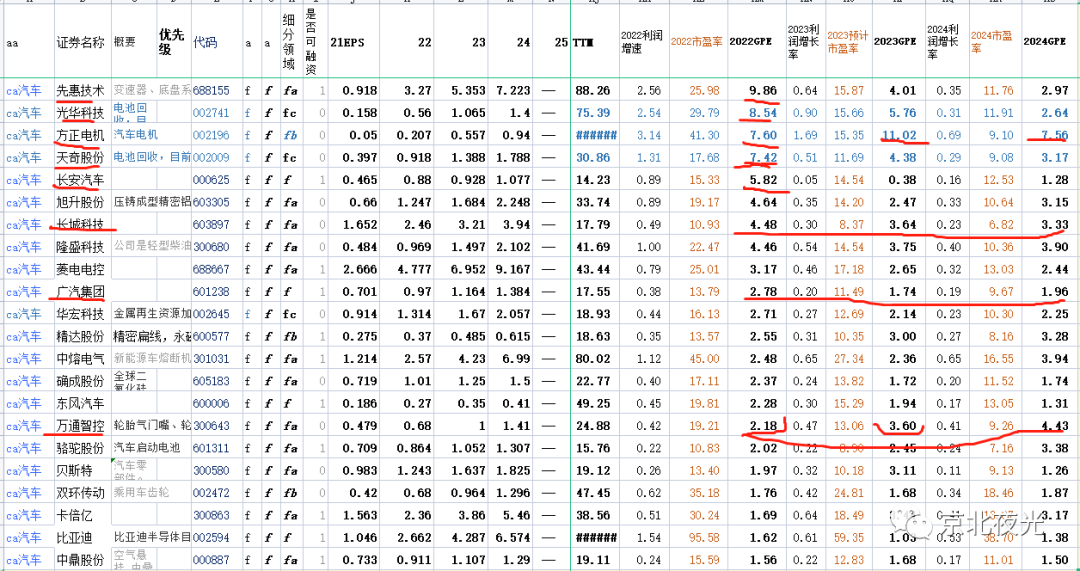

再以汽车板块为例:

先惠技术以GPE9.96排名榜首,增长率256%,PE26,很不错,同样光华科技、方正电机、天奇股份也不错;下面的长城科技、万通智控连续三年的GPE都很高;整车里面,长安汽车今年GPE很高,而广汽集团三年平均GPE更胜一筹。

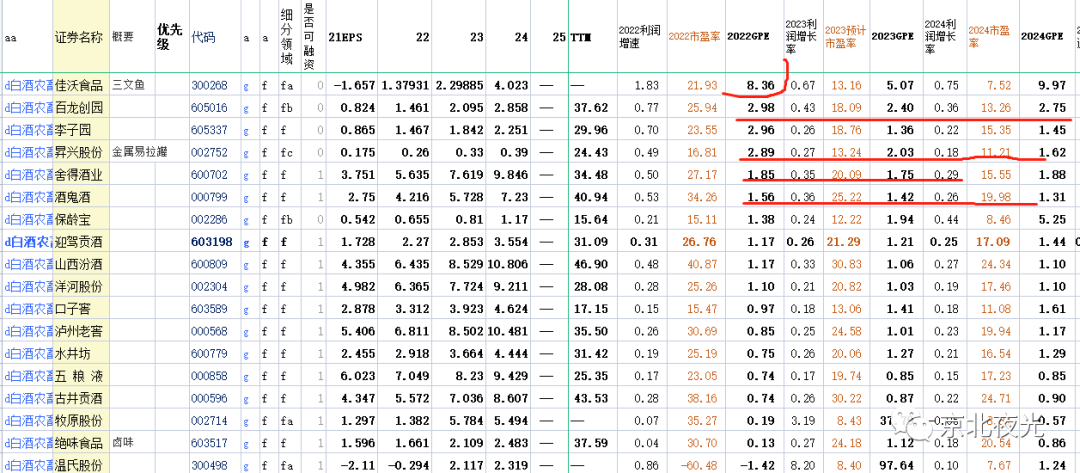

再看看食品饮料板块:

22年GPE佳沃食品榜首,百龙创园、昇兴股份也可以的;白酒,则是舍得酒业和酒鬼酒的GPE最好。

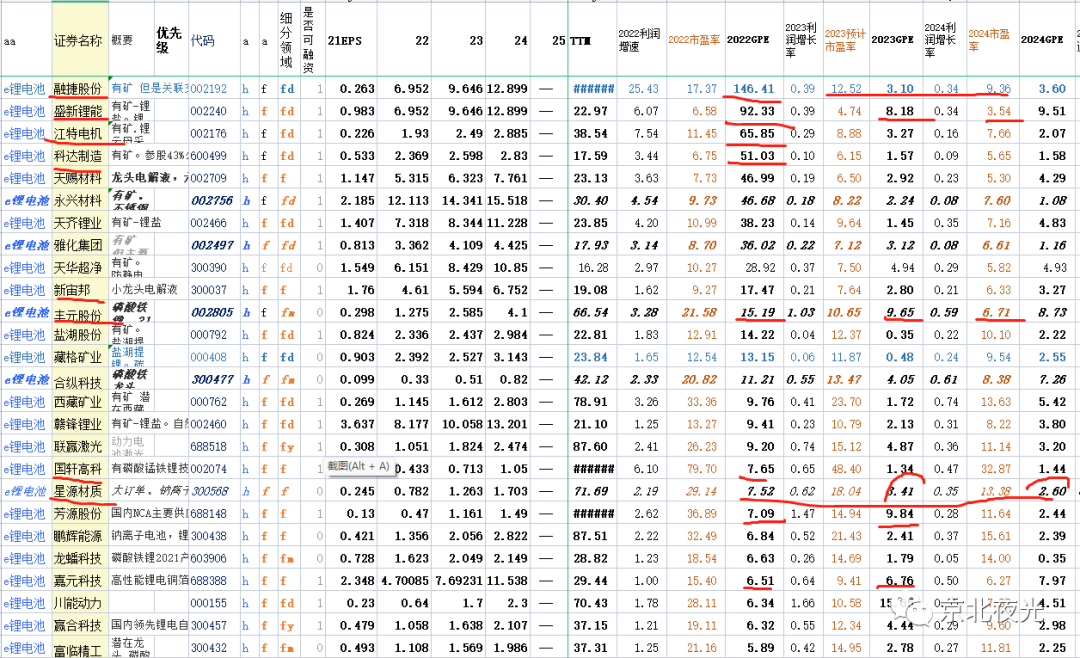

终于到了心头肉锂电板块了:

夸张吧?其他版块,GPE2-3 就算好的,最高也不过8-9,但是到了锂电板块,22年GPE排名榜首的融捷股份,GPE达到了146,净利增长率2543%,PE来到17,而且后两年的GPE还在3和9,确实夸张。

当然,同样夸张的是,锂矿霸榜了,锂电GPE排名前10的,8个是锂矿,另两个是电解液天赐材料和新宙邦,侧面说明电解液估值比较低了,增长也是不错。后面丰元股份、国轩高科、星源材质,连续三年的GPE都不错。

现在到另一个牛股辈出的行业大化工化肥板块:

排名靠前的GPE也是很高,康达新材GPE221(从1季度看没这么好),永太科技、川金诺、清水源、冠农股份、联创股份那都不错。

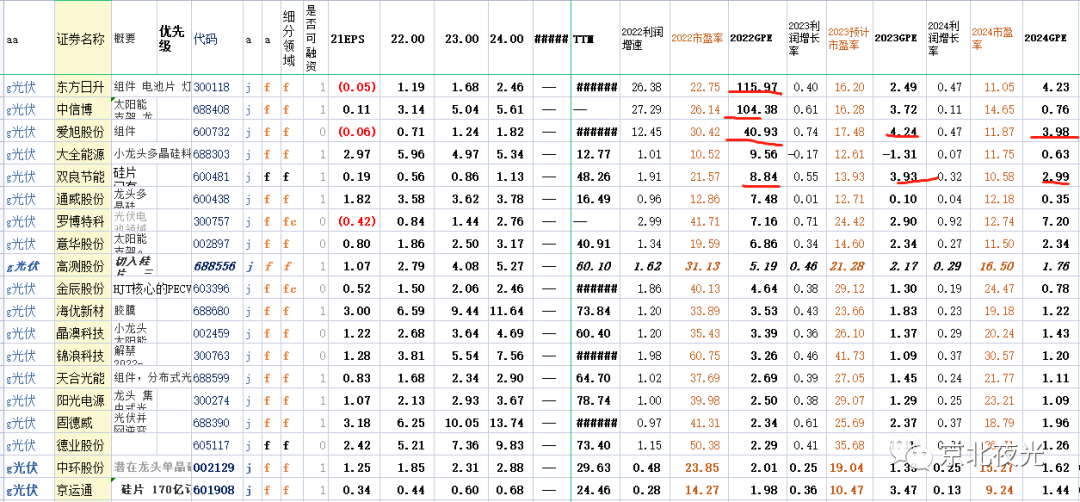

光伏板块也有不错的:

东方日升、中信博、爱旭股份2022年GPE很高,双良节能后几年也不错。

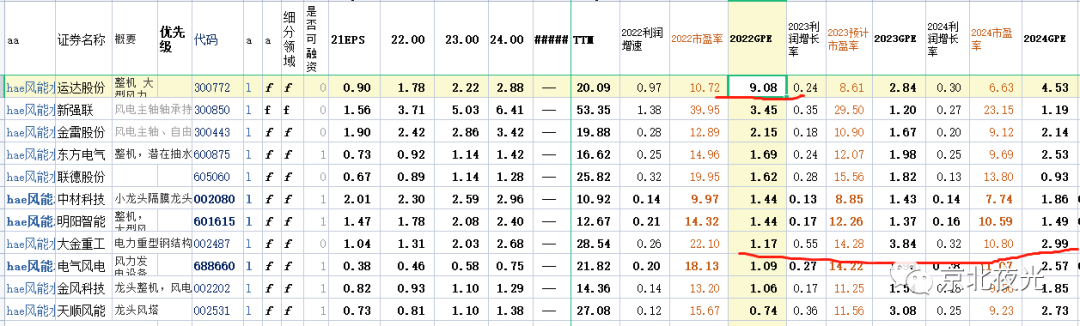

风电板块:

目前看,就运达股份和大金重工有点意思。

其他就不说了,板块太多了,新能源大部分都说到了。

上面基本都是以一致预期来计算的,一致预期能不能采信那是另一回事了。

如果有自己能采信的业绩预测,再结合这个GPE指标,那么能更好更直观评价成长股的成长性和估值合理性。

觉得有用,给这个号设个星标,给文章打赏点赞点在看。

京北夜光(cloudcomtimes)于2022年5月21日

扫码加新派价值投资交流分享群: