打造中国核心科技沃土,回顾科创板2020年

全文3179字,阅读约需6分钟

文丨姚凯乾

编辑丨花木深

来源丨亿 万

题图丨123RF

开市仅半年迎来2020年疫情大考,科创板却没有让投资者失望。

在中美经贸摩擦、新冠肺炎疫情等诸多影响下,市场风向不断摇摆,科创板在一波三折中不断完善和发展。亿万自科创板创立以来,持续关注科创板的发展,在新的一年,我们将会与广大投资者共同回顾科创板各大看点,展望科创板的未来,并预测将有哪些中国公司在科创板二次上市。

大盘遭受疫情考验,个别公司表现突出

2019年6月13日,科创板正式开板,板块定位于坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。

在全球主要指数中,科创50指数2020年全年以39.30%涨幅超越深圳成指,并逐渐追上纳斯达克全年涨幅。

中国版纳斯达克呼之欲出。

2020年全球主要指数涨幅/亿万

相比2019年,科创板月度平均上市公司数量为12.1家,持续维持在相对高位,其中7、8、9、12月为科创板上市高峰期。

作为开市仅1年半的新板块,科创板2020年的IPO总数已占A股总量的46%,其中涨停股频现,高价股占了A股总量的30%。2020年,科创板也迎来A股IPO规模最大个股中芯国际,募集资金达532亿元,打破了中国多项资本市场记录。

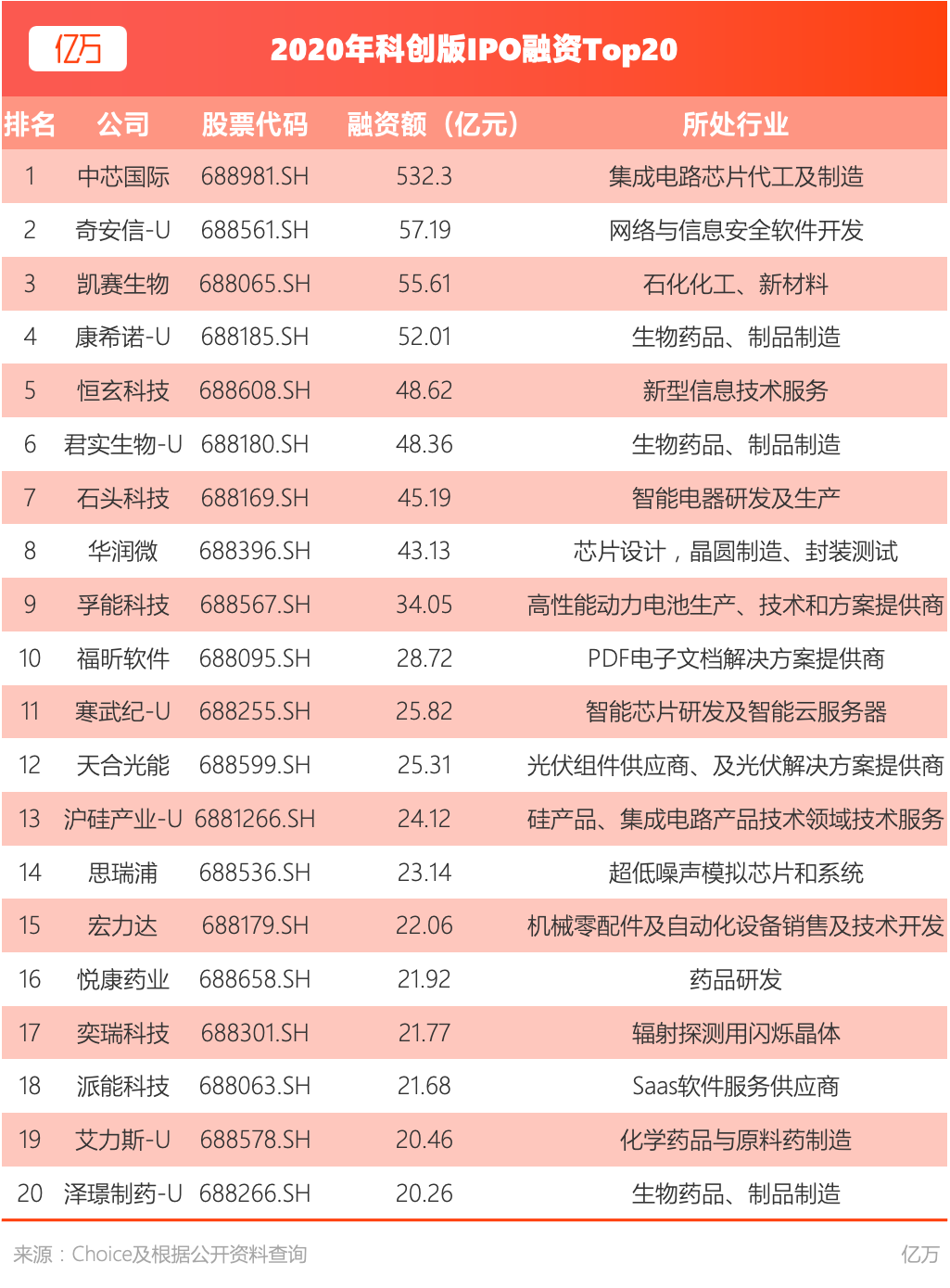

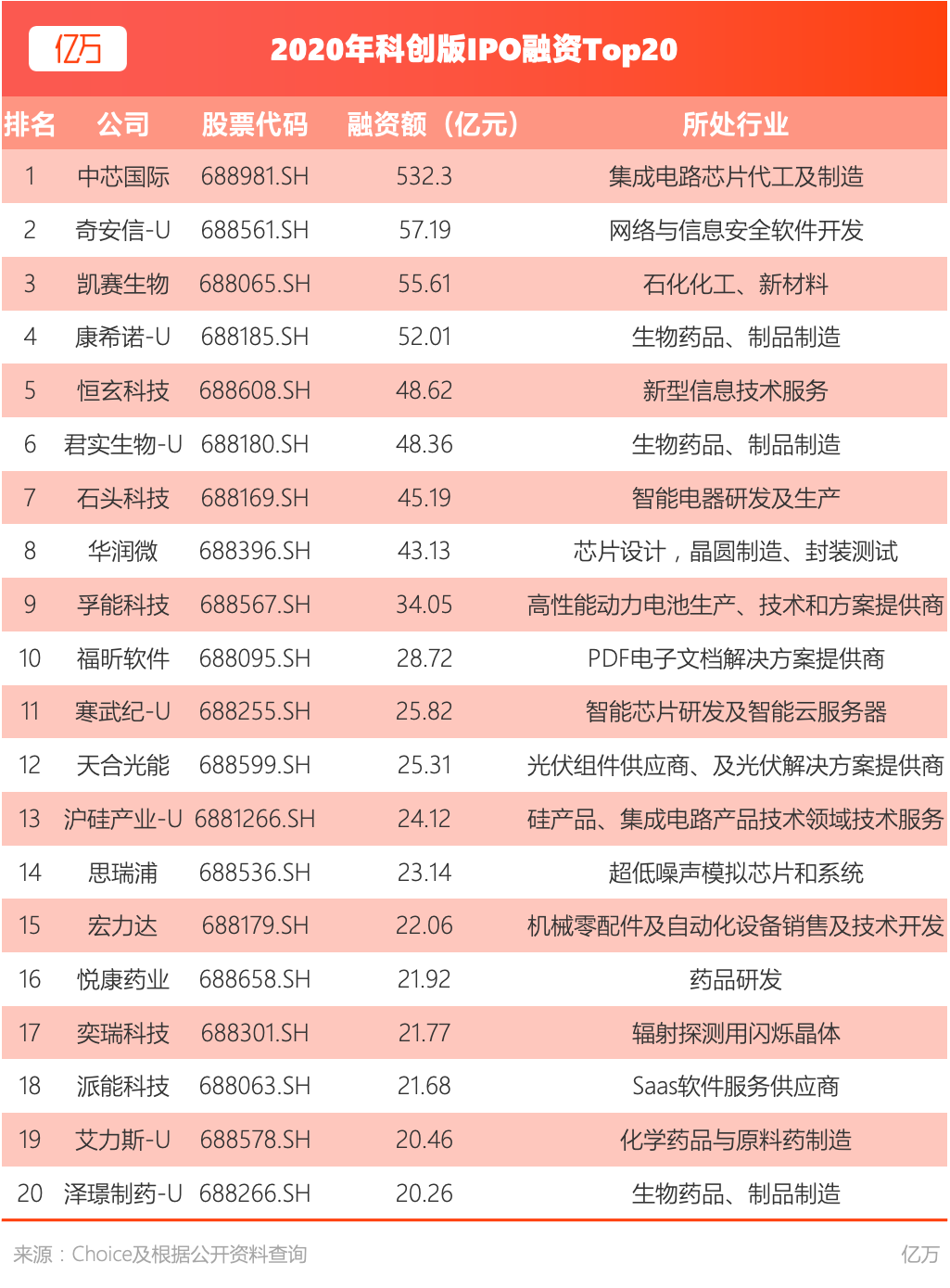

突出的个股表现下,我们也看到,中芯国际的融资额是第二名奇安信57亿元的近10倍,融资差距巨大,A股分化效应也在科创板上应验。

2020年科创板IPO融资TOP20/亿万

亿欧EqualOcean执行总经理常亮告诉亿万,之所以IPO融资额有如此大的差距,一方面因为二者资本开局特征不一样,中芯国际属于制造企业,企业本身体量大,对于资金需求高,与第二名的奇安信不在一个量级。

另一方面,科创板仍在初步阶段,大额融资事件还未全面发生,真正代表中国科技的优质企业还未全面登陆科创板,一旦登陆科创板,高融资IPO将频发。

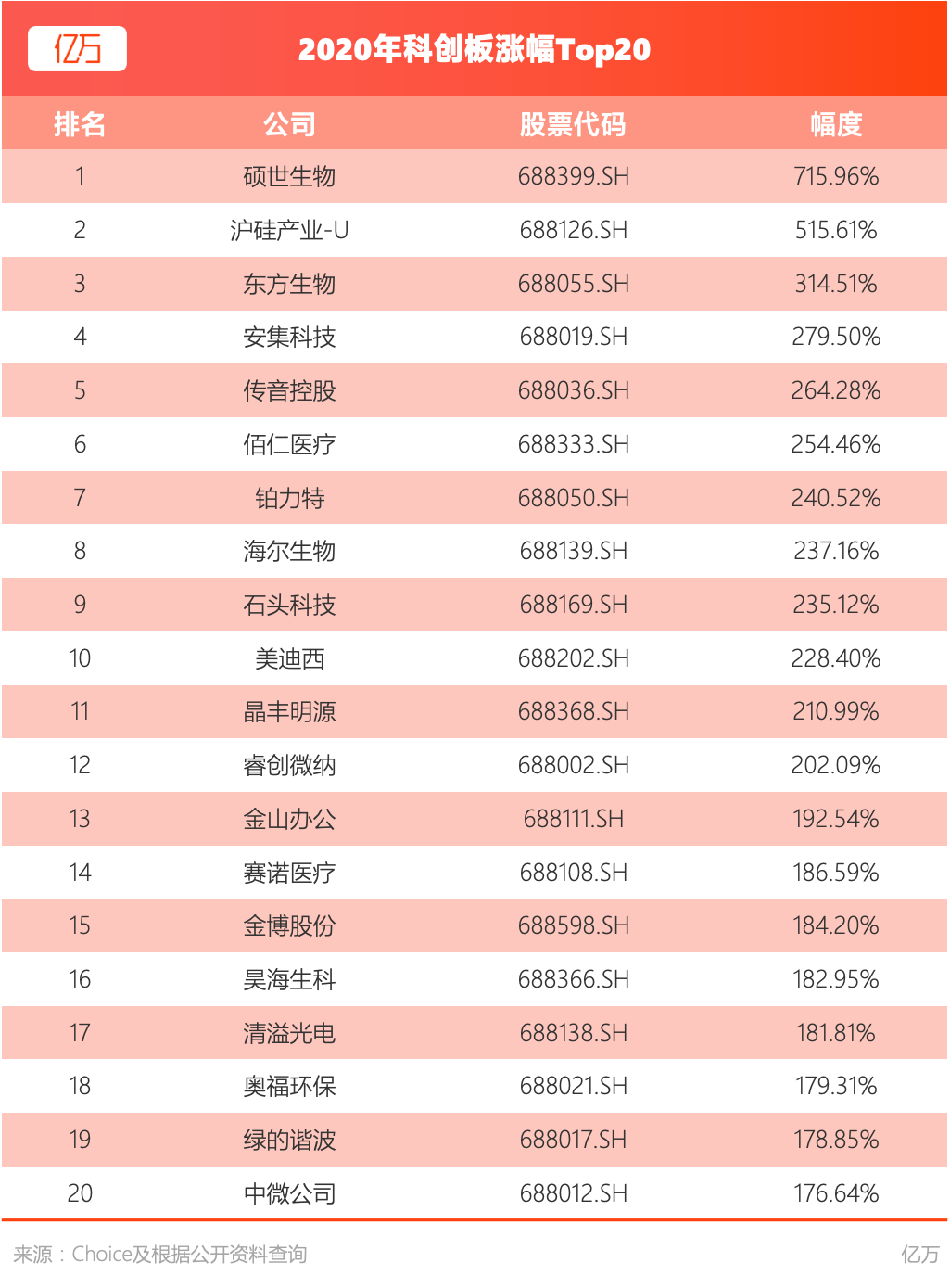

2020年全年共有326家企业科创板IPO申报获受理,145家企业首发上市,涨幅Top 20累计平均涨幅近248.8%,市场表现位居全球前列。

科创板公司普遍存在高涨幅、高市值特点,硕世生物、沪硅产业-U、东方生物分别以涨幅715.96%、515.61%、314.51%领跑全球上市公司,但分化趋势也很明显,硬核科技成为“主战场”。

2020年科创板涨幅TOP20/亿万

据Wind数据统计,2020年有近7成科创板IPO集中于机械设备、医药行业、电子和计算机行业,IPO数目分别达到29家、27家、19家和18家,前四大行业IPO融资规模占全板块78.71%,占总IPO数50%以上,其中共有191家制造类企业上市,募资金额1538.68亿元。

常亮认为,头部板块热度将会延续,科创板公司是未来科技增长真正的引擎,也是引领中国未来发展的利器,长期来看,科创板将会非常具有投资前景和价值,优质的公司和IPO将会出现在这些板块。

尽管优质公司出现概率变大,投资者情绪却更为理性。

Wind数据显示,科创板上市首日收益率仍在提升,相比2019年,科创板上市首日涨跌幅中位数从97.9%上升至143.6%,资金炒作情绪依然高涨。但同时,资金在5日内回撤情绪也更趋于理性,2020全年5日涨跌幅中位数从2019年的-1.39%下降至-9.68%。

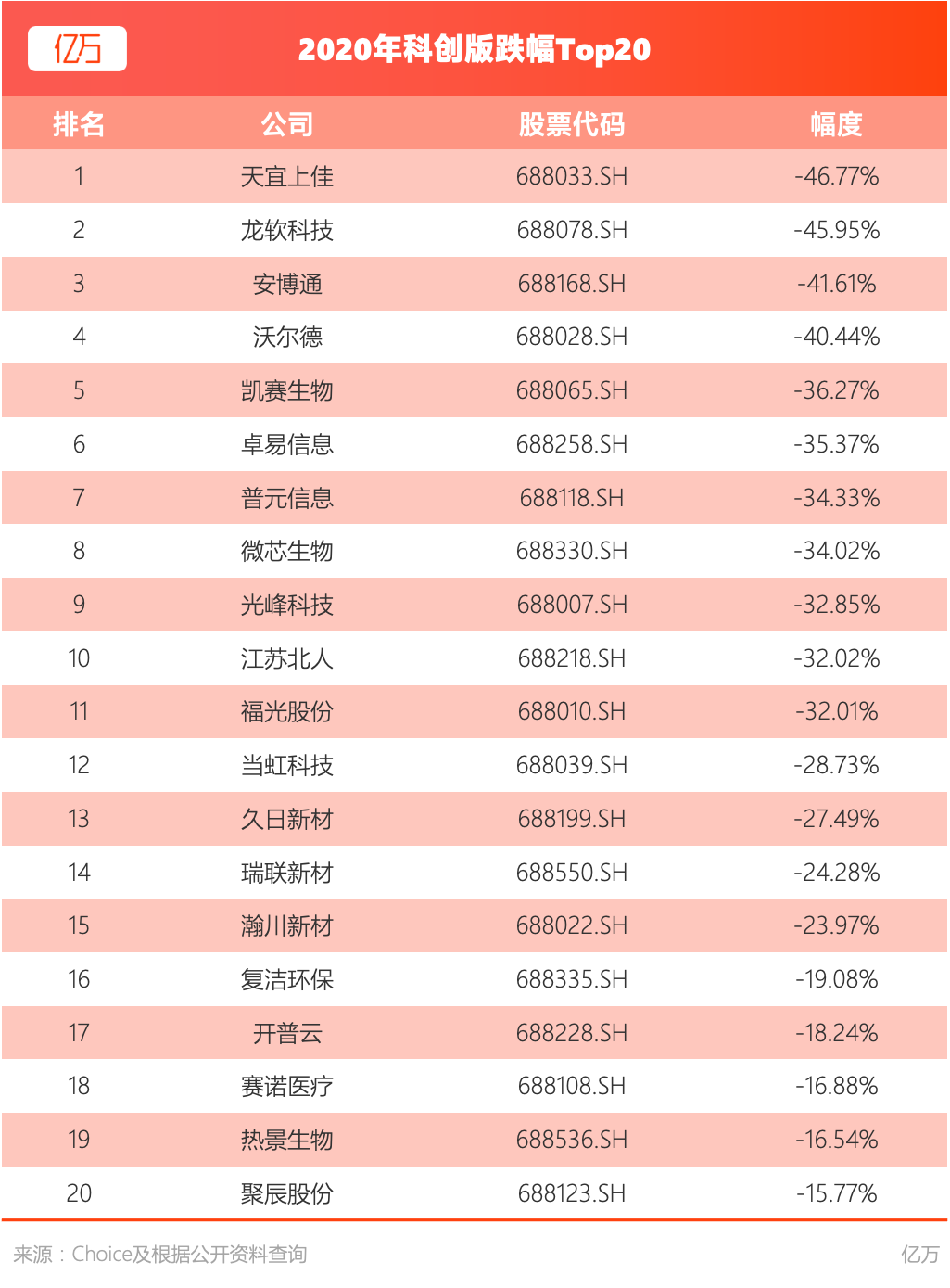

2020年科创板跌幅TOP20/亿万

造富与监管同行,史上最大IPO被终止

2020年1月2日首个交易日,万家科技创新混合型证券投资基金成为全年首个科创板基金,计划募资10亿元,随后更多科创主题基金相继上市。

配资角度来看,自2019年Q3开市,主动权益类基金持仓科创板个股市值已从9.05亿元上升至362.96亿元,持仓基金数量也从48只上升至479只,基金加配科创板的趋势明显,有加倍增长可能。

虽然科创板投资门槛要求了2年投资经验、20个交易日日均资产50万元,但仍挡不住投资者“打新”热情,参与打新的投资者从2020年初的300万增至年末的500万左右。

相较于主板和中小板发行市盈率23倍和首日44%的涨跌幅限制,科创板中新收益更大,但仍低于创业板打新收益。

2020年是新股发行大年,Wind数据显示,科创板2020全年IPO145家企业募集资金高达2226.22亿元,募集资金前十企业分别为中芯国际-U、奇安信-U、赛凯生物、康希诺-U、恒玄科技、君实生物-U、石头科技、华润微、孚能科技以及福昕科技。

其中,中芯国际从上市申请材料获受理到过会只经过了仅仅18天,创造注册制实施以来最快过会速度。

有惊喜也会有落空,全年最大焦点莫过于蚂蚁集团暂缓上市。在提交科创板与港交所联合上市计划后,蚂蚁集团计划募集资金346亿美元,极有可能成为有史以来全球最大的IPO,但由于业务、监管等多重原因戛然而止。尽管蚂蚁集团并不是科创板首个被否上市公司,但却引发了科技与监管新思考。

科创板实践注册制中对上市条件做“减法”,但发行的监管仍在做“加法”。

2020年全年,上市委否决及主动撤回共41家,上交所共出具监管工作函73份,谈话提醒20次,涉及30余家保荐机构、10余家会计师事务所和律师事务所。

上海证券报统计显示,截至2020年末,共作出监管警示决定21次,通报批评决定3次,涉及保荐代表人20人、签字律师和签字注册会计师10人、发行人9家、实际控制人1人,科创板自律监管86次,是2019年24次的2.77倍,科创板的监管力度明显加大。

2021上市大年已来,中国公司或将大批回归?

截至目前,旷视科技、云从科技、依图科技、云天励飞、云知声等AI企业都在冲刺科创板,细分领域中,国产CPU公司龙芯中科、海光信息先后宣布辅导备案,也有望在2021年完成科创板IPO。

除了大量一级市场科技公司,新三板也呈现“转板热”。

截至2021年1月17日,新三板发布52家拟赴科创板上市企业,平均市值20.22亿元,新材料领域涵盖7家企业,新一代信息技术领域涵盖16家企业,高端装备制造领域涵盖9家企业,生物产业领域涵盖9家企业。

德勤预计2021年中国内地新股发行会持续增长,科创板或有150到180家企业登陆,总融资额将达2500-3000亿元。

良好的愿景也刺激着大量中国已上市科技公司选择科创板“二次上市”,2020年9月1日,上交所公布了吉利汽车在科创板上市的招股说明书,吉利汽车有望成为科创板整车第一股。同月18日,恒大汽车港交所发布公告,拟登陆科创板板。

除了整车品牌,联想集团也在年初计划发行中国存托凭证(CDR),并向上海证券交易所科创板申请CDR上市及买卖的初步建议。

2021年是否会有更多中国科技公司回归科创板二次上市?答案是肯定的,常亮认为,目前科创板中能真正代表中国科技未来的优质企业仍在孕育中,科创板注册制改革以及高估值、高溢价的特质将为企业上市带来便利。

科创板投资红利期即将到来。在亿万看来,回归科创板二次上市的企业将有几个特点。

首先,其业务将满足科创板6大领域要求,新一代信息技术和装备制造将是二次上市重点领域。

此外,大量处于转型阶段的上市公司,孵化了多年创新业务,估值逻辑有待转化,回归科创板更有利于获得新概念解读,推高市值。

更重要的是,借助科创板强大的“吸钱效应”,二次上市获得新融资,也能助推企业发展创新业务,或是夯实传统业务。

过去已有不少港股回归科创板,例如天能动力旗下天能股份,三生制药旗下三生国健。还有已经宣布将回归科创板的ACMR、铁建重工、上海电气、大全新能源、威高股份等,不久还将看到海外中概股回归。

综合上市条件、企业发展需要、市值情况,亿万认为万国数据,蔚来汽车,小腾汽车、金山云、小米集团、第九城市、联想集团、百济神州、石药集团、复宏汉霖等10家企业,将宣布主体或分拆子公司回归科创板。

2021年预计回归科创板的公司/亿万

以联想集团为例,联想PC业务竞争激烈、利润低薄,集团正全力转型拥抱智能服务和云计算,科创板二次上市有利于联想获得“科技公司”的估值逻辑。

2021年科创板将迎来大量优质中概股回归,作为中国科技企业发展的资本沃土,东方的纳斯达克已经展露光芒。

致谢

因篇幅限制未能将所有内容附上,但感谢多位专业人士在本文写作过程中提供了非常有价值的观点和案例,特别致谢(排名不分先后):

亿欧EqualOcean执行总经理常亮、某业内知名人士。

本文由亿欧原创。申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。