宁德时代,能否开启一个钠电池时代

钠电池的野望,不能止于储能。

全文7034字,阅读约需14分钟

文|陈俊一

编辑|顾彦

题图|Pexels

5月的最后一天,宁德时代盘中大涨超5%,总市值短暂突破了1万亿元。

回溯近期事件,5月21日宁德时代宣布将于7月份发布钠离子电池(以下简称钠电池),已经引发钠电池概念股持续高涨,相关概念股中盐化工、华阳股份、山东章鼓和圣阳股份均实现涨停。

锂电池概念股则受到影响发生短暂波动,5月24日,西藏珠峰跌幅达10.02%,合纵科技跌幅为5.85%,西藏城投跌幅为8.19%。

但在市场对锂电池的巨量需求下,钠电池带来的波动毕竟有限,锂电股持续走强的趋势仍未受阻。5月31日,锂电池概念股大涨,多氟多、石大胜华、江苏国泰等多股涨停。

天风证券认为,宁德时代宣布7月前后发布钠电池,难扰锂电长逻辑,钠电池不会对锂电池带来威胁,在储能领域两者还能形成互补关系。而且,今年一季度以来新能源车销量的超预期增长,也给全年带来了更好的预期。

但旺盛需求下,碳酸锂、氢氧化锂等原材料价格上涨的趋势,似乎难以缓解。

万得数据显示,截至5月21日,国产氢氧化锂报价为8.9万元/吨,持续22周上涨,今年以来累计涨幅达82%;5月份电池级碳酸锂综合价格也从去年3.8万元/吨涨到8.5-9.2万元/吨的高位。

在新能源汽车产业仍面临“电池荒”的当下,甚至国际能源署都发出明确警告称,如果不进一步提高关键金属的产量,关键金属价格将长期持续飙涨,拖累电动汽车、太阳能、风电等行业发展。

对于上游涨价,宁德时代董事长曾毓群在2020股东大会上观点鲜明地表示:“钴被炒起来了,大家就去搞无钴;镍被炒高了,大家就都不要镍,但锂还在……如果谁在我们这儿拼命乱涨价,我们会把他们排除在外。”

资源丰富的“钠”则得到了曾毓群的青睐:“我们的钠电池已经成熟了,氯化钠炒不起来,(因为)盐很多。”

钠电池既是宁德时代抵抗上游涨价的一张明牌,也是宁德时代应对未来新技术路线竞争的一张门票,尚未现身便已狠狠搅动了市场。

本文将试图回答:钠电池远水能否解上游涨价之近渴?宁德时代现有业绩和未来想象是否能站稳万亿市值?差异化的钠电池技术路线对宁德时代影响几何?

钠电池

锂电池光芒下被掩盖的兄弟

锂电池的技术进步,可以说已经进入了一个相对停滞期。

1980年出现钴酸锂电池技术,1982年出现锰酸锂技术,1991年索尼成功实现锂电池商业化,1997年美国研究团队发现磷酸铁锂具有可逆性地嵌入脱出锂的特性,磷酸铁锂技术开始从实验室逐步商业化。当前锂电池的主流技术路线,20多年前就已基本定型。

动力电池领域三元锂和磷酸铁锂两种技术路线,在能量密度、循环寿命、原材料成本等方面各有优劣,各自的缺点短期内都难以突破。当前技术路线已经可以满足500公里以上续航车型,但电池成本占整车成本过高(30%-40%),市场一直有着对更低成本技术路线的需求。

早在2013年,专门研制钠电池的美国初创公司Aquion Energy就曾获得比尔·盖茨的投资。锂电池占新能源汽车整车成本过高的现实,让比尔·盖茨更期待一种新的技术路线,彼时他押注了钠电池。

但至今,钠电池也并未成为主流的动力电池技术路线。

钠电池与锂电池的早期研究几乎都是从20世纪70年代开始,90年代之后锂电池成功商业化,而钠电池依然处于实验室或小规模试用阶段。但最近10年,学术界对于钠电池的研究又有了一波新高潮。如中科院物理所胡勇胜团队2011年就开始研发钠电池,并已经在正极、负极、电解质、添加剂、粘接剂等关键材料方面取得一定突破。

因为钠电池与锂电池在原理、结构上几乎完全一致,这就为可能的技术替代提供了有利条件。曾毓群表示:“由于是新兴的电池技术,钠电池不是刚推出来就很便宜。因为目前的供应链规模还很小,不够成熟,钠电池可能比锂电池贵一些。”

伊维经济研究院研究部总经理、中国电池产业研究院院长吴辉告诉亿欧EqualOcean,正常而言钠电池从实验室到大规模量产,至少还需要5年时间。但宁德时代提前放出钠电池的消息,引发了媒体、行业和投资人的关注,有可能加快其研发进展,量产速度也有可能提升。

如果钠电池在宁德时代的推动下加速商业化,更早建立自己的价格优势,虽然难以在动力电池领域替代锂电池,但仍然具有非常庞大的市场需求,比如低速电动车市场用廉价A0级电动车替代“老头乐”,以及基站、储能、工程用车等多个领域。

亿欧EqualOcean根据公开资料收集对比,钠电池虽然短期内成本仍然较高,但未来降价空间较大。

钠电池虽然无法帮助宁德时代应对上游原材料近半年的涨价,但如果加快商业化周期,则可能在五年甚至更短的时间内,实现储能电站和低速电动车领域的锂电替代。

财报数据显示,宁德时代储能系统的增速远超动力电池。2020年,储能系统实现营收19.43亿元,同比增长218.52%,而动力电池业务2020年实现营收394.26亿元,同比增长只有2.18%。虽然营收相差近20倍的差距,但近100倍的增速差距,仍给资本市场以巨大想象空间。

在落地上,钠电池远水解不了近渴;但在资本市场上,钠电池却能够汩汩出水。

万亿市值下的宁德时代

未来五年产能十倍增长

钠电池的消息,成为了推动宁德时代股价上涨的一个诱因,但并非主因。5月31日,宁德时代市值破万亿;但6月1日又下跌2.02%,跌回了万亿内;截至发稿前,市值又维持在了万亿之上。

对于一家志向远大的公司,其实不必太在意几个百分点的涨跌。宁德时代放出钠电池消息,可能也不是为了万亿市值的噱头。一位不愿具名的分析师告诉亿欧EqualOcean,宁德时代此次提早公布钠电池产品计划,更像是喊话给上游,是抵抗上游涨价的一个策略。

此番股价上涨,终究还是来源于宁德时代的亮眼业绩和盈利能力。

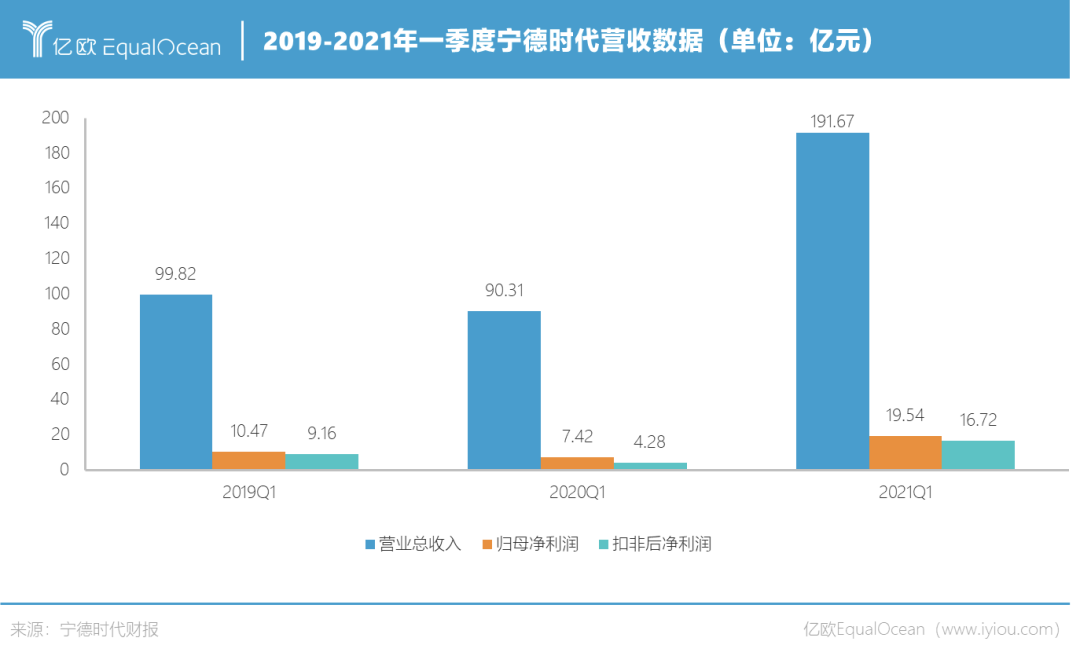

2021年一季度,宁德时代营业总收入191.67亿元,同比增长112.24%;归母净利润19.54亿元,同比增长163.38%。

而且其动力电池不仅在国内市占率过半,在国际市场也有较大增幅。2020年宁德时代境外收入79.08亿元,同比增长295.30%;毛利率32.69%,也高于国内的26.51%;2021年第一季度,动力电池全球市占率提升至31.46%。

万亿市值的宁德时代,几乎相当于A股上市车企前三位比亚迪、上汽、长城汽车的市值总和。汽车动力电池供应商市值超过车企,这也令人想起贝壳过600亿美元的市值,远超万科、恒大等房地产企业。

淘金路上的卖水人,市值却往往最高。

但宁德时代2020年净利润55.8亿元,万亿市值对应的静态市盈率已达180倍,这无疑让投资者怀疑,宁德时代是否存在高估。

评价其能否站稳万亿市值、是否高估,不仅要看已有业绩,还要看未来的想象空间有多大。

首先看规划产能。

据国金证券研报统计,宁德时代已经规划8个独资生产基地,规划产能超500GWh,加上与主机厂的合资产能95GWh,总规划产能达600GWh,产能位居全球首位。若以每GWh设备投资在2亿元左右计算,这就是1200亿元的投资额。

仅在刚过去的5月,就已经有先惠技术、星云股份、海目星、华自科技、今天国际等多家企业发布公告与宁德时代签订设备采购订单。众多利好消息之下,5月4日,宁德时代董事局主席曾毓群一度超越李嘉诚登顶香港首富。

动力电池的扩产周期一般约为3年,宁德时代600GWh的规划产能完全释放可能需要3-5年。而据统计,宁德时代2020年已经完全投入使用的宁德湖东、宁德湖西、溧阳一期二期以及西宁生产基地,总产能约为63Gwh。这就意味着,5年后宁德时代产能将提高10倍左右。

据高工产业研究院预测,2025年全球动力电池的出货量约为850GWh;而曾毓群2020年在一次行业活动中指出,“锂电行业将在2025年迈入TWh(1000GWh)时代”。据此推算,宁德时代不仅是5年10倍增长,还可能取得更高的全球市占率,这也是支撑宁德时代市值的一个支点。

其次,看储能的市场容量。

中信证券分析认为,鉴于锂电池在产业规模、系统成本、能量及功率特性、寿命特性、可回收性等方面优势突出,可满足储能多样化场景需求,预计锂电池在储能上的应用将率先爆发,储能主流技术地位进一步夯实。

不过,宁德时代推出钠电池,有望在储能领域狙击锂电池的主流地位。

目前储能系统的主力还是抽水电站,电池储能的容量有限,在储能系统中一般都是扮演小弟的角色。但近几年,电池储能的增速一直超过抽水蓄能。

据CNESA全球储能项目库的不完全统计,2018年底,抽水蓄能的累计装机规模占储电项目累计装机容量的95.74%,电化学储能仅占3.7%。到了2020年,抽水蓄能所占比例已经下降到90.3%,电化学储能占比上升到7.4%。在各类电化学储能技术中,锂离子电池的累计装机规模最大,为13.1GW。

如果电化学储能项目中的锂电池都能被钠电池取代,在全球将会是一个超过10GW的较大市场。

范围缩小到国内,据中关村储能产业技术联盟统计,2020年底,我国累计储能装机35.6GW,其中锂电池储能累计装机规模为2.9GW。

再看新增装机量。根据中国化学与物理电源行业协会储能应用分会的统计,2020年我国新增投运储能装机容量总计2586.1MW。其中,抽水蓄能新增装机为1800MW,占比为69.5%;电化学储能新增装机为785.1MW,占比30.4%,其中锂离子电池储能新增装机容量为762.3MW。

由此可见,储能是一个极具成长性的市场,再加上风电、光伏搭配储能电站的政策刺激,确实值得期待。这也是宁德时代把“以可再生能源和储能为核心的固定式化石能源替代”,确定为未来业务发展三大战略方向之一的原因。

但即使未来5年能够实现10倍增幅,电化学储能年新增装机也仅有7.85GW,这一新增装机不管是来自技术成熟之后的钠电池、还是继续靠锂电池,未来想象力都有限,恐怕不能支撑一个万亿级别的市值。

这并非对储能不乐观,实际上,发电侧、电网侧和用电侧储能增长潜力极大,比如医疗储能、家庭储能都是储能系统可以开拓的市场。但相对于动力电池,储能市场十倍增长之后仍然不够大。

最后,看上下游的布局。

亿欧智库《2020宁德时代企业研究报告》指出,在上游,宁德时代布局了锂电池矿产(锂矿、镍矿)、正负极材料、电解液等产业链,在保证自身锂电池的供给的同时,进一步降低成本;在下游,宁德时代通过“深度绑定+战略合作”的形式,和一汽、广汽、上汽、东风、吉利等共建合资工厂,同时与特斯拉、宝马、大众等建立战略合作关系,保障其动力电池市场份额。

宁德时代也一直在以股权投资方式对国内外产业链优质上市公司进行投资,以加强对动力电池产业链的控制。据统计,近一年宁德时代公布的投资计划已近千亿元,涉及电池上游各产业链、储能、锂电池智能装备制造、充换电、自动驾驶、两轮电动等各领域。

如果将宁德时代只是看做电池供应商,正如只是将贝壳看做是“中介”一样,无法解释其市值之高。而从上下游布局去看,宁德时代既是一家能源公司,也是一家投资公司,还是一家服务公司。

通过上下游产业链布局,宁德时代锁定了自身与中国新能源市场的高度联动,哪怕市场份额不能进一步扩大,也将收获未来5-10年整个产业链存量与增量的半壁江山。这也是其万亿市值的重要支撑点。

从未来产能、储能和上下游布局三个方面看,储能增长迅速但并非支撑万亿市值的关键点,未来产能和上下游布局才是宁德时代稳固市值的关键。

每一次技术路线变革

都是行业洗牌的时机

技术路线的变革,既可能是护城河,也可能是阻碍前进的高墙。

过半的市占率,确实能够带来规模优势,线性分析的话,理应强者恒强。但市场从来不是线性发展的,宁德时代仍要研发电池的新技术路线去维系已有市场的领先、开拓新的市场,生产一代,开发一代,预研一代。拥有更多增长点,才能持续被资本市场看好。

在目前市值达到阶段性高峰之后,宁德时代看起来却又危机四伏。

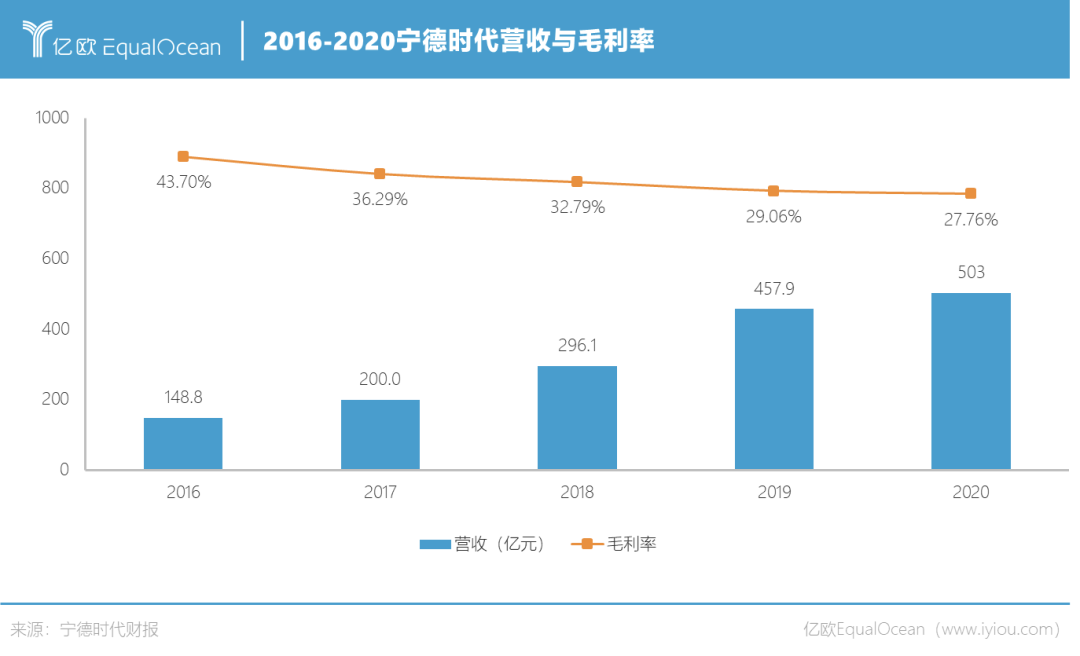

首先,2016-2020年,宁德时代营收分别为148.8亿、200亿、296.1亿、457.9亿、503亿元,毛利率分别为43.70%、36.29%、32.79%、29.06%、27.76%。营收增加,毛利率却逐年下降。今年的原材料价格变化,很可能导致毛利率进一步下降。

其次,尽管一季度宁德时代动力电池装机量全球份额相比2020年增速明显(24.82%扩大到31.67%),但2020年宁德时代34GWh的装机量仅领先第二名LG化学3GWh,且LG化学2020增幅超100%,而宁德时代2020年增幅仅为2%。未来宁德时代必须维持更高的增速,否则全球第一的王冠迟早会掉落。

第三,一辆新能源车的电池成本往往占到30%-40%,导致汽车主机厂在与动力电池头部供应商谈判时往往难以掌握主动权,多家车企都在谋划自建电池产业链,或者是寻找其他供应商作为备选。扶持二供,这也是苹果建立对产业链、供应链强势掌控地位的不二法门。

比亚迪推刀片电池,广汽埃安推弹匣电池,蔚来推固态电池,大众推方形“一体式电芯”概念……主机厂似乎都希望在电池上有一个属于自己的独特概念,去占领消费者心智。

有分析师告诉亿欧EqualOcean,新能源汽车2021年以来的高速增长,带来了对动力电池的高预期需求,不管主机厂是否选择独立做电池,都不会放弃对电池的研究,借助电池体系创新建立自己在模组、PACK、BMS管理系统、电芯等方面的独到优势。

不过毛利率下降的宁德时代,其实也具有一种“低价壁垒”的优势。

毛利率下降,意味着行业对潜在入局者的吸引力下降;营收上升,意味着马太效应下入行门槛也越来越高。主机厂研发电池,动力电池厂商也并非不能去撬动合作,借助合作研发,还可以与主机厂建立更具信任感的关系。

正如研发出弹匣电池的广汽埃安,其电芯也并非自产,而是来自中航锂电。尽管广汽研究院院长吴坚曾提出,广汽集团3年内实现自主研发动力电池电芯规模化搭载应用,但若无大规模产量摊薄成本,主机厂并不会放弃外采电芯或合作研发电池。

钠电池相对于锂电池,最大的优势其实就是成本可降空间很大。如果能够作为动力电池量产,让新能源汽车的电池成本从30%-40%降到20%以内,宁德时代如今发愁的上游涨价问题也就可以迎刃而解。

一旦有了低价优势,就能快速建立起新的竞争壁垒:对上游涨价,有更多牌可以打;对下游客户,提供更具性价比产品;在国家石油安全、大宗商品层面,也能缓解稀缺金属资源的对外依赖度。

但钠电池的劣势是,技术成熟还需要时间,此外盐湖提锂等新开采技术也会增加锂资源供给,“围剿”新生的钠电池。

吴辉告诉亿欧EqualOcean,钠电池的制备工艺和锂电池接近,成熟的锂电池工业体系有利于钠电池产业化,其原材料成本可以比锂电池低50%左右,且安全性更佳,目前循环次数与锂电池区别也不大。

但是钠电池的能量密度是有天花板的,对能量密度较为敏感的电动车不可能靠钠电池实现较长续航。虽然钠电池不适合电动车,但未来钠电池是否能成为动力电池,其实就看成本能降到多低。成本够低,那主机厂就会有动力去想办法适配钠电池。

中国工程院院士陈立泉曾在一次论坛中公开表示,如果全世界的车都使用锂电池,全世界的电能都用锂电池储存,锂资源根本不够,一定要考虑新的电池,钠电池是首选。

但吴辉的判断是,随着锂电池原材料价格上涨,盐湖提锂等技术也将同步发展,技术进步将会平抑价格上涨。我国锂资源整体储量是丰富的,只是盐湖卤水资源占90%,品相较低、开发成本较高的盐湖提锂不如硬岩矿提锂主流,锂资源更多依赖海外锂辉石供给。但价格上涨之下,盐湖提锂技术正在快速发展,未来锂资源供给是能够得到保障的。

另外,由于锂电池回收技术的发展,有研究人员认为,二次资源的锂在2030年将对总供应量产生重要影响。

锂矿不会缺,更值得担心的是钴、镍等金属短缺。钴、镍是制造锂电池正极材料的关键金属,镍钴锰酸锂、镍钴铝酸锂等三元材料正极都离不开。

根据美国地质调查局2018年发布的数据,中国锂储量约320万吨,约占全球总储量的20%,世界排名第2位,仅次于智利。但中国钴储量约为8万吨,仅占全球储量的1%;中国镍金属储量为300万吨,仅占全球4%左右。

锂电池体系下,蜂巢能源、宁德时代、比亚迪等都推出了实验室阶段的无钴电池。国内也已经有研发团队开发出无钴高镍的钠电池氧化物正极材料,钠电池研发加速之下,未来或许可避免对钴的依赖。

写在最后

钠电池究竟是短期风口还是长期趋势,还需要看宁德时代7月份发布的实物产品判断。

中科海纳等公司推出的钠电池已经适用于储能电站、低速电动车,但要说大规模商用,仍然需要龙头企业来推动。

钠电池将会在3-5年内帮助宁德时代建立一个更加牢固的“低价壁垒”,但资本市场需要一个阶段性产品去承载更多想象,如果7月份发布的钠电池产品只适用于储能,那就很难再打开资本市场新的想象空间。

6月11日是宁德时代登陆创业板三周年,6月10日还会迎来9.52亿股首发原股东限售股份的上市,解禁市值约4000亿元。在这个特殊的时间点,业内更期待看到宁德时代的钠电池新品,在预期之外还会有哪些新适用场景。

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。