“早筛第一证”诺辉健康的自筛和自救

比起120万一支抗癌药,诺辉健康2000元的“癌症早筛”更有前途吗?

作者 |琴心 编辑 | 史玉龙

出品 | 互联网那些事

投稿微信 | mawen011

8月26日,当弥漫性大B细胞淋巴瘤(DLBCL)患者陈阿姨从上海交通大学医学院附属瑞金医院血液科办理了出院手续,抗癌医疗进入了新阶段。

陈阿姨作为第一个“吃螃蟹”的人,首位接受了CAR-T治疗后被评估症状完全缓解的患者。

仅仅靠打针就能杀死癌细胞,CAR-T治疗法,一时间让国内医药圈为之沸腾。但120万的高昂费用,却再次引起热议。

从谈癌色变,到癌症成为一种可以控制的常见病和慢性病。科技的进步正在让我们逐渐从束手无策中解脱出来。

“癌症早筛”也因为成本更低,而成为医疗领域新兴的热门话题。

1

李咏、赵英俊、吴孟达……等一众明星因为癌症的离世,让人们更加认识到,癌症患者越来越年轻。

据谷雨数据整理, 2020年,中国有457万新发癌症病例,全球每4名新增癌症患者中,就有1位中国患者,中国人均患癌人数更屡创新高,达到每日1.25万人。

但癌症一般不是急性,做好癌症早筛的工作,即使是恶性早期,治愈率也比中晚期高出许多。

“癌症早筛”逐渐进入大众的视野。

“癌症早筛”作为现代科技的有利辅助手段,帮助患者早发现、早治疗,起到了有效预防癌症的重要作用。

癌症治疗市场规模庞大,涌现千亿级别的赛道并不奇怪。就当下而言,癌症早筛市场可能有着这样的潜质。

2020年11月,癌症早筛行业的领军公司“诺辉健康”凭借旗下品牌常卫清,最先拿下“早筛第一证”,并在同年,获得3000万美元的E轮融资,由Rock Springs Capital领投,奥博资本(OrbiMed)、礼来亚洲基金 (LAV)、Cormorant Asset Management、华润正大生命科学基金、Octagon Capital和老股东启明创投跟投。

癌症筛查领域最受投资人青睐的诺辉健康,也就此一举成为资本瞩目的新宠儿。

成立于2015年的诺辉健康,刚好踩在中国药品改革元年的时间点上,拥有两款自主开发的结直肠癌筛查产品,“常卫清”及“噗噗管”均获得国家药监局批准上市。

诺辉健康所生产的产品常卫清,用于高风险人群的“筛查”,之后诺辉健康进一步“造势”,将“常卫清”及“噗噗管”推进了各大平台,以锐不可当之势,极速前进。

诺辉健康凭借常卫清拿下“早筛第一证”后,开始更关注产品储备,针对中国高发病率癌症种类的后期候选产品协同管线研发,研发出胃癌筛查测试产品幽幽管,宫颈癌检测的宫证清等。

诺辉逐步尝试起的跨界合作的商业布局,与京东健康、平安好医生等几大国内互联网健康平台联动发展,进一步推动简单、便捷、易于家庭场景中使用的常卫清的产品销量。

截至2020年9月30日,诺辉健康已逐步完成覆盖线下门店城市、体检中心、线上网购平台的多元战略布局。

2021年2月18日,诺辉健康正式在港交所挂牌,股票代码06606.HK,成为中国癌症早筛第一股。

2

2020年,蔓延全球的“新冠肺炎”疫情戳破发达国家医疗资源完善的“泡沫”,让医疗健康进一步成为各国迫切投入的高光产业、资本市场独占C位的宠儿。

据数据显示,仅去年1-6月份,全球医疗健康产业领域就融资了973起,融资总额约合2235亿人民币;其中中国融资金额将近占比超四分之一。

根据灼识咨询(CIC)发布的行业报告显示,到2030年中国癌症早检的总市场潜力将超过2000亿人民币,整体行业正处于起步阶段,截止到2020年末,全国共有近200家从事“肿瘤早筛”相关业务的企业。

2020的后疫情时代,超过2000亿的中国癌症早检的市场,成为国家发展的重要新生力量,以诺辉健康、燃石、泛生子等为首的肿瘤检测品牌,也各自在行业内完成了新一轮的融资战略。

2020年,泛生子登陆纳斯达克,成为坐拥百亿市值的肿瘤NGS公司;同年燃石医学,通过IPO和同时进行的私募募集,共获得约2.5亿美元的总募资金。

2021年,有更多医疗企业瞄准“癌症早筛”领域优势,想要尝试入局,但因癌症早检市场的专业性和细分性,仍在做调整。

诺辉健康目前以“癌症早筛”的结直肠癌早筛产品为主要发展方向;

泛生子则将自身业务划分为诊断与监测、癌症早期筛查以及药物研发服务等三大主要板块;

燃石则专注癌症药物伴随诊断、早期癌症检测和疗后癌症病人分子监测的三大市场。

不同企业有各自不同的优势,癌症早筛领域也将会迎来更多样化的发展。

尚处于“蓝海”市场的“癌症早衰”行业,商业化之路开始启航,发展空间巨大,复购性强的“癌症早衰”,将与诊断市场联合形成数倍的早筛市场规模。

而作为中国癌症早筛第一股的诺辉健康,能否撑起300亿市值?

在肿瘤早筛领域的企业间竞争间,诺辉能通过创新打造出具有前瞻性和实用性的研究的产品吗?

不得而知,但现在的诺辉健康仅用两大主力品牌的攻势抢占市场,还远远不行。

3

资本市场对“癌症早筛”这一新兴前瞻性领域的信心,没有随着众所期待的发展迅速攀升,却在2个月后“早筛第一证”的收盘中遭遇困境。

2021年2月18日诺辉健康以26.66港元/股发行,开盘价76港元/股,高达300亿市值的价格上市,一路股价震跌,截至9月8日,股价为43.05元/股,较开盘价下跌43.36%,市值184.87亿。

客观来说,不论是诺辉健康还是它所主推的产品都是医疗市场当中的前沿“物种”,目前在癌症早筛产品领域,市场渗透和商业化探索还在路上。

首先面临的问题是,产品价格高昂,落地变现困难。

获批“中国癌症早筛第一证”的常卫清,在性能方面达到国际一流水平。对进展期腺瘤的检测灵敏度高达63.5%,这一数据也显著优于美国食品与药物管理局目前唯一批准的结直肠癌早期筛查产品Cologuard® 42.4%的检测灵敏度。

准确的检测度,高效的检验方式,但是当医疗效果转化为经济价格,成为了横亘在诺辉健康市场化落地的最大的阻碍。

同品牌的“噗噗管”作为非侵入性粪便FIT结直肠癌筛查产品,相较于1996元使人望而却步的常卫清售价。

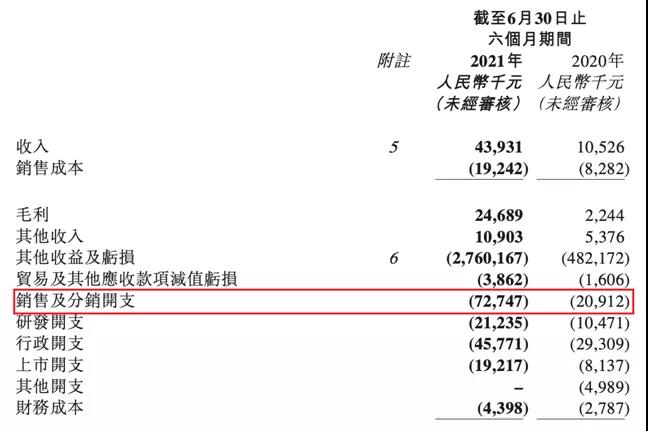

价格更低的噗噗管成为了同品牌价格更高者常卫清的“平替”,今年上半年,常卫清实现收入1420万元,毛利率22.7%的增幅;噗噗管实现收入2960万元,毛利率实现32.6%的增幅。

与其他结直肠癌早筛方法比较,常卫清在价格上也并不占优势。

我国常规三甲医院的普通肠镜价格约为500~600元,无痛肠镜价格约为普通肠镜的两倍,约千元左右。虽然常卫清方便、简单、准确性高,但更便宜的价格让肠镜检测的性价比优势突出。

医院的肠镜检测大都支持医保报销,而常卫清缺少医保买单的选项,进一步削弱了常卫清在价格上的竞争力。

这也导致诺辉健康的发展严重依赖大客户,商业化落地受制于人,从招股书来看,诺辉目前在销售发展方面,仍严重依赖少数的直播平台和体检机构引流。其中,以爱康国宾为首的头部客户产生的总收入额分别占公司收入的80.1%、42.2%及44.6%。公司同期向最大客户做出的销售额分别占公司收入的60.7%、34.3%及34.0%。

这都是诺辉健康发展的掣肘。

其次是研发费用下跌,专业度遭受质疑。

根据公司年报显示,2020年诺辉健康研发开支投入为2533.5万元人民币,较去年的2637.1万元,减少约3.9%。公司对此领域的减幅,称其主要由2020年研发及临床试验战略规划的调整所致。

对比同行业的上市公司,泛生子在2020年投入为1.49亿元的研发费用,燃石医学投入2.64亿元的研发费用,诺辉健康的研发投入与其明显的差异不言而喻。

纵观海外专注于非侵入性结直肠癌早筛的分子诊断公司ExactSciences2020年的高达36.15亿元的研发投入。

产品研发费用下跌,公司2020年的行政开支则反向攀升,2020年的7695万元相较于2019年5386.2万元的开支,上涨了近2308.8万元。

对此诺辉健康的公关部负责人称,诺辉健康的研发开支与临床试验相关,诺辉去年外宣的费用开支,是由于之前的临床试验已进入收尾状态。

后续,2021年启动非侵入性家用尿液宫颈癌筛查测试产品宫证清TM的注册临床试验,公司的研发投入将会提高。

虽然,按照公司负责人的说法,产品研发费用的问题暂有答案,但对于对诺辉健康寄予厚望的投资者和行业人士来说,下跌的研发费用,或许难以保证新品开发的专业度和品质,毕竟医疗行业的研发投入是一场众所周知的烧钱行为。

最后,诺辉的多元化发展,是瓶颈还是助力,犹未可知。

诺辉健康在黄金赛道上奋力前奔,在营销领域也急速扩展着自己的销售团队。

今年的前6个月内,诺辉健康的营销团队猛增至137%,达到270人的规模,公司的销售费用也在增速上涨。

2021公司上半年财报表明,公司销售费用支出7,275万元,同比增长247.9%。公司销售费用大幅增长,对市场教育也开启大量资金的宣发投入。

诺辉健康已在全国范围内建立起涵盖医院、体检中心、保险公司与线上/线下直销的多元化销售渠道,并于2021年3月,将产品渠道加速在海内外市场铺开,与顶级海外药企阿斯利康签订了为期三年的常卫清推广协议。

诺辉健康在癌症早筛领域的布局仍在进行,多家知名投资机构也在观望其后续表现。

诺辉健康带着“早筛第一证”的称赞奋力挺进,但激烈的医疗市场竞争也在雄雄开启。

面对众多医疗企业的异军突起,凭借2大主力产品的诺辉健康是携新产品拓宽公司发展途径,还是面对商业壁垒陷入困虎之境?

184亿市值的诺辉健康将如何发展,未来或许会有新的答案。