InfiniBand,撼动不了以太网?

普遍会认为,随着当今对人工智能系统的所有投资,InfiniBand 互连销售的繁荣将蚕食数据中心高端以太网互连的销售。但事实情况并非如此。

普遍会认为,随着当今对人工智能系统的所有投资,InfiniBand 互连销售的繁荣将蚕食数据中心高端以太网互连的销售。但事实情况并非如此。 相关链接:

HPC市场2023年将达330亿美元,2026年超过500亿美元

根据 IDC 的最新市场研究,超大规模企业、云构建商以及一些 HPC 中心和大型企业已经有足够的 200 Gb/秒和 400 Gb/秒网络建设,InfiniBand 和以太网市场可以同时增长。

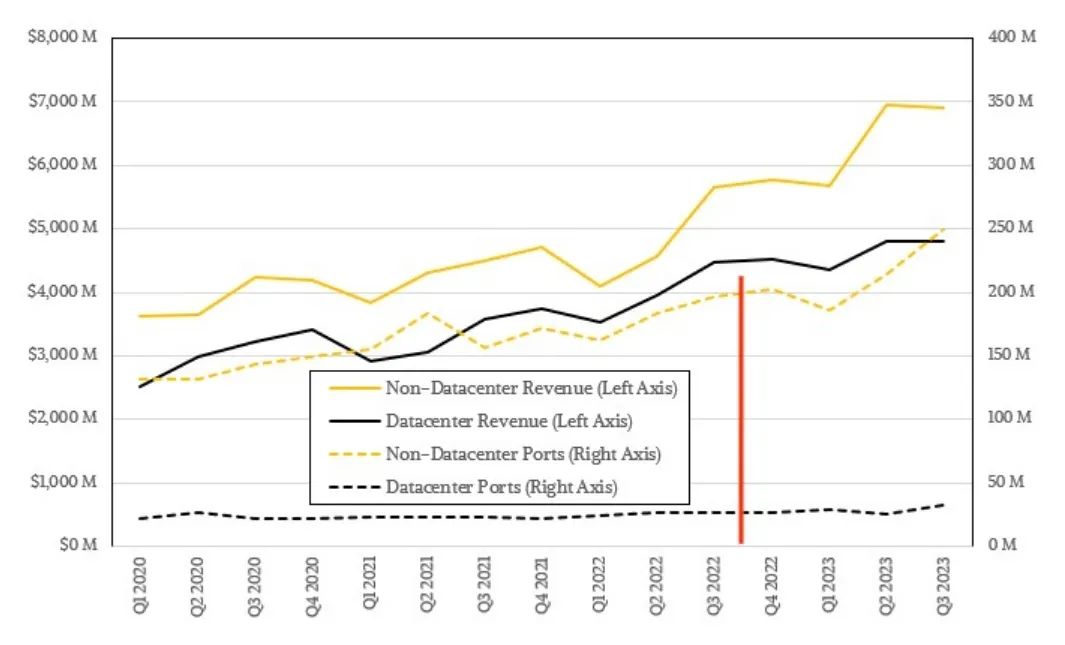

当然,以太网无处不在——边缘、园区和数据中心——与专门用于数据中心的 InfiniBand 不同。因此,区分数据中心和其他地方的以太网交换机销售非常重要。根据最新可获得数据的2023年第三季度的统计数据,IDC表示,进入数据中心的以太网交换机销量同比增长了7.2%,即使不是爆炸性的增长,也是合理的增长,并反映了这样的事实随着各港口速度范围内价格的下降,吞吐量不断上升。

IDC 这次在有关其以太网跟踪器的公开声明中没有提供数据中心以太网交换机销售收入数据,但我们跟踪了 IDC 的历史数据,我们的计算显示数据中心以太网交换机收入达到 48 亿美元,与上一季度持平从 2023 年第二季度开始,占所有以太网交换机销量的 41%。

IDC 早在 2022 年第四季度就停止按类型和速度提供端口增长率,这意味着我们无法计算运入数据中心的端口,但我们已做出估计来填补这一空白。我们公开承认,随着数据中心以太网交换机领域供应链的松动,这些猜测是基于销量和价格下降的相互作用。不过,仍有积压,因此价格不会暴跌。无论如何,我们最好的猜测是 2023 年第三季度将有 3210 万个端口运入数据中心,这意味着端口发货量同比增长 20.3%,较 2023 年第二季度环比增长 24.5%。

这与 Nvidia 最近一个季度 InfiniBand 网络收入增长 5 倍的情况相去甚远。在过去的 12 个月中,我们在模型中估计 Nvidia 的 InfiniBand 收入增长了 3.2 倍,达到 55.3 亿美元。(这包括交换机、网络接口、DPU、电缆和软件,而不仅仅是交换机。)但数据中心以太网交换机市场的年化运行率仍约为 200 亿美元,如果交换约占 InfiniBand 收入的一半,那么数据中心以太网交换机市场的年化运行率仍约为 200 亿美元。以太网交换仍然比 InfiniBand 交换大 7 倍左右,而且面临的压力是将越来越多的 AI 集群迁移到以太网,并使以太网技术与 InfiniBand 相媲美,这样公司就不必部署除以太网之外的任何东西,除非是在极少数情况下。案例。我们将看看结果如何。

IDC表示,在以太网交换机市场的非数据中心部分,随着企业升级园区网络和建设边缘,销售额增长更快,第三季度增长22.2%,今年前三季度增长36.5%。根据 IDC 历史数据和增长趋势进行计算,我们认为市场的非数据中心部分销售额为 69 亿美元,并且我们估计有近 2.5 亿个端口以各种速度发货。

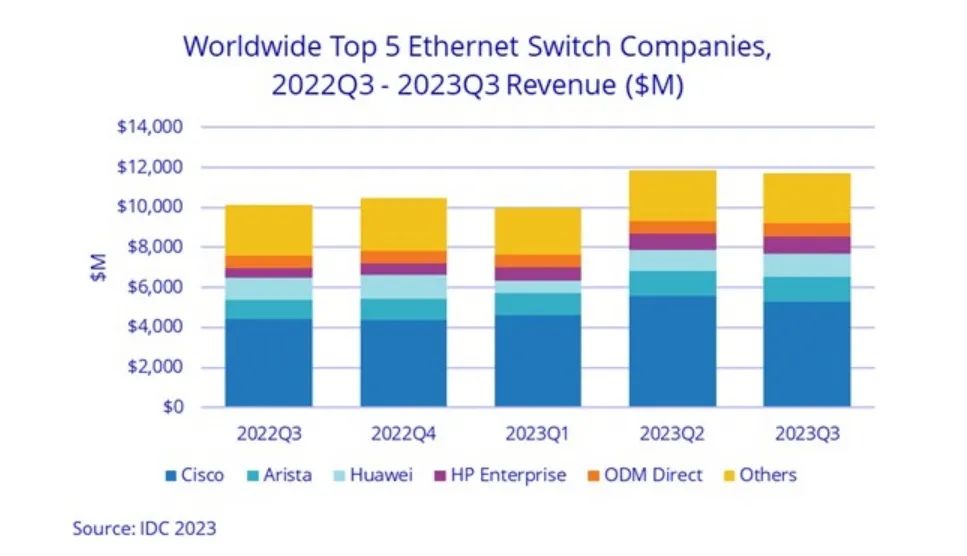

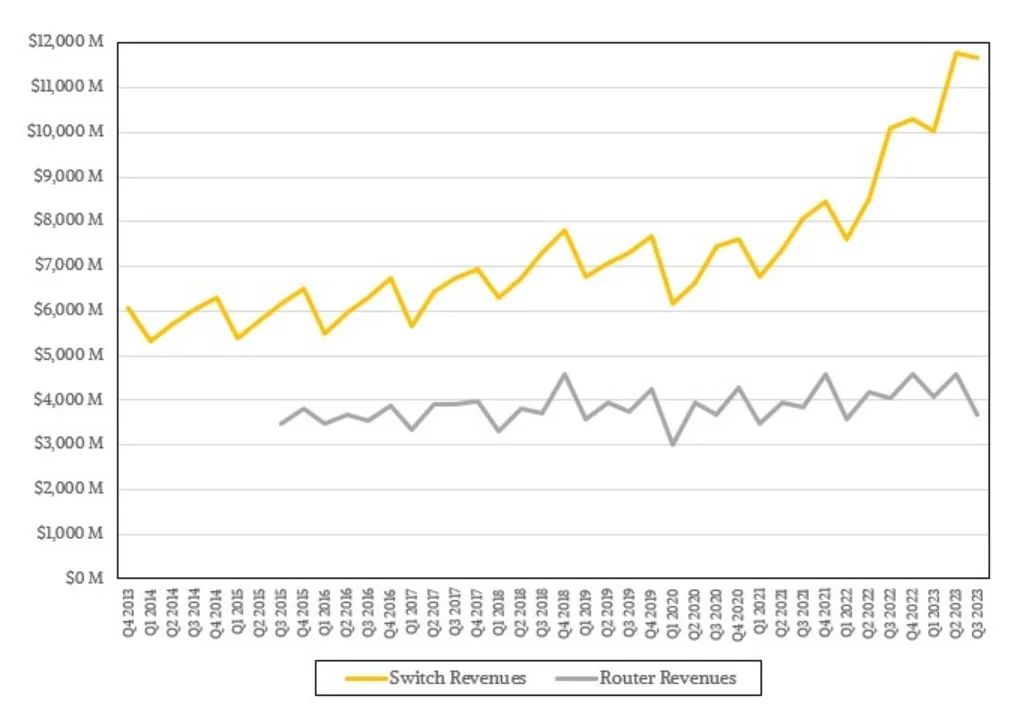

总而言之,数据中心、园区和边缘的以太网交换机市场在 2023 年第三季度达到 117 亿美元,同比增长 15.8%。配套以太网路由器市场下降了 9.4%,至略低于 37 亿美元,这并不奇怪,因为越来越多的路由器使用包含交换和路由功能的商用芯片来构建。

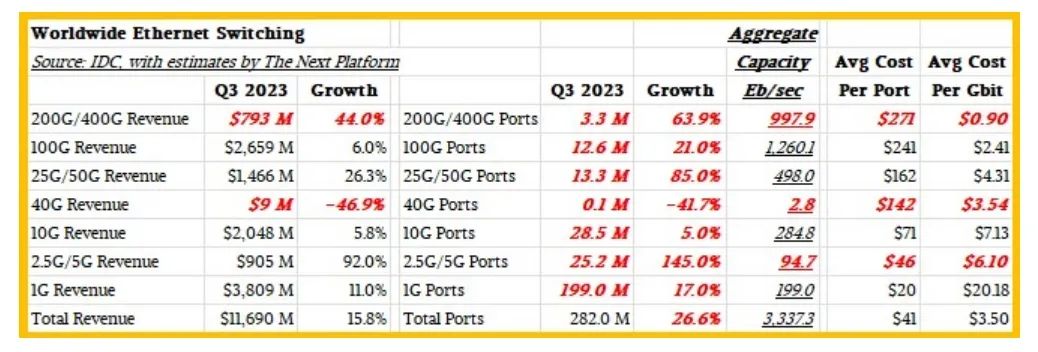

正如我们多年来一直在做的那样,我们尝试按以太网交换机速度来整理收入和端口,当 IDC 为我们提供的数据比目前在其以太网公开声明中提供的数据多一点时,这要容易得多。追踪器。(显然,这不是巧合。)自 2022 年第四季度以来,我们一直在估算端口数量,您不应认为我们的估算只是有根据的猜测和预感。根据我们的估计,2023 年第三季度的情况可能如下:

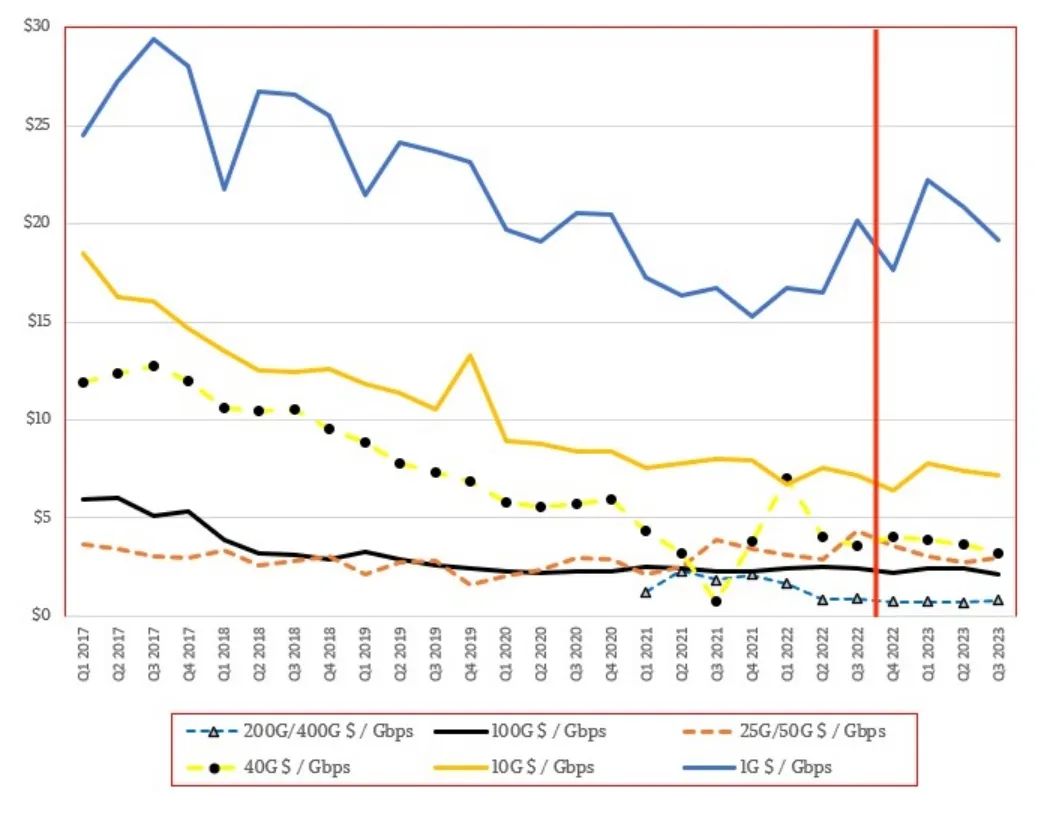

定价趋势线可能如下所示:

这就是所有这一切的有趣之处。在数据中心领域,200 Gb/秒和400 Gb/秒以太网交换机的销量同比增长44%,端口出货量增长63.9%。数据中心以及边缘和园区中 100 Gb/秒以太网交换机的销量增长了6%。

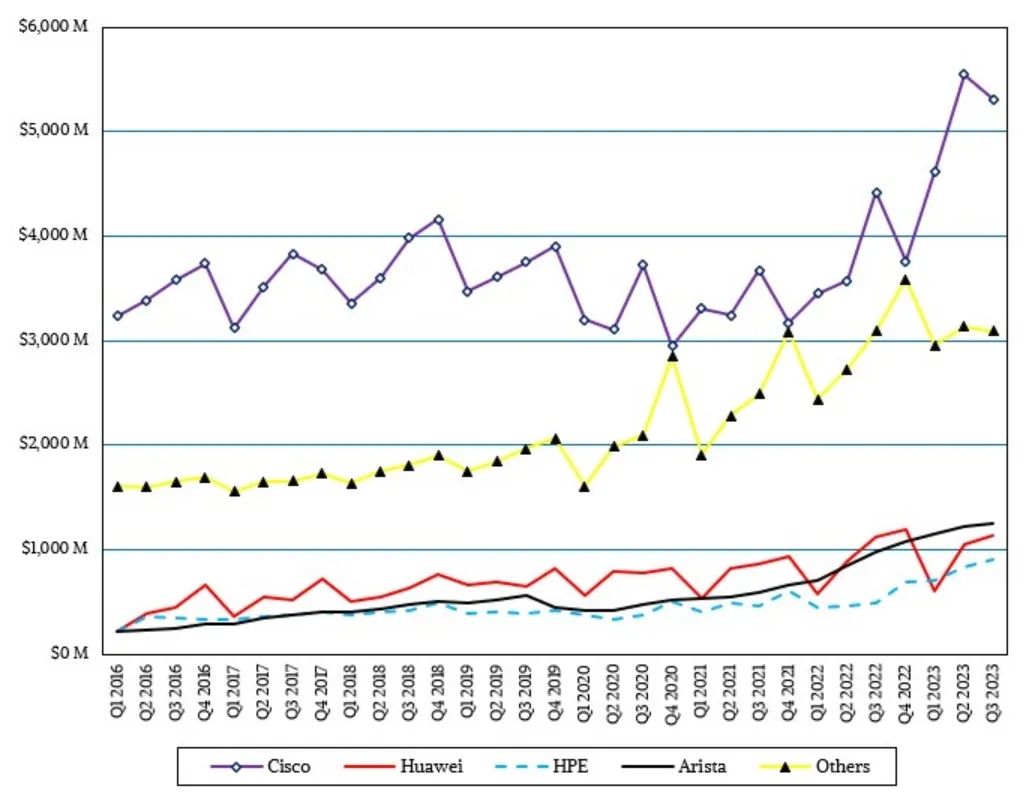

IDC 还透露了另一则消息:原始设计制造商 (ODM) 占数据中心销售额的 14.7%,本季度销售额为 7.05 亿美元,比去年同期的 6.56 亿美元同比增长 7.4%。IDC 在有关以太网交换机供应商的评论中表示,思科系统公司 72.2% 的以太网交换机收入来自数据中心外部,这意味着只有 27.8% 来自数据中心内部(基于思科 45.1% 的以太网市场份额)根据市场数据,我们可以计算出思科在 2023 年第三季度的数据中心以太网交换机销售额为 14.8 亿美元。Arista Networks 是思科在数据中心领域除 ODM 之外的主要竞争对手,其以太网交换市场份额为 10.6%,市场份额为 91.1%。2023 年第三季度的销售额中有 11.4 亿美元来自数据中心。2023 年第三季度,思科、Arista 和 ODM 的数据中心以太网交换机销售额为 33.2 亿美元,占市场份额 69.2%。

顺便说一句,据 IDC 称,虽然惠普企业因收购 Aruba Networks 而拥有快速增长的以太网交换机业务,但其销售额中只有 8%(即约 7300 万美元)来自数据中心。我们认为这种情况会随着时间的推移而改变,并且我们会提醒您,该数字还将包括 HPE 为 HPC 和 AI 集群销售的以太网“Rosetta”Slingshot 变体的销量。

一些观察。

首先,尽管竞争激烈,但思科在保护其数据中心交换业务并扩大业务方面做得相当出色,不仅受益于园区升级浪潮,而且其数据中心业务增长了12.9%,而数据中心业务增长了7.2%以太网交换作为一个整体。我们估计,本季度 Arista 数据中心交换业务的增长速度几乎是整个市场的三倍,即 20% 左右。ODM 正在随着市场的步伐而增长。如果将思科、Arista 和 ODM 排除在外,那么市场其他公司的销售额总计将下降 5.4%,至 14.8 亿美元。

其次,正如我们多次指出的那样,人工智能服务器之外的服务器市场正处于衰退之中,而以太网仍在升级,即使是在以适度的速度进行升级,并且考虑到仍然存在的供应链限制,这表明网络如何在数据中心中的重要性正在上升。

GPU技术篇

- GPU分析:全球竞争格局与未来发展

- 2023年GPU显卡技术词条报告

- 英伟达GPU龙头稳固,国内逐步追赶(详解)

- GPU/CPU领域散热工艺的发展与路径演绎

- 探析ARM第五代GPU架构

- 新型GPU云桌面发展白皮书

- 十大国产GPU产品及规格概述

- GPU平台生态:英伟达CUDA和AMD ROCm对比分析

- GPU竞争壁垒:微架构和平台生态

- GPU微架构、性能指标、场景、生态链及竞争格局(2023)

- 大模型训练,绕不开GPU和英伟达

- Nvidia/AMD竞争:GPU架构创新和新兴领域前瞻探索

- 走进芯时代:AI算力GPU行业深度报告

- 独立GPU市场,AMD份额大跌?

- CPU渲染和GPU渲染优劣分析

- NVIDIA Hopper GPU:芯片三围、架构、成本和性能分析

- 国内GPU厂商及细分行业前景(2023)

- ChatGPT对GPU算力的需求测算与分析

- AMD RDNA2 GPU架构详解

- GPU研究框架(2023)

DPU技术篇

- DPU硬件标准化思考与探索(2023)

- DPU:存储、网络等可编程关键应用

- 2023直击DPU:“第三颗”主力芯片 ”

- 数据中心为什么需要DPU?

- DPU全球混战,国内多家崛起(2023)

- 云计算通用可编程DPU发展(2023)

- DPU全球格局,国内5家崛起(2023)

- 从市场预测,谈DPU产业链发展

- 主流DPU架构实现及技术对比

- 详解DPU存储、安全卸载及架构

- 详解DPU网络卸载场景及架构

- 浅谈DPU产业发展现状

- DPU性能评测系统框架与测试流程

- DPU编程框架及关键技术

- 未来网络:SmartNIC/DPU技术

- 收藏:DPU性能基准如何测评?

- 2022年中国DPU行业白皮书(最新版)

- 从DPU产业现状,谈英伟达DPU架构

- 从DPU的崛起谈谈计算体系变革

- 详解:DPU五层架构软件栈模型

免责申明: 本号聚焦相关技术分享,内容观点不代表本号立场,可追溯内容均注明来源,发布文章若存在版权等问题,请留言联系删除,谢谢。

推荐阅读 更多架构相关技术知识总结请参考“架构师全店铺技术资料打包(全)”相关电子书(41本技术资料打包汇总详情可通过“ 阅读原文 ”获取)。 全店内容持续更新,现下单“架构师技术全店资料打包汇总(全)”一起发送“ 服务器基础知识全解(终极版) ”和“存储系统基础知识全解(终极版) ” pdf及ppt版本,后续可享全店内容更新“免费”赠阅,价格仅收249元(原总价 439 元)。

温馨提示:

扫描 二维码 关注公众号,点击 阅读原文 链接 获取“ 架构师技术全店资料打包汇总(全) ” 电子书资料详情 。

评论