如何量化样本偏差对信贷风控模型的影响?

1. 信贷业务中的样本偏差来源

2. 信贷业务中的风控模型术语

3. 拒绝推断方法概述

4. 仿真实验设计评价

5. 总结

信贷业务中的样本偏差来源

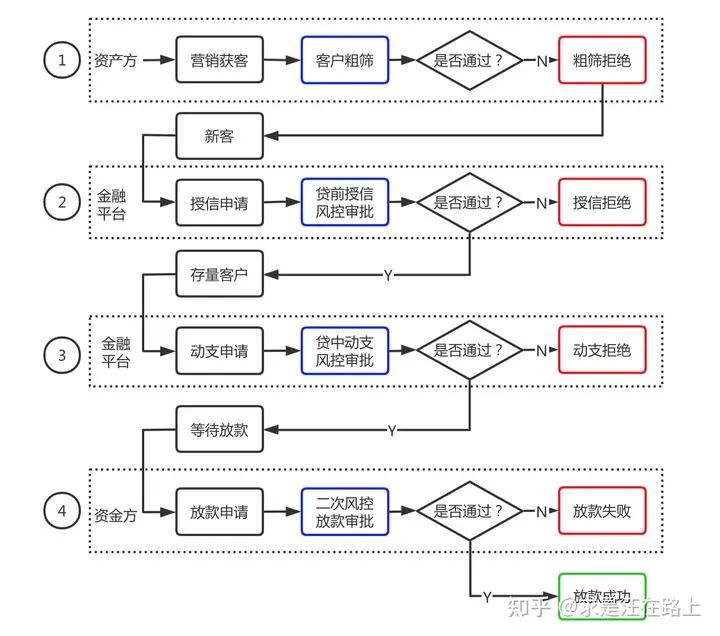

信贷业务大致分为营销获客、贷前授信、贷中动支等几个环节。如图1所示,每一个环节都有一定的风控措施,用以筛选客群。在互金行业信贷业务中,目前授信通过率大致在10%~30%,其中10%+又是较为普遍的数字。因此,大约90%的客户便失去了授信资格,也就没有借款机会。

在风控模型迭代时,我们只能基于还款表现来定义样本的好坏,并组成建模样本。一些无法获知其还款表现的样本,造成了样本偏差。失去还款表现的样本主要来源自以下几类:

授信拒绝客户

授信通过但从未动支的睡眠户

动支拒绝客户

放款失败客户

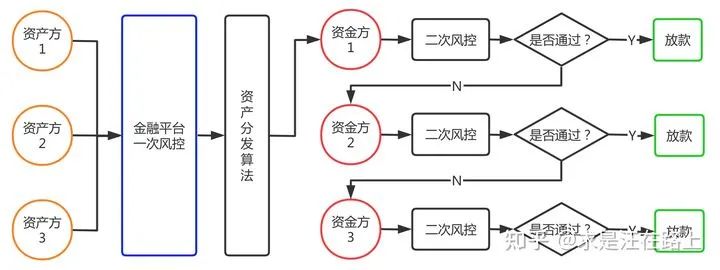

我们补充介绍图1中的二次风控业务概念。其诞生背景是,在联合贷业务中,银监会要求资金方(银行、消费金融等机构)必须承担自主风控能力,不可将核心风控交付上游资产方等第三方机构完成。上游资产方一般要求资金方的通过率不低于某个值(如80%)。

如图2所示,对于第一家资金方拒绝的借款申请订单,仍会路由给下一家,直至放款通过。因此,对于在金融平台端便拥有借款申请订单的所有贷后表现数据。

信贷业务中的风控模型术语

为提高自动化审批效率,我们在业务实践中大量借助模型来对客户排序、筛选、分群,并对不同人群制定不同的策略。大数据风控的套路都大同小异,贵在精细化运营。

模型并不神秘,其本质是从历史样本中拟合输入和输出之间的关系,并将该规律应用于新输入的预测。模型的优势在于变量含义清晰(目标变量决定了模型分数的含义),区分能力强(融合了大量弱变量的信息),能让决策更为科学。

为便于理解,我们约定特征向量  ,目标变量

,目标变量  。同时,定义一些模型术语概念:

。同时,定义一些模型术语概念:

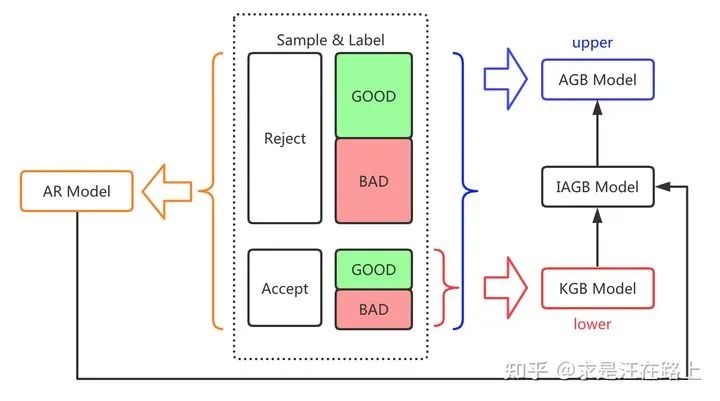

AR(Accept Reject)模型:以是否通过定义Y (1 = accept,0 = reject),以全量申请样本构建,用以预测

。

。KGB(Known Good Bad)模型:以是否违约定义Y (1 = bad,0 = good),以已知好坏的通过样本构建,用以预测

。

。AGB(All Good Bad)模型:以是否违约定义Y (1 = bad,0 = good),以已知好坏的通过样本和(假设真实已知好坏)拒绝样本联合构建,用以预测

。

。IAGB(Inferred All Good Bad)模型:以是否违约定义Y(1 = bad,0 = good),以已知好坏的通过样本和推断好坏的拒绝样本联合构建,用以预测

。

。

注意,"通过"的概念包括贷前授信申请通过、贷中借款申请通过、放款申请通过等任意一种,并不局限于授信通过。

该如何理解AR模型和KGB模型呢?

(1)AR模型刻画了金融机构对客户资质的认可度。认可度这个词比较抽象,你也可以理解为是否是目标客群。虽然当前授信策略可基于风险、收入(偿债能力)、利润等多种角度,但主流依据仍然是风险维度。因此,AR模型将线上复杂的一套风控系统进行了抽象,对风险也具有较好的排序性。在实践中,AR模型的KS基本都能达到50%以上。

(2)KGB模型则是对AR模型在风险识别上的补充。打个比方,如果AR分在0~100分,分数越高,代表通过的概率越高。如果按历史通过的标准制定阈值,通过的标准为80分。但是,由于这个AR模型并非十全十美,在通过的客群上,我们发现仍存在一些风险较高的客户。因此,我们基于通过样本构建KGB模型,对客群再次筛选,从而不断降低通过客群的风险水平。

(3)AR模型和KGB模型在各自建模样本上是无偏的。AR模型在全量样本上是无偏的,KGB模型在通过样本上是无偏的。但是,KGB相对于全量样本是有偏的。

拒绝推断方法概述

如图3所示,下限是KGB模型,上限是AGB模型,经过拒绝推断改良后的模型称为IAGB模型。于是,问题的核心在于如何引入正向信息,让IAGB模型逼近上限。我们很难评估信息是正向,还是负向的。因此,IAGB模型的性能可能会反而比不上KGB模型,这就是推断好坏标签所带来的风险。

若能准确推断每个拒绝样本的真实标签,那么IAGB模型就等于AGB模型。很可惜,现实中不可能做到这点,我们只能在KGB模型的基础上通过某些方法将其修正为IAGB模型。

为更直观理解这一点,我们假设只采用一个多头借贷变量来建立模型。理由是,多头变量是相对客观,且具有明确业务含义的变量。一般情况下,多头变量取值越大,违约风险越高。这能帮助我们清晰看到差异性。

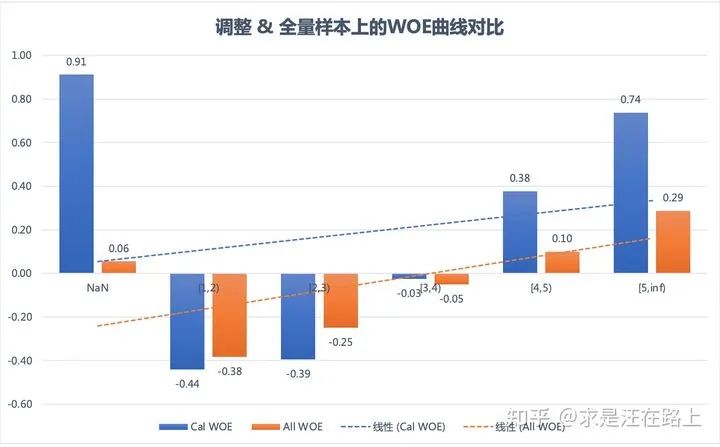

我们对放款样本和全量样本设置相同的分箱边界,统计各分箱内的WOE值,并通过线性模型拟合。如图4所示,全量样本上的WOE曲线(橙色)更为陡峭,而放款样本上的WOE曲线(蓝色)则相对平缓。这两根曲线之间的差异性,就是KGB模型与AGB模型之间差异的体现。

而如何将Accept WOE曲线修正为All WOE曲线,就是我们所要探索的核心问题。

回顾在《风控建模中的样本偏差与拒绝推断》中,我们介绍了很多拒绝推断(reject inference)方法的操作步骤。在本文中,笔者选择了3个有代表性的方法,希望从更高的视角分析背后的思想。

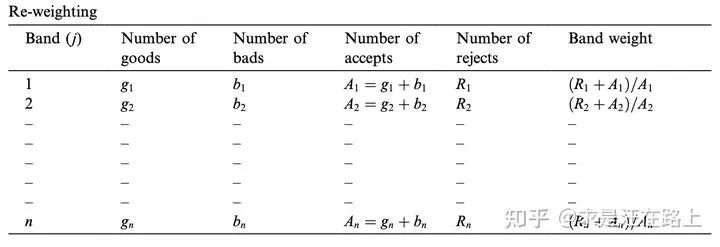

方案一: Re-weighting(重新加权法)

重新加权法只是调整了通过的好坏样本的权重,并没有把拒绝样本加入建模样本。基本思想包括:

为更精细赋值推断的调整因子,可将样本经过一定风险排序后,划分多个区间后,对每个区间分别赋予一个调整因子。

拒绝样本的风险高于通过样本,这意味着调整因子都大于1。在当前风控系统有效的前提下,该假设成立。

其操作步骤为:

在通过样本上构建KGB模型,并对全量样本打分

。

。将全量样本按

降序排列,等频分箱,统计每个箱中通过和拒绝样本数。

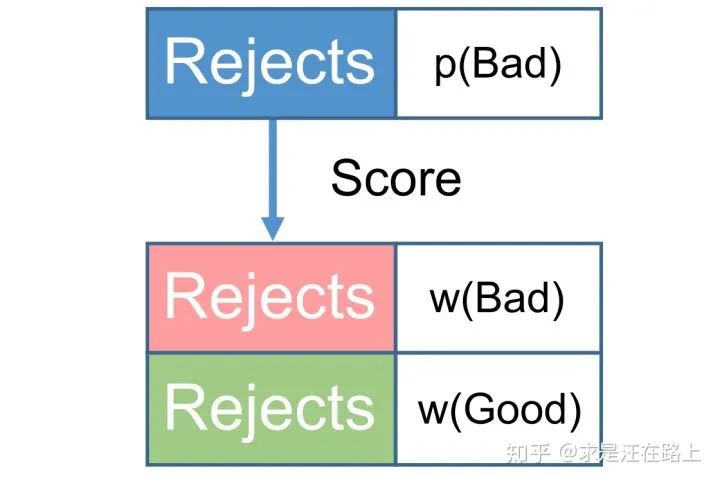

降序排列,等频分箱,统计每个箱中通过和拒绝样本数。计算每个分箱中通过的好坏样本的权重

引入样本权重,利用通过好坏样本重新构建KGB模型。

符号含义可参考下表。

利用该方法,我们对WOE值进行调整,得到图5。对比图4和图5,可以发现相对于Accept WOE曲线,Cal WOE曲线与All WOE曲线更为接近。说明拒绝推断后的模型效果确实带来一定的改善。

方案二: 模糊展开法

由于KGB模型在通过样本上是无偏的,我们只需要对拒绝样本进行一定的修正。如果说直接赋予0或1的标签,推断失误的风险较大。那么,我们就引入权重项来模糊表达。基于以上思想,其操作步骤为:

在通过样本上构建KGB模型,得到

,并对拒绝样本打分。

,并对拒绝样本打分。将每条拒绝样本复制为不同类别,不同权重的两条:一条标记为1,权重为

。另一条标记为0,权重为

。另一条标记为0,权重为  ;

;利用变换后的拒绝样本和放贷已知好坏样本(类别不变,权重设为1)建立AGB模型。

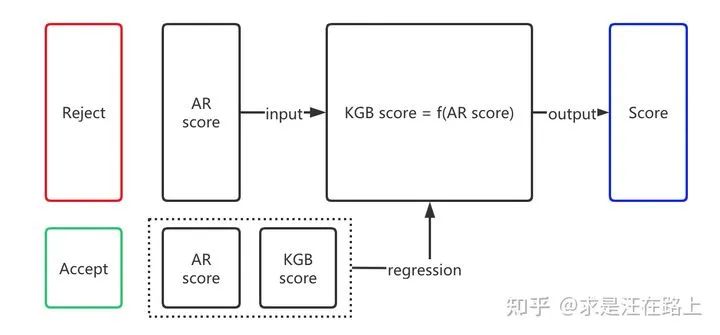

方案三: 两阶段法(双评分卡)

根据全概率公式,我们可以将  表达为:

表达为:

其中:

,这是AR模型的预测结果。

,这是AR模型的预测结果。 ,这是KGB模型的预测结果。

,这是KGB模型的预测结果。

因此,如果能获知  ,也就是根据拒绝样本也构建一个"KGB"模型,问题便可迎刃而解。

,也就是根据拒绝样本也构建一个"KGB"模型,问题便可迎刃而解。

根据式(1)可知,IAGB模型相对于KGB模型而言,唯一可以带来增量信息的便是AR模型分。AR分是唯一连接通过样本和拒绝样本之间的桥梁。我们需要思考该如何利用这部分信息。

如图7所示,AR分和KGB分在通过样本上都是无偏的,因此可在通过样本上回归拟合两者的关系,得到  。我们将得到的回归函数

。我们将得到的回归函数  应用在拒绝样本上。

应用在拒绝样本上。

但这个函数 仍然是有偏的,因为其仍然只用到了通过样本上的信息。因此,接下来我们再利用模糊展开法建立AGB模型。

仍然是有偏的,因为其仍然只用到了通过样本上的信息。因此,接下来我们再利用模糊展开法建立AGB模型。

仿真实验设计评价

这些拒绝推断方法可能大家都已经熟悉,最大的疑惑在于——既然拒绝样本都失去表现,那如何实践验证效果呢?打开思维的束缚,样本偏差是相对的,任何样本集经过排序后总能创造出偏差条件。

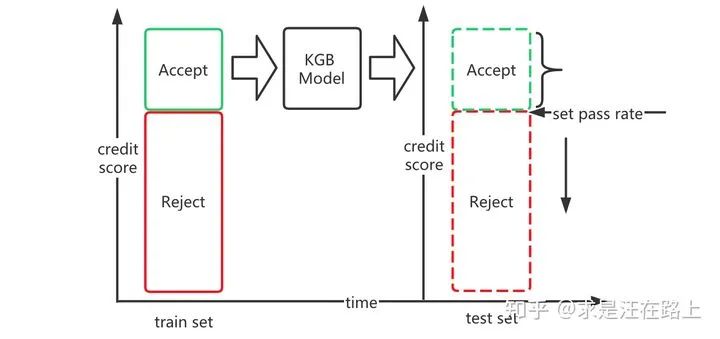

借鉴二次风控的做法,我们可以在放款通过的样本上构建实验。对于满足足够长的还款表现期的放款样本,都拥有已知的贷后表现。我们一共设计了3个实验。

实验一:验证样本偏差对KGB模型的影响。

1. 将100%的放款样本作为全量总体,只考虑历史训练的风险分(online score)当作线上风控系统唯一的决策变量,对样本进行排序,并设置通过率为30%(或其他比例),人为制造样本偏差。事实上风控系统是一个特别复杂的系统,包括客群细分策略、资信数据查询策略等。这里抽象为一个模块以简化流程。

2. 利用2020年5~6月通过的30%样本(训练集)建立KGB模型,并在2020年7~8月(测试集)上进行评估,作为模型上线应用的模拟。

3. 在2020年7~8月(测试集)上,根据online_score排序后,设置不同的通过率(30% ~ 100%),并用KGB模型在通过样本上测算KS,观察KS的效果变化。

事实上,前文中所说的通过样本和全量样本也都是如此设计而来。

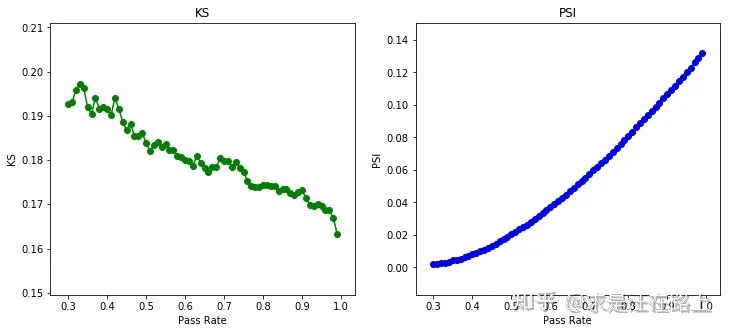

如图8所示,以上操作步骤真实反映了我们日常迭代KGB模型的过程,即每次都只能在通过样本上构建模型,并在通过样本上验证模型效果。实验结果如图9所示。为了量化样本偏差的影响,我们采用KS和PSI两项指标。

KS指标:衡量模型对好坏的区分度。由于测试集上全量样本都有已知的好坏标签,对于通过客群计算KS。KS越大,代表模型区分度越好。

PSI指标:衡量模型应用样本相对于建模样本的分数偏差。PSI越大,说明样本群体分数分布差异性越大。

我们发现,在对标30%的通过样本上,模型的KS达到最高(19%~20%),而随着样本偏差增大,KS开始下降,直至16%。这个现象说明:

如果只是利用KGB模型的排序性,拒绝推断并不是必需环节,因为作用到全量样本上,虽然KS会下降,即便我们不知道衰减程度有多大,但可能仍然具有一定区分度。

将上述结论进一步推广:在头部优质客群上所建立的模型,在全量客群上效果自然会衰减。这解释了用单一机构的Y所建立的KGB模型,在其他机构上可能完全失效的现象。如果你测试过三方数据商提供的评分产品,你就会有更深的体会。

实验二:探索AR与KGB模型混合使用方法。

模型设计时一定要预先考虑使用场景。在模型应用环节,我们提出了3种方案:

(1)AR模型和KGB模型交叉使用,组成联合分布,筛选出目标客群。这是因为AR模型学到了历史风控系统的经验,拒绝样本一般比通过样本风险更高,因此AR模型对好坏仍然具有一定的排序性。事实上,这是目前风控策略同学使用最多的方法。

(2)AR模型预筛出最好的部分客群,KGB模型在这部分客群上作用。我们假设AR模型可以预先帮助KGB模型减少样本偏差。该方案的合理性在于,如果授信通过率为10%,那么根据AR分数便可拦截70%的人群,对于剩余的30%人群,我们再利用KGB模型进行排序。

(3)利用拒绝推断技术,将AR模型和KGB模型融合为一个IAGB模型分。接下来再利用IAGB模型分进行决策。

实验三:探索利用拒绝推断技术构建IAGB模型。

在实践中,我们尝试使用各类方法,但是由于样本、特征等差异性,实验结果可能并不可靠,这里并不展示实验结果。但是,笔者更为推荐大家利用两阶段双评分卡来进行拒绝推断探索。

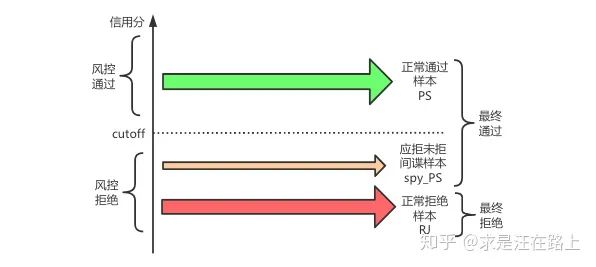

在真实业务中,除了二次风控外,在贷前授信环节我们确实没有Y数据。此时可以通过阈值外的间谍样本(spy)进行评估效果。

图 11 - 申请订单的3种状态

图 11 - 申请订单的3种状态

总结

针对真实信贷业务中存在的样本偏差问题,本文对以下几个问题提出了一些参考解决方案。

如何根据真实业务场景,创造样本偏差条件?

如何验证样本偏差对KGB模型的影响?

如何验证拒绝推断方法的有效性?

AR模型和KGB模型如何协同决策?

任何科学决策都离不开数据支持,拒绝推断的难点存在于多个方面:

在某些场景下,拒绝样本的真实标签缺失,造成效果好坏评估上的不可能。

很多方法都有潜在的假设,需要试凑法来多次实验,很难总结出固定的方法论。

但是,我们总是希望获取更多的正向信息,措施包括:利用AR分、拒绝标注等。需要指出的是,本文也只是提出了一些方法论上的指导,所给出的数据结论可能并不具有普世价值。欢迎大家探索尝试!

作者:求是汪在路上(知乎ID) 上海新金融风险实验室 风控算法专家

作者知乎:https://www.zhihu.com/people/zayn-m/posts