告别“无证裸奔”,电子烟行业的迷雾将尽

电子烟的规范化,真的能够杜绝行业乱象,发展健康的竞争格局吗?

作者 |永遇乐 编辑 | 史玉龙

出品 | 互联网那些事

投稿微信 | mawen011

电子烟行业风暴骤起。

随着11月26日国务院发布修订《中华人民共和国烟草专卖法实施条例》的决定,悬而未决的“谁来管”的问题尘埃落定,电子烟的身份归属明确。

下一步将是“怎么管”的问题。

结合近期电子烟国标征求意见稿会议召开,产品质量标准制定也在加速,可以预见,曾经野蛮生长的电子烟行业,势必会去芜存菁。

近两年是电子烟的爆发期。

消费者对电子烟产品的接受程度不断提高、烟草公司前期的积极营销活动和电子烟产品的不断创新带动全球电子烟市场快速发展。

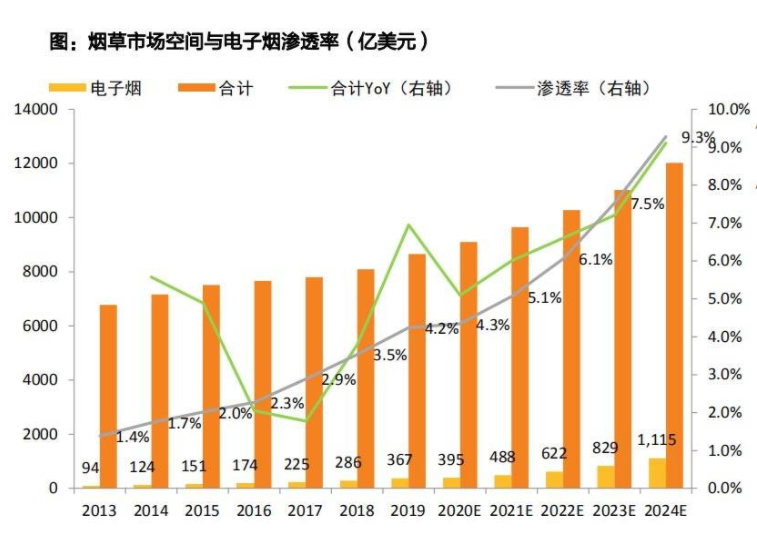

2016-2020年全球电子烟销售额开始逐年疯长,从2016年的92.7亿美元增长到2020年的196.2亿美元,近五年复合增长率超过20%。

在牛X哄哄的数据背后,更是让人察觉到无论是从市场的消费周期,还是从现有消费者渗透率来看,电子烟未来的空间依然很大。

但新规之下,抢跑的电子烟选手如何快速回到赛道?

还必须面临的问题是,随着供应链整合、禁止网上营销以及品牌未来发展格局的进一步演化,战争也从局部上升到了全域,如何触达线下渠道实现品牌全域增长,成为所有品牌的终局之战?

“电子烟宇宙”的中心,

为什么是深圳?

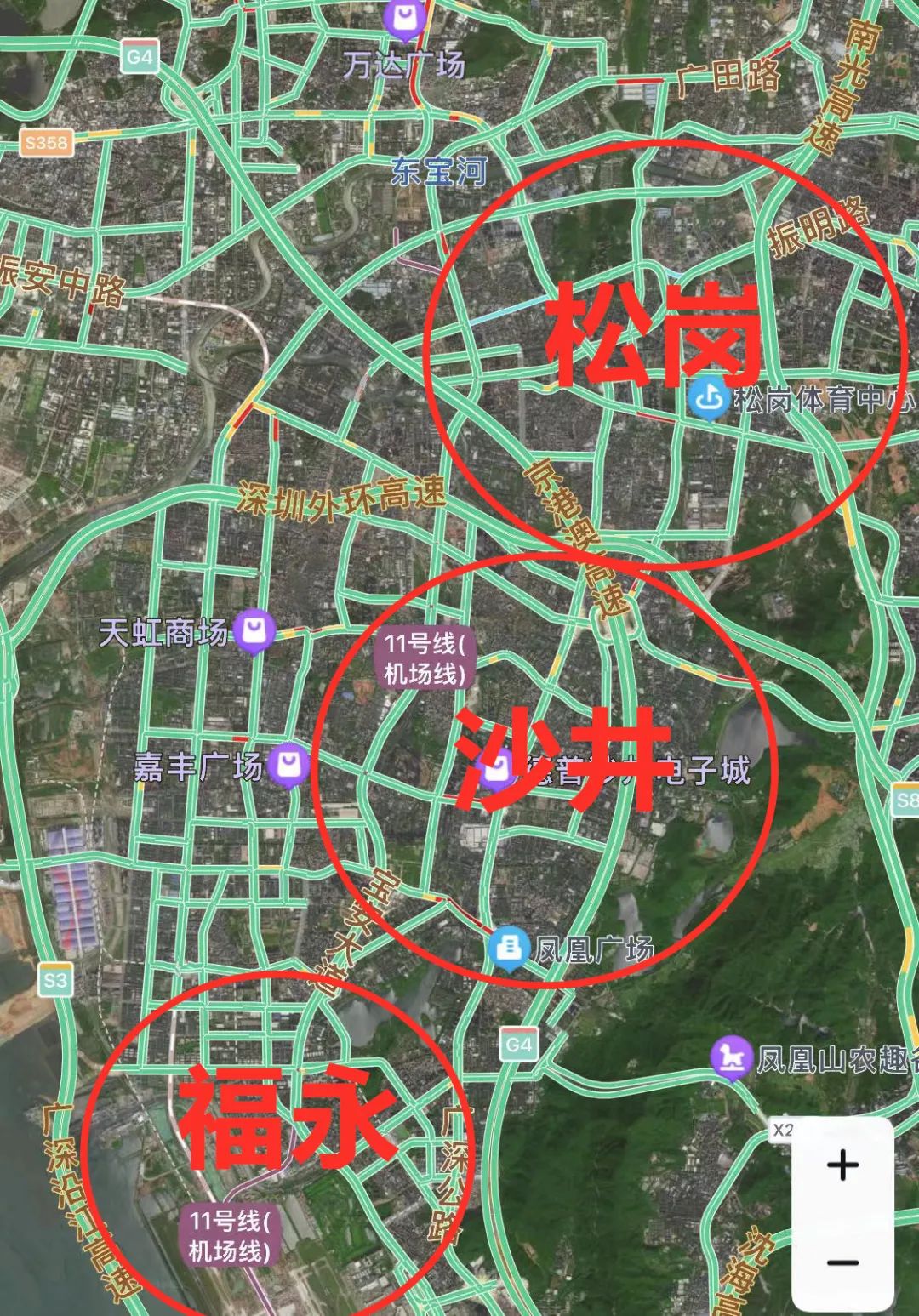

世界的电子烟中心在中国,中国的电子烟中心在深圳。

时间拨回2007年,电子烟还是个全新的消费品类,当时国内国外的电子烟蓝海等着被挖掘。

最早,中国电子烟品牌如烟在世界范围最先领跑,而具备完善电子产业供应链的深圳自然就成为了产品生产地。

而恰逢2008年,遇到深圳把加工制造业和电镀、喷油等污染型产业往郊区转移,沙井正好承接了这些产业。

于是短时间内,在总面积35.79平方公里,总人口约90万的沙井小镇上,聚集着至少四五百家电子烟代工厂,和邻近的松岗、福永一起,为全球市场生产了90%以上的电子烟。

2013年,如烟及其电子烟专利被全球第四大烟草公司帝国烟草以7500万美元收购,但如烟的衰亡,并没有影响深圳沙井成为世界电子烟产业基地。

2014年-2017年间,为了承接失去如烟供应而缺乏销售产品的大市场,深圳宝安、浙江义乌涌现大批工厂、作坊,依靠大量廉价劳动力仿制出山寨电子烟,以绝对低的价格蚕食如烟的市场份额。

在工厂流水线繁多与劳动力齐驱并进的优势下,2018年中国制造的电子烟数量,超过了全球总产量的90%。

数据显示,2020年中国电子烟市场规模增至83.3亿元,但电子烟渗透率却不足1%,预计2021年市场规模有望超100亿元。

在火热的市场风口之下,背靠中国波顿的中游吉瑞,在2020年推出完全自有的电子烟品牌“犀利”,并将以百分之百的自有模式进入电子烟消费市场。

事实上,早在“犀利”前,也有不少代工厂推出自有的电子烟品牌,企图分一杯羹。

电子烟最大代工厂深圳麦克韦尔,2006年推出Vaporesso;代工厂深圳市优维尔,2015年推出自有电子烟品牌uwell;代工厂深圳市艾维普思,2015年推出自有电子烟品牌smok;代工厂深圳易佳特,2013年推出Aspire;代工厂深圳市吉迩,2017年推出voopoo。

不难预见的是,在渗透率低以及利润率高的电子烟市场上,或许仍然有上游供应链品牌蠢蠢欲动,寻找时机创建自有电子烟品牌。

那么,在电子烟渗透率不断提升之后,传统卷烟又该何去何从?

电子烟抢的是传统纸烟的生意。

由于电子烟的出现,中国烟草的销量逐渐下滑,据英国《金融时报》网站报道,2015年中国烟草销售首次下滑了2.4%。

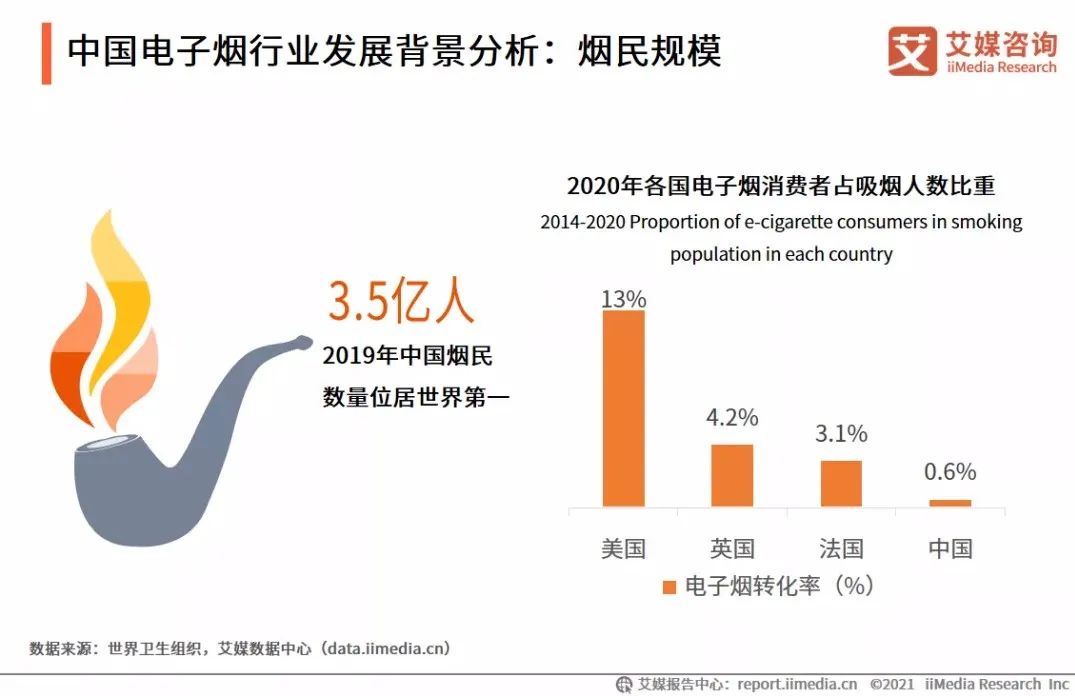

中国目前有约3.5亿烟民,烟草制品业营业总收入超过1.2万亿元,若参照美国的电子烟渗透率13%计算,还有1500亿元的市场可供争夺。

对此,在电子烟爆火背后,令人产生最多疑问的是,电子烟会彻底代替传统卷烟吗?

从消费者的角度上来看,电子烟想要在短期内覆盖3.5亿烟民并不现实。

首先,根据2019年数据显示,农村男性吸烟率(55.4%)高于城市(49.0%),农村显然具有较大的市场。

然而,电子烟并不允许网上宣传以及销售,农村烟民成为了难以“触碰”群体。

其次,目前的电子烟市场在主推口味以及颜值,而大部分中年以上的烟民短时间内并无法接受各种水果味、对他们而言外形过潮的电子烟产品。

换长期维度来看,当电子烟绑定IP不断推出爆款、设立更多消费场景以及品控稳定的状况下,引来大批年轻消费者之时,也必将会“迫使”更多的传统卷烟企业入局。

就目前而言,即便有严格的监管,也仍然有传统卷烟品牌入场布局。

据兴业证券研报,中烟集团很早就开始在电子烟产业链上布局。

2018年,中烟集团将电子烟逐步商业化,推出自有品牌的电子烟,并通过战略投资入股电子烟企业。

同期,四川中烟推出HNB品牌“宽窄功夫”;2019年,广东五叶神集团旗下电子烟品牌“徕米”成立;2020年,四川中烟与韩国YM合作研发的电子烟出口至韩国市场,宽窄功夫也试水国内市场,在南京等城市开设线下体验店。

那么,在多方入局以及限制互联网销售的态势下,现有电子烟品牌又该如何发展?

国内电子烟国标,已经开启公众意见征集阶段。

而国外对于电子烟的政策也正在发生明显变化。

10月13日,美国FDA公布了全球首个获得PMTA牌照的电子烟品牌和产品。FDA认为该产品的使用“适合保护公众健康”。11月初,英国将电子烟“纳入医保”。

电子烟的落地政策好于预期,但同时电子烟也大概率会开启征收消费税,那么无法转嫁税赋的企业利润率下滑,业绩弹性取决于产业链议价能力,行业将迎来小企业出清,龙头集中度加强的局面。

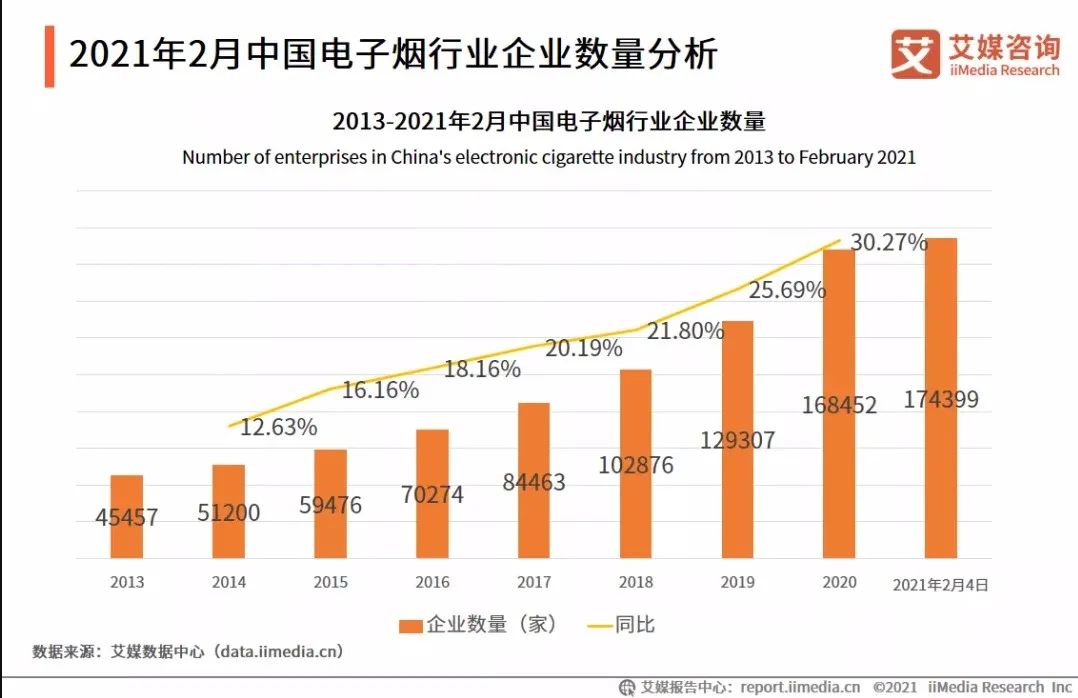

艾媒数据显示,我国电子烟企业已经从2013年的45457家增长到2020年168452家,截至2021年2月4日,中国存续电子烟企业共计174399家。

以增速来看,我国电子烟企业数量增长速度在加快,2020年增速高达30.27%,市场规模从2013年的5.5亿元,急速扩张到2020年的83.8亿元,八年年均复合增长率达到了72.5%。

可以预见的是,在准入门槛较低、利润空间大、缺乏护城河等基础上,现有的电子烟品牌市场份额,在各方企业纷纷入局的态势下,将被逐渐瓜分。

众所周知,当下的电子烟品牌普遍采用轻资产模式运营,有关技术大部分掌握在代工企业的手中,这是电子烟产品同质化的原因,也是十年前智能手机刚刚兴起时,手机行业所面临的一大难题。

对于助力前期快速发展市场而言,轻资产运营模式占据着绝对的优势。

然而,换个角度而言,当普遍代工厂创立自有电子烟品牌,现有的电子烟品牌又该如何设立自己的护城河?

最简单的答案,就是发展亦或间接发展自有供应链,紧跟着提高产品研发。

据中国经济网报道,电子烟企业在过去八年发展迅猛,从2013年的45457家快速增长至2020年168452家,市场规模从2013年的5.5亿元,急速扩张到2020年的83.8亿元,八年年均复合增长率达到了72.5%。

在此态势下,研发与营销双管齐下,成为了电子烟品牌唯一的选择。

电子烟“断网”之后,线下品牌专卖店成了电子烟的主要选择。

铺设专卖店的做法好处在于能够提高品牌曝光度、树立品牌形象,但弊端也显而易见,专卖店铺设成本较高,会增加电子烟企业的实际运营成本,同时门店铺设速度较慢,难以快速完成市场覆盖的目标。

根据前瞻产业研究院的数据显示,目前各电子烟线下渠道建设却尚处于初级阶段,包括便利店及小商户、超市、专卖店等销售渠道合计占比也仅为19.4%。

此外,在渗透率不足的市场环境下,也导致了线下加盟专卖店渠道受挫。

根据蓝洞新消费对店主的调研数据,自6月以来,电子烟市场景气度持续下行,9月份收入下滑的店主占样本量的52%,过半店主收入在2万元以下,较初期2-3万以上的单店流水有明显的下滑,行业进入瓶颈期。

此外,市场的不平衡已经显现,对于大多数三四线及更下沉的市场来说,店铺的增长已经超过市场的需求。

在线下加盟专卖店渠道铺设成本较高、门店铺设速度慢,还会增加电子烟企业的实际运营成本等情况下,专卖店显然不是开线下渠道的最优选。

而通过线下品牌专卖店、电子烟集合专卖店、快闪店,到开设渠道货柜、无人零售场景等多元化销售渠道或成为不错的选择。

既能够拥有自有品牌专卖店,又能够通过集合专卖店、快闪店,到开设渠道货柜、无人零售场景等渠道减少扩张资金支出、提升铺设速度。

此外,相对于专卖店而言,集合销售可以通过自营门店里代理销售多款品牌的电子烟产品。

既可以消除大量的店铺成本,也给众多消费者对比各品牌优劣,同时,集合销售的方式也能够强化我们自身的品牌,对于长远的发展更为有利。

换个角度来说,也能够汰换部分经济与实力不足的小品牌。

不过,未来的发展,仍然需要结合市场需要以及品牌实力进行考量。