日拱一卒:Solidly介绍一

写在前面

赵总花了挺久时间给我介绍Solidly,一开始有点云里雾里,为了让更多的人了解这个项目,特意准备了几篇文章,按照我的理解,尽量以通俗易懂的文字来介绍。

介绍的框架是参考经典的5W2H原则:

这个项目是什么 为什么值得参与 如何参与 需要什么条件和成本 风险和收益如何

这个Solidly的学习过程涉及到诸多知识点,按照我的学习顺序需要知道以下东西,我会逐次介绍:(加粗部分是在本章会重点介绍)

DeFi2.0:什么是DeFi2.0以及相关的介绍 veToken:VE的介绍,同时会谈到Curve War、贿选机制 (3, 3):Olympus和Wonderland Andrew Cronje:俗称的AC,他想干什么,他创新的初衷,也就是对DeFi2.0的理解和创新 VE(3, 3)介绍,优点、缺点 Vampire War Solidly:如何组队质押 veDAO:如何参与 0XDAO:吸血鬼攻击,以及如何参与 Solidex:如何参与 Solidly的未来

关于DeFi2.0

我们这个系列主要目的介绍Solidly,但最终目的是希望引领大家步入DeFi2.0的大门。所以我们从大的框架来入门,就是先了解 DeFi2.0 的相关知识。

之前我们使用最多的DeFi,主要采用流动性挖矿的模式,在刚引入的时候,引爆整个加密领域。但是随着对这种模式探索的加深,人们发现了这种模式的弊端,为了吸引用户而引入的短期激励模式会导致一些流动性提供者对项目和协议的过度开采,结果反而导致了项目走向消亡,这也就是我们俗称的“矿塌了”。

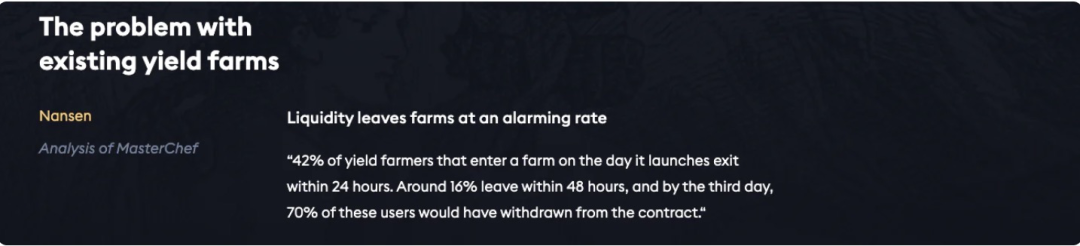

“在流动性挖矿启动当天进入矿池的 42% 的矿工会在 24 小时内退出。大约 16% 的矿工在 48 小时内离开,到第三天,这些用户中有 70% 会退出挖矿。”----Nansen

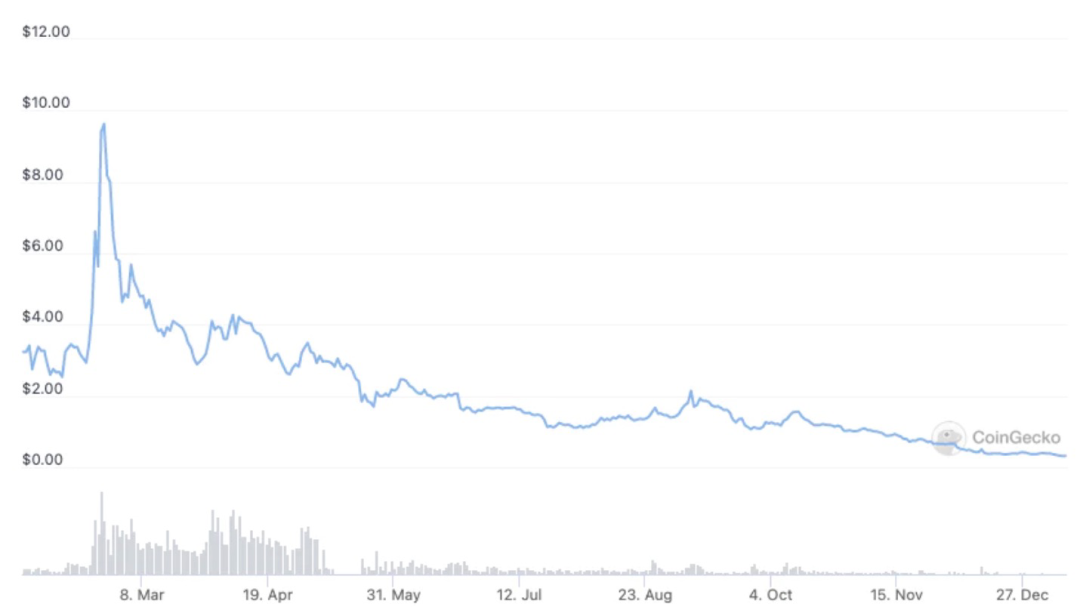

DeFi 1.0挖矿的收益大部分都给了无情挖提卖的矿工,每当一个高APY的流动性矿池开启就会有一堆矿工冲进来,然后随着这帮人的挖提卖币价降低APY也随之降低,然后他们就砸盘走人换下一个池子玩去了,流动性变差,价格进一步下跌,这就会造成下图这种先冲高然后一路往下跌的负螺旋。最后接盘的就是二级接盘的和挖二池的人。

上述模式,由于流动性提供者和协议长期利益没有形成一致,这种矛盾的存在会导致DeFi处于增长缓慢的状态。当然,这不是唯一原因。

那我们的问题便是,我们如何解决这个流动性问题?

这时候DeFi模式发生新变化,也就是我们所谓的DeFi2.0,DeFi2.0通过新的机制改变了协议和流动性提供者之间的关系,并最终重构了流动性服务本身。

这里引入一个概念,叫POL(Protocol Owned Liquidity),就是协议控制的流动性。

后面提到的Olympus就是根据这个来解决流动性问题。

在Olympus用户可以通过LP Token或其他单币资产进行Bonding,以折价形式从协议中购买OHM,这样一来用户就可以通过出售LP去折价购买OHM,并且这部分LP Token就会进入国库成为协议的流动性,这跟之前的流动性挖矿有本质的区别,之前用户提供流动性可以随时撤池走人,但现在协议控制流动性,用户Bonding后流动性就永远进入国库不能撤回。

这样一来就可以避免出现之前我们说的流动性挖矿的矿工随时挖提卖并且撤走流动性,使得流动性变差,价格进一步下降。

veToken是什么

ve这个概念源自Curve,全称是 vote-escrowed 。简单的理解是用户可以将你的CRV代币(Curve的平台币)锁仓,然后系统会根据你的锁仓时长来给你对应的veCRV代币。

veCRV 持有者主要有 3 项权益:

协议的治理权 分享在 Curve 上产生的手续费 提供流动性时获得更高的收益率

当你拥有VeCR后,就可以根据VeCRV占总池的比例来分整个平台每天获得的50%交易手续费了。VeCRV另外一个作用就是投票,投票决定每天流动性池里可以分配CRV的比例。

在Curve当中,投票权等同于收益分配的决定权。用户通过将CRV锁仓得到veCRV,锁仓时间越久,所得到的veCRV越多。而持有veCRV的用户将可以投票决定哪个池子获得更多的收益,veCRV越多投票权越高。这也直接导致了后来的Curve War,一场围绕谁来获得最高收益的“权益”战争。

veToken经济模型解决的主要问题之一就是 1 token = 1 vote 问题。在非 ve 模型下,大鲸鱼可以购买大量代币进行短期治理并获得回报,而无需在博弈中承担除了短期价格之外的任何风险。因此一个同类协议可以购买数百万美元的竞争者协议Token并投票支持糟糕的提议,然后抛售Token。

在 ve 模型下,这种类型的鲸鱼操纵效果要差得多,因为他们的选票不会像长期持有者那样有价值。如果一个协议或鲸鱼想要对另一个协议产生重大影响,他们将不得不锁定他们的Token一段时间。一旦他们的Token被锁定,这就产生了以符合协议最佳利益的方式行事的动力。CRV战争就是最好的例子。

为什么会有Curve War?

赋予 veCRV 持有者的主要权力之一是能够更改分配给 Curve 上每个池的 CRV 奖励数量。这就是所有项目参与Curve War的导火索。

想要自家池子在Curve上拥有更高APY,那就得有足够的投票权,投票权又需要持续累积 CRV 并将其转换为 veCRV来获取。

很多DAO、DEX就采取如下办法来吸引用户:通过提供极具吸引力的APY来吸引 CRV 持有者。然后平台将收到的 CRV 存入 Curve进行锁定并收集 veCRV,从而获得投票权,将更多的 CRV 奖励分配给他们为其提供流动性的矿池。

veToken的好处

鼓励以长期为导向的决策:这是因为通过将其代币锁定一段时间(通常为 1-4 年),持有者对协议做出了长期承诺。这样一来,他们就有动力做出符合协议长期、最佳利益的决定,而不是他们自己的短期短期利益。 协议参与者之间更大的激励一致性:它可以在广泛的协议参与者和利益相关者之间调整激励措施。 改善供需动态:通过改善项目代币的供需动态,即帮助数量上升。

veTokens 的缺点

缺乏流动性:veTokens会集中在少数大户手中,当那些长期锁住CRV的大户对这个协议失去信心时,它有动机通过行使自己的投票权,来尽可能多尽可能快的从协议中获取自己的利益,而不关注长期的价值最大化。 投票销售(针对特定协议)。各类稳定币协议会贿赂治理代币持有者来为他们投票以增加流动性,但这个协议可能并不需要如此之多的流动性,因为没这么多交易。交易量少就代表缴费少,交易费少直接导致平台国库收益少。但治理代币持有者并不受其影响,反正可以从别的池子的交易费中分羹。而真正需要流动性的协议又没有投票权,这就导致流动性低效分配,使得平台收益降低。

第一篇先介绍Defi2.0和veToken,下一篇将继续介绍其他概念。