为什么国产自行车“一车难求”?

订单接到2024年,上海凤凰迎来第二春?

作者 |永遇乐 编辑 | 杨 武

出品 | 互联网那些事

投稿微信 | ttsuper008

“要什么自行车?”

已经从一句喜剧调侃变成商业现实的无奈吐槽。

北京的赵兆最近因为爱上了户外骑行,打算买一辆入门款骑行自行车,却被告知得排队到2024年。

继飞盘、单桨、露营之后,两轮自行车成为新晋网红运动装备,进入新一轮的疯抢狂潮。

从共享单车到新能源汽车,再到新国标电动车,出行行业各细分赛道这几年“几乎”轮流火了个遍,但具有100多年历史的自行车,从共享单车彻底走向市场那一天起,就开始沉寂了。

就在我们普遍认为凤凰、永久、飞鸽等一众国产品牌似乎早已离我们远去的时候,随着疫情的逐渐稳定,2021年自行单车销售数据,开始出现近三年来第一次高速回升。

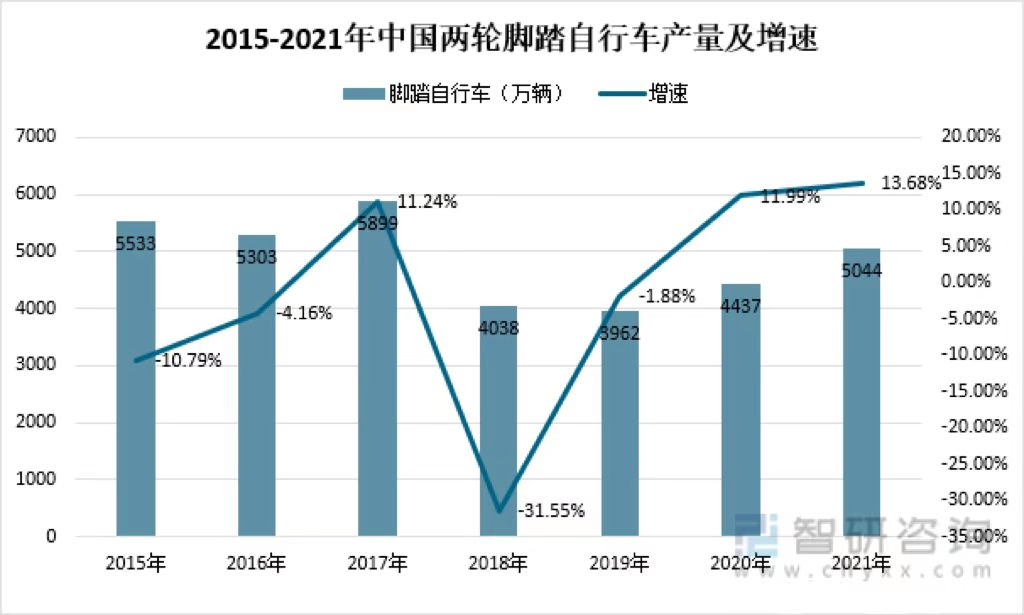

根据智研观点数据显示,2021年中国两轮脚踏自行车累计产量为5043.8万辆,同比增长13.68%。

而在出口方面,据海关统计数据显示,2021年一整年,我国累计出口6926万辆自行车,累计比2020年同期增长40.2%。

可以说,在疫情期间很多海外国家自行车生产受挫之时,国内凭借着复产后的生产、成本等优势,自行车在出口方面也实现了较大幅度的增长。

事实上,能够真正起到推动脚踏自行车发展的最关键因素在于,传统自行单车已经从一般的代步需求转向运动、健身、休闲。

可以说脚踏自行车不仅没有被时代遗忘,反而是以高端化路线继续发展。

具体表现为材质由传统的钢铁向金属合金、碳纤维等高端材质升级,外观朝轻量化、质感美观、个性化等方向发展,功能部分从代步被运动休闲、健身等功能替代。

另一方面,在双碳面前以及运动休闲、娱乐性产品等前提下,自行车已成为世界各国尤其是发达国家居民喜爱的交通。

在美、欧、日等发达国家和地区,自行车消费主要集中在中高端产品,以德国为例,中高端自行车的累计销售比例达到了自行车整体销售量的70%左右。

从“出行”到“运动”

准确来说,自行车行业的火爆更多的是来自于那些被居家“禁锢”着的灵魂,在后疫情时代对自由的追逐。

截止目前,在小红书上,关于“骑行”的笔记篇数已经达到90W+。其中以“快乐”、“自由”、“运动”等为目的,而早、晚骑行的用户占大多数。

当然,通过骑行上下班的也并不在少数,根据小红书笔记篇数来看,已经达到9200+。

而这一部分骑行上班族中,以90后占比最多,在笔记内容中也能够发现,骑行上下班的用户,目的更多是为了可以在不工作之余彻底离开手机,让整个大脑得到放松。

而另一方面,在日常生活中骑行以外,对旅游爱好者而言,骑行旅游也是其中的旅行方式之一,仅仅是在小红书发布的“骑行旅游”笔记数量上,就已经多达3W+。

在众多骑行路线中,有深圳到福建600km的中长途骑行,也有黑龙江漠河到海南三亚6000km的长途骑行。

虽然骑行目的地不同,骑行里程也有所不同,在出行形式上也分结伴而行,或独自前行,但无论怎么看,追求自由、享受自由是唯一不变的出行理由。

不过,在骑行热的同时,自行车行业的销售额也得到了大幅增长,有些款式的自行车甚至脱销,一车难求。

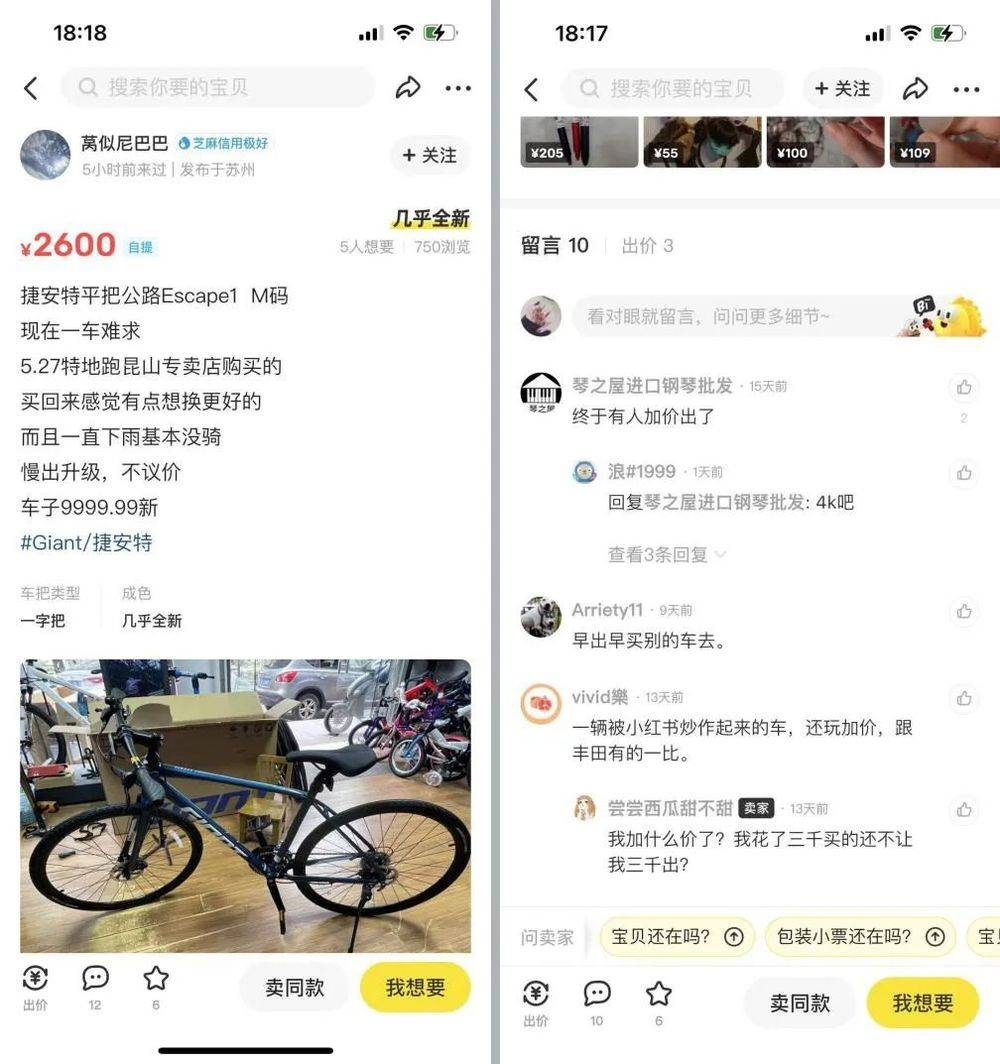

捷安特通勤车“escape1”平把公路车就是因为是千元入门车,兼具颜值和性价比,而成为网红款,尤其是消光星河灰色,几乎是“抢到就是赚到”。

北京某门店工作人员透露,“零零散散的大概缺货一年了,不是工厂不产,而是订单排不上,在我们之前都有好多交定金的了。”

一车难求的“escape1”多米诺骨牌推到了二手平台上。原价2598元的escape1,二手自行车的价格高于原价出售。

谁在消费自行车呢?

根据公开数据显示,自行车消费人群的60%以上是30岁至49岁人群,高购买力人群支撑起半数以上的成交;男性用户居多,占六成以上;4月份数据显示,二三线城市涨幅较高。

此外,在自行车品牌销售也出现了同比增长的态势。

2022年3月底,捷安特集团公布了最新财报,2021年全年销售额为818亿新台币(约合人民币180亿元),比2020年增长了17%。

而美利达集团也在最近公布2021年财报数据显示,税前净利润达62亿元新台币,创下历年新高。

上海凤凰2021年年报显示,2021年公司营业收入约20.58亿元,同比增加49.59%。

事实上,除销售端品牌高歌猛进外,处于产业链上游的零配件企业增长势头也格外明显。

其中,根据自行车变速器、零配件的龙头老大禧玛诺财报数据显示,自行车部门2021年度净销售额4436.78 亿日元(38.39亿美元),同比增长49.0%,营业收入更是同比增长82.7%。

最近新发布的2022 第一季度财报则显示,禧玛诺自行车产品部门第一季度销售额增长了14%。

全球最大的三件套制造企业信隆健康2021年实现营业利润逾3.33亿元,同比增长79.78%。自行车零配件业务实现营收逾19.78亿元,同比增长51.15%,销售出货量8083.33万支,同比增长31.3%。

除了国内骑行领域销售额大涨,涌向海外的自行车品牌也同样获得了市场的“利好”。

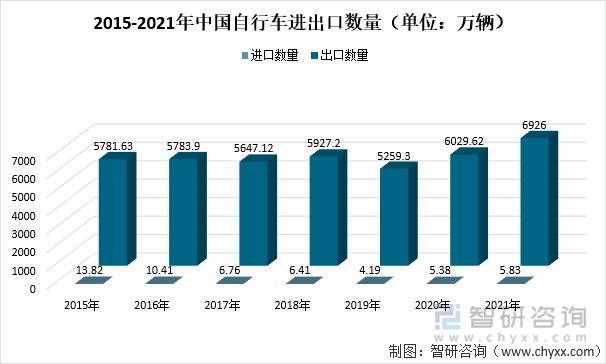

在自行车领域,国内自行车产量占世界总量60%以上,除满足国内市场需求外,还大量出口至欧美等地,中国自行车出口数量远大于进口数量。

2021年中国自行车进口数量为5.83万辆,同比增涨8.32%;出口数量为6926万辆,同比增长14.87%。其中,2021年1-12月中国共出口自行车出口金额约330亿元,同比增长31.0%。

用Google趋势来分析,自行车相关搜索量在去年疫情爆发期间陡增,速卖通数据显示,去年5月份,西班牙市场自行车销售额同比上涨超22倍。在意大利和英国,自行车销售额也都上涨4倍左右。

如果从销售额数据年份推断,那么很显然受到疫情影响,销售渠道从线下转向线上的欧美地区,曾具备优势的自行车品类线下渠道销售优势已经被削弱,而以线上为销售渠道的国内自主品牌,在此前提下获得大量的渠道销售优势。

其中,国内自行车产品出口商久祺股份,产品远销全球五大洲80多个国家和地区,2021年公司境外收入占比超98%。

而主要出口日本、东南亚、中东、北欧、拉美等国家和地区的上海凤凰自行车,2021年度出口收入占销售总收入的比例约在50%左右。

事实上,近两年来,国内自主品牌能够在国内以及海外市场同时出圈,并不仅仅是得益于欧美品牌在销售渠道上短时间的受挫。

就拿上海凤凰来说,早期的凤凰牌确实是由于承接共享单车代工业务,导致自有品牌受到挤压、应收账款占比高、研发投入降低等一系列原因致使2018年业绩遭遇腰斩。

可以说,2018年的业绩,正式敲醒了带着传统自行车包袱的上海凤凰,为了挽回消费者,上海凤凰瞄准高端市场开始转型自救,从一般代步工具到全山地、公路车等高端市场扩张。

为了收归“凤凰牌”发展高端市场,截止2020年,上海凤凰收购两个自行车品牌和一家自行车零件供应商,继续发展自行车的意图明显。

且有意借“丸石”走高端化路线。因为在自行车领域,一旦共享单车风口过后,自行车行业就只剩高端品牌在国内还有一线生存的空间。

虽然当下上海凤凰的营收相对于同行而言,算不上头部,但回过头来看近年上海凤凰自身的发展,无疑是“赌”对了。

而以ODM为主的出口型企业,久祺股份为一些品牌厂商生产产品,集设计、研发、生产和销售为一体的久祺股份,在疫情爆发后,具备一定供应链优势以及多年自行车出口销售渠道的久祺股份,也在一定程度上收益。

但抛开欧美因受线下销售渠道的影响,从自行车产业链看,与欧美自行车品牌共处同一领域的国内自主品牌,在出海这一领域有着太多的“束缚”。

从近年来逐渐增长的出口自行车数量、出口金额来看,其实可以说,中国自行车品牌几乎垄断了国外自行车市场,但如果从只有3.8%的营收利润来看,实际上并不赚钱。

原因很简单,大部分的高端自行车领域都被国外品牌攥在手里。

比如变速器,市场上80%的自行车变速器,都是日本禧玛诺和美国速联的产品。

国内市场1000元以上的自行车变速器,一年需求约800万套,95%的份额被美国和日本的品牌所主导,中国制造的山地自行车要想出口到欧美,基本上采用的都是美国和日本的变速器品牌。

全球来看,自行车品牌集中度较低,高端市场以欧美大型品牌商为主,同时各个地区存在众多区域性品牌。

诚然,国内自行车品牌的中高端变速器零部件只能依赖进口。

另一方面,国外本土企业掌握了大量销售渠道,在当地占有较高市场份额,外来品牌较难进入。

海外自行车传统主要销售渠道是商超,渠道端话语权非常强势。

此外,从长期来看,考虑到人力成本上升,东南亚经济开始崛起,柬埔寨、越南、缅甸等国家由于劳动力成本较为低廉,因此也吸引了中国自行车产业的转移,如今这些国家也在对欧美出口自行车。

而制造环节向东南亚等地转移也是大概率事件,以此来看国内自行车市场,单纯的以整车代工制造的成长空间预计会持续萎缩。

通过目前的自行单车市场看,虽然在当下供不应求的背景下,整车企业也在国内寻求关键核心部件供应商进行合作,而关键核心零部件厂商也在加大零部件的创新和研发力度。

但需要注意的是,自行单车或许只是受到疫情的影响而短暂爆火,又或许在后疫情时代,甚至更长的一段时间内自行单车都存在需求。

从更长的时间维度来看,无论是零部件厂商亦或是整车厂商,对关键零部件、车型设计等具备技术壁垒层面,进行持续性的研发投入才是关键。

虽然市场在扩张,劳动力在转移,解决零部件也只是当下自行单车所面临问题中的冰山一角,但却可以说是最关键的一点。

但这里要说明的是,其二需要获取的一定是产品成本优势,如今的市场“价格战”比比皆是无处不在。

通俗来说,在具备一定技术优势的前提下,价格优势=销售数量=产品利润=研发投入=产品创新。

事实上,即便所处行业各有不同,但最底层的商业逻辑是不变的。

很难说,国产自主品牌能否在某个时间段,与国外品牌的较量中胜出,但目前国产品牌出海面临的困境一定是实实在在的。