TME拥有独家版权的最后一季财报,之后呢?

共

5258字,需浏览

11分钟

·

2021-08-22 15:20

©新熵原创

作者 | 樟稻

编辑 | 伊页

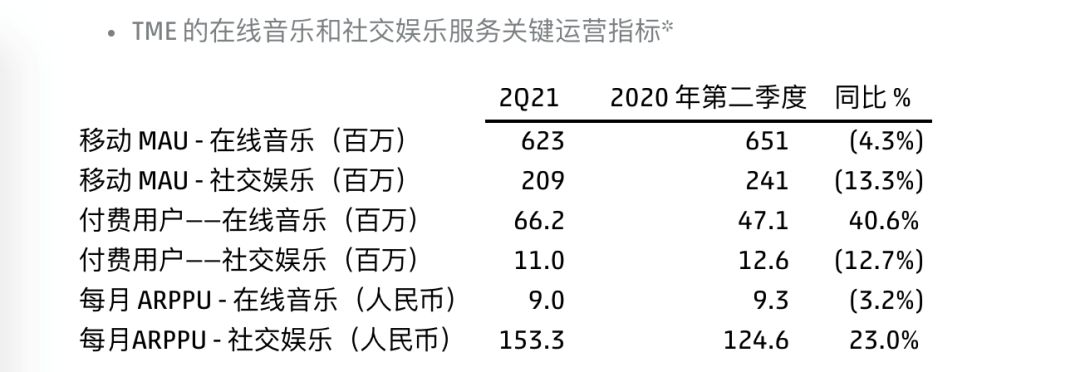

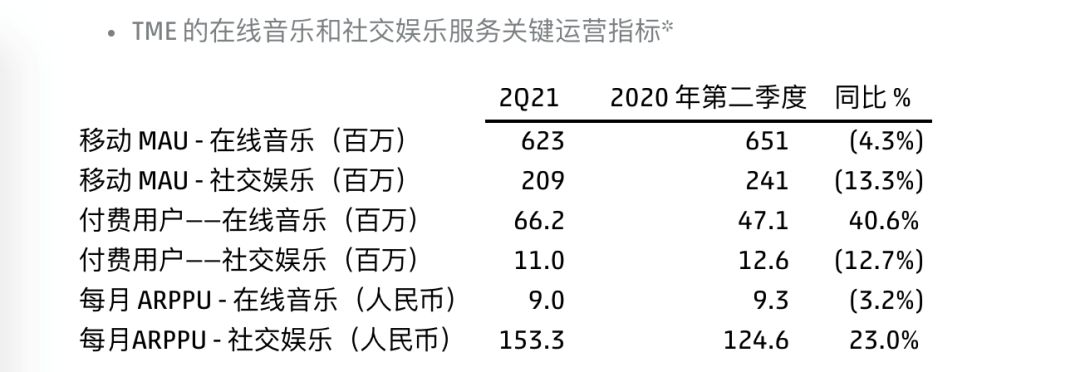

在金融市场叱咤风云的索罗斯,没想到会在腾讯音乐上吃了亏。上周五,他旗下的基金SorosFundManagement向美国证券交易委员会(SEC)递交的二季度13F持仓报告中显示,清仓了上个季度新增的中概股腾讯音乐。索罗斯为何清仓TME?事情的来龙去脉还得回到今年3月份,在“中概股史上最大单日亏损”事件中,由于BillHwang过于集中投资美股和中概股个股并积累大量的杠杆头寸之后,相关个股股价下跌最终导致该公司爆仓。其中,腾讯音乐从30美元跌至20.10美元,跌幅33%。在股价大滑坡的三天时间里,腾讯音乐市值也蒸发近200亿美元,折合人民币1300多亿元。危机之下必有机遇。在BillHwang的投资组合崩溃之际,触发了各大银行的保证金追加,银行大幅抛售其持有的股票。彼时,对冲基金和其他投资公司纷纷选择买入,索罗斯的投资公司就在那时入场。数据显示,腾讯音乐是索罗斯基金一季度增持股份数第二位的个股,该季度索罗斯基金增持腾讯音乐的市值将近3400万美元。本来是抄底,但腾讯音乐的股价可谓一蹶不振,从20.10美元下跌到9.10美元。身处漩涡之中的腾讯音乐,在反垄断监管等相关因素影响下,无法置身事外。8月16日,据《日本经济新闻》消息,腾讯音乐管理层现倾向于将香港二次上市推迟到明年进行。对此,腾讯音乐表示不予置评。巧的是,在传出推迟上市消息当天,腾讯音乐在美股收盘后公布其2021年第二季度未经审计财务业绩。作为未失去独家版权前的最后一个季度,此次财报能否为腾讯音乐挽回一些颜面?财报显示,腾讯音乐第二季度营收为80.08亿元人民币(货币单位下同),去年同期69.32亿元,同比增长15.5%,较一季度24%的增速有所下滑。众所周知,腾讯音乐基本面主要为在线音乐服务和社交娱乐服务,尽管作为数字音乐平台,但社交娱乐服务一直贡献60%以上的营收,可谓收入来源的无冕之王。二季度,在线音乐服务的收入为29.5亿元,去年同期为22.21亿元,同比增长32.8%,其中音乐订阅收入为17.9亿元,较2020年第二季度的13.1亿元增长36.3%。自2020年一季度开始,音乐订阅营收同比增速由70.4%缓慢下滑到36.3%,原因来自于多方面。社交娱乐服务及其他的收入为50.58亿元,去年同期为47.11亿元,同比增长7.4%。需要注意的是,社交娱乐服务及其他的收入在本季度内罕见出现环比下降。该季度内,腾讯音乐营业利润为10.4亿元,而2020年同期为11.1亿元,且在2021年第一季度,腾讯音乐实现经营利润11.64亿元,主要原因为销售和营销费用以及一般及管理费用(收购懒人听书)上涨导致。作为一款数字音乐平台,腾讯音乐最受关注的核心数据为在线音乐和社交娱乐服务的MAU、付费用户数、以及每月ARPPU指标。财报显示,该季度内,在线音乐移动端MAU为6.23亿,较去年二季度6.51亿MAU下降4.3%,但环比一季度6.15亿MAU净增800万。财报中对此解释为“主要是由于泛娱乐平台服务的部分休闲用户流失”。社交娱乐移动端MAU为2.09亿,较去年二季度2.41亿MAU下降13.3%,且环比一季度2.24亿MAU下降1500万,自2020年第一季度开始,社交娱乐MAU大体呈下滑趋势,作为腾讯音乐的社交娱乐板块(直播、K歌),可见其受到短视频娱乐内容的极大冲击。为了应对该局面,此次财报中提到,“我们最近推出了产品升级和举措,以改善我们平台的视频化、社交和社区建设功能,例如全民K歌升级了在线卡拉OK厅和虚拟直播室。”可以发现,不管是在线音乐和社交娱乐,MAU都出现下滑情况,其原因都与短视频娱乐内容的冲击有关,腾讯音乐对此采取的举措无非是加强平台视频化、社交和社区建设等功能,底层逻辑在于固守在音乐内容领域的优势,补全在短视频、社区等领域的弱势。2020年7月1日,QQ音乐推出的社区版块“扑通社区”,目的就在于补全视频、社区的短板,以期提升用户黏性,但面对短视频的强烈冲击,现阶段其策略并未见明显成效。再看一下在线音乐和社交娱乐两大板块的付费用户和每月ARPPU。二季度,在线音乐付费用户数为6620万,较去年4710万同比增加40.6%,环比也达到净增530万用户,且付费率达到10.6%,有所上升。考虑到二季度在线音乐每月ARPPU为9.0元,较去年9.3元同比下降3.2%,且环比一季度9.3元下降0.3元,此次订阅用户增长,或由本季度内会员促销带来。需要注意的是,在线音乐付费用户数尽管受到会员促销的影响,但同样与音乐版权数量有极大的相关性。今年7月24日,国家市场监督管理总局对腾讯音乐下发了《行政处罚决定书》,责令30日内解除独家版权,在腾讯音乐接下来一季度内失去独家版权优势后,在线音乐付费用户数增长情况势必受到影响。此外,二季度,社交娱乐的付费用户数1100万,同比去年1260万下降12.7%,环比一季度1130万下降30万,但社交娱乐每月ARPPU为153.3元,同比去年124.6元增长23.0%,环比一季度149.7元同样有所上行。7月9日,腾讯音乐下发内部邮件,对酷我在内的业务线和相关人员进行调整。在本次调整中涉及酷我音乐旗下“聚星直播”以及酷我音乐业务线的商业化业务。而腾讯音乐社交娱乐板块的营收主要来自全民K歌和酷我直播中的虚拟礼物销售。此次调整,意味着集团内部对社交娱乐板块的商业化业务有所改动,不过考虑到短视频的冲击,在腾讯音乐找到行之有效的应对策略之前,社交娱乐业务仍不容乐观。在腾讯音乐财报电话会上,腾讯音乐首席战略官(CSO)叶卓东给出了关于2021年全年的展望。——预计今年营收年增长可以达到10%,其中在线音乐预计增长30%……另一方面,预计社交娱乐业务营收全年同比持平,原因是直播业务表现欠佳,另外还有利润再投资的原因。摩根大通分析师AlexYao对此提出了疑问,如果社交娱乐业务全年营收展望是持平的状态,这是否意味着下半年的营收会出现同比的下降?对此叶卓东回复称,下半年社交娱乐业务会偏弱,主要跟直播行业的转弱有关系。原因主要是三方面:一是宏观经济因素对于付费用户消费行为的影响,二是持续的市场竞争,尤其是来自短视频行业的竞争,三是我们对于直播业务所做的运营调整较为保守,来保证合规。与此形成鲜明对比的是,管理层对于在线音乐业务的积极预判。考虑到7月底的时候,腾讯音乐收到了监管方的处罚通知,依据该处罚结果,公司须在决定发布之日起30日内解除独家版权协议,此次处罚将对腾讯音乐在线音乐业务造成不利影响。但腾讯音乐董事长彭迦信在财报电话会上发言却有些出人意料,“公司将依据监管方的意见制定整改措施,监管决定确实对于公司的日常运营会造成影响,但是对于付费用户增长方面,我没有看到有什么影响。”在线业务整体上的增长上,彭迦信表示“对于公司在线音乐服务能够继续以健康的速度发展,我们充满信心。”尽管公司管理层在财报会上美化公司业务情况是行业“潜规则”,但在不利公司的政策背景下,此次掷地有声的发言可谓十分少见,彭迦信的底气或是来自腾讯音乐的双轮策略。今年6月25日,腾讯音乐内部发文,宣布成立内容业务线,负责音乐内容相关业务的整体规划、战略制定和统筹管理。本次调整后,将内容与平台视为重要的两个战略方向,即内容与平台一体两翼。此次调整,内容战略被提到了前所未有的高度。这里的内容包括完善的音频内容生态,主要为与唱片公司建立合作、与音乐人在内的上游内容合作方加强协同合作、加强独立音乐人的培养、加深同腾讯集团内部各个业务在内容制作方面的合作。在平台战略上,主要包括挖掘视频,社区和社交这三大领域,以及公司继续实施多品牌和多产品计划。分析此次战略调整,可以拎出来两条主线,即在音频领域外,加强挖掘视频,社区和社交这三大领域,以此对抗短视频平台日益带来的用户虹吸效应(数据显示,在线音乐使用时长环比下降>50%的用户群体,同一时间段内,其他文娱应用使用情况,抖快短视频平台使用时长环比增幅达72.9%)。而在音频领域,腾讯音乐将持续加强音频内容生态的投入,有心人可以发现,腾讯音乐此次额外加强了与唱片公司与音乐人等音乐产业全链条的投入。背后的原因也不难猜测,根据此前监管部门的处罚决定,并非“一刀切”彻底终止独家模式,其中保留新歌首发不超过30日的独家期限,独立音乐人(未与唱片公司或经纪公司签约的自然人)可与平台签订不超过3年的独家合作。因此,腾讯音乐在内容战略上的投入,无非是通过音乐产业全链条的投入抓到更多的牌。作为第一性原理的首创者,亚里士多德对其定义为“任何一个系统都有自己的第一性原理,是一个根基性命题或假设。它不能被缺省,也不能被违反。”但“第一性原理”这个词之所以国内开花结果,还得归功于在互联网、新能源、太空探索三个跨度极大的领域作出突出成就的埃隆·马斯克。在一次采访中,马斯克表示“第一性原理”要求你从物理角度看待世界,它要把事物回归到本质,然后再从中推论,在创办特斯拉的过程中,马斯克就采用了“第一性原理”进行思考。“第一性原理”在商业中的具体应用,不妨参考亚马逊创始人贝索斯的思考,“我经常被人家问这个问题:未来十年什么会变化?这个问题很重要,但更重要的问题可能是,未来十年什么不变。如果你能找到未来十年不变的那个东西,你应该把所有的资源All in在不变的事物上。”贝索斯在电商领域All in了什么呢?无非是无限选择权、最低价格和快速配送,即多、省、快,整个亚马逊都是建立在这三条简单规则之上。那么,在数字音乐市场,第一性原理是什么?数字音乐平台应该把资源All in在哪些领域?音乐版权一定是其中之一。在独家版权并未放开的阶段,腾讯音乐通过独家音乐版权为平台吸引外部用户流量,在国内数字音乐市场所向披靡。现阶段,即便在版权放开之后,其一,对于网易云音乐和其他平台来说,能否有能力支付巨额版权成本;其二,倘若网易云音乐和其他平台能够放开手脚大笔引入版权,用户同样会面临另一个问题,当网易云音乐和腾讯音乐都能听周杰伦的歌曲,那你会如何选择(不考虑独立音乐人)?这里涉及迁移成本的问题。但不论如何,平台对音乐版权的把握度,一定是数字音乐平台应该把资源All in的一大领域。除了音乐版权呢?能否参照“多、省、快”找到答案?“多”指版权多,上文已讨论过;“省”指会员收费低;“快”指平台把控音乐趋势更新快、平台对音乐内容宣发跟进快。在“省”的领域,国内音乐平台想要降低会员收费似乎并不容易。国内数字音乐平台,在线音乐业务的用户付费率最高的,恐怕是腾讯音乐今年二季度10.6%付费率,相比之下,Spotify 在2021年Q1的付费率为44%。这跟用户习惯有很大关系,考虑到平台版权支出的巨大成本,如何在会员收费和用户付费率之间作出取舍,是一个头疼的问题。而在“快”这个方面,国内数字音乐平台确实需要有所把控。现今,短视频平台似乎正在掌控流行音乐的趋势,抖音神曲几乎成了流行音乐的风向标,对于数字音乐平台而言,这是一个需要警觉的现象。以上,只是「新熵」作为旁观者的一些观察思考,但不妨为音乐行业研究人员提供一些思路抛砖引玉。如今,随着数字音乐市场进入后音乐版权时代,一场新的较量正在酝酿。往期好文推荐

「新熵」

新浪科技创事记年度作者

网易科技态度风云榜年度作者

WeMedia年度十大影响力自媒体

百家号百家榜、优选计划、鲲鹏计划获奖者

点赞

评论

收藏

分享

手机扫一扫分享

举报

点赞

评论

收藏

分享

手机扫一扫分享

举报

下载APP

下载APP