全市场首支国证A50指数基金来了!精选龙头,一键打包“茅50”

但事实上,茅台受关注正是因为其独特的龙头地位以及竞争优势,而这种优势在各行各业的龙头公司中都可以找到类似的案例,也就是说,各行各业都有自己的“茅台”。

有没有一种方法,能够将各行各业的“茅台”一举收入囊中?答案是肯定的。

全市场首支跨市场精选龙头的指数基金——天弘国证A50指数基金(A:010953,C:010954)正在发行中,通过跨市场精选代表中国经济转型方向的核心资产,为投资者提供了一个一键打包“茅50”的黄金机会。

市场上的宽基指数有很多,上证50、沪深300、中证500都是备受投资者青睐的主要宽基指数,能够衡量沪市或沪深头部企业的整体表现。

为什么要在此时推出一只跨市场精选龙头的指数基金?天弘基金此举主要出于两方面的考虑。

一方面,基于对用户的深度洞察。此前“茅20”、“茅40”等大V和媒体争相推出的概念,引发了投资者的高度关注,包括各行业龙头公司,比如 “保险茅”中国平安、“银行茅”招商银行、“锂电茅”宁德时代、“酱味茅”海天味业、“家电茅”美的集团、“医药茅”恒瑞医药等都是用户关注的焦点。“很多投资者都表示,希望能有一种简单的途径来投资‘行业茅’公司,但我们发现市场上并没有类似品种,需要推出一款跨市场精选龙头的指数基金来满足投资者一键投资‘行业茅’的需求。”

另一方面,基于专业研究与深度调研,最终选择了国证A50指数。天弘基金的投资理念是通过对企业基本面扎实深入准确的研究,发现具备长期、稳定的核心竞争力或竞争壁垒的公司,通过分享公司的业绩增长从而获取中长期稳健、可持续的投资收益。在指数选择过程中也是基于中国经济结构转型机遇,国证A50指数相比传统宽基指数低配传统行业,超配新兴行业,配置中国各个行业具备核心竞争力、财务指标优秀、治理稳健的龙头企业,即投资中国核心资产,是符合中国经济结构转型方向的新型指数。

基于以上两重逻辑,天弘基金最终推出了天弘国证A50指数基金,这也是全市场首只跟踪国证A50的指数基金,涵盖了沪深两市的龙头股。

那么,国证A50的优势又在哪里呢?第一个显著优势,在于把握中国经济转型机遇,跨市场精选大蓝筹稀缺标的。

从成分股构成来看,国证A50指数成份股总市值22.3万亿,个股平均市值4466亿,属于超大盘;同期沪深300指数最新成份股总市值49.6万亿,个股平均市值为1653亿。也就是说,相比我们更熟悉的沪深300等宽基指数,国证A50指数是横跨沪深两个市场,精选了超大盘蓝筹个股,属于市场稀缺标的。

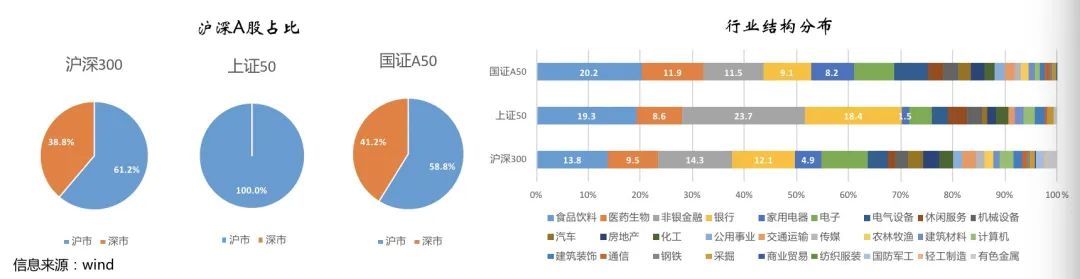

从行业分布来看,国证A50指数兼具了大科技、大消费、大金融特性。根据申万一级行业的分类结果,国证A50指数前五大行业分别为食品饮料20.2%、医药生物11.9%、非银金融11.5%、银行9.1%、家用电器8.2%。而沪深300、上证50更多集中在非银金融和银行,食品饮料、医药生物等行业占比更低。

(来源:wind,截至2020年12月31日)

在很多投资者心中,沪深300、上证50这类宽基指数基本就与“传统行业”挂钩。但国证A50指数却颠覆了大家的想象——

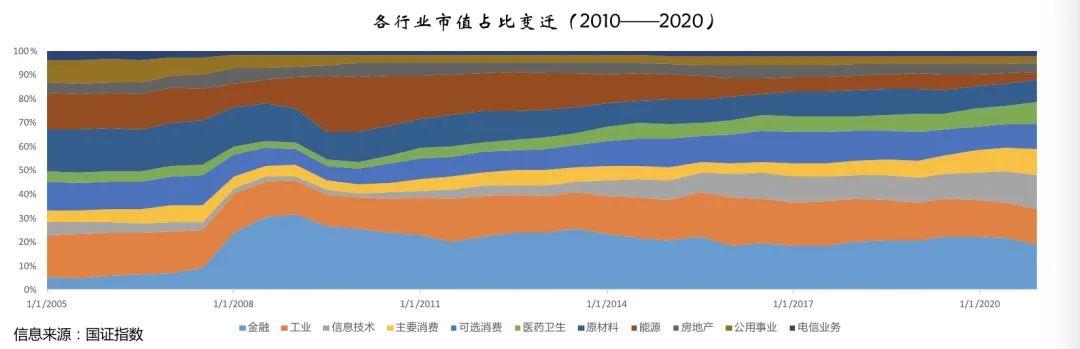

过去十年,A股行业变迁趋势,由传统经济转向新经济,可以明显看到传统行业下降、新兴行业上升的趋势。根据市场这一变化趋势,国证A50将工业、能源、公用事业、原材料4个行业入选家数下调30%,将信息技术、医药卫生、主要消费、可选消费4个行业入选家数上浮30%,金融、房地产、通讯服务行业则保持不变。

超配新兴行业、低配传统行业,投资国证A50指数,就是把握中国经济结构转型机遇。

“核心资产”是这几年投资界相当火的一个概念。什么叫做核心资产呢?简单来说就是中国各个行业及细分领域内具备核心竞争力、财务指标优秀、治理稳健的龙头企业,要求公司能够适应经济从高速增长转向高质量增长的新形势,在龙头效应显著的行业优胜劣汰中胜出,实现强者恒强。

我们经常会将外资持有作为衡量核心资产的一个标准。陆港通作为国外资金购买A股的重要渠道,在追求稳健的同时,更注重上市公司的龙头属性、品牌影响力与市场定价权。而国证A50十大权重股的陆港通持股市值均超过200亿,50个样本股均有陆港通持仓,总持仓规模为14288亿,平均持仓286亿,其中贵州茅台、中国平安、美的集团陆港通持仓均超过1000亿。(来源:wind,截至2020年12月31日)

中国基金报曾经提出“茅40”概念就与国证A50成分股高度重合。由此可见,国证A50指数与中国核心资产基本可以划上等号,将各大行业的“茅50”一键收入囊中。

巴菲特曾经说过,投资要找“长长的坡、厚厚的雪”,而从长期收益来看,国证A50指数成分股就具备“长坡厚雪”的特征。

据统计,过去十年,国证A50中有12只样本获得了10倍以上收益,24只样本获得5倍以上收益,27只样本获得3倍以上收益。整体来看,过去十年,国证A50中有45只样本获得正收益,50个样本的平均收益为7.92倍。(来源:wind,截至2020年12月31日)

值得一提的是,作为一只宽基指数基金,天弘国证A50指数基金也具有行业指数基金无法比拟的优势。

近年来行业主题基金发展迅速,成为不少投资者的“新宠”。但从指数本身特性来看,宽基指数依然是指数基金的“压舱石”,具有更高的市场认可度。最近一年以来,A股行情经历了一个快速轮动的过程。2020年上半年,成长股独领风骚;2020年下半年,之前默默无闻的顺周期板块冲到了前面;到了2021年,领涨行业再度发生变化,这一次化工、银行和有色金属等行业开始风生水起。在此背景下,选择细分赛道需要对行业和板块有清晰的节奏把控和较强的交易行为。如果投资者重仓的某一类行业或主题的基金,那么在这种快速轮动行情中就很容易错过不少后来居上的补涨行情。

相反,宽基指数基金的行业分布较为分散,能够有效避免单一行业权重过高带来的系统性风险,同时成分股权重较为分散,可以有效控制投资波动,是应对市场震荡、行业轮动的理想方法。

作为全市场首支跨市场精选龙头的指数基金,天弘国证A50指数基金由天弘基金资深名将沙川掌舵。据悉,天弘国证A50指数基金的发行时间为1月26日到2月26日。虽然市场短期实现回调,但长期投资价值更加凸显,想要长期布局的投资者不妨借道天弘国证A50,跨市场精选代表中国经济转型方向的核心资产,一键打包“茅50”。感兴趣的伙伴,可以通过支付宝APP-财富、天天基金网、天弘基金APP等渠道搜索参与购买。

风险提示:观点仅供参考,不构成投资意见。指数基金存在跟踪误差,投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资需谨慎。