一文看懂2020年那些你错过的A股投资机会

全文4757字,阅读约需10分钟

作者丨庞雅娟

编辑丨花木深

来源 | 亿万

题图丨123RF

2020年,在A股用2万元能赚10个亿?

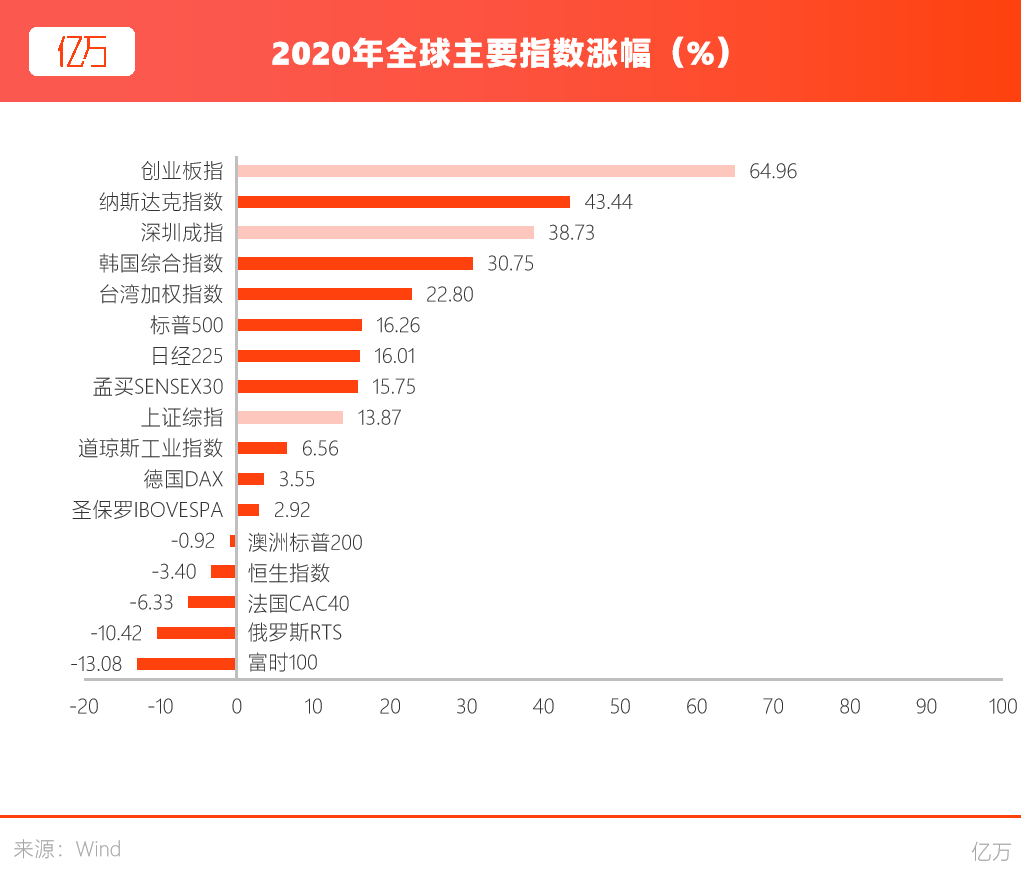

伴随2020年两市收盘,A股交上了自己的“成绩单”:各大指数全部收涨、总成交额206万亿元、270家公司股价翻番、396家公司登陆A股、全年募资总额1.36万亿元、总市值近80万亿元。与全球低迷的金融市场相比,A股成为全球最活跃的交易市场。

中国股市素有“七平两亏一赚”说法,众多年轻“韭菜”初入股市,参与了白酒造富,也收获了仁东控股“跌跌不休”。

去年你错过了哪些造富风口?或是成功“跌跌不停”?亿万联合Wind一同回顾A股表现,我们找出了过去一年中最赚钱与最赔钱的股票,以史为鉴,我们也将展望2021年的投资机会。

A股领跑全球

消费与半导体受益,能源房地产惨跌

2020年A股逆流而上,低开高走,三大指数全面上行。

全年市场变革与波折同行,上半年受疫情冲击,弥漫恐慌情绪,股市表现低迷。二季度国内疫情局面好转,注册制春风利好A股,优质公司成长态势显现,核心公司跑出白马姿态。

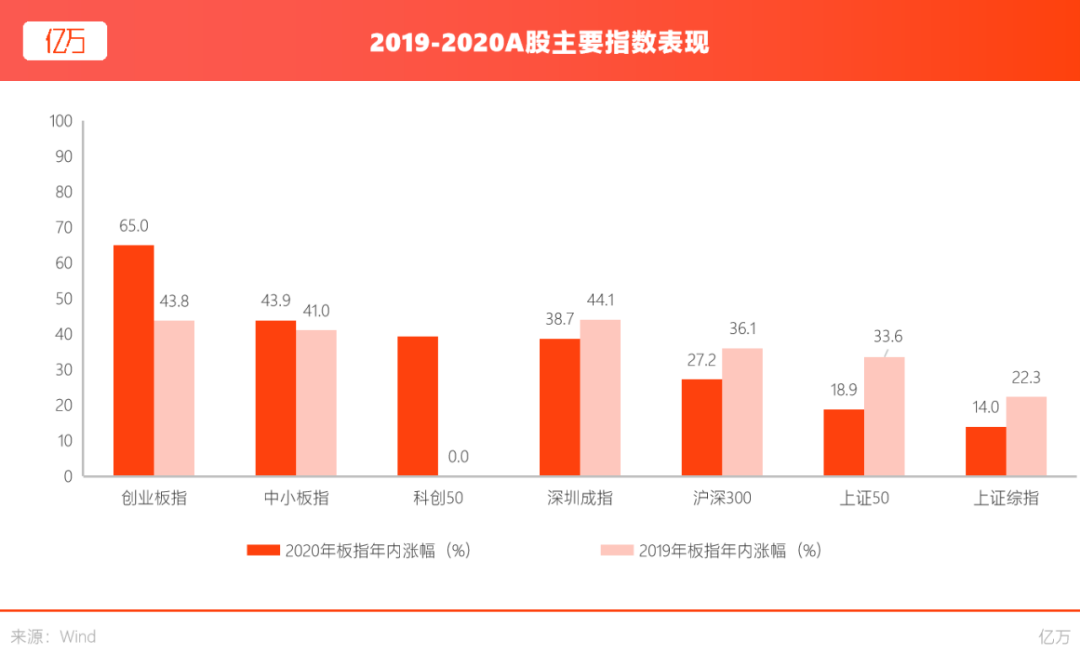

2020年,创业板指涨幅近65%,连续两年位居全球主要指数涨幅之首。受益于央行宽松政策,深圳成指和中小板指涨幅年内涨幅也表现不俗,均超35%。

2019年7月开市的科创板表现突出,科创50指数涨幅近40%,全年有145家公司登陆科创板,中芯国际、华润微、康希诺、凯赛生物等硬科技公司走上资本市场。

上半年,我们一同见证了美股四次熔断,一季度美联储意外降息,欧洲央行、英国央行、澳大利亚央行等全球主要经济体央行也纷纷推出各自的宽松措施。

全球央行大放水的节奏下,股市的盈利预期和资金格局多次变化,更加考验投资者的韧性和判断力。

一方面,受全球疫情影响,口罩等防疫工具需求猛增,从事疫苗研发等生物科技公司股价大涨,防疫板块大爆发;食品饮料、农林牧渔等处于刚需的基础行业发展态势良好。

疫情也使得曾被冷落的行业凸显价值,如在线教育、视频会议和医疗大健康等领域。

另一方面,伴随着央行大幅降息、注册制落地等利好,5G、电气设备为代表的新基建概念股表现突出,新能源、汽车等行业股也获得利好。而房地产、能源、运输、金融等强周期性板块整体较弱,出现不同程度的下跌。

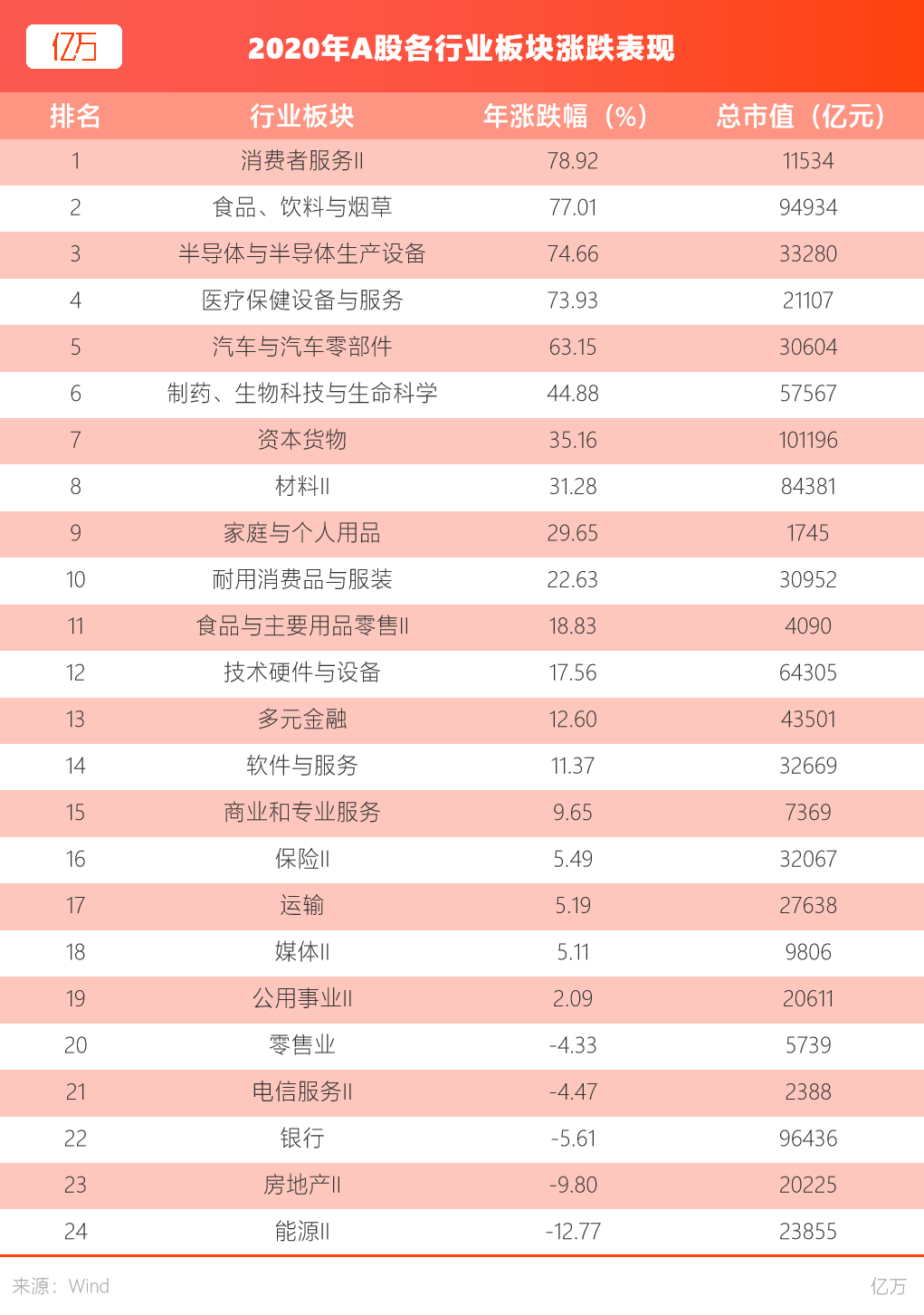

根据Wind二级行业表现来看,受益于下半年疫情平稳后消费恢复,以及业绩增长的确定性,消费者服务Ⅱ表现最好,板块年涨幅超过78%。食品、饮料与烟草板块年涨幅达77.01%,成分股市值大幅提升。

在食品饮料消费利好下,贵州茅台、五粮液成为投资者心头肉,海天味业、金龙鱼等调味品股也表现良好,推动食品饮料行业成为A股年度人气板块。

半导体行业跻身涨幅前三,科创板的成立为中芯国际、中微公司、沪硅产业等龙头半导体企业提供良好投资通道,直接带动了二级市场对半导体板块的投资热忱。

除此之外,医疗保健设备与服务、汽车与汽车零部件、制药、生物科技与生命科学等行业板块年度涨幅也居前,景气度高涨。

能源Ⅱ、房地产Ⅱ、银行、电信服务Ⅱ、零售业等传统行业板块“吊车尾”,均有不同程度的下跌,尽管年末出现了商业银行投资机会,但多只中小银行股年度下跌超过20%,导致银行板块景气度不佳。

由于第一季度线下销售几近停滞,消费动力不足,各大房企业绩下滑;再加上融资政策的收紧,固有的高杠杆模式难以维系,投资者对房地产行业看衰,其整体下跌幅度达9.8%,房地产依旧是散户最不值得投资的行业。

总的来看,“吃药+喝酒”是2020年A股最主要的行业性投资机会,银行、能源未来回调较大,房地产投资风险仍很高。

2020年共有396只新股相继登陆沪深市场,总融资额为4699.63亿元。得益于注册制试点带来的扩容,IPO融资总额创十年新高,亿万预计2021年有更多红筹企业将回归上市。

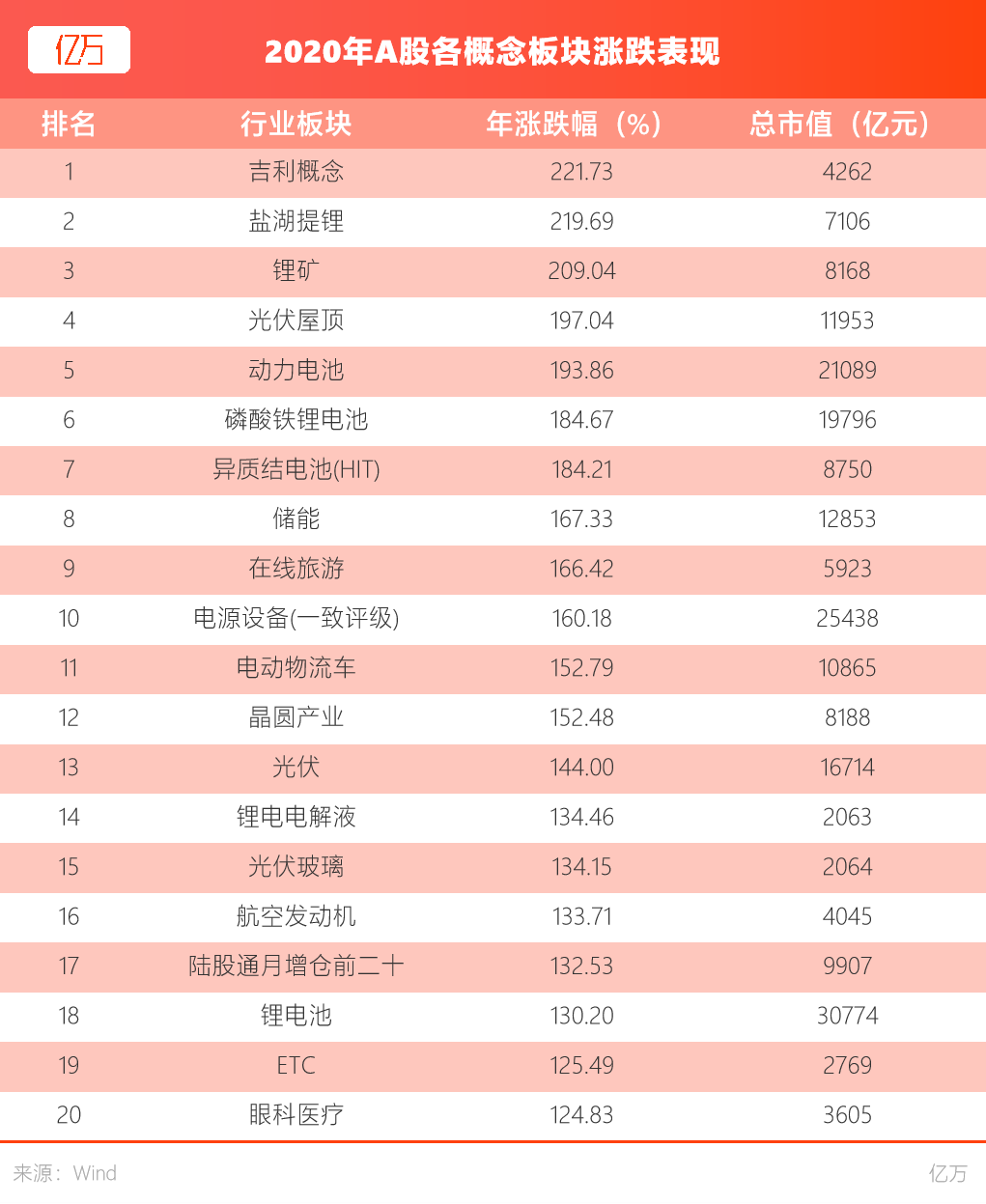

概念类板块以新能源、电池、光伏、储能为关键词。以吉利汽车为代表,新能源相关板块年涨幅均超过100%;动力电池、锂电池概念股总市值分别超过了2万亿和3万亿,足以显现投资者热情。

在新能源热风下,盐湖提锂、锂矿、光伏风电、以及各大动力电池概念板块成为年度明星,预计未来投资热度还将延续。

股市分化明显

白酒新能源半导体出现多个“倍股”

2020年市场整体走好,除了降息,证券市场制度进一步创新改革,新三板交易门槛得到降低,稳步推进创业板。

政策及市场双向利好的情况下,A股市场牛股辈出。酒类、新能源等板块的个股成为热门投资标的,涨幅居前,均实现翻倍增长。

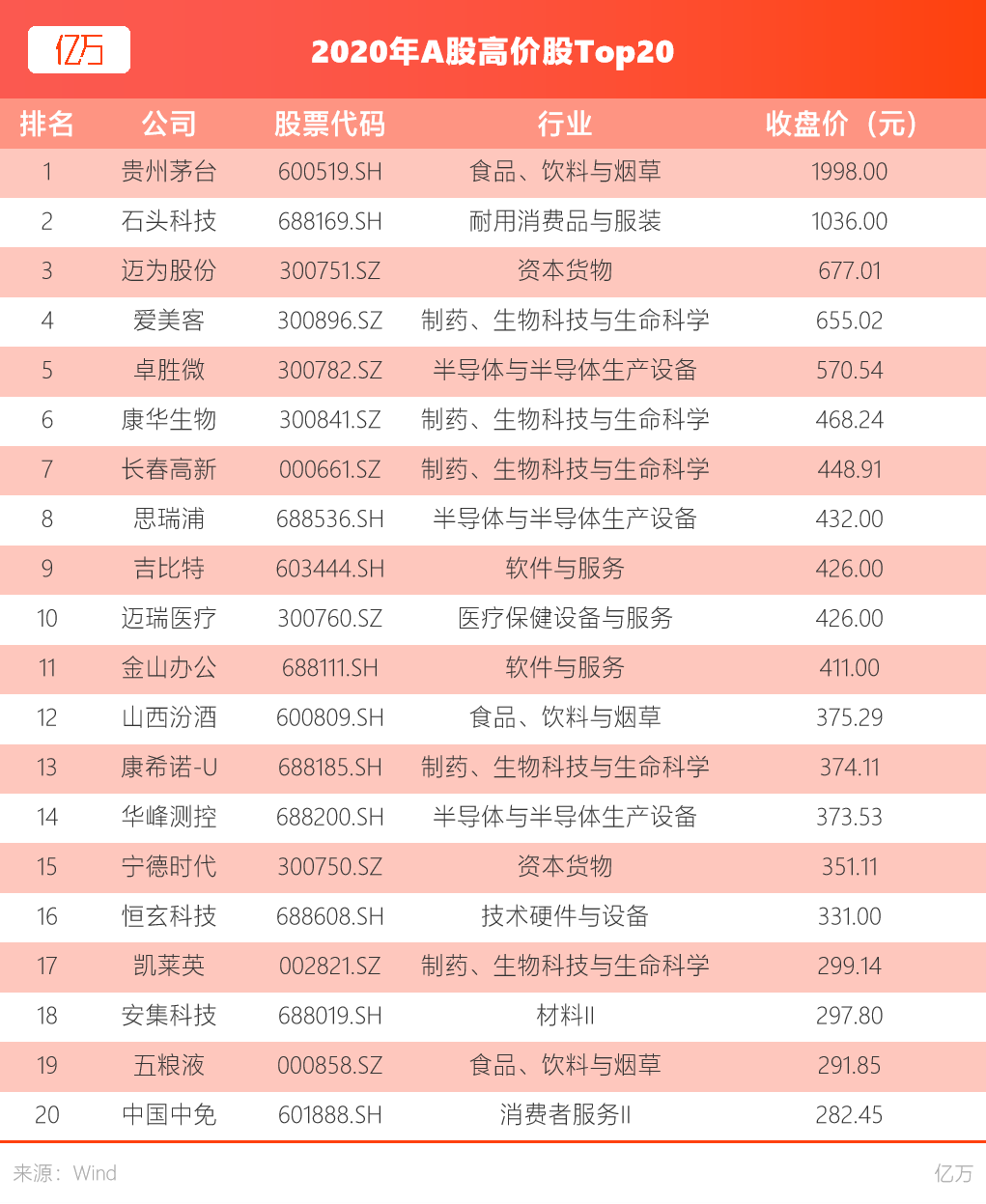

2020年个股分化态势明显,酒类股表现亮眼,成为全年投资主旋律之一。截至年末,贵州茅台以1998元收盘价居于榜首,假如年初抄底茅台,你将收获一只近2倍受益的千元大股。11月5日,五粮液股价报收259.41元,市值达10069亿,成为深市第一只市值破万亿的股票。

值得注意的是,股价百元以上股票中有45家科创板上市公司,优质资产的科技公司投资门槛正进一步抬高。

其中,石头科技成为科创板首个“千元股”,其主要产品为扫地机器人,凭借跨境电商红利,石头科技全年涨幅超过100%。据天风证券的研究报告,石头科技在欧洲、中东、非洲这三个地区已有6%的市场占有率。

医药板块则是“冰火两重天”。新冠疫情催生了医用防护产品和药品的巨量需求,万泰生物、英科医疗等医药股相比IPO市值暴涨10倍以上;老百姓大药房等线下药店则营收惨淡,市值下滑。

其中万泰生物由新晋“亚洲首富”钟睒睒实际控股,主要从事生物诊断试剂与疫苗研发及生产,年涨幅近1500%。斯达半导、上机数控、阳光电源等股票年度涨幅也非常惊人,一年时间均上涨了5倍以上,“倍股”频现。

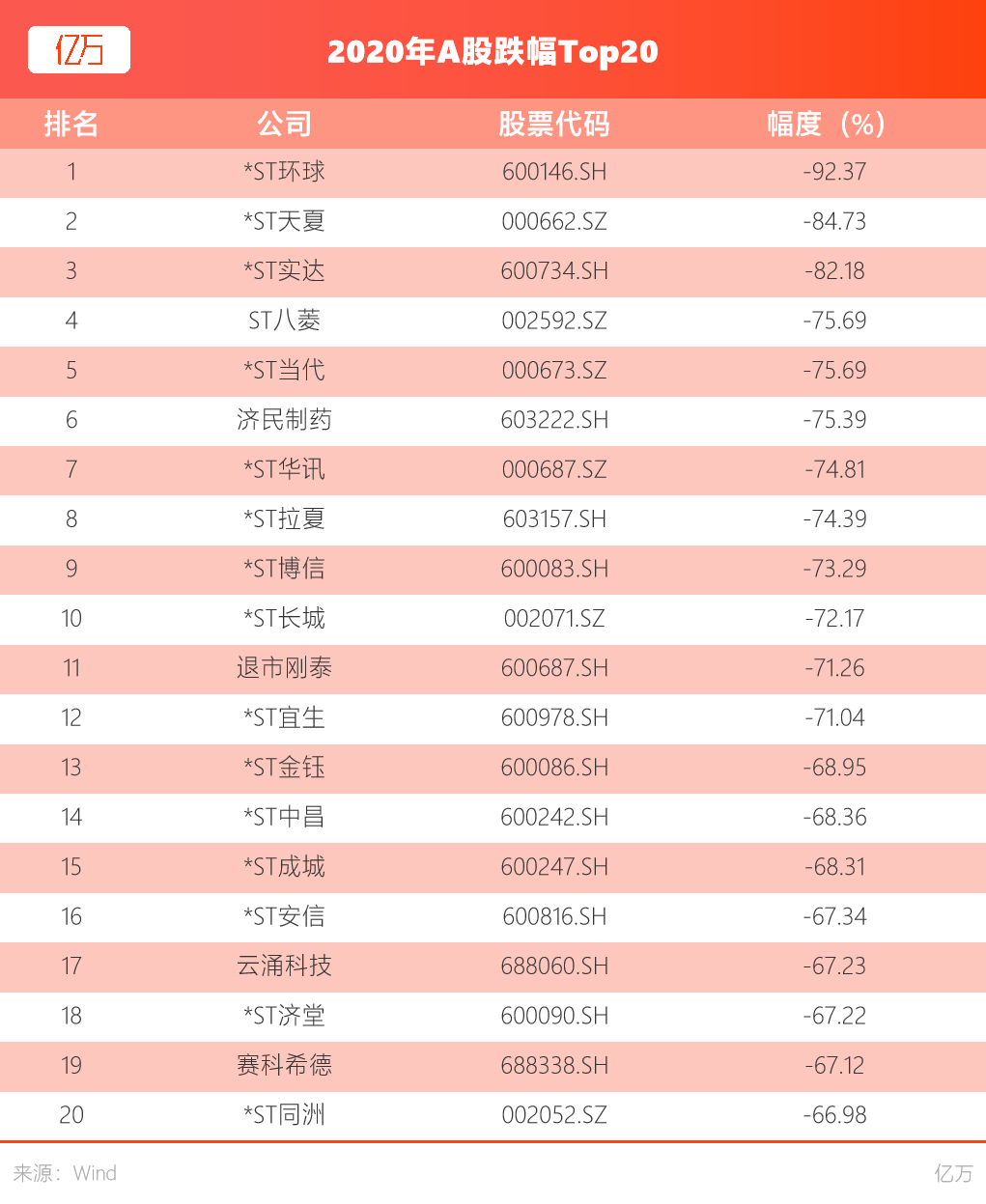

与股价飞涨的牛股大为不同的是,在剔除当年退市摘牌的股票后,仍有不少股票跌幅惊人。2020年有超过50只股票股价腰斩,其中*ST环球一年之间跌幅高达92.37%。

12月31日,“退市新规”正式施行,保留“面值退市”基础上,设置“3亿市值”尺度,并取消了暂停上市/恢复上市环节。一方面垃圾股里捡金子会更容易,但另一方面也更考验投资者对股票成分的判断。

证监会官网显示,2020年全年行政处罚超过289份,罚没金额合计40余亿元,还就“汪耀元、汪琤琤父女内幕交易”开出了最大单笔36.25亿元罚单。随着监管政策的加强,獐子岛“扇贝跑了”的财务造假闹剧也将减少上演。

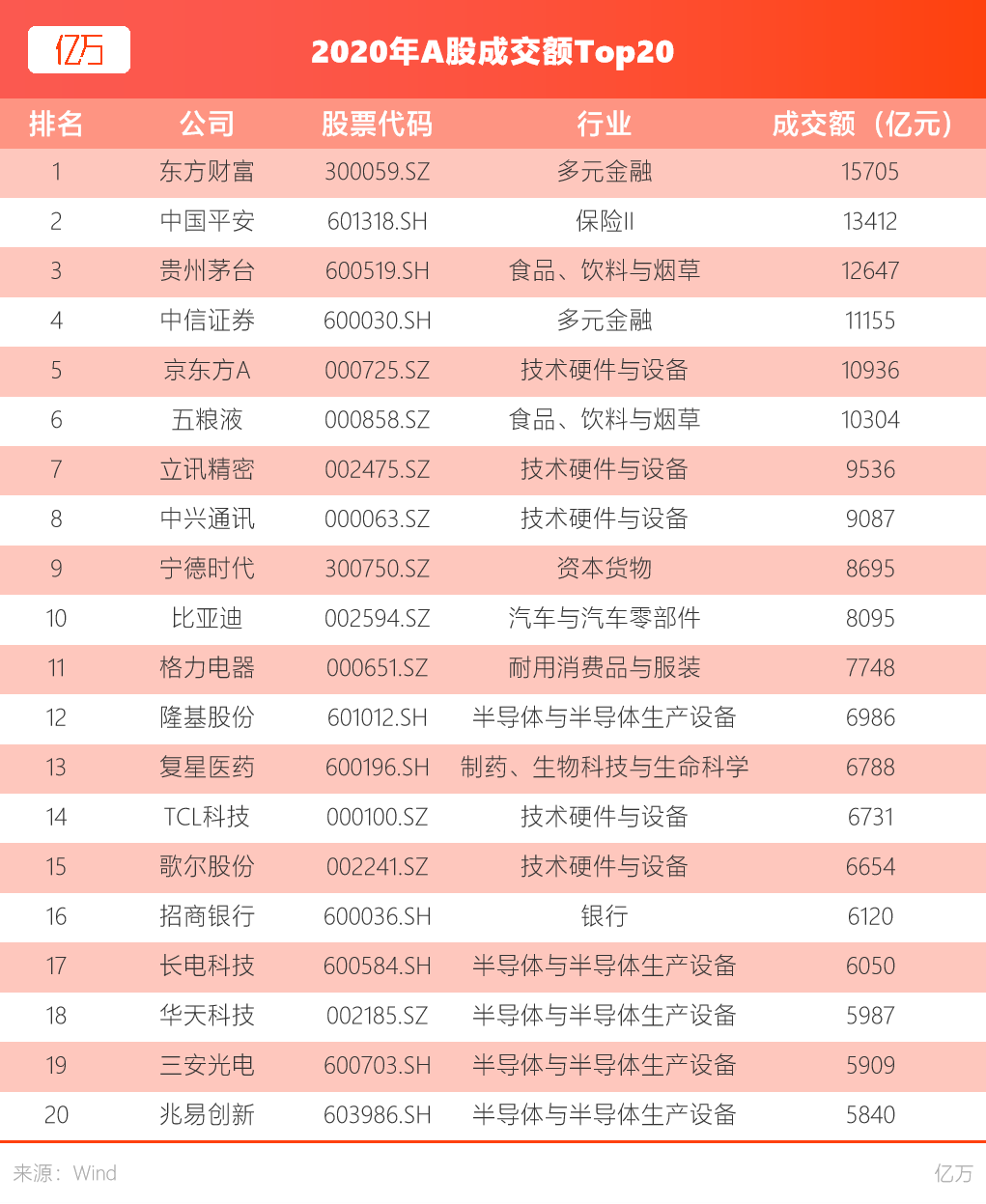

成交额上,随着经济复苏加速,海外实行大幅宽松的货币政策,大宗商品价格上涨,A股的下半年市场成交活跃。其中,东方财富、中国平安和中信证券等金融保险类成交额稳居前排,贵州茅台与五粮液进入前十。

京东方、立讯精密及中兴通讯等科技股跻身前20。2020年下半年面板价格持续上行,京东方收购中电熊猫产线后产能扩张,迎来利好。

作为苹果产业链核心概念股,立讯精密成为机构重仓的消费电子牛股,2020年全年累计净利润70.71-73.06亿元,同比增长50%-55%,年末更是吸引大批外资进场。

光大证券首席宏观经济学家高瑞东在央视新闻采访中表明:“2020年以来,虽然受到疫情冲击,但是得益于中国出色的疫情防控能力,经济快速复苏,资本市场改革不断推进,使得投资者对于中国经济以及市场的信心不断增强。”

这也体现在A股行业融资额增长和资金走向。

2020年,北上资金合计净买入额达2089.32亿,重仓集中在制药行业,酒类和耐用消费品类别。贵州茅台、美的集团和恒瑞医药最得外资青睐。

资金净流入方面,贵州茅台、仁东控股、五粮液处于高位,净流入额均超过250亿元。其中仁东控股净流入额超270亿元,仅次于贵州茅台,却被指年度“杀猪盘”。

仁东控股是一家中小企业供应链金融服务提供商,过去股价一度飞涨近4倍。随后受公司债务高企,现金流偿还短期债务,控股权和高层人事变动异常等多重因素影响,自11月25日起,年内涨幅近300%的仁东控股开始断崖式下跌,几度进入跌停板,不少投资者因为它血本无归。

融资额方面,2020年全年共有396只新股相继登陆沪深市场,总融资额为4699.63亿元。得益于注册制试点带来的市场扩容,A股IPO融资额创下十年新高。

中芯国际从上市申请材料获受理到过会只经过了仅仅18天,首发融资额超500亿元,成为科技股IPO典型代表,也成为科创板开市以来融资最大的IPO。

益海嘉里集团旗下的金龙鱼,2020年10月正式登陆创业板。截至2021年1月5日收盘,其股价已经达到122元,较发行价25.70元上涨了374.71%,总市值已突破7000亿元,成为A股造富最大机会之一。

科技创新与内需驱动成A股未来主线

根据国家统计局初步数据,2020年中国GDP首次超越100万亿元,年同比增长2.3%,中国成为全球在2020年新冠疫情年唯一取得经济正增长的经济体。

同时,拜登当选美国总统后,市场对中美经济关系修复颇具信心,规模庞大的经济刺激措施有望推动全球经济复苏,市场不确定性减少,进一步提升了中国资本市场的投资信心。

站在当下,2021年最值得投资赛道有哪些?

首先,“2035远景规划”中强调了科技对我国经济中长期发展的重要性,对于“卡脖子”技术扶持力度将更大。充分受益政策红利的催化,新基建、人工智能、量子信息、半导体、生命健康等前沿领域投资前景广阔,芯片与电子等科技股是2021年会是首要选择。

当前,人工智能已经形成完整的产业链。算力是人工智能基础层的核心,芯片是其核心载体,华西证券预测,2024年国内AI芯片市场规模可达785亿元,未来几年的年均复合增速突破45%。芯片板块的投资动力较足,国产替代的中长期发展机会大。

除科技产业这一主线外,伴随2021年经济的复苏,人们的消费动力持续增强。“十四五”规划中明确要构建国内大循环为主体的发展格局,扩大内需成为必不可少的环节,以消费带动制造业的转型升级,新旧动能转换,驱动经济高质量发展。

因此,消费升级、需求回暖以及政策加码三重逻辑支撑大消费板块。在亿万看来,可选消费、食品饮料、医疗服务等行业的业绩上升性确定,可重点关注酒店、家居、旅游、家电等板块。

据光大证券研究所数据显示,中国家电的竞争力在2000年就超过韩国并领先于全球。此次疫情海外供应受限,我国家电行业迅速打开外销的市场空间,未来有望迎来出海的新契机。

另外受下游需求端改善及行业景气提升,中游制造业包括机械设备、电气机械、汽车等板块的盈利改善预期增强,2021年可选择这些估值具有安全边际、板块情绪暂时不高的行业进行防御。

聚焦汽车行业,在产业、政策的合力下,传统车企加速电动化转型,技术创新迭出,高性价比的优质车型将大幅增加,上涨势头强劲。

汽车板块投资方向一是可以关注国内动力电池龙头,二是持续看好自主研发能力强的国产品牌车企,三是受益于新能源汽车的高景气度,光伏设备、锂电设备将维持高速增长。

全球经济共振推动有色金属的需求回升,铜、铝、锌等工业金属处于库存低位,但价格已逐步攀升,未来的量价齐升值得期待。

因此,科技创新政策引导下的绩优科技股,与内需驱动下的消费板块成为A股未来的投资主线。同时,中游制造业和有色金属等化工链的估值也有望提升。

结语

2020年的A股市场激荡澎湃,有人看中疫情中的行业商机,赶上白酒、医药生物等板块的快车;也有人短期投机,踩中仁东控股等跌停个股,昔日看好的大牛股落得一地鸡毛。

那么回到最初的问题,在2020年如何用2万元赚够10个亿?

当然,这只是事后诸葛亮式的调侃,感兴趣的朋友可以在亿万上寻找“如何在2020年亏掉10个亿”,反向审视自己的投资策略。

巴菲特曾说:“人生就像滚雪球,最重要的是发现很湿的雪和很长的坡。”

对于大多数人来说,与其陷入短期投机的欲望牢笼,幻想用最少的资金投入获得超高值的回报,不如去真正了解一家公司的价值:从公司的基本面、商业模式、行业前景、管理层的远见等各方面进行综合估值。

唯有如此,才能发现“很湿的雪”(好公司)和“很长的坡”(好赛道),将财富的雪球越滚越大。

参考资料:

1.《新起点,待风来——A股2021年年度投资策略》,万和证券,沈彦東 /严诗静/黎云云者,2020-10-28

2.《2021年a股市场展望:从宏观到微观,依然机构牛》,国盛证券,张启尧, 2020-12-20

3.《2021年a股投资策略:退中求进:从估值提升到盈利增长》,光大证券,2020-12-29

本文由亿欧原创。申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。