十组数据告诉你,以太坊你不知道的事

周一以太坊突破两年来新高,到达 609 美元,旋即回落至 570 美元附近。我们一直在关注以太坊的动向,在以太坊存款合约满足限制之后,接下来即将于 12 月 1 日开启漫长的以太坊 2.0 上线里程。

在此之际,我们总结分析了 10 组以太坊相关数据,从多个维度理解以太坊网络发展动向和趋势。

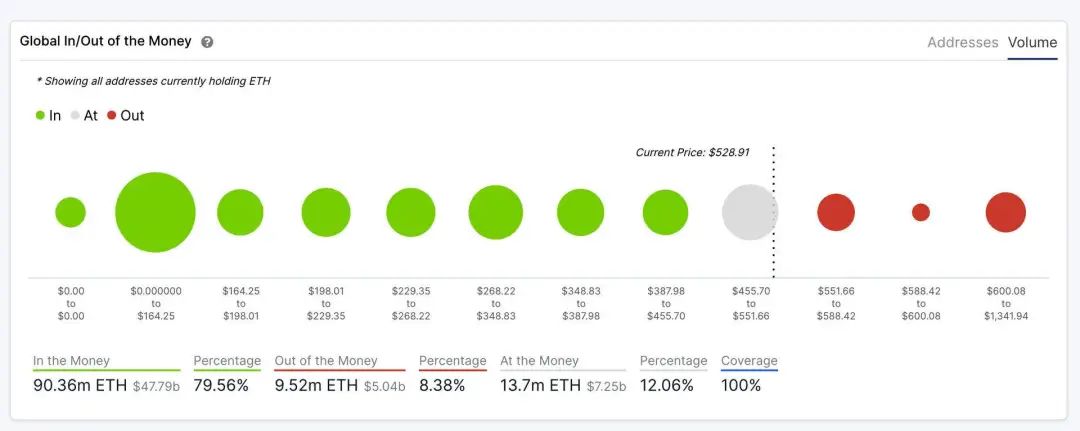

以太坊当前价格下,有多少 ETH 账号处于盈利状态?已盈利 (In the Money) 地址数量和比例,反应了目前以太坊投资者的整体投资仓位成本。

根据链上数据分析公司 Intotheblock 的数据,我们可以从地址数量和以太坊数量两个角度来比较。

就目前的以太坊现货价格 528 美元而言,持有以太坊地址中 78.39% 已实现盈利,约为 3858 万个地址。目前没有实现盈利的地址数量大约有 694 万个,约为 14.11%。另外有 7.49% 的地址处于盈亏平衡状态。

就以太坊数量角度而言,当前有 9036 万以太坊处于盈利状态,比例为 79.56%。仍有 952 万个 ETH 处于亏损状态,这部分的比例是 8.38%。

如果以太坊价格再次突破 600 美元的整数值,意味着最终只有 597 万个以太坊地址、494 万枚 ETH 处于亏损状态。这意味着,在以太坊突破 600 美元之后,将会有 96% 左右的以太坊处于盈利或者回本状态。

由于以太坊前高为 1342 美元左右,高位站岗的这部分持仓成本平均在 843 美元左右,最后的堡垒想要攻破,预计仍要等到疯牛模式开启才能实现。

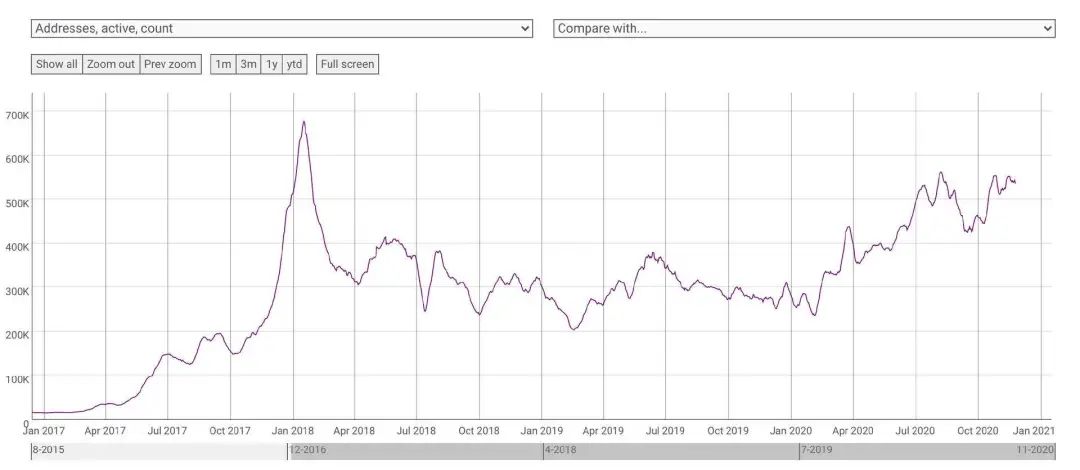

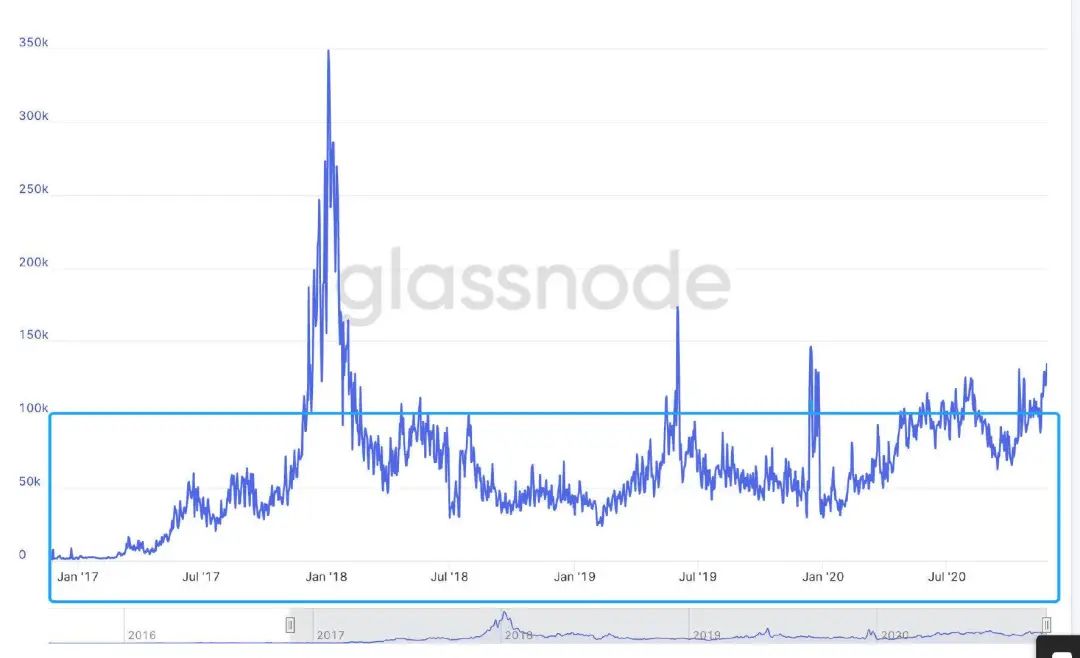

根据 CoinMetrics 的链上地址数据显示,以太坊活跃地址数量仍在持续增加,当前的活跃地址数量为 54.5 万左右。2018 年 1 月 16 日高点时,当日有 73.5 万个地址处于活跃状态。要注意的是,图中为了方便观看,用了 14 日平均数进行平滑处理。

链上活跃地址数可以反映市场交易的活跃度,作为社区参与和币价可能趋势的一个判断辅助指标。自 2020 年开年以来,尤其自夏季流动性挖矿的热潮兴起、以太坊社区中 DeFi 生态的发展也助力了以太坊网络的活跃度。

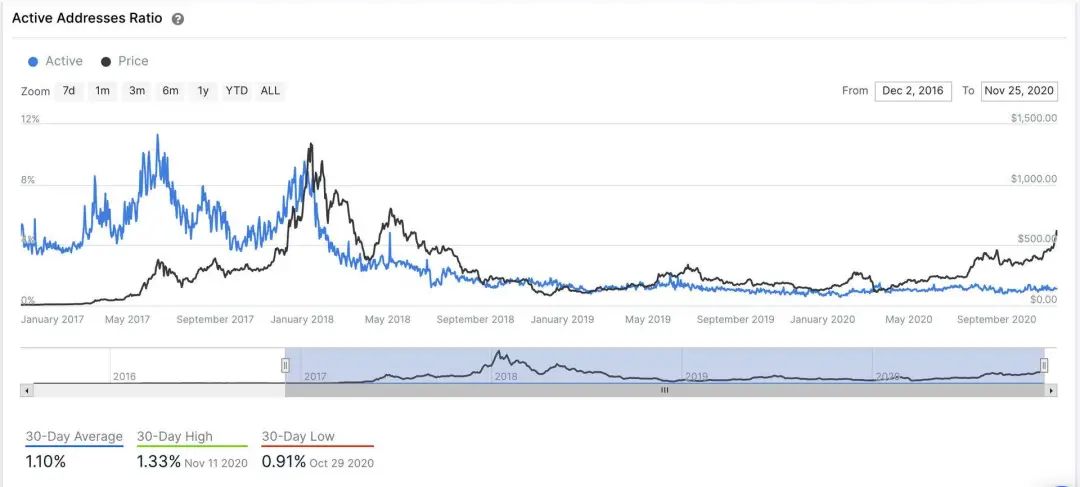

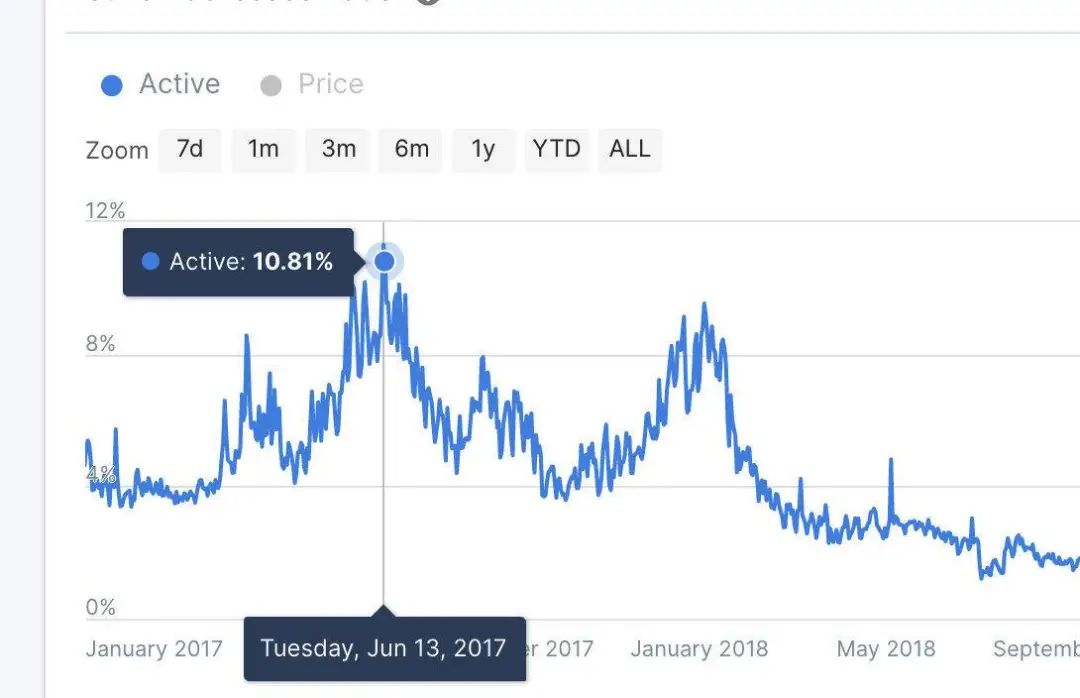

另外一个相关的数据为活跃地址占据总地址的相对比例,这一指标所衡量的活跃地址和总地址,均为地址之中有余额的地址来进行统计。

根据 IntoTheBlock 的统计,当前每日活跃的地址,约占地址总量的大约 1.1%。

作为对比,我们可以看到,在 2017 年 6 月 - 2018 年 2 月期间,活跃地址比例,在 4% - 10% 的区间内。

这里我们需要考虑到以太坊新增地址量的影响,短时间内地址激增,往往会对应着二级市场上交易量的放大以及币价的大幅波动。根据 Glassnode 数据显示,当前地址新增量为 13.4 万左右,呈现出震荡上行的趋势,不过相比上一波牛市,仍然算是温和增长。

结合对 2017 年 11 月份至 2018 年 2 月份的增长趋势的比较,以及活跃地址的比例,我们也可以粗略推断,市场参与者的 FOMO 情绪,还并没有完全点燃。当然,考虑到诸多的投资者仍然是直接通过中心化交易所来参与加密市场, 链上活跃地址数的变化情况,也仅仅作为参考。

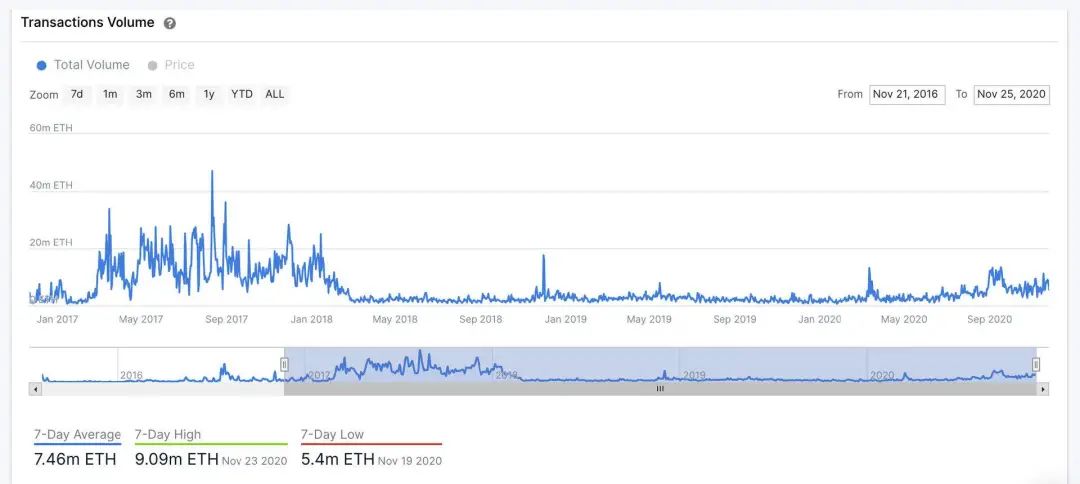

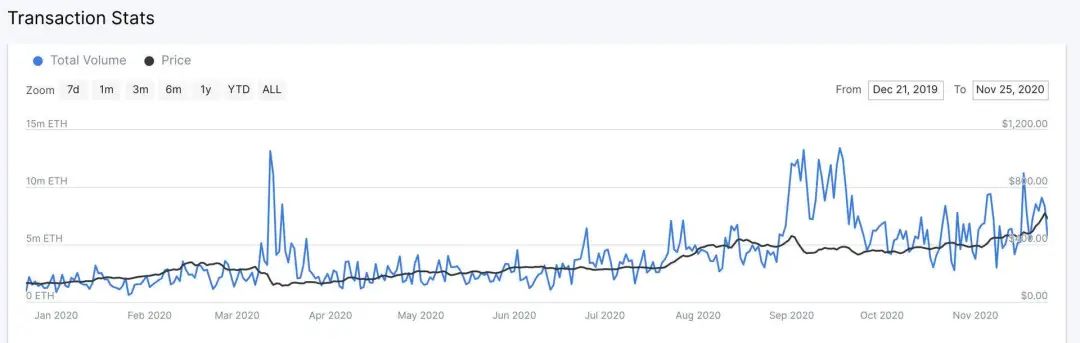

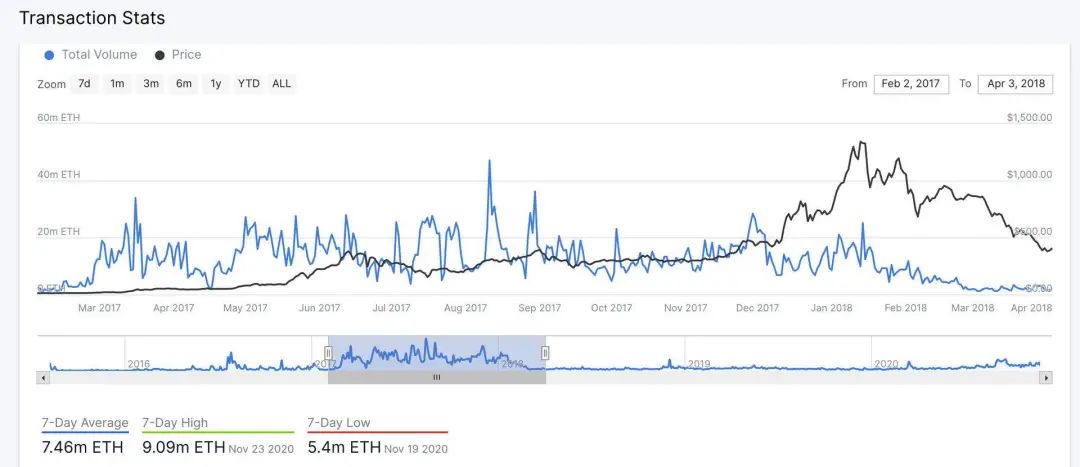

链上交易量反应的是以太坊网络中每日产生的交易量,用于衡量网络的活跃程度。从上述数据看,在长达两年的时间里,从 2018 年 5 月份至 2020 年 3 月份左右,以太坊的日交易量往往在 300 万 ETH 的范围内波动。

本年度的数据则显示,逐渐上行至 500 万 ETH 的日均交易量区间,在 DeFi 热期间,日交易量一度突破 1000 万 ETH,后续回落至 500万 ETH 至 800 万 ETH 之间。

对比上一轮牛市期间的以太坊交易量情况(如下图所示,来自 IntoTheBlock), 我们可以将日交易量 1000 万 ETH 看做是当前首先需要达到的一个交易区间。而量在价先的规律表明,链上交易在一定程度上可能给我们准备在下一波牛市逃顶时做个参考指标,量缩价升的时候,就要开始警惕了。

尽管近日价格回落,但随着以太坊链上交易量数据逐渐回暖,相信进入 1000 万 ETH 的日交易量级别,并不会等待太久。

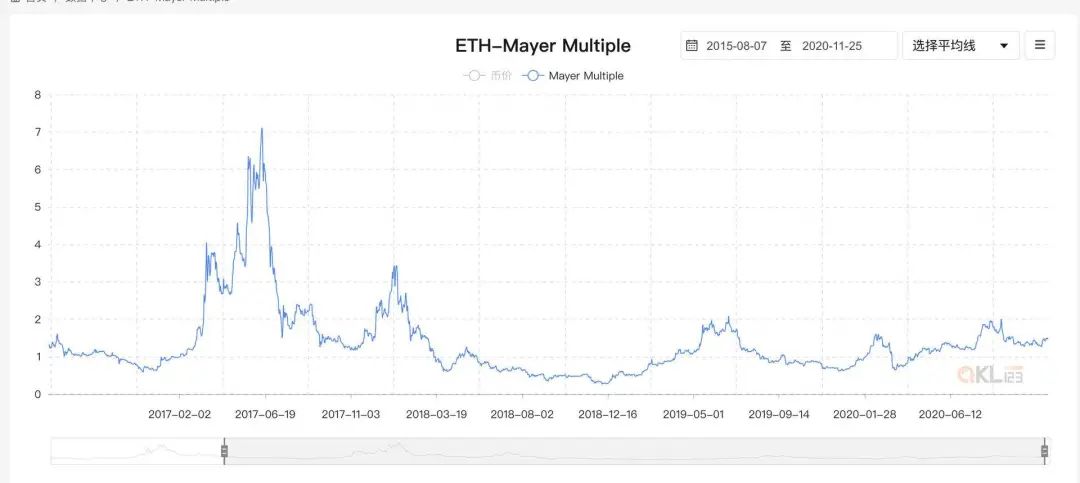

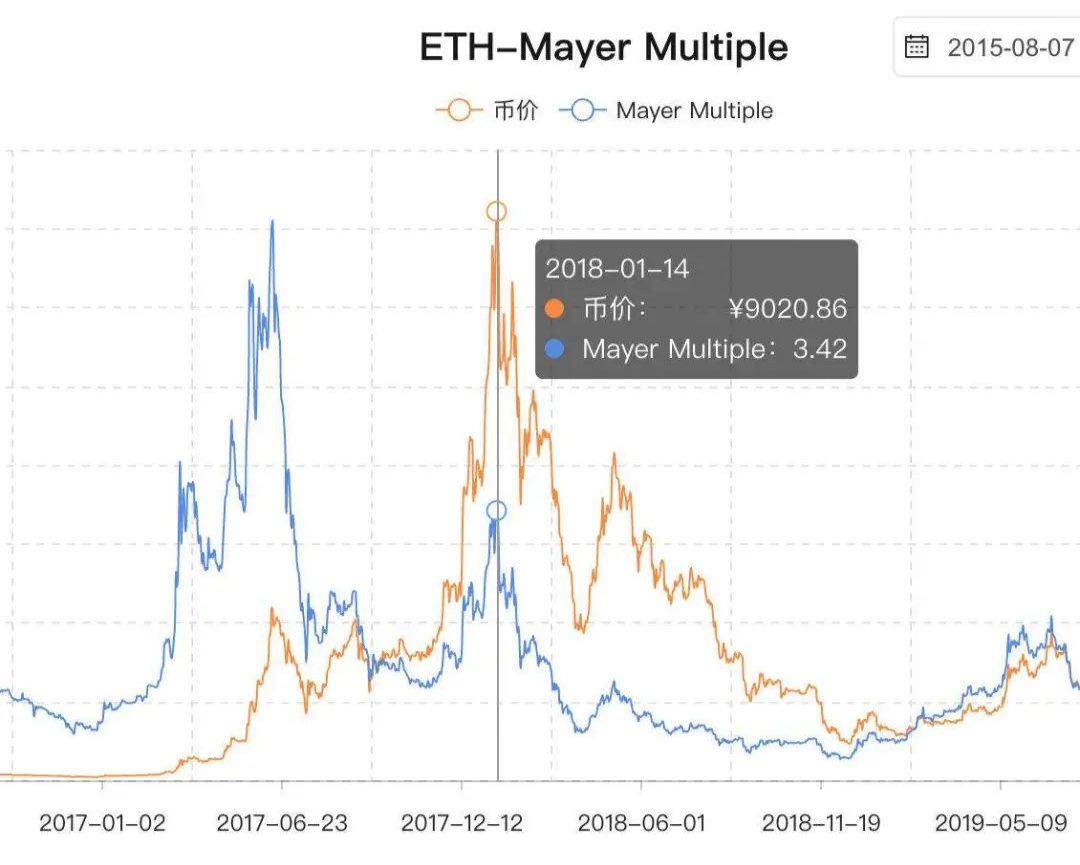

梅耶尔指数 (Mayer) 常常被用在 BTC 市场分析中,用来衡量当前市场是否存在超买或者超卖的情况,该指标由 Twitter 用户 Trace Mayer 创建,QKL123 提供了以太坊市场的 Mayer 指数。

具体而言,Mayer 指数是用当前币价跟 200 天均价做比较,从而得到一个比率。若 Mayer 指数数值较大,说明当前币价高于 200 日均价,可能处于超买状态;若 Mayer Multiple 较小,说明当前币价低于 200 日均价,可能处于超卖状态。Mayer 指数表明了交易者对市场的乐观或悲观的看法。

当前以太坊市场的 Mayer 指数为 1.8 左右。由于 Mayer 指数并非是一个绝对指标,我们需要将它和不同情境下的历史数据进行对比。如果 Mayer 指数过大,意味着市场当前价格难以维系,出现泡沫破裂的危险加重,需要谨慎控制仓位。

历史上以太坊 Mayer 指数达到最高值的两天,分别为 2016 年的 3 月 14 号 和 2017 年的 6 月 13 号。由于 Mayer 指标在以太坊市场上并不常用到,所以实际使用时候仍然要做一定的修正,尤其是针对以太坊这样在 2017 年才开始经历第一轮牛市的币种,更是如此。

在 2018 年 1 月 14 日以太坊价格到达 9020 元时,Mayer 指数为 3.42。

因此,我们可以忽略 Mayer 指标的两个极端值,将 2018 年年初的数据作为极端牛市准备反转节点的参考。

同样,我们可以看到 2019 年 3 月 12 日以太坊价格为 900 元左右,当时 Mayer 指数为 0.8。

因此,我们将 Mayer 指数用作以太坊市场分析时,可以简单武断的将 0.8 - 3.5 这个区间来作为参考指标。当前数据来看,市场仍在乐观情绪之中。

根据 QKL123 给出的江卓尔逃顶指标,可以用来衡量当前市场所处的位置。江卓尔逃顶指用来描述市场情绪的狂热程度。在牛市末端,市场狂热,泡沫堆积,短期内币价快速拉升,超过新人新资金的入场速度。此指标用 60 日累计涨幅来衡量市场的交易情绪,如果该数值过高,则意味着要警惕市场进入泡沫破灭转折点了。

根据历史数据经验,在以太坊市场上可以将 100% 的 60 日累计涨幅来作为参考,衡量市场泡沫破裂风险。

不过,该指标和 Mayer 指数一样,尽管在比特币分析中常用到,但在以太坊市场分析之中并没有得到长期的市场验证。所以,不可拘泥于绝对数值,而是作为相对衡量即可。

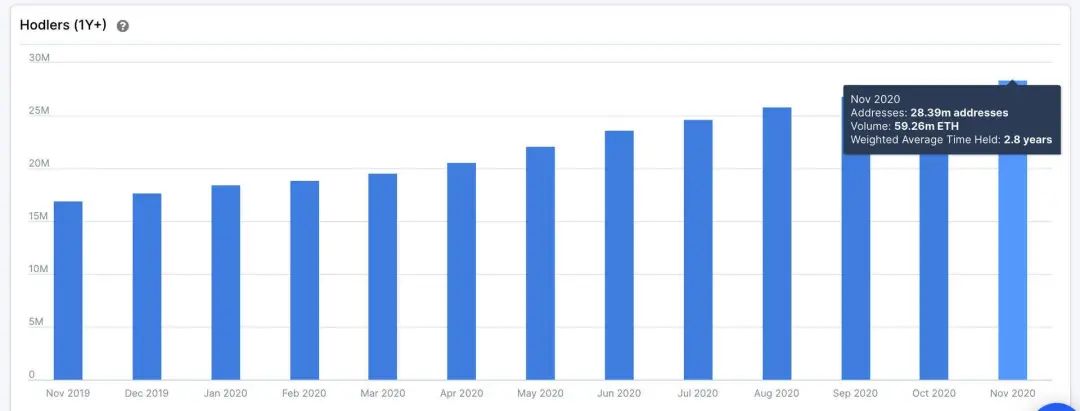

以太坊地址的持币时长,可以一定程度上用来衡量市场投资者的基本分布情况,如果长期持币者比例增加,意味着有更多的投资者继续看好后市,短期内不会出售,市场上的 ETH 抛压不会增加。越多人长期持仓,则 ETH 的抛压就越小。

目前,有超过 57% 的以太坊地址持币时间超过一年。具体而言,当前有 2839 万 地址、5926 万 ETH 已经锁仓了超过一年的时间,这一数据可能反映出以太坊持有者对于后市的乐观态度。

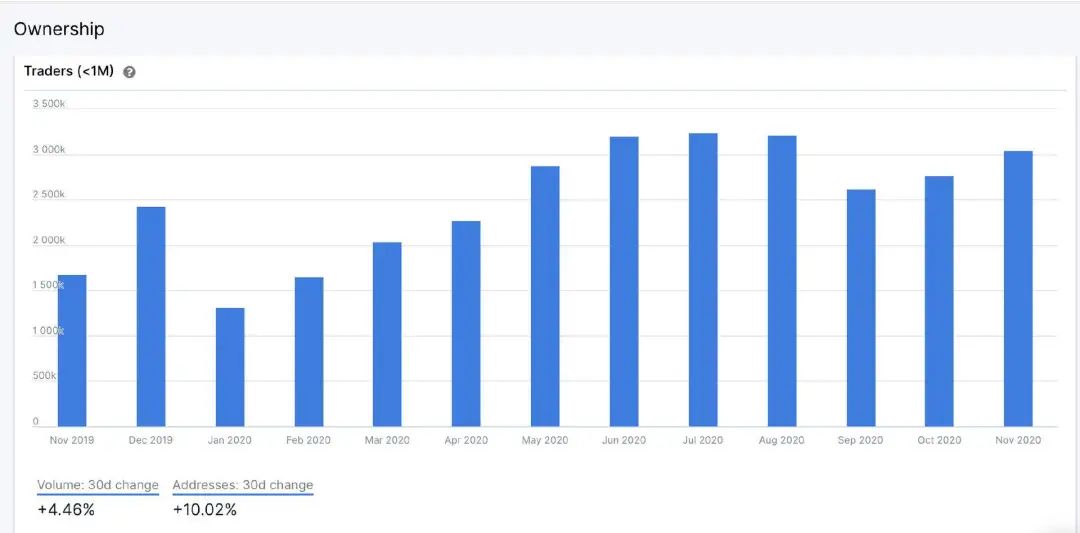

当然,随着 ETH 价格增长,也有一部分交易者择机参与交易。数据表明,持有时间不超过 1 个月的 ETH 比例,近三个月也有所增加。11 月的数据显示有 304 万以太坊地址、1955 万 ETH 的持仓时间不超过 30 天。该数值的增加,往往意味着交易者更活跃地参与市场。

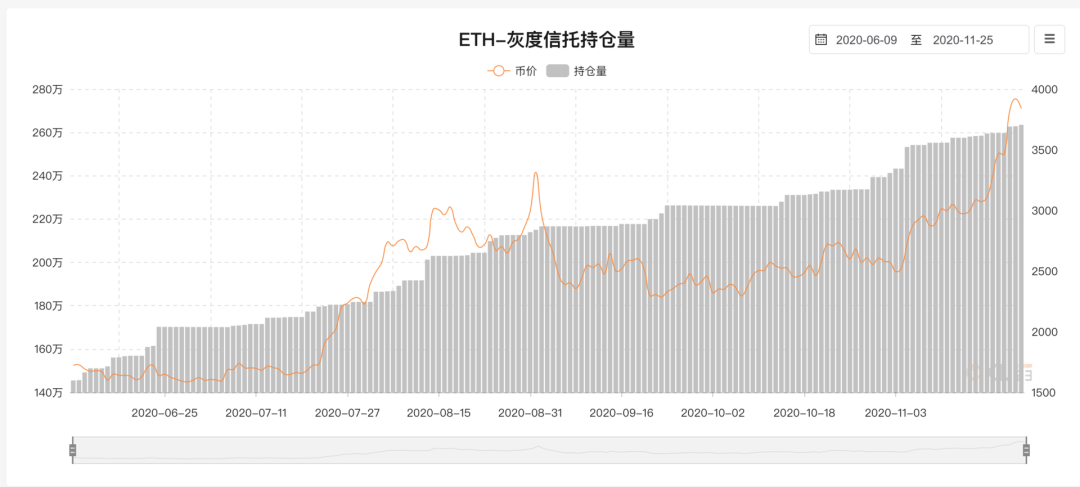

10 月 12日, 加密货币资产管理公司 Grayscale Investments (灰度)在官方 Twitter 上发布了一则信息,称已经正式获得 SEC 批准,旗下的以太坊信托正式成为 SEC 报告公司。

灰度信托为传统机构购买加密资产提供了便捷合规的渠道,也难怪许多人会为此兴奋不已。除了比特币灰度信托之外,如今以太坊灰度信托也可以在市场上交易,而灰度信托 ETH 持仓量指标,则表示在 ETH 信托之中所持有的 ETH 的数量。

灰度以太坊信托当前持仓量为 263.5 万枚,并以此发行了28,367,200 份流动信托份额,每股之中包含 0.09289242 枚 ETH。

由于灰度 ETH 信托是首支合规的信托,并且目前是单向的兑换机制(持有 ETH 可以交给灰度,换成对应的 ETHE 份额锁仓),随着灰度每周持续的买买买,预期灰度将成长为除了 ETH 2.0 锁仓之外最大的貔貅。

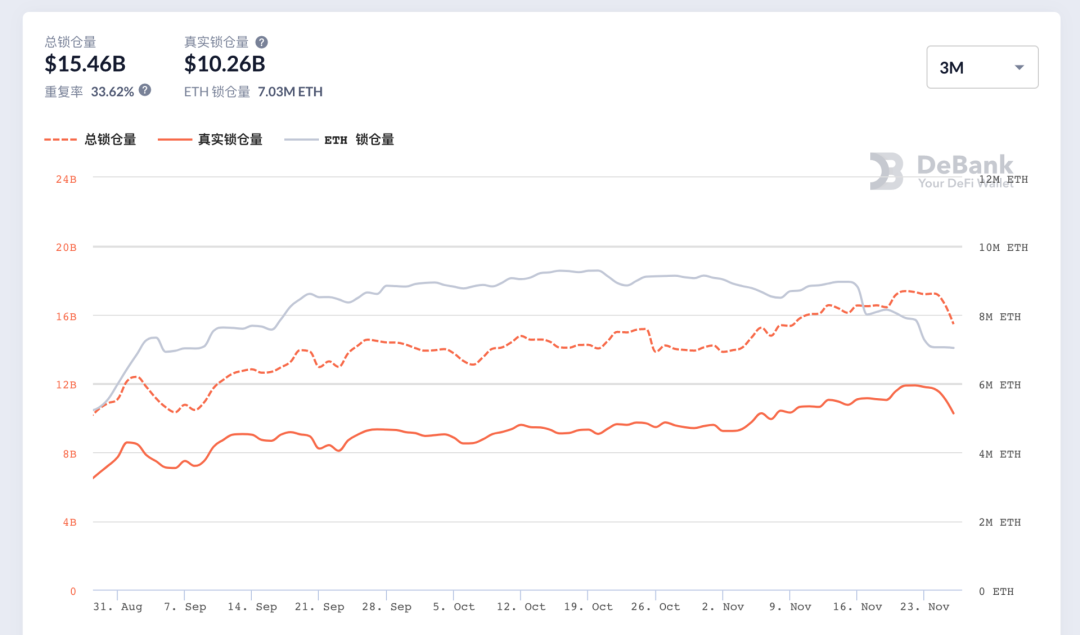

DeFi 是以太坊生态的旗舰。根据 DeBank 数据,在11 月中旬 DeFi 总锁仓量突破新高之后,近日 DeFi 产品的锁仓量有所回落。

DeBank 用去除了 DeFi 诸应用的内生资产之后的资产价值,来衡量真实锁仓量,相比总锁仓量数据而言,更能真实反映 DeFi 的生态数据。

当前 ETH 在 DeFi 之中的锁仓量为 700 万枚,相比峰值减少了 90 万 ETH。其中的一个因素,可能会是近日 ETH 价格上涨,激励了一些 DeFi 玩家出货。排名前列的各 DeFi 应用,均出现了不同程度的锁仓量下降情况。

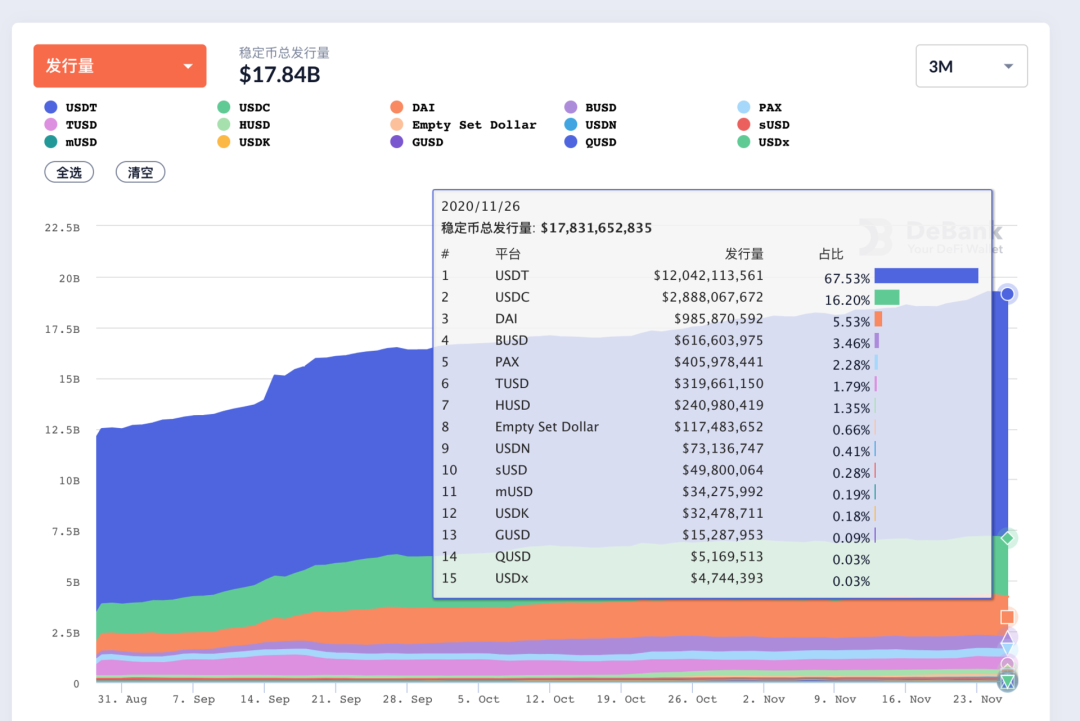

就稳定币而言,当前总共有 170 亿美元的稳定币在以太坊上发行。其中 USDT 占据 2/3,超过了 120 亿美元。

尽管随 ETH2 接近 Phase0 阶段的信标链创世阶段越来越近,许多第三方抵押和持币人开始布局 Staking 市场参与 ETH2 挖矿。但是在 ETH 完全过渡到 PoS 机制之前,网络挖矿难度仍然可以作为矿工群体对市场的态度。

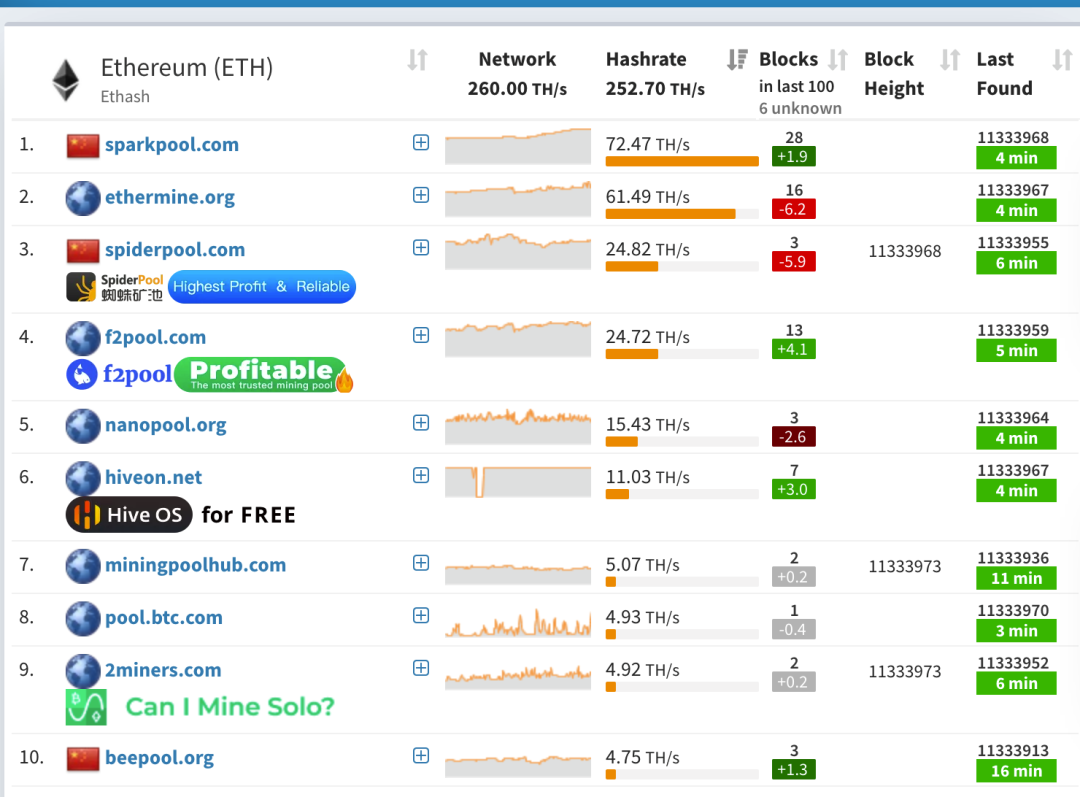

图中数据显示了以太坊 Hash 算力情况,可以看到在过去半年内,以太坊挖矿算力持续增加,从六月下旬的 176 TH/s 上升到目前的 266.38 TH/s,TH/s 表示每秒钟可以运行的 hash 运算的量(THash 为单位),表示算力值的大小。

同时根据 QKL123 的数据显示,当前以太坊网络算力也接近历史高值,目前挖矿难度为 3.56 P。挖矿难度越高,意味着出块需要付出更多的成本。

算力和挖矿难度的上涨来自于两方面:更多高效能矿机的加入,以及投入更多成本去参与挖矿。这意味着在这波牛市持续期间,尽管存在对 PoW 和 PoS 切换引起了一些争议,不过矿工群体仍然是长期投入,对以太坊后市乐观。

根据数据显示,当前算力最大的矿池分别来自星火矿池、EtherMine 以及蜘蛛矿池,其中星火矿池跟 EtherMine 矿池的算力之和,几乎占据全网算力的一半。

来源:https://miningpoolstats.stream/ethereum

来源:https://miningpoolstats.stream/ethereum

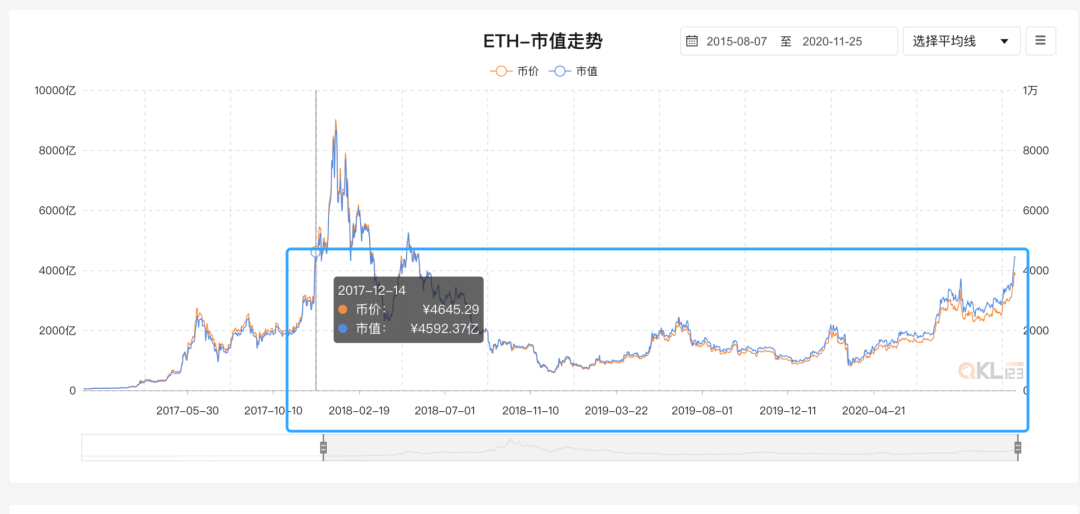

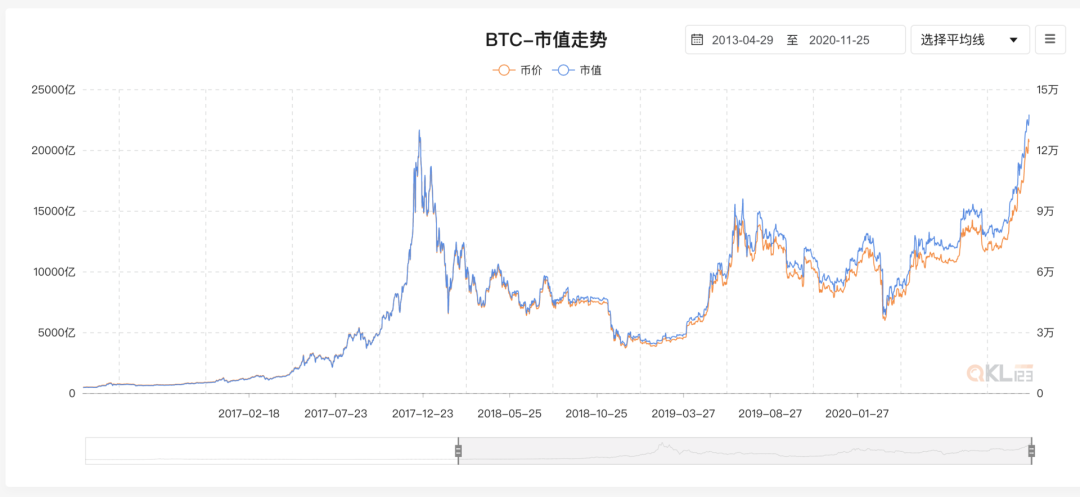

以太坊目前总量为 1.1 亿个,当前每天大约挖出 1.8 万个 ETH,当前总市值 4429.5 亿人民币。2018 年 1 月初以太坊达到的市值峰值为 8630 亿,意味着如果按照当前的以太坊数量来算,价格翻倍,方能恢复此前高点的市值水平。

目前, BTC 已经恢复此前市值水平,价格正在冲破前高的路上。对比之下,也能直观感受到不同市场的运行节奏。以太坊突破前高,还需要时间。

当然,考虑到市值指标作为估算参数时会受到许多因素影响,如发行量、价格波动率等情况,其实并不适合用来作为严格估计,不过可以粗略展示 ETH 市场所处的情绪周期在持续乐观积累阶段。

当前平均 Gas 价格为 35.12 Gwei。Gas 费衡量了以太坊网络中的活跃度,随着网络参与者增加,为了提升交易被打包入块的优先级,Gas 费会有所增加。在 2020 年 8-9 月期间,Gas 费飙高到数百,由 DeFi 交易者所引起。

另外一个因素,会影响到 ETH 的市场:ETH 2.0 Staking 领域的发展。

当前 ETH 存储合约中锁定了 742,432 枚 ETH,已经满足了 524,288 ETH 存入以启动 ETH 2.0 阶段的最低要求。

随着 12 月 1 日信标链预期启动日的到来,Staking 领域的玩家逐渐入场,不管是采用拼单模式(凑齐 32 个 ETH) 还是作为独立质押人参与其中,都将会使 ETH 的锁仓量有所增加,降低市场流通率。这部分的影响,也值得关注。

通过上面十组数据,我们对以太坊网络的当前状态和趋势应当有了一个直观的了解。尽管伴随回调,不过仍然有接近 80% 的地址保持盈利,链上长期持仓的比例也在增加,市场基本面数据仍然向好。

除此之外,整体市场周期进入到了上行阶段,而灰度、Paypal 等机构巨头的加入,会带给加密市场新的增长力量。跟以往相比有了更多机构玩家,我认为会比此前走得更为沉稳。

市场有风险,投资需要做好功课。希望本文提到的一些思考角度能够给你带来一些启发。

参考信息:

本文主要引证数据源来自于 QKL123、DeBank、intotheblock、EtherScan、CoinMetrics 等网站,特此致谢。

-END-

声明:本文为作者独立观点,不代表区块链研习社立场,不构成任何投资意见或建议。

ETH2.0将提前到来 | NFT快速入门 | DeFi+Layer2