特斯拉一周两次涨价 车企抢芯片如抢房

大数据文摘授权转载自IT时报作者:范昕茹

11月24日,特斯拉官网显示,国产Model 3/Y车型涨价,涨价幅度为4752元,下单用户预计将于2022年一季度提车,而就在5天前,Model 3刚刚经历一波上调,新款上线后价格比老款上涨1.5万元。 图源:特斯拉

图源:特斯拉

涨价的原因被归咎于“缺芯”。今年10月,特斯拉便因为缺芯,向客户交付的部分Model 3和Model Y新车缺失USB接口。

从年初开始,“缺芯”便一直是舆论的焦点。年初,不少专家曾预测,全球缺芯问题将在年底得到缓解,然而时至年关,各个行业“缺芯”的抱怨声不绝,尤以汽车行业为多。

“数码产品、智能家电的‘缺芯’随着渠道商加速抛售囤货,智能家电类产品需求进一步稳定,但汽车‘缺芯’将成为常态。”电子创新网CEO张国斌认为,因“缺芯”带来的产能迁移将助推国内芯片产业获得快速发展。

全球汽车因“缺芯”减产千万

年初开始,不少国际知名汽车品牌因为芯片短缺,相继传出减产消息。最近披露的三季报显示,美国通用汽车和福特汽车公司表示,芯片供应短缺导致其不得不削减汽车产量,利润大幅下降。

缺芯也让国内新势力造车厂商体验了一把冰火两重天。一边是持续增长的市场需求,一边是无车可卖的尴尬境遇。

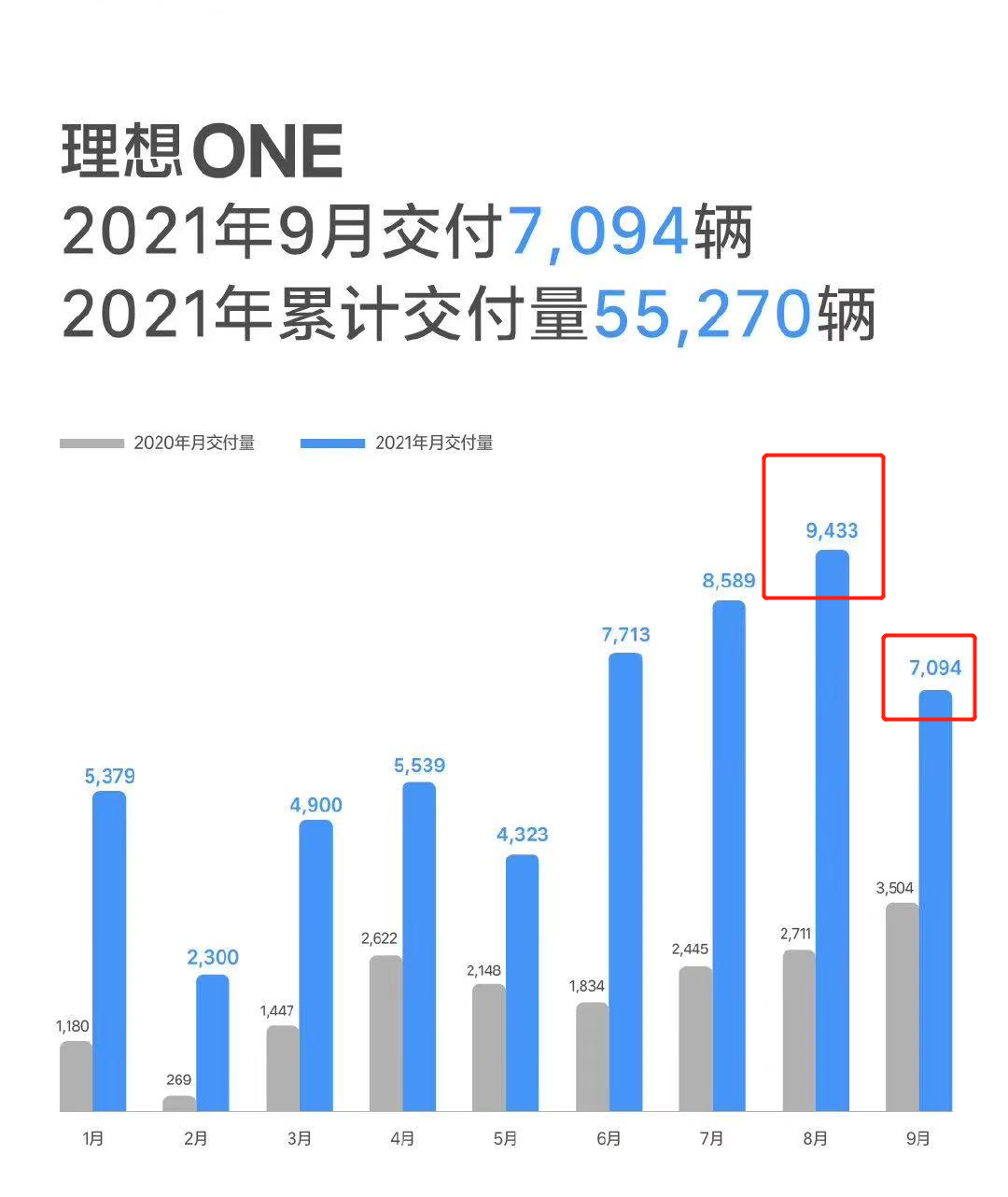

国内公认的三家造车新势力“蔚小理”中,蔚来是第一个掉队的。今年8月,销量一向见好的蔚来交付量5880辆,不仅低于理想、小鹏,也错失了造车新势力“前三”的宝座。今年9月,国内新能源车销量再度刷新历史纪录,理想却也掉队了,交付量环比下滑25%,仅有7094辆。10月的消息是,由于雷达芯片缺货,小鹏汽车计划减配交付包括小鹏P5车型在内的新车,交付车辆暂时缺少部分毫米波雷达以及相应功能,待雷达芯片到货后再进行加装。

图源:理想

图源:理想威马汽车相关负责人表示,受制于芯片短缺问题,威马今年4月上市的SUV产品W6的交付也受到了一定影响,甚至部分展厅内的W6展车都被用户买走了。

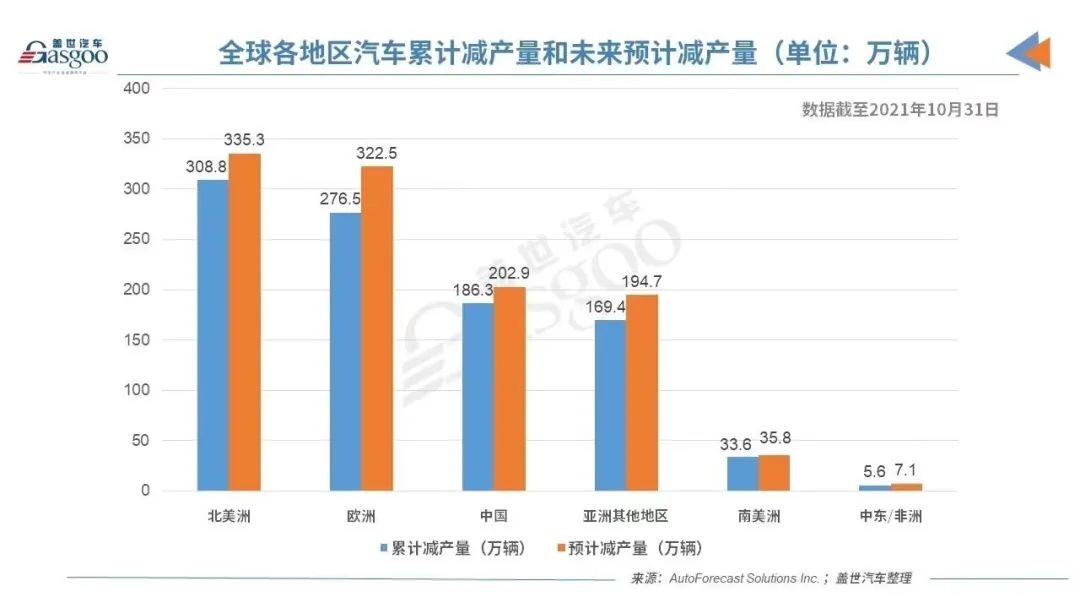

AutoForecast Solutions的数据显示,截至11月14日,芯片供应短缺已造成全球汽车市场减产1009.7万辆。其中中国市场累计减产198.1万辆,占总减产量的19.6%。AutoForecast Solutions预测,今年全年,全球汽车市场累计减产量或将达1126.3万辆。

图源:盖世汽车

图源:盖世汽车车企拿着现金蹲守芯片

一位汽车行业人士告诉《IT时报》记者,汽车芯片分普用(通用)和专用两种,CPU、GPU被称之为通用型计算芯片,其他类型芯片统称为专用型芯片,“目前高精度的专用算力芯片不缺,缺的是28纳米以上的通用芯片”。

他告诉记者,如今芯片厂商的供给量已经精确到周,“车企每周都需要跟芯片厂商确认下周的货”。

汽车芯片缺不缺,比的是供应链能力。一些体量大、具备全球调货能力的车企,话语权大,基本每周都能拿到货,但供应链能力相对较弱的车企,便有可能拿不到足够的芯片,甚至断供。

“大家都在抢,”上述车企人士透露,“为了确保能抢到货,我们的采购人员每周都蹲守在芯片厂。”

在不平衡的市场供需关系中,芯片厂拥有绝对的话语权。另一位汽车行业相关人士透露,以往车企可以先拿货后给钱,甚至有一定账期,但现在,买芯片如买房,“货就这么多,谁先把钱拿过来,芯片公司就把货给谁”。这大大增加了车企的现金流压力。

缺芯迫使一些汽车厂商去黄牛市场购买高价芯片。“但整车价格又不可能涨价,”该汽车行业人士说,“否则会影响汽车的竞争力,最后单车利润肯定会受到影响。”

芯片厂“不爱”车规级芯片

新能源汽车的大爆发,是最大变量。

2021年,百度、小米、华为等多家科技公司纷纷入局造车。“2021红杉数字科技全球领袖峰会”上,比亚迪集团董事长兼总裁王传福对新能源市场未来发展进行了展望:“新能源汽车的渗透率远超想象,今年新能源车出货量可能超过330万台。”王传福预计,明年年底,新能源汽车渗透率可高达35%。

新能源汽车如此大规模的需求增长,传递到汽车芯片上,更是指数级增长。

图源:东方IC

图源:东方IC汽车技术专家万春雷介绍说,相较于传统汽车,智能汽车对芯片的需求量更大:“如果传统汽车芯片需求量是1,那么智能汽车的芯片需求量是几十、上百。”

在万春雷看来,从传统汽车到智能汽车,本身就是行业大转型:“现在智能汽车增加了很多功能,比如车道保持、自动泊车,甚至还有高精度的全自动驾驶技术,这些功能背后都需要高性能芯片的支撑。”

图源:东方IC

图源:东方IC智能汽车的快速发展不仅对汽车芯片的产能提出了新要求,对汽车芯片的制造技术也提出了升级要求,“这么剧烈的需求变化,整个产业是需要时间去做准备的。”万春雷说道。同时,从研发生产标准来看,车规级芯片相比其他芯片要求更高,周期更长也导致了汽车芯片产能的严重不足。

“汽车芯片短缺的最主要原因,应该是汽车芯片研发与生产的投入和产出不成正比。”威马相关负责人解释说,如果按需求领域划分,芯片大致可以被分为消费级芯片、工业级芯片、车规级芯片、军用级芯片等,各类芯片中,消费级芯片市场规模最大,车规级芯片的市场占比不到20%。

他告诉记者,相较于消费级芯片以亿为单位的需求量,一款车规级芯片的需求量可能只有几百万,投资回报率低,因此芯片制造商更倾向于生产消费级芯片。这也导致疫情之下,为了追求更高的利润,芯片企业纷纷转向“消费级”芯片的生产,加剧了“车规级”芯片的供给压力。

抓住“缺芯”机遇

在万春雷看来,想要彻底缓解国内汽车芯片荒,还有赖于国内汽车芯片产业链的建设。他指出,我国在14纳米、28纳米以上汽车芯片的研发生产工艺上逐渐成熟,如果国内的芯片厂商能够抓住这次商机,和国内造车新势力合作,能够很好地提升市场占有率。

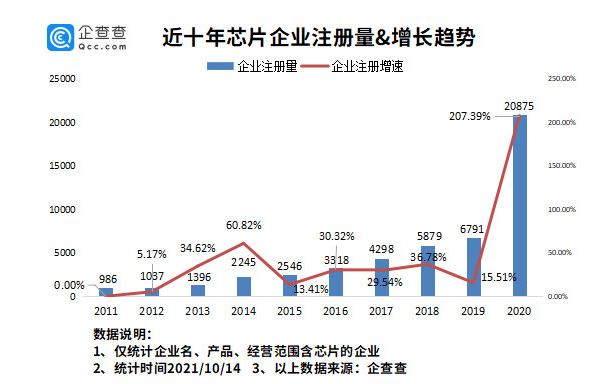

“缺芯”带来的也并非只有坏消息。持续的缺芯,催生了一大批芯片企业的出现。企查查数据显示,我国现存芯片相关企业 8.64 万家。2020 年我国新增芯片相关企业 2.09 万家,同比增长207.39%。2021 年前 9 月,我国新增芯片企业 3.21 万家,同比增长 153.39%。

图源:企查查

图源:企查查在张国斌看来,芯片企业的大量出现对我国芯片生态具有积极影响。“大基数的新企业中可以催生出真正优秀的IC企业。”在他看来,一部分新进入者本身脱胎于整机厂,对底层设计的理解更深刻,对芯片产业而言是一个好现象,“数量庞大的企业可以演变成‘蚂蚁雄兵’的模式,用群体的力量获得竞争优势,帮助国内芯片产业的发展”。

同时,张国斌也指出,要警惕短期内进入者过多导致恶性竞争和重复建设。“这个行业还需要做一些有序的引导,从整个产业链上去做一些布局”。他建议,产业布局可以不仅限于IC设计,还可以辐射到相关材料设备行业,“我国做电子半导体材料的只有23000人,但整个国家对电子材料的需求非常大,这一块更稀缺”。

点「在看」的人都变好看了哦!

点「在看」的人都变好看了哦!评论