当代宏观经济环境的浅读(下)

上篇文章聊到宏观环境的猜测,这次我们来聊聊对加密资产市场可能会造成哪些影响。

本文仅仅是研究分析,不做投资建议。

BTC替代黄金说

有句老话“乱世爱黄金”,黄金作历史以来的特殊产品、硬通货,由于其产量慢,全球认可度高,需求旺盛。

顾在每次金融危机,随着市场上的法币越来越多,黄金更受到大资本市场的追捧,价格一步步网站逼高。不仅如此,全球强国会建立自己的黄金储备系统,以备好不时之需。

上世纪90年代至今的黄金走势图

由上世纪60年代的每盎司黄金35美金(布雷顿森林体系将黄金与美金挂钩),到目前的1800+/盎司,黄金价格增长超过50倍。

从更长的时间维度看,黄金是横跨牛熊的有效手段,自然黄金也成为了千家万户的避险手段。

因为很多人会想象一旦BTC等同于黄金,作为一种稀缺商品。从某些方向看,两者有点类似,如:

数量相对稀缺,货量有限,通货增长不快,并且随着时间产量越来越少;

同样存在高昂的“生产”成本,只是开采方式不同;

去中心化,黄金和BTC都一样,不受某一主权影响,不容易受某一中心化控制。

对此,有些人认为BTC与黄金存在一定的相关性,所以一旦全球出现重大危机,BTC有可能成为黄金的替代品,成为避险工具;并且甚至有些人会以黄金超过10万亿的市场估值来衡量BTC未来市值。

但是也有这人持有相反的观点,在目前市场看,BTC甚至更多商品可能更受黄金市场的影响,而且黄金有本质的工业使用价值,BTC的使用价值并未完全体现出来。

交通银行金融研究中心研究员何飞曾说,从短期看,两者收益率存在双向的格兰杰因果关系。

即是不存在严格意义上的因果关系,需要在未来找到那个干扰因素后,才能下定论。

从金字塔理论看BTC

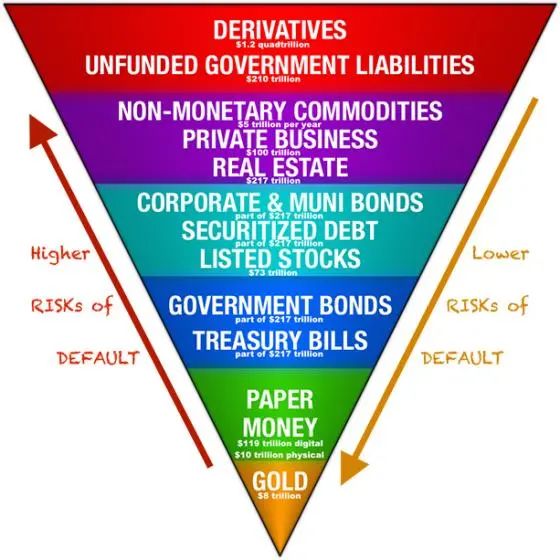

纽约联邦储备银行约翰·埃克特 (John Exter) 曾在19世纪中期的时候总结出一个著名的金字塔理论,叫Exter Pyramid。

金字塔的解读为,随着从黄金和白银货币的基础向上移动,该投资的数量及其整体风险都会增加;反之,越在底部,其风险也会越低,收益也会越低,同时也说明底部的流动性也是最低的。

当信贷体系扩张时,大部分资金流向金字塔顶端,到投机性和流动性越来越差的投资。当信用体系奔溃时,无法偿还债务时,金字塔顶端的项目被出售,资金流向底部。

因为这个观点就取决于我们对BTC视为何种产品,黄金、股票、非货币商品,还是衍生品?

这个见仁见智。

从一些属性看,BTC并未找到一个完全切合的对应点,如BTC与实体黄金类似,不需要契约,拥有就是永久性,不存在违约,但是其流动性却比黄金快,同时收益率比黄金高;

BTC与股票类似,流动性/收益率/风险都很高,但是BTC不存在契约关系,持有即是所有权,不存在兑现等;BTC与非货币商品对比,BTC目前并未出现广为使用的实际价值等等。

笔者认为,BTC在某一方面可能与黄金相似性更强,只是因为互联网科技发展迅猛,才缩短了BTC快速经历黄金几十年以来的发展,从短期收益率看,远远高于黄金。

从Exter Pyramid看,其风险也很大,因为其并未被全球市场充分认识,所以其波动率也会很强,短期内,发展趋势会与股票、衍生品发展相似;

长期看,当市场发展并使用其本质的价值后,可能发展会如黄金一样,成为一种避险工具。

PS:本文仅仅是研究分析,不做投资建议,望投资谨慎投资。

声明:本文系原力区原创稿件,版权属原力区所有,未经授权不得转载,违者将依法追究责任。

提示:投资有风险,入市须谨慎。本文不作为投资理财的建议。

end

在这里,预见Web3

1

Telegram:

https://t.me/joinchat/0da2ZR6gPi1mY2Vl

2

Medium:

https://ipfsforce-1751.medium.com/

3

Twitter:

https://twitter.com/force_ipfs

4

5

B站:

https://space.bilibili.com/444267709

6

抖音:

http://qr61.cn/o8W1Ml/qIf9MgW