三季度机构狂买周期股,什么逻辑?

随着上市公司三季报披露完成,机构最新投资动向也浮出水面。

周期股成为新的“香饽饽”。

不仅社保基金狂买周期股,QFII三季度持仓也转向周期股。最引人关注的是,全球最大主权财富基金之一阿布达比投资局时隔4年,再度大举建仓周期股洛阳钼业。

那么问题来了,机构狂买周期股,逻辑何在?

“国家队”与“聪明资金”集体加仓周期股

先来看看“国家队”的表现。

上市公司三季报前十大流通股中出现社保基金身影的公司有460只,相比中报的510只有所减少。从持仓市值来看,截至三季度末共有1844.6亿元的持仓市值,相比二季度末的2067.4亿元减少222.8亿元。

在调仓方面,社保基金调转“枪口”,在三季度明显增加了地产、非银金融、有色等周期股的持仓,相反减持了科技、医药等前期涨幅明显的板块。(数据来源:东方财富Choice)

不只是“国家队”,素有“聪明资金”、“价值投资风向标”之称的QFII三季度持仓转向周期股。其中,全球最大主权财富基金之一阿布达比投资局时隔4年,再度大举建仓周期股洛阳钼业。阿布达比投资局是阿联酋主权财富基金中最大的一只基金,也是全球第三大主权财富基金,最新资产规模超过8000亿美元。据券商研报统计,截至2019年,阿布达比投资局在A股市场上的持股数量和市值都创下了历史新高。从历史数据来看,阿布达比投资局在A股市场擅长逆向布局,比如在2015年和2018年的市场大跌中不断加仓优质资产,又在2017年和2019年上证指数达到阶段性高点时果断减持。

机构狂买周期股背后的三重逻辑

机构狂买周期股,背后主要有几重逻辑在支撑——

第一重逻辑:经济复苏,顺周期行业受益

周期板块最大的特点,就是景气度与经济周期高度相关。今年年初受到疫情影响,经济低迷,周期板块也集体表现萎靡。如今伴随经济回暖,周期板块的景气度也在提升。

从国内来看,工业生产和消费需求很旺盛,经济的内生动能正在被激发;从国外来看,海外订单回流为部分长时间处于周期低谷的行业带来了新的增量需求,在淡季展现出了异常的繁荣。

在此背景下,周期行业的龙头公司凭借技术和产能优势将会收获更多的订单和利润。同时,部分上游行业已经出现库存骤降的现象,这被普遍认为是下游需求旺盛的征兆。市场分析认为,由此带来的补库效应叠加龙头的产能周期,将大概率带来经济年度级别的周期回升。

第二重逻辑,周期股估值处于低位,震荡市凸显安全边际

2020年以来,制造周期板块的估值修复相对慢于消费成长。

在28个申万一级行业中,今年以来排名前十的行业,分别是电气设备、食品饮料、休闲服务、医药生物、汽车、电子、国防军工、化工、建筑材料和家用电器。不难看出,涨幅居前的基本以科技和消费类为主。(数据来源:wind,2020-11-11)

(数据来源:wind,2020-11-11)

因此,目前周期行业估值普遍处于低位。从市盈率PE-TTM来看,目前A股估值最低的十个行业分别是:银行、房地产、建筑装饰、钢铁、农林牧渔、建筑材料、采掘、非银金融、公用事业和交通运输,其中前9个行业的市盈率均不到20倍,相比科技行业动辄50倍以上的市盈率,处于明显的估值洼地。(数据来源:wind,2020-11-11)

低估值带来了较高的安全边际,在如今震荡的市场环境中是尤为可贵的特质,很可能成为资金的避风港。

第三重逻辑:A股风格发生切换

从10月份各板块的表现来看,A股表现出明显的“顺周期交易”的特征,风格切换已经发生。涨幅前15名的行业中,除了电子和食品饮料等前期主线之外,其余的行业基本全部为金融周期和可选消费。外资、公募等等大资金也不约而同地开始按照经济复苏的脉络做配置和布局。

考虑到过去两年投资者对顺周期相关行业的预期压制得非常低,一旦基本面确认反转、拐点出现,周期股将会出现绝佳的反身性机会,叠加目前的估值优势,可能会形成1-2个季度领涨的戴维斯双击行情。

随着我国经济逐步复苏,业内普遍认为,今年四季度周期股有望获得超额收益。

那么对于投资者来说,如何从周期板块掘金呢?聚焦先进制造业、深耕成长优质龙头的天弘优质成长(007202)为大家挖掘制造业机会提供了理想工具。

1、专注周期制造领域

天弘优质成长在策略上做减法,专注于制造周期领域,致力于挖掘周期制造行业优质个股投资机会。通过自下而上精选个股,重点关注具备竞争优势明显护城河的细分行业龙头,参与具备超额利润的企业,甄选各行业中具备较大竞争优势的上市公司,以合理的价格买入,并采用长期持有的投资策略,争取为持有人创造超额收益。

2、“新周期新锐”担纲管理

天弘优质成长由天弘基金新锐基金经理谷崎彬担任基金经理。谷崎彬拥有9年基金、券商投研经验,历任中信证券研究员、瑞银证券研究员、国泰君安电气设备新能源首席分析师。2015年11月加入天弘基金后,目前担任天弘周期策略、天弘精选基金基金经理,并兼任股票投资研究部制造与周期投资研究组组长。

天弘基金股票投资研究部制造与周期投资研究组专业聚焦制造业,也为谷崎彬在周期领域坚持风格、深入研究奠定了坚实基础。

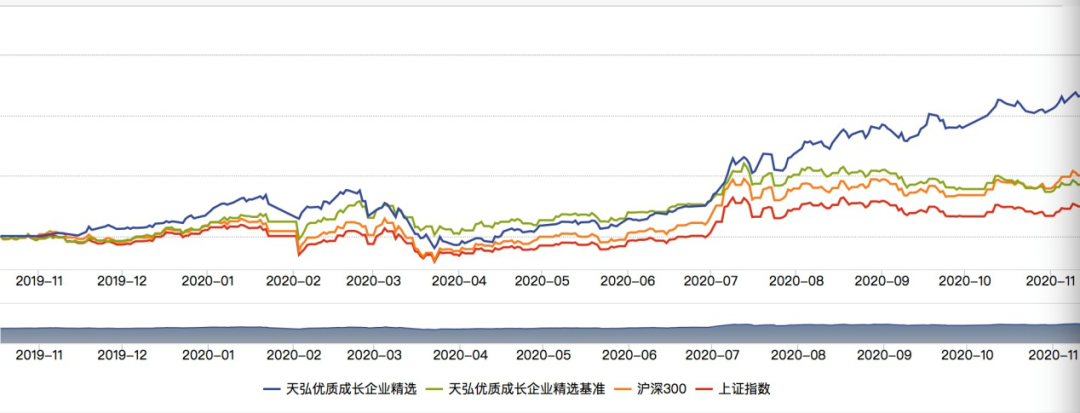

3、成立以来年化收益率53.13%

天弘优质成长自2019年10月18日成立以来累计收益为58.03%,同期沪深300指数涨幅为25.05%。该基金成立以来年化收益率53.13%。(来源:wind,2020-11-12)

随着经济复苏持续推进,顺周期资产受益显著,机构的集体增持已经表达了对周期板块的看好。如果大家想沿着机构脚步布局,不妨借道天弘优质成长这样专注于制造周期领域的绩优基金,或许能在年末收获一份不错的收益。

风险提示:历史收益不代表未来业绩表现。基金管理人管理的其他产品不代表本产品的表现。文中观点仅供参考,不构成投资建议。购买前请阅读《基金合同》、《招募说明书》等法律文件。市场有风险,投资需谨慎。