近日,全球第三大半导体代工厂商格芯(格罗方德,GlobalFoundries)正式赴美上市,格芯正加大对美国制造基地的投资。

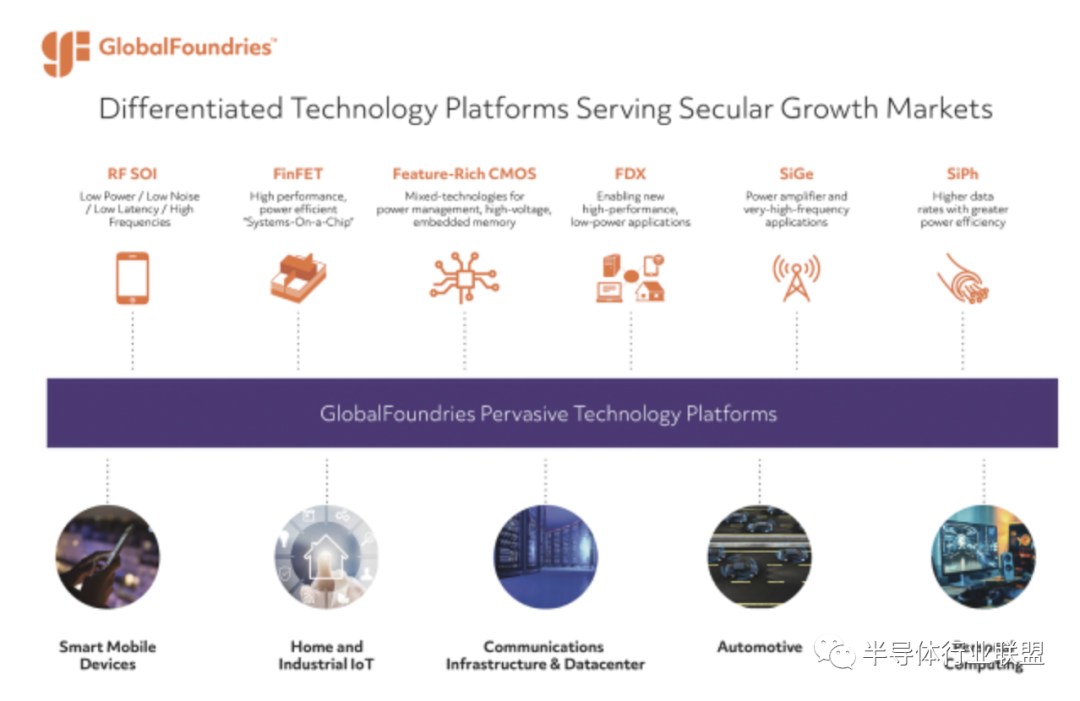

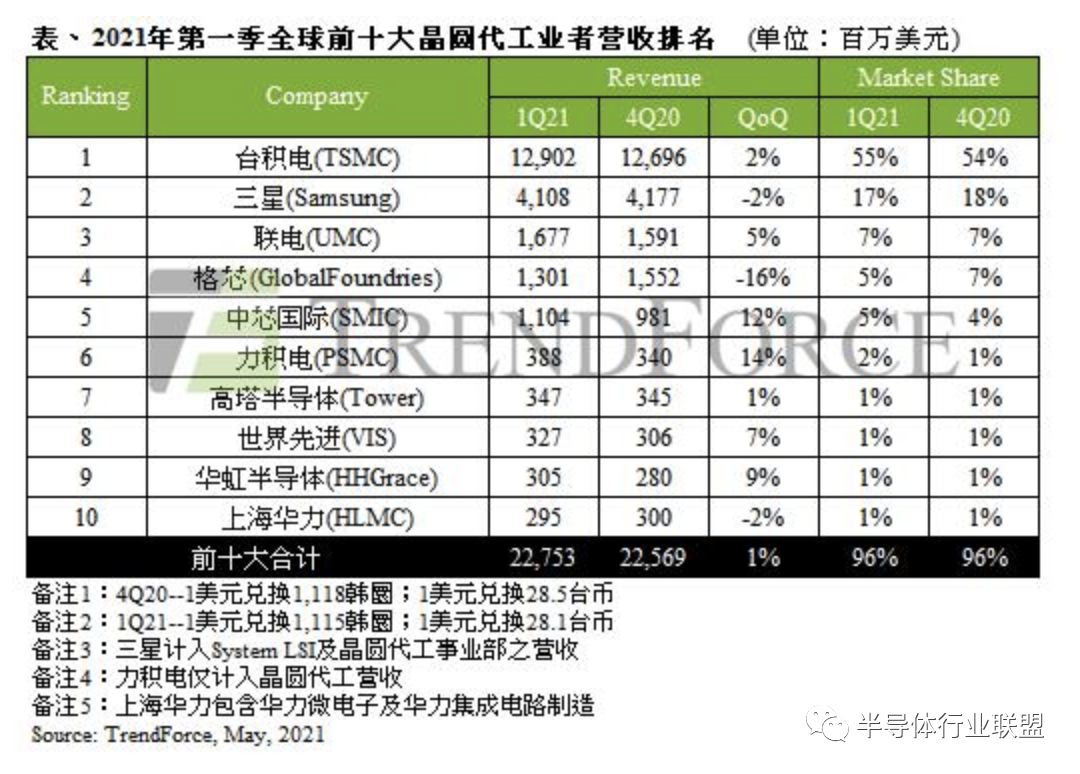

招股书显示,本次格芯筹资约10亿美元,计划在纳斯达克上市,股票代码为“GFS”。摩根士丹利、美国银行、摩根大通、花旗集团和瑞士信贷集团将牵头此次IPO。格芯隶属于阿布扎比(酋长国)政府的投资部门“穆巴达拉投资基金”(Mubadala Investment Co),为5G、汽车和其他专业半导体公司生产射频通信芯片。本周一公布的格芯S-1上市招股书显示,穆巴达拉投资基金目前拥有该公司100%的股份,并“在此次发行后继续拥有实质性控制权”。时间回溯到2009年,格芯成立一年后收购了AMD在德国德累斯顿的制造代工业务,随后将其与新加坡特许半导体制造公司合并,2015年格芯收购了IBM的芯片制造部门,并放弃先进制程转而聚焦成熟制程,通过资本收购获得了芯片制造技术和业务收入,出货了大约200万片300毫米等效半导体晶圆。格芯目前在半导体制造市场上排名第四,仅次于台积电(TSMC)和三星电子、台湾联电。本次格芯申请IPO之际,正值全球芯片短缺迫使汽车制车、电子生产等行业遭遇供应链瓶颈,投资者纷纷向半导体制造商注资,已使得芯片代工厂更具经济价值。CNBC今年7月报道,该公司最初计划在2022年底或2023年初上市,格芯整体估值约为300亿美元。格芯在IPO申请文件中还披露了公司营运财务数据。2018年-2020年,格芯营收分别为61.96亿美元、58.13亿美元、48.51亿美元,净亏损分别为26.26亿美元、13.71亿美元和13.51亿美元,营收下降亏损也有所缩减;今年前六个月,格芯营收年增13%至30.38亿美元,同期间净损缩小至3.01亿美元,低于一年前的5.34亿美元亏损。芯片代工厂是一项固有的低利润业务,与劳动力、运营工厂以及购买设备和原材料相关的成本很高。今年上半年,格芯的毛利率,即计入销售成本后的剩余收入率接近11%,与一年前的负利润率有所逆转。格芯表示,半导体供需不平衡的状况预计将在中期内改善,预计整个半导体行业的收入将在未来8到10年翻一番。具体到业务上,格芯的收入来源主要为晶圆制造、工程和其他预制服务2项业务,2021年前六个月,其晶圆制造业务(Wafer fabrication)收入为28.55亿美元,占比94%,工程和其他预制服务业务收入为1.83亿美元。招股书中格芯特意提到其生产的单一来源产品占比正在提升,2020年,这类产品出货量占晶圆总出货量的61%,高于2018年的47%。按地域划分,2020年,格芯美国区收入达33.68亿美元,占总营收比重的69.4%;包括中国台湾在内的中国区收入则达到8.48亿美元,占比17.26%;欧洲、中东和非洲收入占比9.3%。值得一提的是,格芯2013年的亏损额达到了9亿美元,2016年亏损值超过了13.5亿美元,到了2018年,迫于这种形势,格芯为减少损失,一度在全球范围内大规模裁员。截至2020年12月31日,格芯拥有大约1.5万名员工,其中约46%在北美,约32%位于亚太地区。制造厂方面,格芯在全球有五个芯片制造基地。其中有两个代工厂在美国纽约州,一个在美国佛蒙特州伯灵顿,另外两个工厂在德国和新加坡。而位于美国纽约东菲什基尔 (East Fishkill)的一个格芯代工厂于2019年被安森美半导体收购,并将于明年从该公司业务数据中移除。今年4月,格芯将总部从美国加州圣克拉拉迁至纽约马耳他,即格芯12-16nm FinFET制程工艺芯片代工厂所在地。格芯CEO考菲尔德(Tom Caulfield)曾宣布,公司计划在美国和新加坡盖新厂房,将于纽约马尔他附近盖第二座晶圆厂。客户方面,格芯拥有200多家战略合作伙伴,其中最大客户包括芯片制造商AMD(占营收比达21%)、高通(11%)、博通和三星,作为一个整体,其前10名客户占收入的近四分之三。招股书显示,最近格芯更改了协议条款签订了20多项长期供应协议,重新确认收入方式和时间,使得格芯终身收入承诺总额超过195亿美元。上个月,格芯宣布将进一步投资超过60亿美元以扩大整体产能、深化与高通的5G合作,并预估今年该公司车用芯片制造产量较去年增加至少一倍。此前,格芯曾计划在成都建厂,拟定的投资规模超过100亿美元(约合700亿人民币)。2018年,格芯宣布停止对该项目出资。招股书显示,今年4月26日,格芯收到成都市政府索赔。当前格芯正与成都市政府进行谈判,格芯为和解准备了3400万美元。(来源:格芯招股书)In 2017, we and CD entered into a set of agreements related to the establishment of a joint venture in Chengdu, China to establish and operate a greenfield wafer production site in Chengdu. The parties contemplated that the manufacturing operations would be implemented in two phases. Due to a variety of factors, including unanticipated market conditions, the manufacturing operations did not proceed as planned and the parties have been working to wind-down operations of the joint venture. On April 26, 2021, we received a claim from CD requesting that we share in CD’s alleged losses and related costs incurred to support the joint venture. We and CD are engaged in negotiations to settle the claim and we recorded a provision of $34 million in June 2021.

https://www.sec.gov/Archives/edgar/data/1709048/000119312521290644/d192411df1.htm#rom192411_20

来源:半导体行业联盟 网络综合

行业交流、合作请加微信:icsmart01

芯智讯官方交流群:221807116