市值12年翻100倍,“防水茅”还能增长吗?

面对强势的产业链上下游,东方雨虹几乎没有话语权。

全文4601字,阅读约需9分钟

文|胡小凤

编辑|顾彦

题图|Pexels

作为国内建筑防水行业首家上市公司,东方雨虹备受关注。

东方雨虹2008年登陆A股,上市首日市值仅为10.55亿元,但2021年初已突破1000亿元,4月23日更是突破1500亿元创历史新高。曾有机构预测,照此增长速度,2021年东方雨虹市值有望破2000亿元。

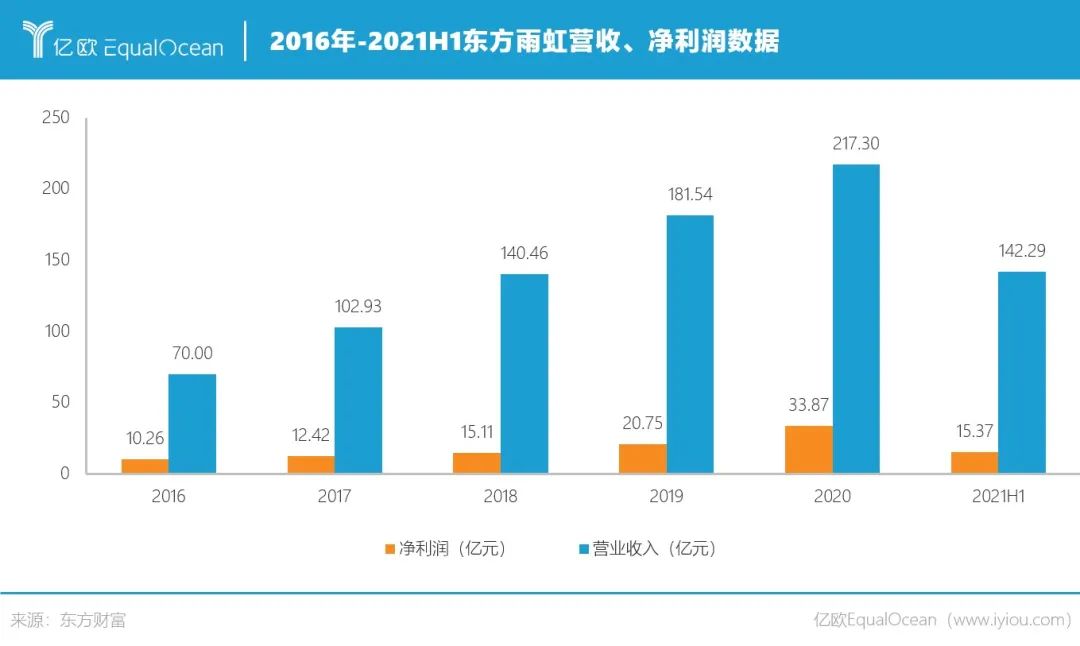

根据中国建筑行业协会数据,2020年,23家规模以上防水企业的主营业务收入累计为1087亿元,规模以上企业的净利润总额达73.97亿元。其中东方雨虹实现营业收入217.30亿元,净利润总额41.55亿元,无疑是建筑防水行业龙头公司。

从市值及营业收入走势来看,东方雨虹一路高歌猛进,被市场称为“防水茅”。但是在发展过程中,也波折不断。

8月10日,东方雨虹披露了2021年半年报,从营业收入及净利润等数据来看,业绩达到预期。但增长背后却暗藏隐忧,毛利率下降明显,经营现金流为负,应收账款依旧高企。财报发布后,东方雨虹股价连续3日走跌。截至8月18日收盘,东方雨虹股价为53.1元,市值1340亿元。

一个普遍的担忧是,随着房地产行业进入存量时代,客户以房企为主的东方雨虹,该如何维持增长神话呢?

募资扩产,推动业绩持续增长

2021年上半年,东方雨虹营业收入和净利润依然保持高速增长。半年报显示,报告期内东方雨虹营业收入为142.29亿元,同比增长62.01%;归属于上市公司股东的净利润15.37亿元,同比增长40.14%。

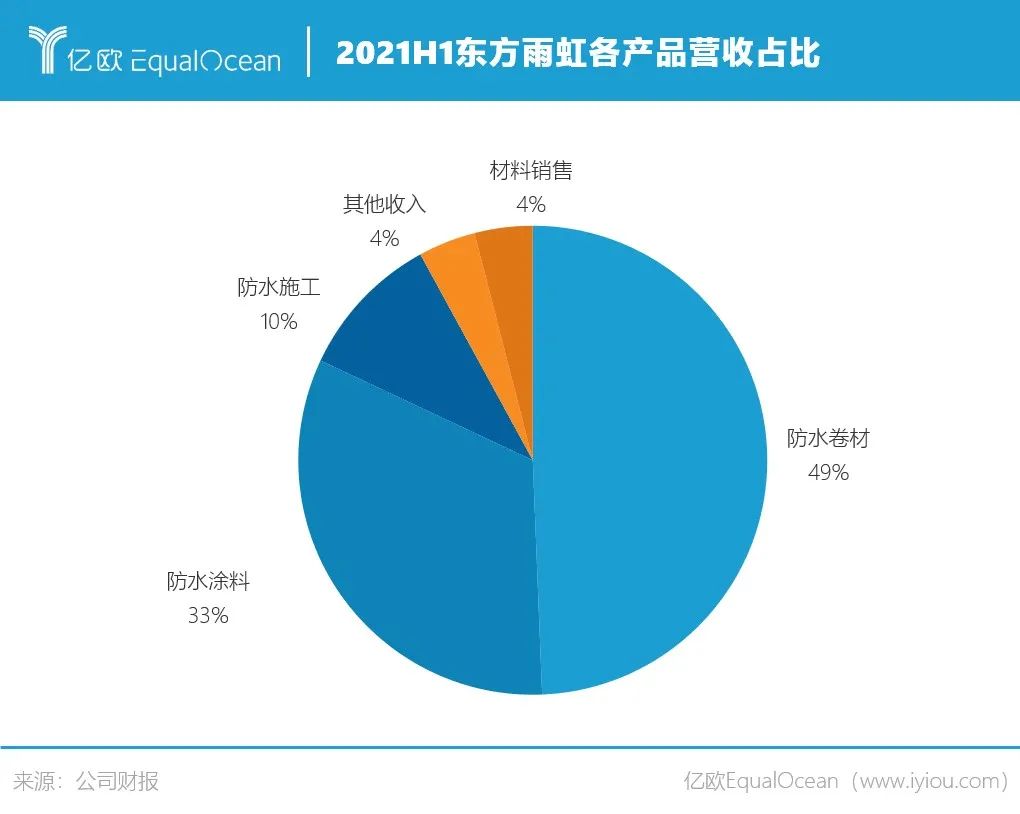

其业绩增长主要靠主营业务增长拉动,防水卷材、防水涂料、防水施工三大主营产品营业收入分别为70.24亿元、46.43亿元、14.30亿元,分别同比增长51.93%、91.53%和2.26%,三者合计占总营业收入的比重为92.05%。

东方雨虹子公司众多,贡献了超过3成的净利润。从主要子公司及对公司净利润影响达10%以上的参股公司来看,前五大子公司共实现营业收入约为51.62亿元,同比去年增长17.25%,净利润约为4.69亿元,同比去年增长9.6%。其中徐州卧牛山新型防水材料有限公司贡献了净利润1.41亿元,在五大子公司中排名第一。

其实自2008年上市以来,东方雨虹营业收入和净利润均保持良性增长,营业收入从7.12亿元增长到2020年的217.3亿元,净利润从0.45亿元增长到33.87亿元。这也是推动其市值和股价增长的重要原因。

增长背后,得益于防水建筑材料行业市场空间广大。防水建筑材料是现代建筑必不可少的功能性建筑材料,随着城市的不断建设发展,防水建筑材料应用领域广泛。

同时,该行业的典型特征是“大行业、小企业”,即行业集中度较低、市场较为分散、竞争不够规范,大多数企业规模小、技术水平及生产工艺落后。近年来,随着行业标准和环保要求的提高,大型防水企业的竞争力才逐步增强,行业集中度开始上升。

据东兴证券统计,东方雨虹作为龙头企业,目前市场占有率也只有12%左右。这也说明,包括东方雨虹在内的防水企业,都有不小的发展机遇。

面对广阔的市场空间,东方雨虹一直走增资扩产的路线,不断扩张市场规模,提高市场占有率。

2021年4月份,东方雨虹完成了新一轮定增,募集资金总额达80亿元。其中高瓴资本通过旗下两家机构合计获配16亿元,JPMorgan获配10亿元。

半年报透露,募资金额主要用于生产线建设、产品产能扩充、新材料装备研发总部基地和补充流动资金,增强公司业务协同性及核心竞争力,提高公司中长期盈利能力。

据Wind数据,东方雨虹自上市以来累计募资金额约371.59亿元,包括直接融资119.63亿元,按筹资现金流入计算的间接融资251.95亿元。

募集资金外,东方雨虹也一直积极对外投资,全方位扩大市场。

半年报显示,东方雨虹披露的对外投资建设生产研发及总部基地项目达20项,包含湖南岳阳、江苏芜湖、广州、河北保定、海南、江苏南通等20个不同地区。其中仅1个项目为2017-2018年间确立并建设至今,其余项目均为2020-2021年间确立,2021年确立的项目就有8项。

近日,东方雨虹又发布公告称,拟投资12亿元,在贵阳清镇市设立全资子公司及建设绿色建材生产基地。

通过不断的市场扩张,东方雨虹得以形成较大的规模优势。一方面带来了管理成本和费用下降;另一方面,可通过规模经营优势,与上游主要原材料供应商建立战略合作关系,让公司能长期稳定地、以相对较低的价格获得主要原材料。

强势的产业链上下游

“大行业,小企业”的行业特征,让每一家企业都有机会去开拓更大的市场,具有先发优势的东方雨虹,业绩保持增长不足为奇。但具体到毛利率、现金流、应收账款等指标,这家龙头公司不无隐忧。

从整个防水建筑材料行业的产业链上下游来看,上游是沥青行业,以中石油、中石化为代表,下游主要是房地产企业、基建工程等强势客户。夹在中间的东方雨虹几乎没有话语权,这也是整个行业的通病。

据了解,公司生产所需的原材料主要包括沥青、聚醚、聚酯胎基、扩链剂、乳液、MDI和SBS改性剂等。其中石油化工产品占较大比重,受国际原油价格变化以及石油化工产品供给和需求的影响也较大。

若上述原材料市场价格出现较大幅度波动,可能对公司的盈利水平产生一定影响。这一问题,已经开始反映在2021上半年的业绩中。

2021年上半年,营业收入、净利润增长的同时,东方雨虹的毛利率却在下跌。

报告期内,公司实现营业成本97.31亿元,较上年同期增长84.11%,毛利率31.61%,较上年同期下降8.21%。剔除将原计入销售费用的运输装卸费调整至营业成本核算带来的影响,营业成本较上年同期增加75.88%,毛利率34.67%,较上年同期降低5.15%。

营业成本上涨和毛利率下跌的主要原因之一,就是原材料价格的上涨。2021年二季度主要原材料沥青价格涨幅相对较大,根据山东地区沥青成交价测算,二季度沥青均价约为3230元每吨,同比增长约48.4%,对公司的成本端构成了一定的压力。

具体到产品,公司防水卷材和防水涂料的毛利润率分别为33.06%和34.73%,同比下滑9.33和9.38个百分点。

受原材料价格上涨影响,东方雨虹的现金流数据也难言好看。报告期内经营活动产生的现金流量净额为负,共计-34.91亿元,较上年同期减少871.43%。分季度来看,2021Q1经营性净现金流为-23.72亿,其中包括一次性支出约17亿的履约保证金,2021Q2经营性净现金流为-11.18亿。

东方雨虹在财报中解释,为了抵抗原材料上涨对成本端带来的压力,公司根据未来生产经营需要对部分重要原材料采取了淡季采购和择机采购的策略,导致报告期经营活动产生的现金流量净额大幅下降。

上游原材料成本压力大的同时,下游龙头房企对防水涂料的议价能力又极强,行业公司的应收账款常年高企。

东方雨虹对应收账款十分重视,在半年报中提到,为应对应收账款坏账风险,实施“对到期应收账款实行零容忍”,出台相应的应收账款管控策略,甚至成立了专门的风险管控中心;针对不同等级的客户采取不同的收款政策,对合同评审、工程签证和回款情况等过程进行全程监控。

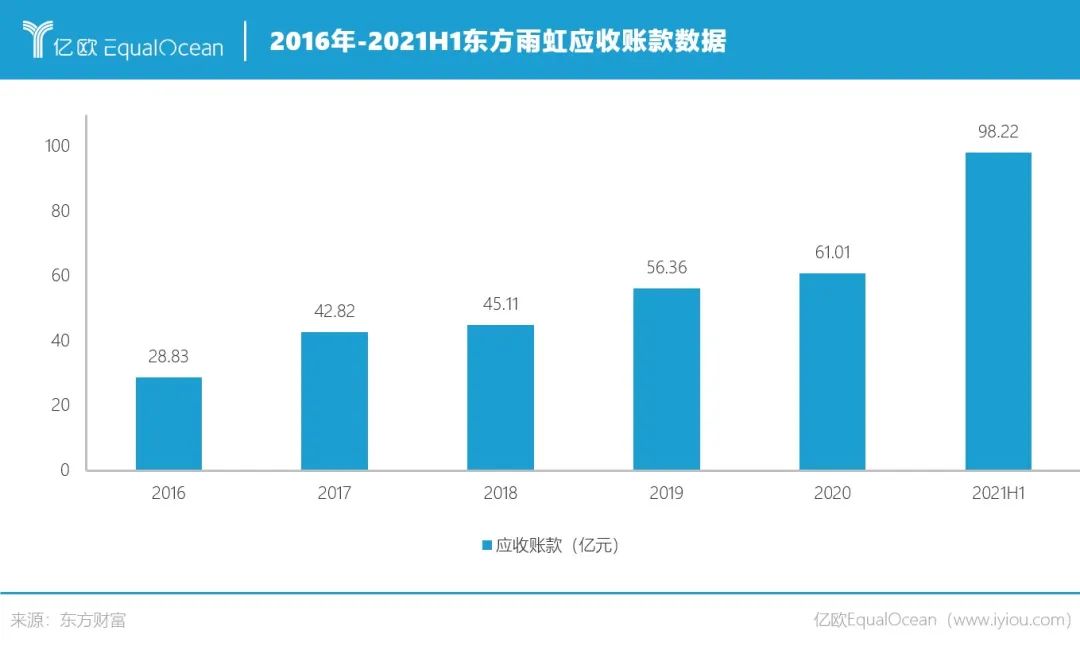

但是从历年数据来看,东方雨虹应收账款依然在走高。截至2021年6月底,东方雨虹应收账款为98.22亿元,占总资产比例为27.33%,较2020年末增长61%。东方雨虹称本期应收账款增加,主要是业绩增加导致。

此外,防水建筑材料企业面对的主要房地产客户,存在受宏观政策调控和波动的风险,若客户经营出现问题,也会对公司经营带来不小的影响。

据东方雨虹相关工作人员透露,早在万达全面退出房地产行业时,东方雨虹就受到不小的冲击。所以面对有较大债务风险的恒大,东方雨虹及时退出了与恒大的合作。

2019年以前恒大曾是东方雨虹的重要客户,在恒大发布2019年盈利预警公告后,2020年公司宣布停止与恒大的合作。截至2020年6月,相关业务的应收余额为6000万。

但不久前的7月19日,恒大遭到广发银行申请财产冻结,恒大港股出现断崖式下跌。东方雨虹也跟着受到不小的影响,股价连跌3天,累计跌幅达8%。

探索中的第二增长曲线

东方雨虹面临的挑战,不仅仅是房地产行业变动带来的影响,行业的其他竞争者也虎视眈眈。

主打绿色建筑新材料的产业平台北新建材,2019年提出了“一体两翼”战略,即以石膏板业务为核心,以涂料和防水材料为两翼。此后,北新建材先后收购了四川蜀羊、盘锦禹王、河南金拇等防水材料、防水科技公司,一跃成为行业规模前列的企业。2021年2月份,北新建材还发布公告称,将联合重组上海台安实业集团有限公司,该公司深耕上海防水市场20年。

除了北新建材,行业内还有三棵树、亚士创能等,通过收购、铺设生产线的方式进入到防水行业。虽然东方雨虹是防水材料行业龙头公司,但整体来看市占率并不算高,并没有形成绝对优势。

在行业宏观政策风险和竞争对手进攻的双重夹击下,公司在市场拓展、产品竞争力及占有率保持上具有一定的风险,东方雨虹该如何保持自己的领先优势?

为了构筑公司更深、更宽的护城河,东方雨虹正积极开拓新领域。其中包括拓展基础设施建设、城市新兴基建及工业仓储物流等非房地产领域的业务范围;还制定了聚焦建筑防水行业,向民用建材、建筑涂料、特种砂浆、建筑粉料、节能保温、建筑修缮、非织造布、特种薄膜等上下游领域延伸的发展战略,致力于打造化学建材类平台型公司。

然而,从2021年上半年各类业务营业收入占比来看,防水业务依然是其主要收入来源。报告期内,防水卷材销售收入为70.24亿元,占总营业收入的49.37%;防水涂料收入为46.43亿元,占比32.63%;防水施工14.3亿元,占比10.05%。

不过新业务的增长潜力不容小觑。新业务营业收入统计到其他收入和材料销售业务收入里,2021年上半年这两项收入并不高,分别为5.63亿元和5.69亿元,占总营收比例为3.96%和4.00%,但同比增速达到85.3%和1608.5%。

东方雨虹也对降低建筑能源消耗、节能保温等材料的开发颇为重视,将它视为公司重要的第二增长曲线。

东方雨虹在半年报中提到,公司旗下卧牛山节能保温领域不断探索降低建筑能源消耗,首创了中国近零能耗整合式EPC解决方案,自主开发了国内首个近零能耗建筑全寿期管理平台—— “HEEC近零能耗建筑智慧平台”,并成功应用于东方雨虹总部基地E楼、哈尔滨万科智慧未来城商业项目等近零能耗建筑项目。

据悉,不断探索节能保温领域材料的子公司卧牛山未来还准备分拆上市,成为董事长李卫国名下除东方雨虹、高能环境以外的第三家上市公司。

写在最后

以节能保温、低能耗为代表的建筑材料、防水涂料等,是中国建筑业在“碳中和”背景下,进行低碳转型的重要原料,也是行业发展的新方向。

亿欧智库《2021年中国商业建筑碳中和实施路径研究报告》指出,中国建筑业全生命周期碳排放占全国碳排放总量51.6%,减碳空间大且减碳需求急迫。其中商用建筑单位面积能耗更高,具备更大节能空间,是重要的着力点。

防水业务营业收入占比超90%的东方雨虹,要想靠新业务的发展,来对冲对单一房地产、及防水业务依赖过高的影响,还有很长的路要走。

虽然前路漫漫,却也是符合大趋势的方向。

本文由亿欧原创,申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。