蛋壳梦破:模式上想快想更快,资金链却碎了一地

12月3日,广州蛋壳公寓一位刚毕业不久的大学生因拖欠房租,选择了跳楼自杀。

那个孩子刚毕业,没有工作没有收入,用了微众银行的租金贷,住进了蛋壳公寓。蛋壳暴雷后,房东让他限期搬离。

重重压力之下,他烧了房子,凌晨三点发了朋友圈,然后在18楼纵身一跃。

18楼,这得是何等的绝望?

第二个故事:男孩2018年入职蛋壳,享受着作为蛋壳员工租房八折的福利待遇,虽然后期改到九折,但也丝毫不影响男孩为自己的老东家卖命工作。

2020年初,男孩终于迎来了自己公司挂板美股市场的消息,就当他以为自己终于媳妇熬成婆的时候,仅仅不到半个月,公司就开始大量裁员。

男孩毫不意外地被公司舍弃了,而且关于工资、五险一金、年终奖等等权益,都是经过数月的据理力争后,才得到补偿。

可能是因为了解,他依然住在蛋壳旗下的公寓当中。可没想到,蛋壳在这不到一年的时间里,坑了他第二次:暴雷,房东收房。

一万多块钱打了水漂……一个蛋壳,让这男孩在短短一年内,生活和工作全部报废。有人说这就是为资本卖命,并且对其毫无保留信任的结果。

第三个故事:一对小夫妻刚拿出全部积蓄买了房,被掏空的经济和巨大的房贷压力让他们根本没钱装修。

一筹莫展之际正赶上蛋壳高价收房低价出租,夫妻俩灵机一动,把自己的房子租给蛋壳,然后再租回来继续住,一石二鸟之计。

住了差不多一年时间,蛋壳暴雷倒闭,俩人住了自己的新家一年,还白嫖了一把装修,狠狠地薅了一把资本主义羊毛,让人哭笑不得。

无论结局是喜是悲,这些故事看完都让人觉得充满讽刺意味。

蛋壳,这个曾经租房领域的头部企业,终于以最难看、最让人恶心的一种方式碎了,碎了一地。

蛋壳的来龙去脉

外汇市场每天六万亿美金的交易额,无论多么富有的人,一夜之间倾家荡产的故事每天都在上演,归根结底,就是那以一搏百的金融杠杆。

而蛋壳,这么一家租房企业,平时你很难将它和金融杠杆这个词联系到一起,不幸的是,不合时宜的金融杠杆恰恰是蛋壳暴雷的主要原因。

我们来梳理一下这其中的深层逻辑:

而蛋壳,就是这一锅汤里最臭的那条鱼。

依然是之前的长租公寓模式,只不过蛋壳多了一个让房客去申请租赁贷款的环节——租户付给蛋壳的房租以年计算,蛋壳付给房东的房租以季度计算。

这其中的差值,从某些角度来讲成为了蛋壳的“现金流”,它可以拿着这些“现金”去开发新的房源,多收新的租金,周而复始,循环往复。

理论上来讲,只要房子够多,资金就可以无限累积,危如累卵!

至此,价格已经不是租赁平台所关心的问题了,他们关心的是出租的量,因为这关系到能否进一步得到大量资金,占据市场资源。

来看一组数据:

2017年蛋壳公寓用户使用租赁贷比例为91.3%,贷款金额为9.38亿;

2018年蛋壳公寓用户使用租赁贷比例为75.8%,贷款金额为21.27亿;

2019年蛋壳公寓用户使用租赁贷比例为67.9%,贷款金额为31.57亿。

而这三年当中,蛋壳的亏损已经超过40个亿。

暴雷似乎成为了必然,而且暴雷之后,必定会对社会产生巨大伤害,这才是蛋壳这类企业让人觉得恶心的地方。

蛋壳“死”后,谁来收“尸”?

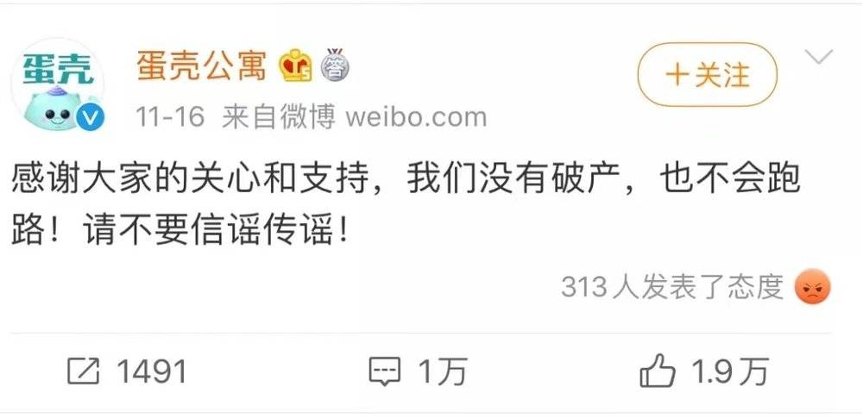

11月16日,蛋壳还在微博上挣扎着说自己没有破产,不会跑路……随之而来的是蛋壳公寓股价的一路反弹:17日涨幅高达75%,18日涨幅一度逼近108%,换手率超过500%。

因为自如、我爱我家接连传出接盘蛋壳公寓的消息。遗憾的是二者都在第一时间出面澄清,蛋壳的绝地反弹更像是垂死挣扎。

确实,这么一颗烫手的“蛋”,谁敢冒着生命危险接手?

作为曾经长租公寓市场的头部企业,现在的蛋壳无论是价值还是成本,都没有丝毫让人怜悯、拯救的理由。

长租公寓企业的价值,房源无疑是最重要的资产,其次是行业知名度,以及房东、租客对企业的认知和信任程度。第一点决定企业的发展空间,后两点则是能够决定租房平台的空置率和收房率。

很明显,即使手里房源依然不少,但臭名昭著的蛋壳已经无法改变人们对其产生的固有印象了。

其实从成立第一天、从蛋壳决定走这条路开始,何时盈利就成了蛋壳最大的谜团,即使它很受资本市场青睐,融资之路走得非常轻松。

这个过程当中,蛋壳开始疯狂扩张,2015年只有2434间房源,2019年11月已经飙升至43.26万间。短短四年时间,蛋壳的房源数量翻了近180倍。

然而规模越大,蛋壳亏得就越厉害。不计成本的抢得房源之后,蛋壳无法控制租金上涨的速度,导致收支出现巨大差异,无法覆盖经营成本。

截止到2020年第三季度,蛋壳已经累计负债90.27亿元,资产负债率也达到97.06%;另外,蛋壳目前的资金缺口大概在20-30亿之间,而且还没有缴纳相应的风险防控金。有媒体报道,接近蛋壳董事会人士给出截至12月初的债务情况是:蛋壳公寓的债务超过30亿元。其中,对微众银行的应退租金贷逾15亿元。根据微众银行披露的情况,这涉及租户约16万人,登记确认的有4.01万人。此外,蛋壳还欠供应商6亿元,拖欠房东房租和租客应退租金应该接近10亿元。

而那些对蛋壳存有幻想的企业,比如我爱我家、自如等等,他们也或多或少面临着盈利问题。都是一个行业里摸爬滚打出来的,谁也不比谁强多少,仅仅2020年上半年,就有16家长租公寓企业倒闭死亡。所以如果这篇文章的主题换成上述二位,我丝毫不会感到意外。

早在2018年,我爱我家的原副总裁胡景辉就曾预言:长租公寓爆仓,一定比P2P暴雷更厉害。

没想到两年以后一语成谶。

目前北京市住建委已经针对蛋壳公寓成立了专办小组,蛋壳官方平台也已经上线业主、租客自助解约入口,但大多数租客还是反映无法得到退款。

租户跳楼、房东撬锁、各种各样的极端维权,由蛋壳作死模式引发的资金链断裂事件,已经逐渐发展成社会危机,并愈演愈烈。有网友发现,爆雷的蛋壳公寓,第二大股东竟然是蚂蚁金服,但有意思的事是蛋壳公寓的租户租金贷协议却是和腾讯的微众银行签的。蚂蚁金服看着嘴边的肥肉不咬,拱手让给了微众银行,现在看起来腾讯系要凭一己之力扛下蛋壳几十亿的贷款?

年关将至,即便是政府兜售也没能找到蛋壳公寓的“接盘侠”,被夹在资本和用户之间的蛋壳,想必是生不如死。可笑的是,谁也不敢保证,这场闹剧会以什么样的结局收尾。

至少现在,还没人能看到哪怕一丝一毫的光明。

杠杆是原罪,不仅关乎于长租公寓

这是一个虚拟经济凌霸实体经济,却力不从心的时代。

了解金融知识的都清楚,杠杆是这个行业当中最牛逼的存在,没有之一。你有几千块钱,在A股市场玩个几年不是问题,但你有几万美金,在美股市场未必能存活一个月,这就是杠杆的魔力。

早在蛋壳之前,乐视、ofo、甚至瑞幸都给我们举出了例子,只不过相对于高风险,人们往往只能看到高收益。

如果没有用超前的“互联网思维”去圈钱,乐视现在应该还是行业巨头;

如果它真的信仰“绿色出行”,ofo一定还是共享大佬;

如果不是坚持“智慧零售平台”,瑞幸的发展应该会少走很多弯路。

现在再加上一个蛋壳,他们的离谱就在于:明明站在了实体经济的赛道上,却偏偏要用互联网和金融思维加持自己。从某些角度来讲,它们和引发次贷危机的雷曼兄弟如出一辙。

中国的互联网企业似乎特别迷信金融思维:

这些企业的通病,就是急功近利,只看到了金融杠杆带来的巨额回报,从而忽视了它的风险属性。

早在2016年,中国金融行业的利润就来到了全球最高,甚至是美国的四倍。1990年日本股市泡沫的崩盘,连带着房地产也一并崩溃,此后的20年里日本经济一蹶不振,这始终是经济学上的一个谜。

事实上,中国的很多企业都在走这条路——抄捷径,耍聪明。

日本1990年的经济崩溃远非泡沫那么简单,最主要的原因还是经过高速增长之后,人们尝到了靠着金融杠杆可以一夜暴富的甜头,很多人一心想着投机取巧。

说白了就是贪婪,金融界中非常完美的倒金字塔式结构一夜崩塌的例子不在少数,6万亿美金的交易市场每天都在见证无数崛起的奇迹和衰落的悲剧,为此倾家荡产,甚至赔上性命的人比比皆是。

无论个人还是企业,都无法在一条看似容易的路上一直走下去。想靠着投机大富大贵一辈子,和蛋壳、ofo这些企业是一样的——都是鼠目寸光,饮鸩止渴。

长租公寓在2020年的持续暴雷,即便没有疫情,也避免不了。

而这些大佬企业用生命给我们带来的启发已经显而易见了:虚拟经济永远无法带飞实体经济,金融杠杆也并万能钥匙,起码在实体产业当中,这就是一瓶毒药。

当资本的力量不再无往不利的时候,那么这个时代,也是时候做出一些改变了。

大家最近都爱看

每日一荐:当骗子遇上骗子,谁能胜出?