股价大涨近60%!和辉光电登陆科创板:市值一度超过670亿!

5月28日,和辉光电在上海证券交易所科创板上市,公司证券代码为688538,发行价格2.65元/股,发行股数为268,144.4225万股。今天开盘竞价一度达到为5.14元/股,市值超过670亿元。截止今日收盘,和辉光电股价上涨58.49%,收于4.20元/股。

刚性AMOLED手机屏出货全球第二

资料显示,和辉光电成立于2012年,是国内知名的AMOLED半导体显示面板制造商。公司主要专注于中小尺寸AMOLED半导体显示面板的研发、生产和销售,产品主要应用在智能手机、智能穿戴以及平板/笔记本电脑等消费类终端电子产品。

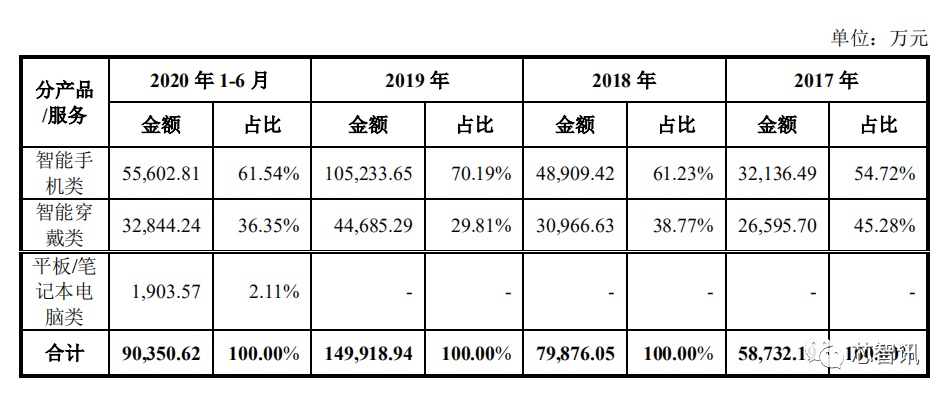

从营收占比来看,根据2020年上半年数据,智能手机类、智能穿戴类、平板/笔记本电脑类业务营收占比分别为61.54%、36.35%、2.11%。

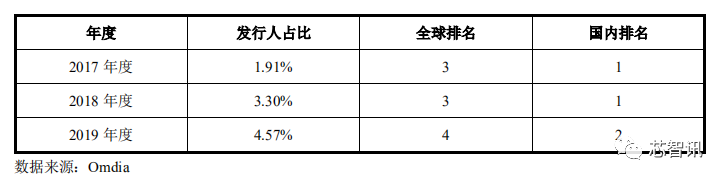

从整体出货量情况来看,2017年以来,和辉光电在AMOLED半导体显示面板市场占有率逐年上升,出货量占比及排名情况如下表所示:

从智能手机类领域来看,2017年以来,和辉光电在智能手机类AMOLED半导体显示面板市场占有率逐年上升,出货量占比及排名情况如下表所示:

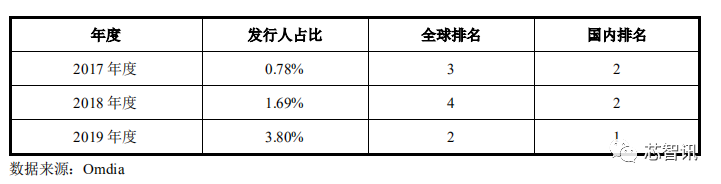

根据Omdia数据,2019年和辉光电智能手机刚性AMOLED半导体显示面板出货量位列全球第2名、国内第1名,智能穿戴领域中的智能手表AMOLED半导体显示面板出货量位列全球第3名、国内第1名。

从智能穿戴类领域来看,2017年以来,和辉光电在智能穿戴类AMOLED半导体显示面板市场出货量占比及排名情况如下表所示:

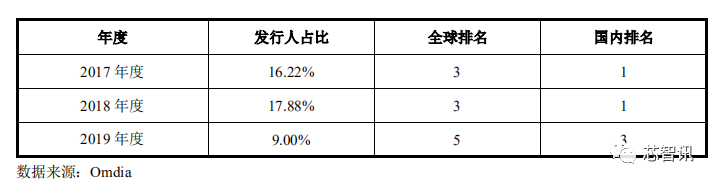

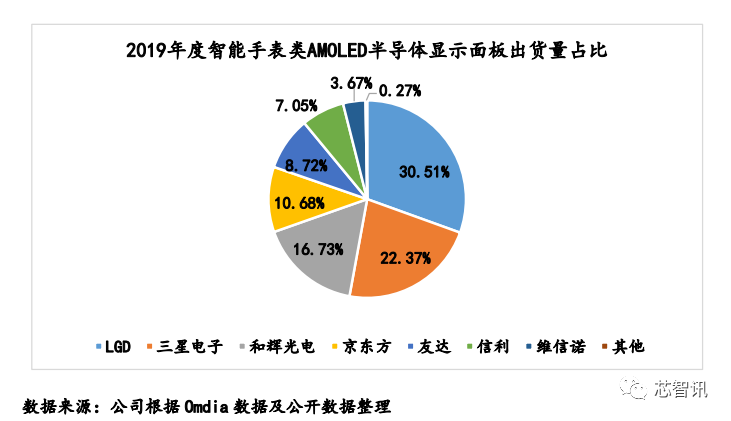

根据Omdia统计数据,2019年全球AMOLED智能手表出货量占比情况如下表所示:

根据Omdia数据,全球智能穿戴类AMOLED半导体显示面板主要包括智能手表和智能手环等产品。根据2019年度市场实际情况,除和辉光电外,其他各面板厂商生产的1英寸及以下产品主要为智能手环类面板产品,根据产品尺寸计算得出2019年度各面板厂商智能手表类AMOLED半导体显示面板出货量及占比情况,2019年度和辉光电仅次于LG Display和三星电子,在国内面板厂商中位居第1名。

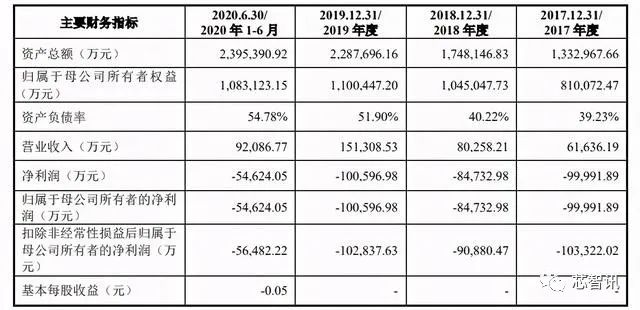

净利润亏损持续亏大,毛利率持续为负

近年来,随着产能的不断释放,和辉光电AMOLED产品出货量快速增加,同时也带动其营业收入快速增长。2017-2019年度及2020年1-6月,和辉光电的营业收入分别为61,636.19万元、80,258.21万元、151,308.53万元和92,086.77万元,整体呈现稳步增长的态势。

不过,与之形成对比的是,其归属于母公司股东的净利润分别为-99,991.89万元、-84,732.98万元、-100,596.98万元和-54,624.05万元,均出现亏损的状态。

截至2020年6月30日,和辉光电经审计的未分配利润为-74,604.34万元,公司可供股东分配的利润为负值。若和辉光电不能尽快实现盈利,公司在短期内无法完全弥补累积亏损。

值得注意的是,和辉光电营收、净利相背离的主要原因是毛利持续亏损。报告期内,公司营业毛利总额分别为-58,009.16万元、-56,313.46万元、-47,710.56万元和-26,221.19万元,综合毛利率分别为-94.12%、-70.17%、-31.53%和-28.47%,主营业务毛利率分别为-99.67%、-70.68%、-31.45%和-29.34%。相比之下,同行均值为正值。同行平均值分别为26.71%、14.26%、14.26%、10.24%、9.62%。

其中,报告期内,智能手机类AMOLED半导体显示面板产品毛利率分别为-131.70%、-77.86%、-32.76%和-33.13%,智能穿戴类AMOLED半导体显示面板产品毛利率分别为-60.97%、-59.35%、-28.38%和-19.17%。而在平板/笔记本电脑领域,今年上半年其毛利率为-94.46%。可见,和辉光电的毛利率仍处于较低的水平。

值得注意的是,京东方、TCL科技、深天马等老牌面板厂商近年来的毛利率均为正增长,盈利能力远强于和辉光电。

或许上述公司均有LCD业务,毛利率不能完全代表公司盈利能力。然而同为经营中小尺寸AMOLED面板业务的维信诺,其毛利率也比和辉光电高,这说明和辉光电的产品竞争力不强,盈利能力较弱。

关于毛利率为负的原因,和辉光电的解释是AMOLED 半导体显示面板行业系技术密集型和资本密集型行业,行业对技术和工艺要求较高,所需固定资产投入较大,且从项目建设到达成规划产能、完成良率爬坡、实现规模效益需要较长的时间周期,一般前期固定成本分摊较大,单位成本较高而产生亏损。

未来,如果和辉光电无法实现技术工艺的持续优化改进、产品良率提升以及产量的增加,则规模效应难以显现,将面临毛利率难以改善的风险。

产品单价3年远低于同行

按应用领域分类,2017年-2019年及2020年1-6月,和辉光电产品智能手机类AMOLED半导体显示面板收入占主营业务收入的比例分别为54.72%、61.23%、70.19%、61.54%,智能穿戴类AMOLED半导体显示面板收入占比分别为45.28%、38.77%、29.81%、36.35%。

和辉光电2款主打产品的销售单价均低于同行:

2017年-2019年及2020年1-6月,和辉光电智能手机类AMOLED半导体显示面板产品的平均单价分别为13.90美元/片、16.61美元/片、15.70美元/片、15.78美元/片,Omdia行业平均单价(选自Omdia数据库手机OLED屏幕硬屏年度平均价格)分别为31.40美元/片、23.28美元/片、24.90美元/片、23.65美元/片。

各期,公司智能手机类AMOLED半导体显示面板产品的平均单价仅为行业平均单价的44.27%、71.35%、63.05%、66.72%。

2017年-2019年,和辉光电智能穿戴类AMOLED半导体显示面板产品的平均销售单价也始终低于同行均值,但在2020年上半年,突然逆同行提价且一跃反超同行。

2017年-2019年及2020年1-6月,和辉光电智能穿戴类AMOLED半导体显示面板产品的平均销售单价分别为9.85美元/片、8.93美元/片、8.85美元/片、10.28美元/片,Omdia行业平均单价分别为11.96美元/片、11.03美元/片、9.03美元/片、8.64美元/片。

和辉光电招股书称,报告期内,公司智能手机类AMOLED半导体显示面板产品的平均单价及趋势与行业平均单价存在一定差异,主要原因是:Omdia行业平均单价主要系基于全模组(MDL)出货模式下的数据统计,而报告期内公司出货模式主要系COG模式。全模组(MDL)模式是在COG模式基础上一般需装配盖板玻璃、柔性印刷电路板等材料,因此单价相对较高。2019年度,公司智能手机类AMOLED半导体显示面板主要为COG模式出货,全模组(MDL)模式出货数量占比仅为0.01%。

报告期内,公司智能穿戴类AMOLED半导体显示面板产品平均价格与Omdia行业平均单价总体较为接近。其中,2020年1-6月,公司智能穿戴类AMOLED半导体显示面板产品平均单价有所上升,主要原因是:产品结构变化,单价较高的产品出货量占比有所增加,其中采用高端的盖板玻璃的产品出货量占比上升。

3年研发投入金额不及同行均值

AMOLED半导体显示面板行业是典型的技术密集型行业,涉及的技术工艺综合了光学、物理学、化学、材料学、精密机械、电子技术以及力学等多学科的研究成果。AMOLED半导体显示面板产品生产和组装的精度要求极高已达到微米级,并且产品品质要求日益严格,对企业的技术和工艺要求也日趋提升。为保证研发创新优势,行业厂商需持续不断的进行新技术和新产品的研发投入。

2017-2019年度及2020年1-6月,和辉光电研发投入分别为1.68亿元、1.80亿元、4.16亿元及1.52亿元,占营业收入的比例分别为27.24%、22.40%、27.52%和16.49%。

2017年-2019年,同行业可比公司研发投入金额平均数分别为27.25亿元、31.02亿元、34.11亿元,占营业收入比例平均数分别为20.11%、11.36%、10.92%。

数据可见,3年时间里,和辉光电研发投入金额远不及同行均值。

和辉光电招股书称,若公司不能继续保持充足的研发投入,或者在关键技术工艺上未能持续创新,亦或新产品技术指标无法达到预期,可能导致公司技术被赶超或替代,从而对公司的持续竞争力造成不利影响。

有息负债近117亿元

2017年至2019年及2020年上半年,和辉光电总资产分别为133.30亿元、174.81亿元、228.77亿元、239.54亿元,其中流动资产合计分别为52.33亿元、27.86亿元、37.28亿元、28.29亿元,占比分别为39.26%、15.93%、16.30%、11.81%;非流动资产合计分别为80.97亿元、146.96亿元、191.49亿元、211.25亿元,占比分别为60.74%、84.07%、83.70%、88.19%。

各期,和辉光电货币资金分别为45.58亿元、16.54亿元、25.07亿元、15.39亿元。

以上同期,和辉光电总负债分别为52.29亿元、70.31亿元、118.72亿元、131.23亿元,其中流动负债合计分别为10.60亿元、14.17亿元、18.77亿元、21.58亿元,非流动负债合计分别为41.69亿元、56.14亿元、99.95亿元、109.65亿元。

各期,和辉光电短期借款分别为1.85亿元、0元、0元、3.00亿元,一年内到期的非流动负债分别为5.60亿元、9.80亿元、7.38亿元、6.38亿元,长期借款分别为40.40亿元、53.87亿元、97.58亿元、107.28亿元。

各期,和辉光电有息负债(短期借款+一年内到期的非流动负债+长期借款)分别为47.85亿元、63.67亿元、104.96亿元、116.66亿元。

截至2020年9月30日,和辉光电资产总额为242.21亿元,同比上涨5.88%;负债总额为136.23亿元,同比上涨14.75%;所有者权益合计105.98亿元,同比下滑3.69%。

和辉光电招股书称,截至2020年9月30日,公司资产总额较2019年12月31日增加5.88%,主要系公司长期资产投资增加。负债总额较2019年12月31日增加14.75%,主要系公司第六代产线项目借款提款增加。

应收账款攀升

和辉光电应收账款增长较快。2017年-2019年及2020年1-6月,和辉光电应收账款账面价值分别为2231.93万元、2450.02万元、13647.82万元、18421.72万元,占营业收入比例分别为3.62%、3.05%、9.02%、20.00%。

和辉光电招股书称,2019年度末和2020年6月末应收账款账面价值较大的原因主要系营业收入增长,其中公司向华为终端有限公司销售的金额较高,对其应收账款金额较高。

各期末,和辉光电应收账款周转率分别为20.50、33.94、18.61、11.37,同行业可比公司平均值分别为10.23、10.98、5.94、2.89。

和辉光电招股书表示,公司应收账款周转率较高的主要原因系公司报告期各期末应收账款金额较小,仅对部分终端客户或终端指定代理商给予月结30天-60天的信用账期,应收账款周转率相比于同行业可比公司较高。

存货大增

和辉光电存货亦增长较快。2017年-2019年及2020年1-6月,和辉光电存货的账面价值分别为1.72亿元、1.88亿元、3.77亿元和5.95亿元,占流动资产比例分别为3.29%、6.74%、10.12%和21.01%。和辉光电存货中占比最大的为在产品和库存商品。

和辉光电招股书称,2019年末和2020年6月末,存货增加较大的主要原因:一是第6代AMOLED显示项目工厂已经部分量产,原材料备货增加,同时期末在产品增加以及库存商品亦有所增加;二是2020年1-6月受新冠疫情的影响,公司库存商品发货节奏有所放缓,期末存货余额增加。

各期末,和辉光电存货周转率分别为4.43、5.31、5.31、3.96,同行业可比公司平均值分别为7.87、6.1、5.11、3.20。

和辉光电招股书称,报告期内,公司存货周转率总体保持平稳,与同行业可比公司相比,不存在较大差异。

关键设备、原材料存依赖进口的风险

和辉光电的关键设备包括离子注入设备、退火设备、曝光设备、刻蚀设备、蒸镀设备及封装整合设备。

报告期内,和辉光电的关键设备100%通过进口,主要由日本、韩国和中国台湾等国家或地区的公司生产提供。

和辉光电招股书称,若国际贸易摩擦升级,导致设备供应商所在国家或地区出台针对境内企业的限制性贸易政策,可能会对公司未来的产能扩张、设备升级改造形成不利影响。

和辉光电的主要原材料中,芯片、偏光片及基板玻璃主要由国外厂商生产。各期,和辉光电所购的芯片中,境外采购占当期采购总额的比例分别为99.93%、91.70%、95.08%和87.96%,均由中国台湾的公司生产提供。和辉光电所购的偏光片中,境外采购占当期采购总额的比例分别为100%、100%、90.30%和91.84%,主要由日本和韩国的公司生产提供。和辉光电所购的基板玻璃中,境外采购占当期采购总额的比例分别为100%、100%、100%和99.91%,均由日本公司生产提供。

和辉光电招股书表示,若国际贸易政策出现变动,前述原材料价格出现持续大幅波动,或供应链稳定性受到影响,将会对公司的生产经营产生较大的影响,进而影响到公司盈利水平和经营业绩。

重点发展刚性AMOLED面板,柔性产能相对有限

现和辉光电建有2条不同世代生产线以满足下游不同应用领域、不同规格类型的多样化需求。其中,第4.5代 AMOLED生产线量产产能15K/月;第6代AMOLED生产线规划产能30K/月, 其中已量产产能15K/月,另外15K/月产能部分设备已运抵车间,预计于2021年第二季度量产。而在这些产能当中,绝大部分为刚性AMOLED产能。

在柔性产能储备方面,和辉光电通过建设刚柔兼容的产线实现了对柔性面板产能的储备,在第4.5代线和第6代线中刚柔兼容产线全部生产柔性面板时,两条世代线的柔性产能均为7.5K/月,柔性面板产能亦相对有限。

而自2017年以来,AMOLED半导体显示面板同行业公司三星、京东方等投产或正在建设的产线均为柔性面板产线。

根据Omdia数据,2019年全球刚性和柔性AMOLED半导体显示面板出货量分别为3.90亿片和1.94亿片,预计到2025年刚性和柔性出货量将分别为4.40亿片和6.01亿片,柔性产品可能面临更多的增长机会。

在前述背景下,和辉光电通过重点发展刚性产品的差异化市场竞争策略参与市场竞争,取得了较高的产能利用率和较好的市场份额,但报告期内和辉光电柔性产品收入相对较少,2018年、2019年和2020年1-6月,和辉光电柔性产品销售收入分别仅为19.15万元、2269.36万元和1.44万元。

和辉光电招股书坦言,如果未来柔性市场出现爆发性增长的市场机会,公司柔性面板产能相对有限,可能一定程度影响公司柔性面板订单的承接和进一步的市场开拓,从而导致公司可能面临自身重点发展的刚性AMOLED半导体显示面板的市场需求机会被柔性面板替代或迭代的风险。

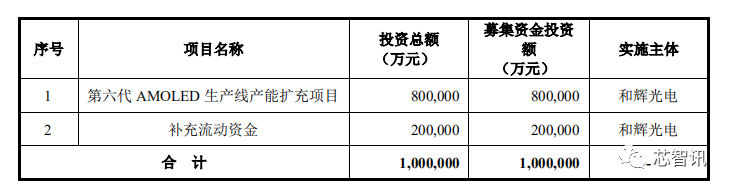

募资100亿,扩大第六代AMOLED生产线产能

根据招股书,本次公开发行股票所募集的资金将主要用于第六代AMOLED生产线产能扩充项目及补充流动资金。

和辉光电表示,公司自成立以来,始终坚持“专注AMOLED领先技术,专注中小尺寸显示屏”的发展战略,秉承“勇敢、诚实、智慧、谦和”的企业精神,肩负“专注打造中国最好的AMOLED显示屏”的企业使命。

未来,在全球半导体显示面板行业良好发展机遇的背景下,公司将充分发挥现有研发创新优势、生产制造优势、产业运营优势以及客户资源优势等,持续深耕中小尺寸AMOLED半导体显示面板领域,作为国际领先的AMOLED半导体显示面板厂商巩固并不断提升在下游应用领域的市场份额。

编辑:芯智讯-林子 综合自和辉光电招股书

传三星/小米/OPPO/vivo下修今年出货目标,砍单幅度达10%~20%

ARMv9指令集加持,Cortex-X2/A710/A510详解!还有四款全新Mali GPU

规划总投资598亿元,济南泉芯也要“烂尾”了?

韩国为美国送上394亿美元大礼包:除了5nm晶圆厂,还有电动车厂和电池厂等

520亿美元!美国公布芯片投资法案,加速组建“排华供应链”!

华为加速布局“卖车”!今年将开1000家体验店,明年要卖30万辆?

行业交流、合作请加微信:icsmart01

芯智讯官方交流群:221807116