半导体风暴来袭!苹果砍单10%,AMD砍单2万片晶圆,美光减产!通用MCU也现砍单降价潮!

7月1日消息,据台湾媒体报道称,在手机PC供应链持续疲软之下,近天再度传出苹果、AMD砍单,NVIDIA新品延后,美光减产的消息。与此同时,部分之前供不应求、价格相对硬挺的微控制器(MCU)开始出现降价潮,尤以台系MCU厂商主攻的消费类MCU价格压力最大。预示后市半导体产业下行压力加剧。

手机PC供应链再现砍单潮

自今年以来,今年以来,受通货膨胀、俄乌冲突、大陆华东地区疫情封控等诸多因素影响,导致全球市场需求下滑,其中以消费类电子市场受到的影响最大。

今年3-5月,市场持续传出智能手机大厂砍单的消息,国内的安卓智能手机厂商今年的出货目标砍去了2.7亿部之多(相比之前的出货目标)。此外,三星今年出货量目标也减少约10%至2.75亿部,近期更是被爆出渠道内的三星手机库存已超5000万部。

这也使得手机厂商对于手机处理器、手机电源管理芯片、CIS图像传感器、显示驱动芯片、存储芯片等手机供应链上芯片需求减少。与此同时,由于PC及电视需求减弱,也直接导致了相关处理器及显示驱动芯片需求的下滑。这也使得相关处理器和驱动芯片厂商受到了直接冲击,被迫砍单、降价应对。

比如今年5月,天风证券分析师郭明錤的报告就指出,联发科已针对中低阶产品,Q4已砍30–35%;高通则下修旗舰级芯片平台骁龙8 Gen1下半年订单约10-15%,目前SM8475 与SM8550 出货预估不变,预计SM8550 今年底出货后,将SM8450 与SM8475 降价30-40%,以利于出清库存。此外,中国Android品牌的前五大CIS供应商总库存已超过5.5亿颗。

近期,驱动芯片厂商砍单、降价的消息也是不断。据美系外资预计,第二季TDDI 定价季减10-15%(原预计5-15%),随后第三季再降10-20%;LDDI 定价6 月也会降5-10%,随着电视和笔电需求持续疲软,第三季定价再降5-10%。

Gartner最新公布的预测数据显示,今年全球智能手机出货同比将下滑2.2%(此前不少机构的预测是持平),PC出货同比将下滑9.5%。

今天,据DigiTimes报导称,随着全球通膨加剧,手机与PC等消费电子产品需求疲弱,有半导体业者透露,台积电遭3大客户下修订单,首先苹果iPhone新机(iPhone 14系列)出货目标暴减10%;再者因PC库存过高,AMD大砍7nm与6nm制程订单约2万片左右,时间点落在第4季度至明年一季度;NVIDIA原本9月将推出台积电5nm新品,但因挖矿热潮退烧, 传将延后1季度拉货。

另据CNBC的最新报导的也显示,PC及智能手机存储芯片大厂美光(Micron)6月30日警告,由于消费端需求明显减少,预计2022年全球智能手机销量将比去年下降约5%,PC销量跌幅则上看10%,因此该公司正在调整产量(减产),以应对市场需求疲软。

半导体产业砍单与新品递延风暴持续扩大,就连晶圆代工龙头台积电也遭受冲击,这也给后续半导体市场带来了更多的不确定性。

通用MCU也爆发砍单降价潮

在近两年的全球缺芯大潮之下,MCU一直最为紧缺的“当红炸子鸡”,MCU的价格也是水涨船高,推动相关MCU厂商的业绩大涨。比如,台湾MCU龙头新唐去年获利暴增逾5.5倍,每股纯益7.27元新台币;盛群获利也接近倍增,每股纯益9.04元新台币;松翰也缴出每股纯益8.71元新台币的新高佳绩。大陆MCU厂商这边,兆易创新去年净利润达23.37亿元,同比大涨165.33%;国民技术净利润2.19亿元,同比暴涨1849.09%。

此前虽然手机PC供应链终端需求减弱,但是通用MCU受影响较小,价格依旧坚挺。但随着手机PC供应链上的诸多类型芯片厂商的陆续砍单,上游的晶圆代工产能也被逐步释放,原本紧缺的MCU获得了更多产能上的支持。

数据显示,今年3月时,通用MCU交期就已开始恢复到8-12周的正常水平。而当时供应依旧紧张,主要是由于MCU厂商及一些渠道和客户基于国际形式不稳的考虑,进行了囤货。

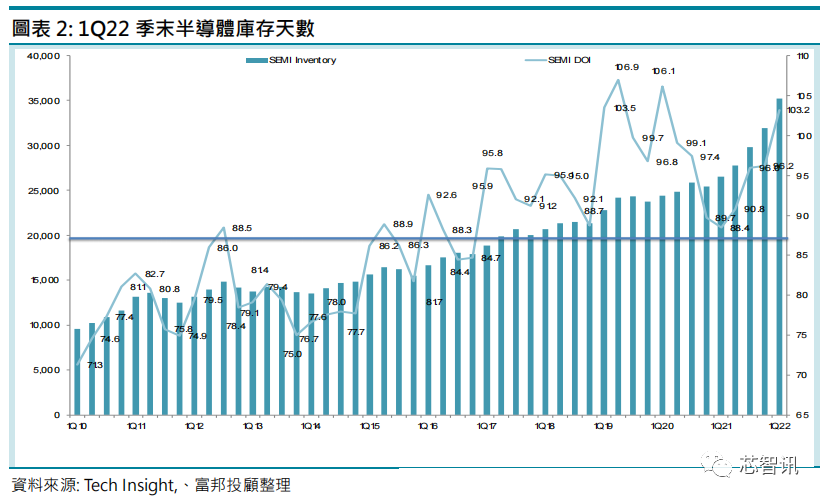

根据Tech lnsight的数据显示,截至一季度末,整体的半导体库存天数已经由96.2天大幅攀升到了103.2天。其中,IDM公司库存天数也从104天增加到了115天。

然而没想到的是,4-5月的华东地区疫情封控抑制了国内的消费电子的需求。此消彼长之下,原本持续供不应求、价格相对坚挺的MCU也出现了变化。

根据供应链的消息显示,近期,意法半导体、英飞凌、德州仪器等国际一线MCU大厂的现货报价开始大跌。比如,意法半导体部分通用型MCU价格从3月的70元人民币目前已腰斩至32元。

另据不具名的台湾MCU厂透露,大陆市场需求确实放缓,MCU领域以消费性为主的家电产品受影响程度大,因此该公司也因应客户要求,根据个案与客户商讨价格调整,目前平均降幅约在一成内,但尚未回到疫情前的起涨价位。在去年,通用型MCU厂基本上都已向客户调涨过一至两次价格。

分析人士也表示,目前大陆消费类家电市场终端需求明显下滑,现阶段客户、渠道商等库存水平都已到达高位,导致通用型MCU价格开始下滑。

这也使得MCU成为继显示驱动芯片、部分电源管理芯片、CIS图像传感器之后,又一个面临砍单、降价压力的关键芯片。

虽然目前大陆华东地区疫情封控已经解除,叠加618促销,大陆消费电子市场也在6月出现了一定程度的反弹,帮助部分厂商缓解了部分库存压力,但是反弹的力度以及持续性仍有待观察。

另外需要指出的是,虽然目前通用MCU供需出现变化,但是服务器、车用及工控MCU市场需求依旧强劲,高端产品价格仍相对硬挺。

编辑:芯智讯-浪客剑

延伸阅读《「接大單」竟是「接大刀」?庫存滿山谷的電子業有無解藥?》

什么原因造成“高库存、低需求”?

基于2021年整个半导体市场需求的大涨,令整个半导体供应链厂商,都享受到了产品不愁卖,营收、净利暴涨的红利。对于不少下游厂商终端来说,能拿到芯片做出产品,也同样是有产品就不愁卖。这也使得上下游厂商都对于2022年的市场预期过于乐观。

特别是下游厂商在经历了缺芯之苦,自然是更重视自身所需的关键半导体库存的建立。这也导致了终端客户的过度乐观下单、重复下单情况,而这也倒推到上游的芯片供应商乐观的向晶圆代工厂下单、重复下单。

据Technews报道称,通常电子产业在规划后续的订单,一般是从客户给的Forecast volume(预估量)并且要以Email为证据,甚至异常大单发生时,内控都会要求请客户支付Down payment(头款)去降低备料的风险,或是签立采购合约在万一客户端需求不符合订单时厘清双方责任比例,但是电子业长久以来客户端权力较大尤其是大客户手握市场大单,想争取的供应商趋之若鹜,往往都签订不平等条约与超过120天以上的付款条件,甚至客户端只给Forecast不给实质订单,却要求供应商备料的情况,屡见不鲜。

去年一片乐观的气息下,从品牌厂乐观预估拼命增加订单催促系统代工厂积极备货,甚至大家都疯狂抢产能抢产线,给出来的预测量都是异常巨大的订单,甚至比起2020年以前每年的成长率都高出至少30%以上,很多甚至高出一倍。异常的大单让许多公司业务兴奋给管理阶层极度乐观的未来,甚至未来提早抢到货源都签立NCNR合约只为了抢优先供货(而非保证供货)的不平等条约。

然而,当今年意料之外的俄乌冲突、大陆华东地区长达两个月的疫情封控,以及超乎预期的高通货膨胀出现之后,整个终端市场的需求开始急转直下,终端厂商受创,进一步拖累了上游供应商。

派乐腾大急单到需求雪崩,引爆供应链库存风暴

Technews认为,今年供应链的砍单风暴也是由于不合理的需求引爆的。

比如,派乐腾(Pelton)是一家结合远距连线健身教练与朋友竞赛的公司,革命性健身产业成为疫情下受惠者,带动台厂许多设计制造公司因而受惠,甚至有公司也搭这股热潮获利创下新高。

然而风光一年多后,曾经许多台湾大厂接单满满的健身新创大公司,如今却演变成供应链闻之色变的“订单无法履行的库存呆滞大户”,由于过去这类型的案子较少发生在美国企业,这也让台厂吃了大亏。到底发生什么事?原因就是急速扩张多次并购与意外事故。

Pelton在业务扩张之际,大举并购许多公司,一下子花了400多亿美元扩张,因疫情趋缓,消费者回到健身房健身而非待在家里健身,加上因产品意外市场让消费者使用后受伤,最终被打回原形,曾经的明日之星落得如此令人不胜唏嘘。

Pelton在2021年末时,突然给供应链异常的大订单,许多供应商因为在2020年搭着Pelton的成长营收获利倍增下,并没有提高应有的警觉心,甚至不少厂商并未与客户签立厘清责任归属的采购合约,也没针对突然的大单有警觉心的要求客户端给予Down Payment保证金,由于去年景气氛围大好,在没有确认订单真实度与终端市场状况下,也没拿到Pelton实质订单下单凭Forecast就下单出去给上游厂商,最终供应链满满库存,甚至有的公司库存金额都高于整年获利甚至高于股本。上游追着要求偿,Pelton却爆发疑似订单不实资讯落差,股价不合理急跌波动情况。

事后台湾厂商许多苦主求偿无门,客户端人事地震不断以更换窗口让事情处理难上加难,终归到底,许多这类型的案例发生都与内控与风险意识有关,甚至有道德风险的可能性。经历过2022年库存风暴的洗礼,让公司警惕未来针对异常大单的产生,增添更多的风险控管机制。

电子业的供应商难道没有对等的权力吗?

可能许多读者会很疑惑,只要简单的签立合理的采购合约,或是针对产生的损失与客户求偿就可以免去这场风暴,甚至要求客户在确认需求后直接给予实质的订单或负担部分的备料金额,也可以让这场风暴的通路与品牌成为共同承担者,这简单的逻辑为何却是难以执行呢?

主要原因在于,手握大订单的强势客户会以多个供应商互相比价与杀价策略,让他们彼此竞争降低采购成本,若是品牌销售量占全球比重很高的超级大客户,更是如此,这也是这几年可以看到过去股王大立光电与可成精密因为想要合理化的对等关系,最终从与客户紧密合作变成疏离或是结束合作的关系。

现在更多品牌公司是将需求从2022年延后到2024年,供应链为了不破坏合作关系只能摸摸鼻子,即使到2024年需求可能已经改款机种,许多物料甚至有可能过使用期限或不符合新产品使用,届时客户甚至可以用当初售价1~2折价格来谈共同承担,所以这场风暴即使订单需求只是延后,事实上很多只是将问题拖着,让时间来淡化问题,但是财报衰退的现实,会造成股价上面的波动。

预测未来,在2022年库存风暴,Technews认为骨牌已经倒下,短时间内难以去库存,尤其IC设计公司难度更高。原因在于上游晶圆代工产业是寡头行业,得罪供应商未来要取得产能难度很高,而IC设计厂商的客户若是强势的大客户,IC设计厂商将更是面临上下得罪不起的双杀局面。

最终只能靠等待市场通货膨胀疑虑降低,消费需求回升,慢慢的去库存,因此库存的去化很有可能需要至少一年至两年时间。

编辑:芯智讯-浪客剑 来源:Technews

三星宣布3nm量产!真领先台积电,还是“赶鸭子上架”?GAA技术有何优势?

Arm发布全新CPU/GPU IP:Cortex-X3性能提升34%,新旗舰GPU可支持光线追踪

台湾76家半导体上市公司平均薪资曝光:最高人均138.2万元/年!联发科第3

龙芯登陆科创板:2021年净利暴涨227.8%!与MIPS知识产权相关诉讼仍在继续

前台积电厂长+前尔必达社长!昇维旭拟建12吋DRAM厂,计划2024年1季度试产

10Gbps!全球最快!国产最强LPDDR5/5X接口IP成功量产!

行业交流、合作请加微信:icsmart01

芯智讯官方交流群:221807116