打不完的价格战,拖垮昔日白马股

全文3658字,阅读约需8分钟

文 | 程苑芬

编辑 | 常亮

本文核心观点

1、“杀价抢单”让欧菲光制霸手机链,但留下了低毛利的弊端;

2、一票原手机供应链玩家转型智能汽车业务,但仍摆脱不了价格战;

3、车载摄像头或许可以成为欧菲光切入汽车产业链的“捷径”,但至少需要2-3年左右才能看到效果。

从曾经的白马股沦为“妖股”,欧菲光只用了三个月。

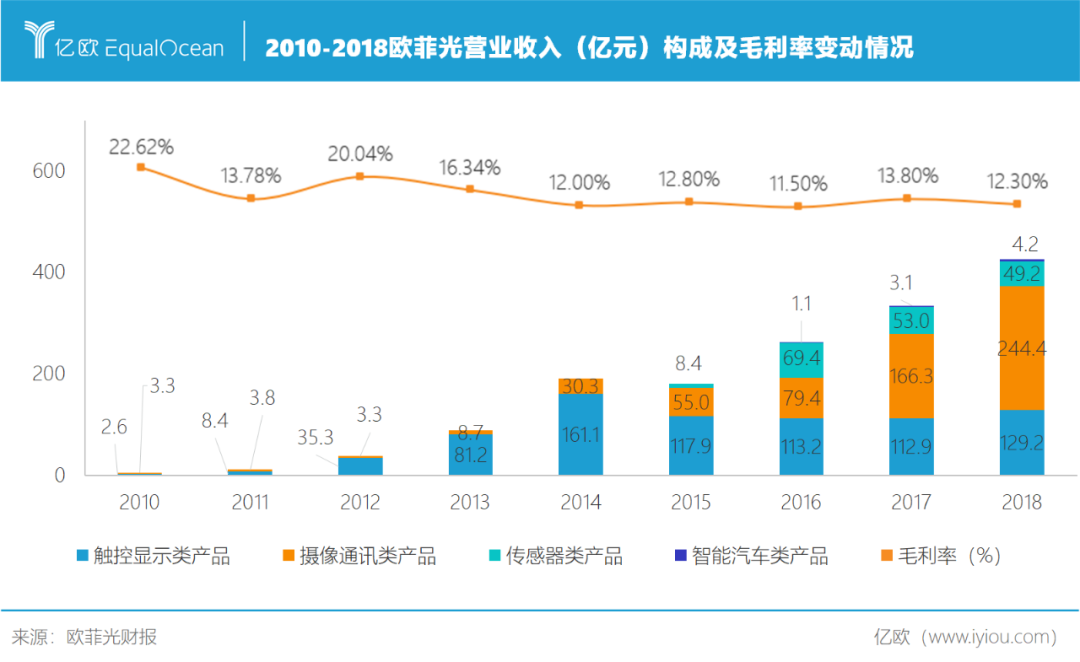

2019年4月以前,欧菲光是A股4年十倍大牛股的典型代表。2010上市以来,欧菲光营收从6亿元猛增68倍,最高市值曾超700亿,风头盖过立讯精密、蓝思科技等一众同行。

然而2019年4月25日,欧菲光一则业绩修正公告与2018年报一齐现身,原本预计的18.39亿元净利润,变成了亏损5.19亿元。超过23亿元利润凭空蒸发,次日其股价一字跌停。

惊雷之下,投资者的信任与股价一同崩塌。

即使2019年财报显示,剥离不赚钱的触控业务后,欧菲光全年营收520亿元,同比增长21%,实现扭亏为盈净利润达5亿元,资本市场仍反响平平。

2020年7月20日,南昌欧菲光又被列入“实体清单”,隔天欧菲光盘中市值一度蒸发49亿元。9月1日,一则“苹果将欧菲光踢出供应链”的谣言传出,隔天欧菲光早盘更是一字跌停。

抗涨不抗跌,昔日白马是否就此没落?

规模上天,毛利贴地

似乎每家苹果链供应商都有一段传奇历史。欧菲光崛起于两次关键的转身,每一次转身它都直奔龙头宝座。

虽已是当时全球最大的红外截止滤光片厂商,但欧菲光2010年登陆A股时估值尚不足22亿元。直到iPhone掀起的触摸屏热潮席卷全球,瞄准时机切入该赛道的欧菲光才迎来真正的高光时刻。

2012-2014年其营收复合增速达到123%,市值快速突破200亿元,触摸屏代替滤光片挑起大梁,出货量稳居全球首位。

不过好景不长,2015年外挂式触摸屏淘汰,欧菲光上市后首次营收净利双跌。

此时,其2012年布局的手机摄像头模组业务快速崛起,2016年出货量全球第一,让欧菲光摇身一变为光学领域巨头。同时,2014年布局的指纹识别模组等传感器类产品也逐步起量,2016四季度出货量冲到全球首位。

“欧菲光一直以百米冲刺速度去跑马拉松。”欧菲光董事长蔡荣军曾说。

抛开鸡汤式的比喻,杀价抢单才是欧菲光崛起的真正逻辑。

2014年,蔡荣军的弟弟、时任欧菲光高级副总裁蔡高校在接受台媒专访时,将“杀价”表述为:“能提供好的产品、还能持续降价,仍然维持获利,这个就是所谓的竞争力。”

从滤光片到触摸屏,再到摄像头和指纹识别模组,迎着智能手机零部件不断迭代的风口,欧菲光每进入一片新海域,都像一只巨大的鲶鱼,不仅吞没了市场份额,还蚕食了本就微薄的毛利。业内人士将其称为“价格杀手”。

杀敌一千,自损八百。

“杀价抢单”带给欧菲光的后果是,市场规模得以扩大,毛利却持续贴地,净利润最高也不足8.5亿元。这些隐患,在2018年曝出巨额亏损之前已经有迹可循。

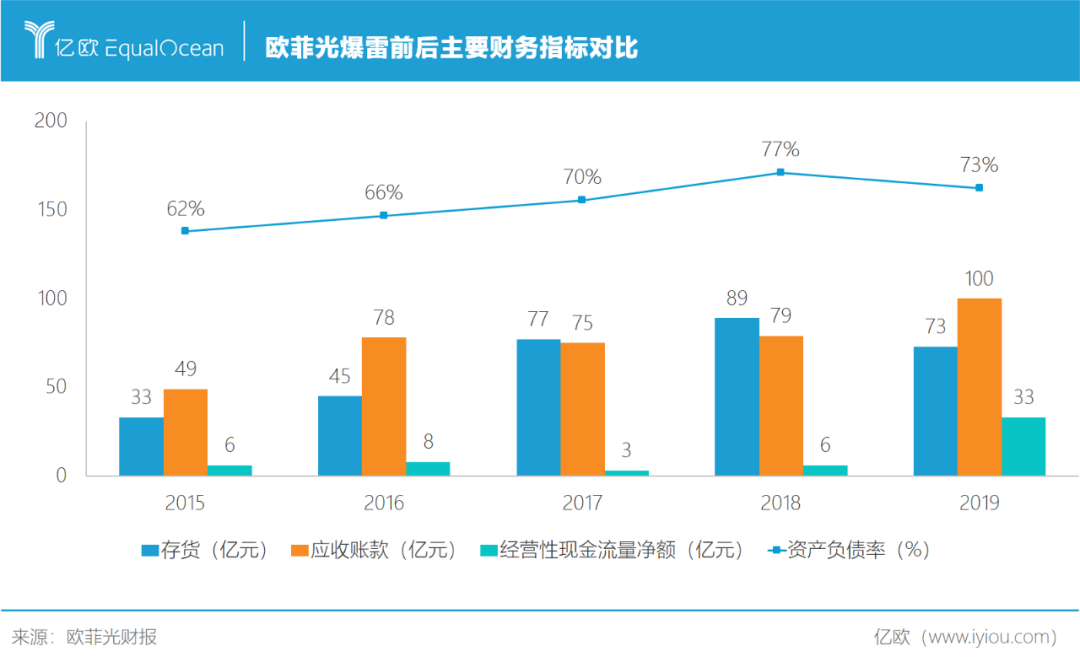

针对2018年的业绩爆雷,当时许多观点认为,欧菲光准备利用存货跌价进行“财务大洗澡”。

注册会计师、投资金融资深从业者于波告诉亿欧:“公司主营业务是更新迭代比较快的电子产品,或者近期经营压力较大,已经注定要亏损,就可从一年亏等意图去判断。”而从后续南昌60亿国资入局欧菲光来看,此举“不排除给国资进入留一个干净公司的可能性”。

智能汽车“轮子”,转不起来

从引发业绩爆雷的一些关键财务指标来看,欧菲光并没能顺利完成“华丽转身”,但起码在战略上做了努力。

随着手机供应链各细分赛道大都成为一片红海,移动出行成为原手机供应链玩家瞄准的大趋势。公开资料显示,舜宇光学、立讯精密、欣旺达、环旭电子等都已加码汽车业务。

而早在2016年,欧菲光就收购了两家Tier 1厂商华东汽电(汽车电子零部件)和南京天擎(车身控制单元、汽车仪表、雷达),目前已完成智能中控、ADAS、车身电子三大业务布局。

一位要求匿名的投资人对此表示,直接收购Tier 1厂商切入汽车供应链,很好地解决了新参者没有跨行业资源的问题,集中体现为认证资格和客户资源。并且相较Tier 2,Tier 1更能直接了解整车厂客户需求,主动布局新产品。

华东汽电被收购时,拥有包括北汽、上汽、广汽和通用等20余家整车厂的前装供应商资质,此外,南京天擎原为华东汽电参股公司。

“具体到收购标的上,还应考虑这两家厂商的核心竞争力,是否符合欧菲光预期。在以安全为首要条件的汽车供应链上,原有的客户关系和产品认证资格带来的收益较稳定且可预计性强,但开拓新客户或是开发新产品,则会面临较长的认证周期和不确定性风险。”上述投资人表示。

“消费电子+智能汽车”,欧菲光在2015年年报中为其套上了“双轮战略”的外壳。尽管在2014年年报中,双轮战略还指的是“移动互联+智慧城市”。

两年后欧菲光的一份短期融资公告显示,截至2017年底,华东汽电和南京天擎都尚未盈利,原因正是在加大智能汽车业务研发投入和产能扩建。

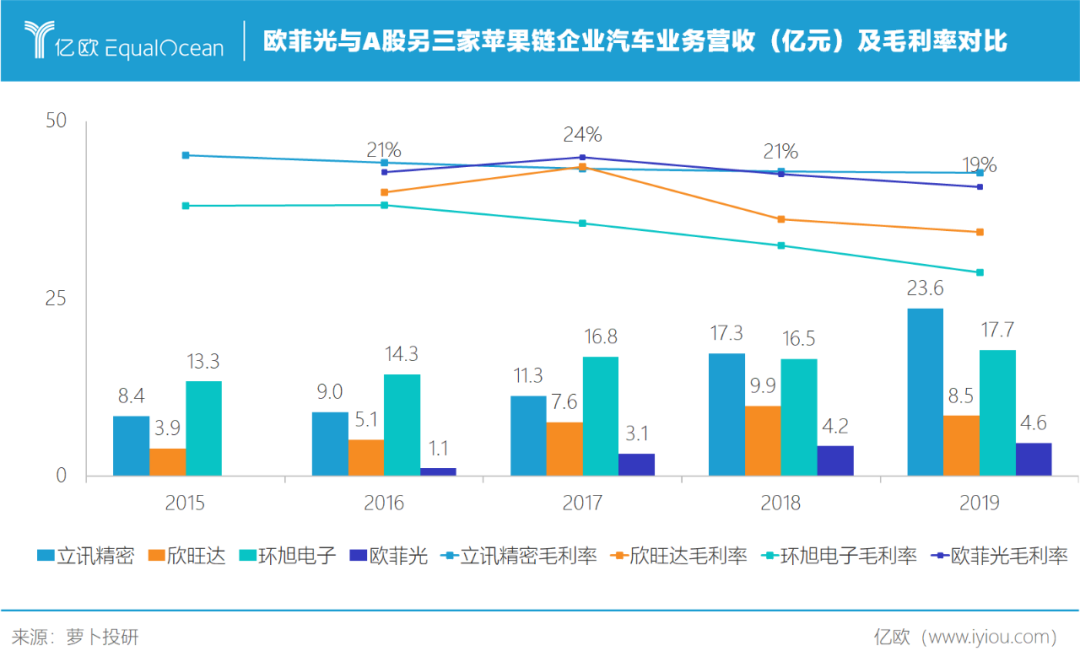

智能汽车业务整体营收方面,2016-2019年增速逐年下降至不足10%,净增仅3.5亿元,规模对比切入汽车供应链的同行差距明显。

四年间,欧菲光的智能汽车“轮子”没转起来,毛利贴地的老毛病又开始隐隐若现。

值得注意的是,立讯精密等也都出现了汽车业务毛利率逐年下降的问题。究其根源在于,供应链厂商相较下游整车厂始终处于议价弱势地位,并且同类供应商之间的价格战问题始终存在。

价格战里没有赢家,供应商也在寻求更大的利润增长空间。

某大型跨国电子设备企业驻深圳市场及战略负责人表示,不管是手机还是汽车,供应链上的价格战都堪称旷日持久,而围绕车身部件去垂直整合零件产品,尤其是延展到附加值高的零件,成为大多数供应商拉高毛利的必选手段。

欧菲光选择了ADAS这一关键部件来整合零件。

天风证券数据显示,目前国内ADAS在新车中渗透率仅约3%,发达国家已达到8%;预计2020年中国ADAS市场规模将突破1000亿元,平均年复合增长率可达50%。

车载摄像头作为ADAS中最常用的传感器,成长空间也将持续打开。

每辆车至少需要搭载5颗车载摄像头(车前/后/左/右/内),才能实现完全自动驾驶功能,例如特斯拉Autopilot配置了8个摄像头。预计到2025年全球车载摄像头市场规模将达到270亿美元,中国有望突破230亿元。

就技术路径而言,对于优势在手机摄像头模组的欧菲光来说,以车载摄像头模组为切入ADAS不失为一条“捷径”。

事实上,欧菲光也确实走了这条捷径。

2017年,车载摄像头模组、360环视系统和倒车影像系统等产品已开始批量出货。

2018年,欧菲光收购富士天津和车载镜头相关专利,将产品线延至车载镜头。

2019年,欧菲光车载镜头出货量达到771万颗。光学镜头综合毛利率(包括手机镜头)高达26%,为欧菲光所有细分产品中最高水平。

聚焦光学,真金还是虚火?

故事到此,“光学镜头”开始成为主角。

欧菲光2019年年报中,沿用多年的双轮战略隐匿不见,“聚焦光学”序幕拉开。

2020年6月份,欧菲光发布定增预案,募资68亿元扩产光电产能.其中“高像素光学镜头” 和“高像素微型摄像头模组”预计分别投入24亿元、16亿元。

不久后的9月份,欧菲光光学光电产业园项目在安徽正式开工。

然而,光学镜头项目中21亿元是用来做手机镜头的,预计达产后年产能9.8万颗,但欧菲光收购的富士天津优势却在车载镜头。

2018年,富士车载镜头全球市占率排名第四达14%。富士天津作为子公司,60%的产能属于车载镜头,剩下40%是相机镜头。不加码车载镜头而押注手机镜头,既是对富士天津优势资源的浪费,也可以说是“杀鸡用牛刀”。

但对目前的欧菲光来说,手机镜头产能需求更加迫切,车载镜头订单还可以再等等。

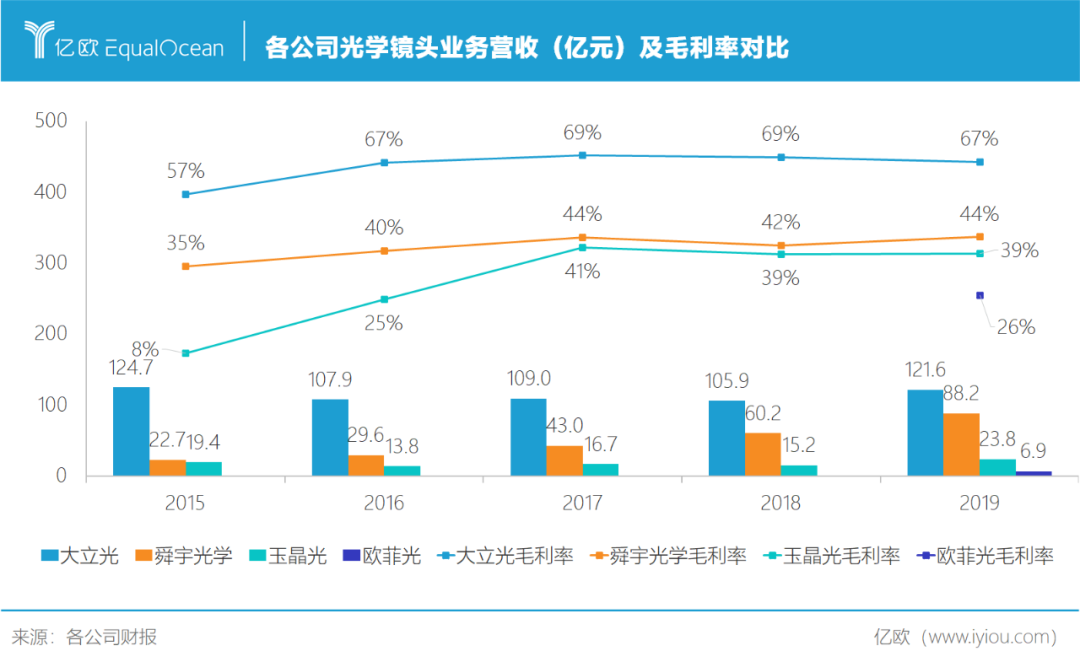

因为即便智能手机陷入存量竞争,在多摄渗透、像素升级趋势下,手机镜头市场潜力还是不容小觑。只不过手机镜头技术壁垒相对较高,目前能提供7P手机镜头的只有大立光、舜宇光学与玉晶光,在主流厂商出货产品以6P镜头为主的背景下,欧菲光主要出产4P、5P镜头,无论规模还是毛利都差人一头。

尤其近年大立光、舜宇市场份额不断抬升,行业马太效应凸显,欧菲光要想占据更多份额,恐怕还得延续“杀价抢单”的老路。

那么,车载镜头订单还要等多久?

亿欧通过采访多位汽车供应链从业人员得知,尽管车载镜头从确定下单到完成交货最短只需6个月,但是认证周期长达3-4年,零件载入部件再真正进入整车还需要2-3年,因此车载镜头订单短期内不太可能快速增长。

车载镜头出货量全球第一的舜宇光学,在2019年的路演中也曾表示,车载镜头新产品从开始量产,到有较明显的收入贡献需要2-3年,车载镜头行业合理增速在15%-20%,未来持续关注欧菲光车载镜头营收增速,或许可以一窥“聚焦光学”进展如何。

汽车镜头还在苦等订单,手机镜头难免走上老路。前者事关切入汽车产业链成败,后者命系立足手机链毛利高低。

摄像头模组龙头欧菲光的这次转身,比以往艰难。

致谢

因篇幅限制未能将所有内容附上,但感谢多位专业人士在本文写作过程中提供了非常有价值的观点及丰富案例,特别致谢(排名不分先后):

注册会计师、投资金融资深从业者于波先生,某大型跨国电子设备企业驻深圳市场及战略负责人,前车载摄像头从业者、投资人胡女士,西部证券分析师王冠桥,来自均胜电子等汽车供应链厂商的多位从业人员。

参考文献:

《国内光学龙头企业,5Gβ和α逻辑下王者归来》,天风证券研究所

《聚焦优质光学“赛道”,受益光学景气周期》,民生证券

《欧菲光的逆袭之路》,孙俐俐,摄像头观察

本文由亿欧原创。申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。