不靠海底捞,谁来买颐海国际的火锅调料?

全文2945字,阅读约需6分钟

文 | 周亚楠

编辑 | 顾彦

本文核心观点

1、颐海国际和海底捞是强绑定关系,福祸相依;

2、想要摆脱依赖的颐海国际全品类扩张,在复合调味料以及方便速食方面有不错表现;

3、产品+渠道,不断推出新品并有效转化成销售额,才能为公司提供新的业绩增长点。

背靠着海底捞这棵大树,颐海国际的火锅底料生意做得顺风顺水。

在火锅底料市场已然琳琅满目的情况下,能够挤进去找到自己的生存空间已非易事,而颐海国际不仅成为国内第二大火锅底料供应商,还是继海天味业后第二个超越千亿市值的调味料上市公司。

2016年7月,颐海国际赴港上市时发行价为3.3港元。2020年9月2日,其股价已经涨至133.4港元,短短几年时间涨幅超过3940%,大约是同一时期茅台股价涨幅的5倍。

但攀上顶峰后就是急剧下滑。10月以来颐海国际股价一度阶梯下跌,从9月29日的最高128港元,最低下探至11月6日的86.7港元,此后一直在90港元左右徘徊。

附生海底捞的故事,难以给投资者带来更多的信心。颐海国际正在想象空间更大的调味料行业,寻找属于自己的第二增长曲线。

借海底捞的东风做生意

颐海国际是海底捞的关联方,两家企业的有着很深的渊源。

海底捞的实际控制人张勇是颐海国际的大股东,拥有35.59%的股份。颐海国际的执行董事施永宏同样也有着海底捞的部分股份,二人还曾是共同创立海底捞的创业伙伴。

起初,颐海国际只是专门为连锁品牌“海底捞”供应火锅底料的子公司。2007年,颐海国际拿到独家、免费、无限期的“海底捞”商标使用权,并且是海底捞唯一的火锅底料供应商。

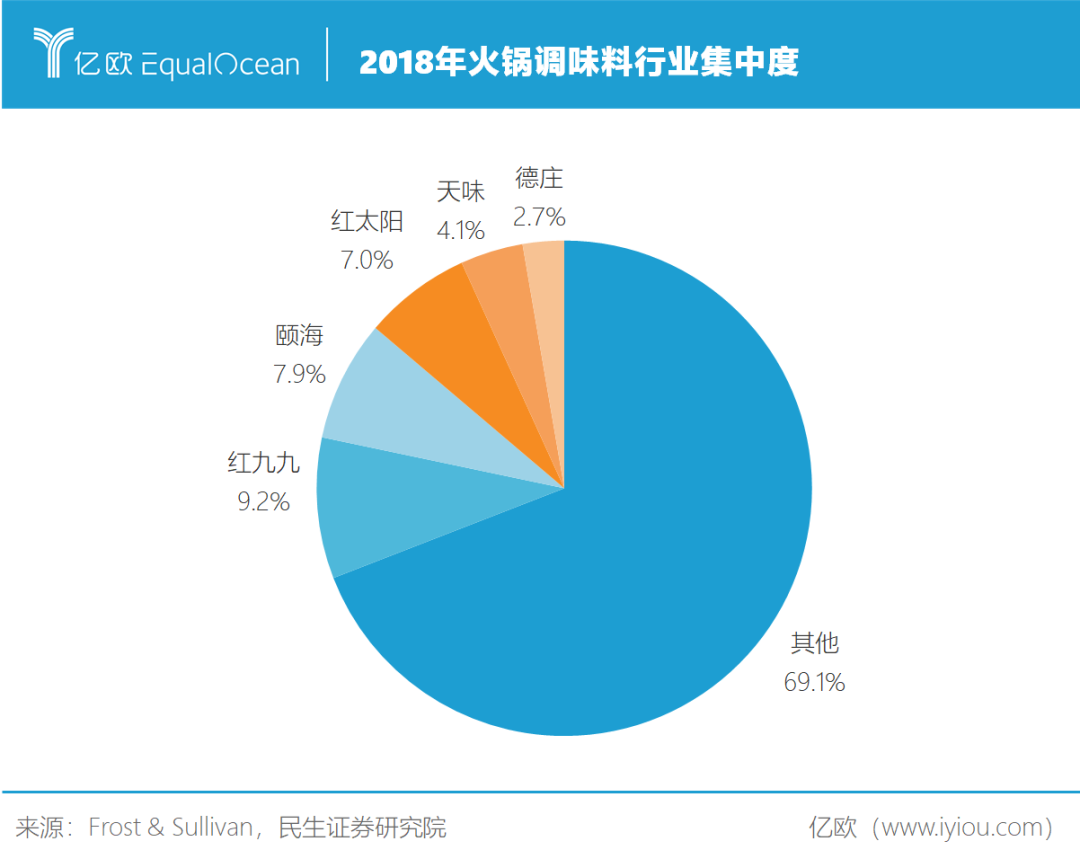

有了海底捞做后盾的颐海国际“一路躺赢”,2013年从海底捞集团拆分,并于2016年先一步上市。2018年颐海国际在中高端火锅底料市场市占率达到34.7%,成为国内第二大火锅调味料供应商。

在C端市场,顾客对“海底捞”品牌的认可,让颐海国际几乎不必投入市场营销成本。根据Chnbrand,在中式连锁餐饮中,海底捞常年占据最佳品牌排行榜第一名。

在B端市场,海底捞不断扩张的门店带来了源源不断的订单。数据显示,2019年来自海底捞的销售收入占颐海国际整体火锅底料收入的57%,而颐海国际过半的营收都来源于火锅调味料。

由于门店需求旺盛,海底捞甚至需要增加从其他第三方火锅底料供应商的采购。这意味着,颐海国际已经不再是海底捞唯一的火锅底料供应商。

其实颐海国际也在试图摆脱对海底捞的依赖。

B端服务上,颐海国际正在逐渐降低关联方的收入占比,增加对外部客户的供应。2020年上半年,颐海国际第三方销售火锅调味料产品收入同比增长89.5%,但从海底捞集团获得的收入是下降的。

C端市场上,颐海国际瞄准了更广阔的调味料行业,在火锅底料、中式复合调味料及方便速食领域全面出击。

全品类扩张的野心

投资者对调味料行业一直趋之若鹜,因为这是一个典型的小产品、大市场的行业,空间大,增长稳定。

我国是世界上最大的调味品消费国,虽然单味调味品的发展已经步入成熟阶段,但复合调味品却有极大的市场。

复合调味品是指使用两种及以上的调味品进一步制作而成,具有特殊风味或功能的调味品。

在调味品发展较为成熟的市场,普遍以使用复合调味料为主。数据显示,美国、日本、韩国复合调味品占比分别为73.35%、65.79%和59.32%,而目前我国复合调味品渗透率仅为26%。

显然这个数字还有很大提升空间。B端市场餐饮连锁化率、外卖渗透率的提升,C端消费者烹饪便捷化、简单化、健康化的诉求,带动着复合调味品定制化需求提升。预计到2021年,我国复合调味品市场规模或将达到1658亿元。

火锅调味料和中式复合调味料是复调行业最优质的细分赛道,颐海国际正是其中的优势企业。

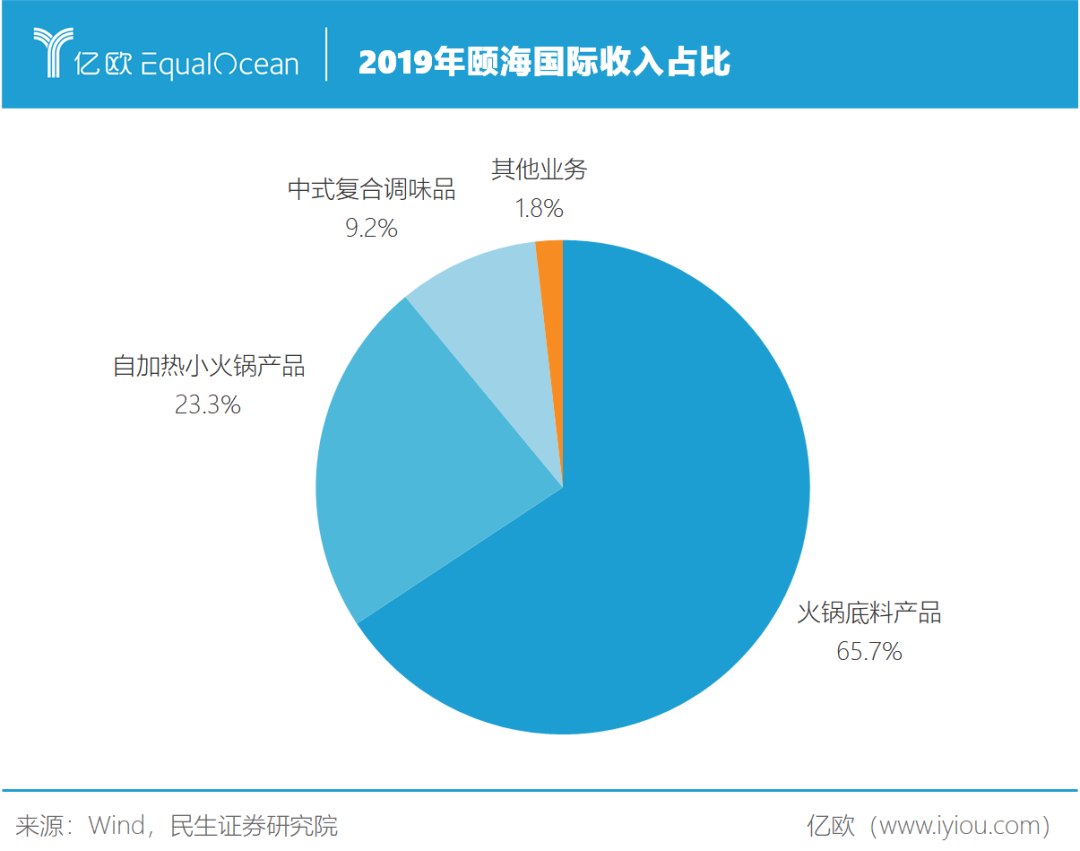

颐海国际共拥有61款火锅调味料产品和37款中式复合调味料产品。2019年公司火锅底料产品和中式复合调味料产品收入分别为28.13亿元和3.95亿元,收入占比分别为65.7%和9.2%,两者合计占比达74.9%。

火锅调味料受益于近年来连锁火锅品牌的不断增加,标准化和安全高效的要求促使门店使用包装好的火锅底料。而且火锅调味料不仅能用于火锅,还衍生至香锅、麻辣烫,在B端和C端均有良好的市场。

2018年火锅底料市场规模接近200亿元,颐海国际以13.4%的市占率排名第一。作为行业龙头这样的市占率无疑是十分少的,但也意味着未来有着很大的增长空间。

中式复合调味品则是复调行业占比最高、增速最快的子行业。民生证券研报显示,其市场规模从2010年的128亿元提升至2019年的467亿元,年复合增长率达15.5%,在复调行业中的占比稳定保持在1/3以上。

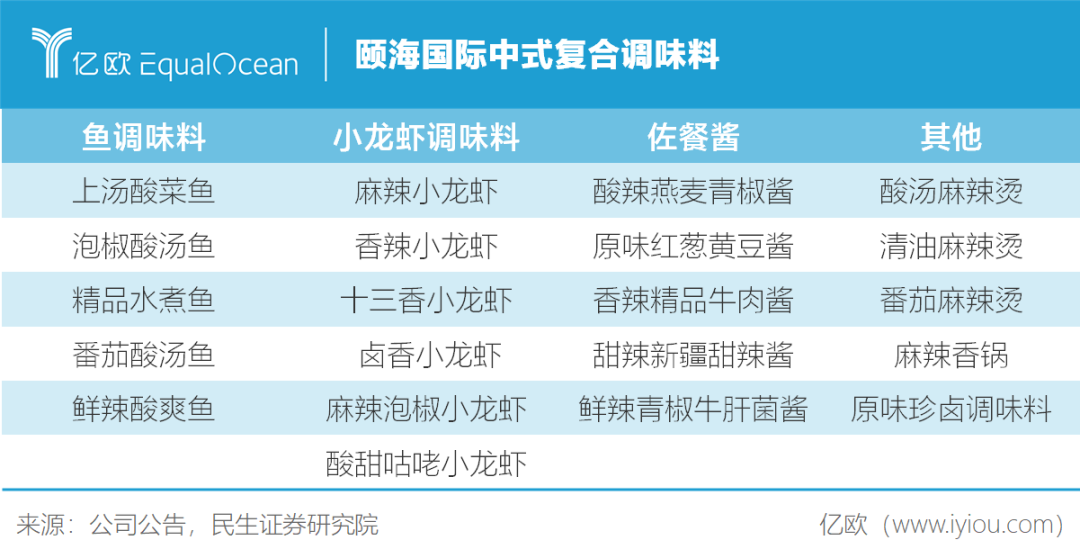

颐海国际在中式复合调料市场进行全面开花,产品线覆盖鱼系列调味料、小龙虾系列调味料、佐餐酱等多种类别。

颐海国际的野心不止在调味料,紧接着又闯入了方便速食行业,这是一个发展空间巨大且高速发展的行业。

2017年海底捞推出的自热火锅走进大众视线,迅速成为爆款。

2017-2019年,颐海国际方便食品的营收分别为0.61亿元、4.45亿元、9.99亿元。2019年,方便食品成为颐海国际第二大业务板块,占总收入的比重为23.3%。

整体来看,颐海国际三大营收板块中,火锅调味料收入仍然占比最多,达65.7%,方便速食收入占比达23.3%,中式复合调味料收入占比达9.2%。

不过,从最初单独为海底捞提供火锅底料的工具型公司,到现在发展为覆盖多品类调料的龙头公司,颐海国际的想象空间正不断扩大。

口味创新才能持续吸引消费者

足够的市场空间之下,复合调味料行业的问题在于易被模仿复制,只有持续创新成为口味引领者才能享有丰厚利润。

在2018年颐海国际推出产品项目制,引导员工不断开拓新口味。员工可自行组队提出产品创意、完成新品开发,主导从立项到上市的完整流程,项目组在产品上市盈利后可得到奖励。

全员都是产品人,带来源源不断的新产品。截至2019年,颐海国际拥有115种产品,是复合调味品行业中产品线最全面的公司。

对比同属调味料行业上市公司的颐海国际和天味食品,在2016年至2019年新品推出的数量上,颐海国际是具有明显优势的。

调味料行业还具有“小食品,大流通”的特征,渠道力决定着每一次新品推出送达到用户手中的效率,其强弱决定了企业可以占据的市场份额。

颐海国际的经销商渠道覆盖中国31个省级地区、49个海外国家和地区,2013-2019年,其经销商数量从116家迅速扩张到2400家。同样对比天味食品,截至2019年其经销商数量为1221家,约是颐海国际的一半。

持续的研发投入加上完善的经销体系,才能不断推出新品并有效转化成销售额,为公司提供新的业绩增长点。

2016年颐海国际推出的麻辣小龙虾调味料、2017年的自热小火锅、2020年的螺狮粉爆品,都经住了市场的考验。

尾声

享受过海底捞带来的红利,也要忍受“去海底捞化”带来的阵痛。

从2020年9月134.1港元/股的高位,跌落至11月86.7港元/股的低谷,2个多月的时间里颐海国际股价下降幅度达30%。

多家机构研报认为,关联方因素导致的预期修正已基本完成,短期内仍有波动风险,但长期来看颐海国际的第三方业务表现值得期待,在复合调味品这一优质赛道有望培育出新的大单品。

不过,前方不仅有巨大的市场等待开辟,还有天味食品的强势竞争以及海天味业的试图闯入。甩掉海底捞“光环”之后的颐海国际能否蜕变为更纯粹的2C企业,还需要市场的检验。

本文由亿欧原创。申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。