比特币价格距高点已腰斩 减半急涨后的延长熊市来了?

共

3271字,需浏览

7分钟

·

2022-05-18 12:27

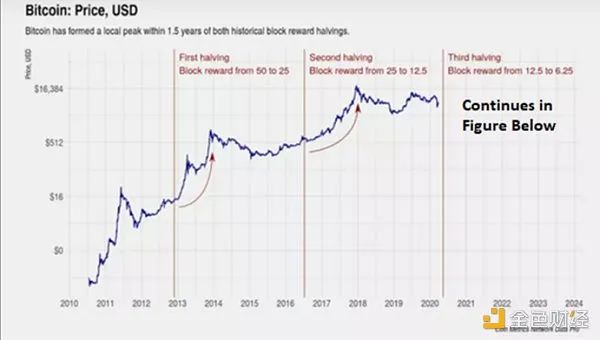

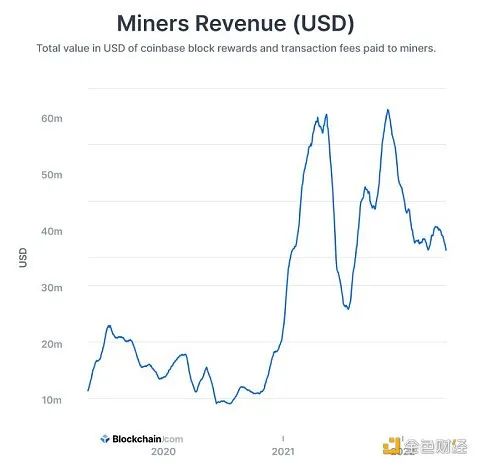

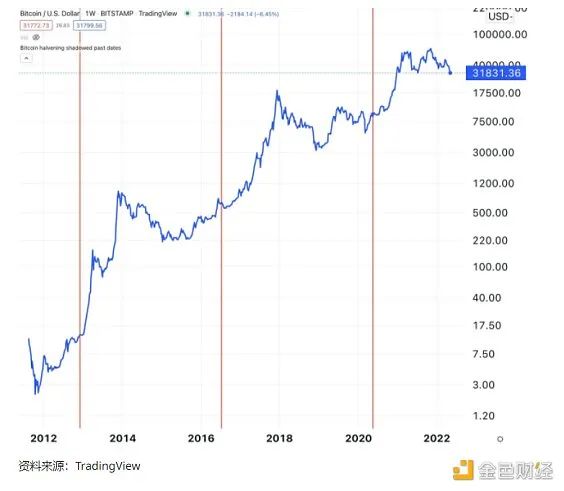

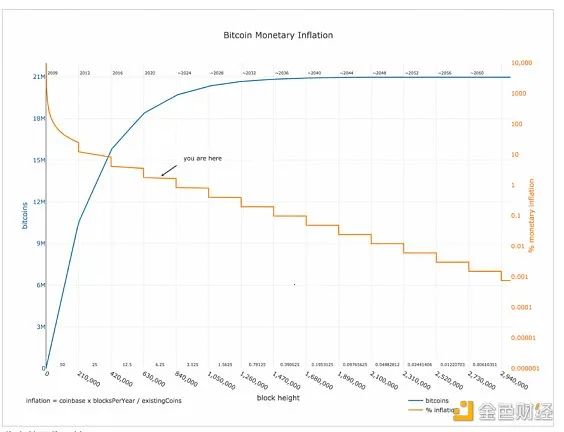

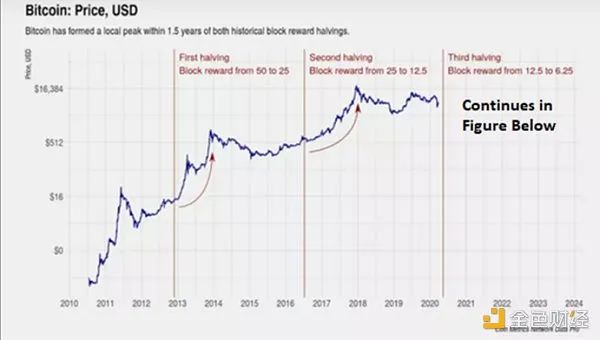

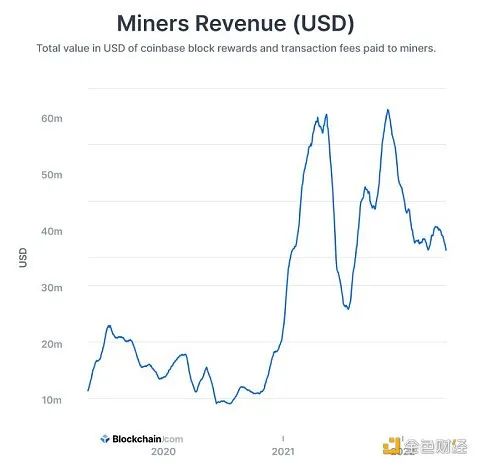

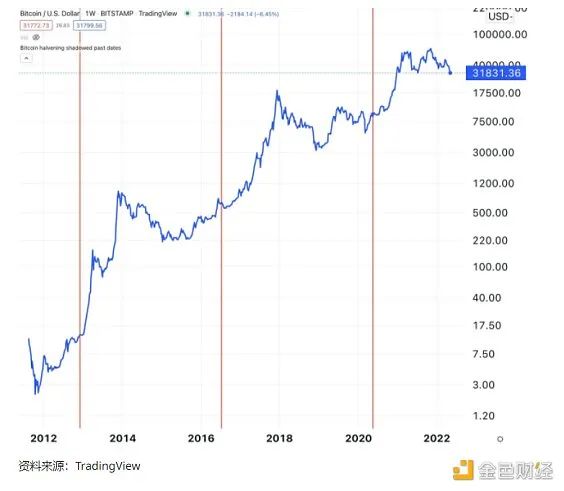

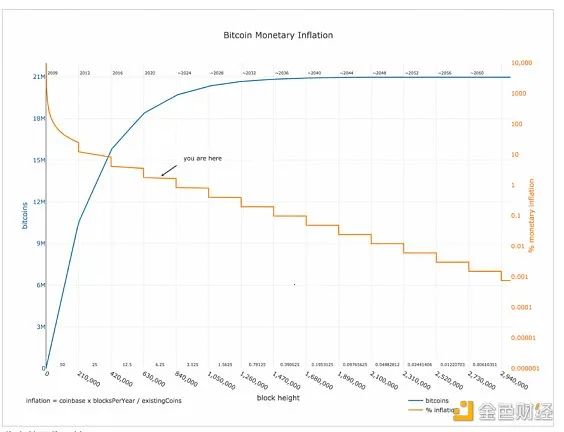

加密货币市场延续上周的下滑,与股票市场的总体下跌一致。数据显示,截止5月16日,比特币价格基本维持在3万美金上下,比特币价格自去年11月创下67,802美元的历史高点以来已下跌过半。与此同时,Glassnode数据显示,处于亏损状态的BTC地址数量(7日MA)达到历史新高17,968,489.667。不过,尽管市场进入低靡期,但持有1枚以上BTC的地址数量达到840,475个,创下历史新高。市场分析认为,不少资金在市场行情低靡阶段开始吸纳筹码。值得注意的是,距2020年5月11日的上一次比特币减半已经过半。统计数据显示,过去的比特币减半均导致价格大幅上涨。2012年减半后,比特币价格从12美元跃升至次年1213美元。2016年的第二次减半价格为647美元,随后一年至19,800美元,但又在一年后回落至3,276美元,仍比减半价格高出 506%。比特币最近一次减半是在2020年5月,当时价格为8,787美元,到2021年价格达到68,000 美元以上,目前价格已经回落过半。(2012年减半及2016年减半后均出现上涨后回落)交易员Fredrik Vold 指出,2020年5月11日发生的上一次比特币减半中,比特币的区块奖励从BTC 12.5变为BTC 6.25。根据一些观察人士的说法,减半是两个多月后开始的主要牛市的触发因素之一。持续到次年4月的运行将BTC带到了超过60,000美元的高位。那时一次重大修正在大约100天内将BTC 的价格减半,为牛市的第二回合奠定了基础,这使BTC在2021年11月达到了69,000 美元左右的历史新高。回顾之前的减半,很明显,减半事件本身很少有立即的价格反应。鉴于这是一个由市场定价的已知事件,这并不奇怪。可以看出的是,过去所有三个场合的价格都在减半后的某个时间显着上涨,随后出现回落。Deltec 国际集团董事长Jean Chalopin 指出,当我们查看过去的减半时,一些模式很容易识别,比特币的价格在减半后急剧上涨,但随后会出现一个延长的熊市,然后在下一个减半时再次回升。我们可以看到这种趋势仍在继续。下一次比特币减半—大约每四年发生一次,向网络上的矿工支付的区块奖励减少50%—预计将2024年3月30日左右发生。届时,奖励将从目前的BTC减少一半,每个开采的区块奖励从6.25到BTC 3.125。蓝线显示比特币的总供应量,到2022年接近1900万。比特币每天都接近其最大的2100万总供应量(大约在2140年)。橙色线是比特币的通货膨胀率,每四年(每减半)减少一半。目前的利率低于2%,并将随着每个新区块和减半而继续下降。已知的供应量、最大的未来供应量以及达到该目标所需的一段时间内的创造率通过减半标准化,从而使比特币的预测稳定,这与仅由政府及其中央银行一时兴起控制的法定货币不同。这是包括高盛在内的支持者认为比特币是一种很好的价值储存手段的主要原因。回顾过去的减半,比特币的价格在减半后急剧上涨,但随后会出现一个延长的熊市,然后在下一个减半时再次回升。值得注意的是,减半后的增长百分比随着时间的推移而下降。按照上述趋势下去,Jean Chalopin表示,我们可能已经达到减半的涨幅以及在下一次2024年减半之前看到的历史高点。问题仍然存在,2024年减半是否会导致大幅上涨,或者是否会在减半之前开始上涨,投资者希望利用预期的上涨模式。最终可能发生的是整个模式的平滑。从历史回报来看,似乎每次减半的巨大收益都在减少,而这种平滑可能就是结果。只有时间会证明一切。回到当下的行情中,随着加密货币逐步走向主流,比特币价格的影响也并非单一的因素可以决定。鉴于当下市场的波动与美股走向、政府监管、宏观经济等息息相关。不少加密分析师也提出警告。Worth Charting的创始人Carter Braxton Worth认为,最大的风险之一是比特币进一步下跌,随着美联储提高利率,固定收益投资成为一种替代方案,比特币成为一种风险规避资产。它也没有任何移动日均线支撑。Bloomberg Intelligence高级商品战略分析师Mike McGlone在社交媒体上称,如果股市下跌,比特币在2022年不太可能逃过价格压力。Mike McGlone认为,作为一种流动性强且24/7 全天候、全球交易工具,比特币正在成为全球数字储备资产和数字抵押品,虽然近期比特币和其他加密货币正在扭转颓势,但投资风险也在逐渐升高。比特币已经表现出一定韧性,目前正在突破 50 周移动平均线关键阻力位,2022年依然存在更大的市场波动性风险,但在大多数情况下,比特币应该能跑赢纳斯达克 100。如果遵循比特币的发展轨迹(比如区块奖励减半),那么2022年的下跌可能会很快结束。此外,加密货币评级机构韦氏评级(Weiss Ratings)就美国当前的经济环境下加密抵押贷款的风险发出警告。韦氏评级分析师特别关注数字银行初创公司Milo,该公司提供由比特币、以太坊或稳定币作为抵押品的30年期抵押贷款。该公司要求零首付,贷款利率在3.95%-5.95%之间。在5月3日发布的报告中,Weiss分析师Jon D. Markman以股票和加密货币今年表现不佳、美国房地产泡沫、利率上升以及美联储即将进行的政策调整为由,敦促对此类抵押贷款保持谨慎。近日,在2022政府与市场经济学国际研讨会上,2007年的诺贝尔经济学奖得主,政府与市场经济学国际学会联合主席埃里克·马斯金对比特币进行了十分严厉的抨击,并对中国禁止加密货币表达了赞赏。埃里克·马斯金认为,货币最初发明,就是为了使商品交换更容易。不幸的是,比特币一出现,我们又回到了原始的以物易物的方向。故此,埃里克·马斯金认为,随着各国创建标准央行货币的数字形式,比特币的所谓优势也将不复存在。不仅如此,比特币等加密货币可能带来非常大的危害。埃里克·马斯金认为其潜在危害体现在两方面。一是货币政策,逆周期货币政策。每个负责任的政府都会把货币政策作为可用的重要工具之一,一方面用来对抗经济衰退,另一方面可以对抗通货膨胀。当经济陷入困境时,政府将增加货币供应量。这就使得获得信贷更容易,从而有助于经济摆脱衰退。但当经济繁荣时,央行必须收缩货币供应量。加密货币可能会干扰良好的货币政策。如果人们使用比特币等加密货币,货币政策的影响会相应变小,走出衰退会变得更加困难。另一个是与银行业有关。埃里克·马斯金说,支持加密货币的人有时会说,它消除了对银行的需求。人们可以在没有银行的情况下安全地汇款,可以在没有银行的情况下存钱。然而,这种观点忽略了银行发挥的关键作用,即评估和向企业家提供贷款。此外,最近的Terra事件也导致了加密监管的升级,外媒指出此事或将促使新加坡对加密公司进行更严格的监管。韩国金融当局已就LUNA事件进行紧急动向检查,并将加快制定《数字资产基本法》。 一位官员表示,我们正在关注与LUNA事件有关的整体情况和趋势,但政府没有办法立即采取行动,韩国监管机构有权力监管代币交易的反洗钱,但没有干预这次价格暴跌的法律依据。另外,欧洲央行管委维勒鲁瓦表示,加密货币资产的无序发展存在“私人”碎片化的风险,其中包括命名有误的“稳定币”。如果加密资产没有在不同司法管辖区以一致和适当的方式进行监管、监督和互操作,可能会扰乱国际金融体系。国际证监会组织(IOSCO)主席 Ashley Alder 在官方货币和金融机构论坛 (OMFIF) 组织的线上会议中表示,迫切需要一个负责协调全球加密货币监管的联合机构 ,并可能在明年内成为现实。Ashley Alder认为,数字货币市场的增长及其与主流金融的联系日益密切,使加密成为全球监管机构的首要关注领域。而随着监管脚步的加快,对于加密行情的影响仍有待观察。(金色财经)

点赞

评论

收藏

分享

手机扫一扫分享

举报

点赞

评论

收藏

分享

手机扫一扫分享

举报

下载APP

下载APP