散户还剩多少比特币,又是谁通过机构在控制比特币价格?

Block-437

目前来看比特币可能是少数人的价值存储工具,以作为对冲通货膨胀的手段或被许多人认可的“数字黄金”。资产的制度化已明确表明一件事,比特币并不适合散户投资者了,对不同的人可能意味着不同的意思。它可能是资产类别,例如商品,合法的交换媒介或对他人权利和所有权的不变记录。

比特币不是解决问题的解决方案,而是解决了传统金融和经济领域的若干现实挑战。

它已经成为除黄金外的可投资资产类别,而比特币的波动性虽然成为了资产的重要限制,但现在不再成为关注焦点。

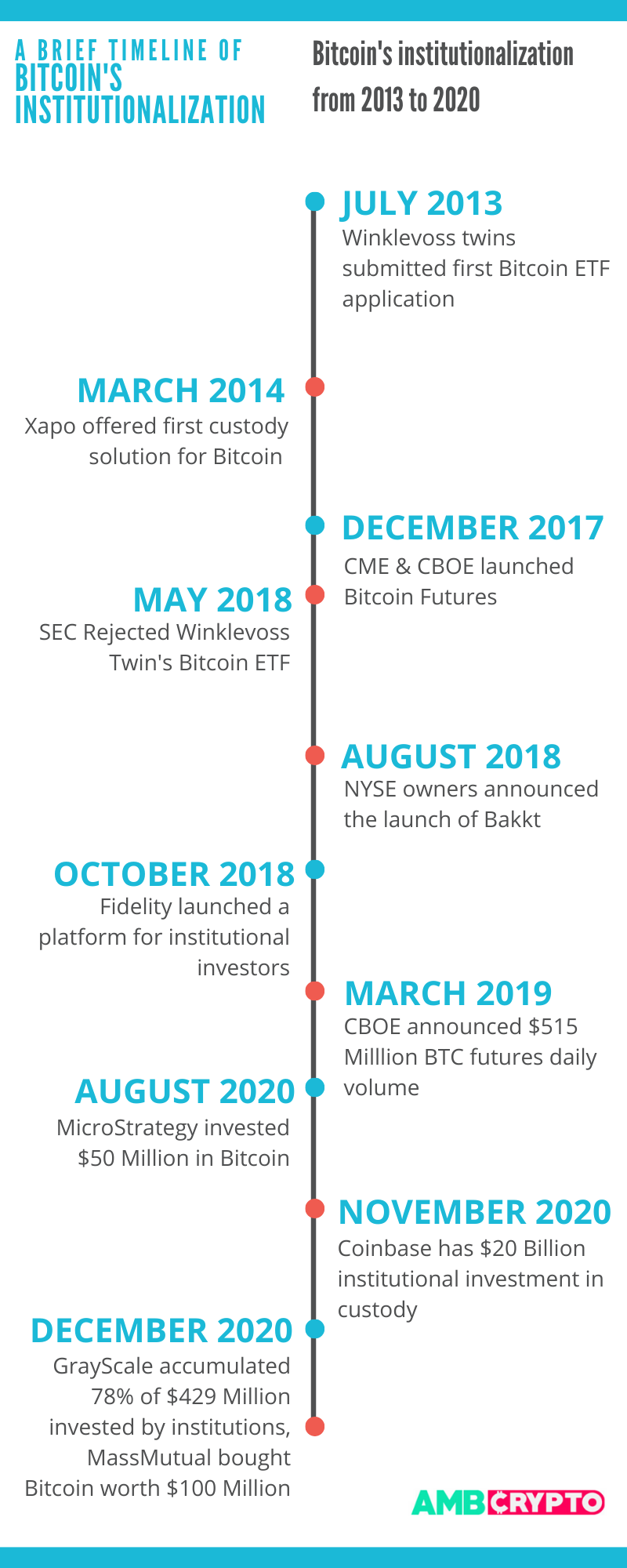

在机构投资或对冲基金偏爱的情况下,比特币会勾选产品市场适合度中的所有框。这可能是SCVentures和Northern Trust达成启动ZordiaCustody协议的主要原因。以及为何Mass Mutual最近购买了1亿美元的比特币。

比特币的两位数ROI和快速增长的事实证明,它比其他现有技术、资产、金融产品和服务要好。

由于缺乏基础设施,机构在2013年避开了比特币,但是,它们现在预计需求正在波动,并且随着市场的成熟最终可能会稳定下来。更重要的是加密货币与传统资产相比,比特币开始出现在另一端,即零售交易的首先出现,然后是制度化,当制度化开始时,我们不得不开始思考一个问题:零售交易者还剩下多少比特币,机构控制的比特币价格又是多少?

这是多年来比特币快速制度化的时间表,可能有些不完善,但与Winklevoss双胞胎提出的首个比特币ETF相比,其实已经走了很长一段路要走,而该交易所被拒绝每天注入资产中数亿美元的机构。

贝宝(PayPal)和其他信用卡公司等机构已开始参与剩余有限供应量的竞争。自2020年8月以来的价格趋势主要由机构推动,从加密货币Twitter的每日公告中可以明显看出这一趋势。

为了对此进行透视,请考虑一个事实,即GrayScale(灰度)代表客户和投资者购买了71000个比特币,几乎是前一天开采的比特币的8倍。如此快速的收购比特币速度,使零售交易者开始猜测大规模抛售或价格下跌的影响。

尽管不知道机构在什么交易所卖出,但他们产生的需求却吸收了矿工的比特币。如果将需求产生留给零售交易者,那么在之前的波动性和势头下,比特币的价格越过20000美元将是一项艰巨的挑战。

促使对冲基金经理和家族理财室制度化和产生兴趣的主要因素是——信息不对称、监管不当以及多数平台上交易执行效率低下。信息不对称给了机构巨大的优势,因为“安静的周末”摆脱了软弱的手,在大多数情况下,即使价格下跌15%也会引发抛售事件。

散户交易员对比特币的社会阶层等因素很敏感,而金融机构则将目光投向了未来的奖励——他们累积的平均价格为每比特币19400美元,在某些情况下甚至更高。

比特币创建的几个目的之一是使零售或人员从集中的实体或第三方那里解放出来,但是,当前的制度化步伐表明,该游戏可能在开始之前就已经结束了。各种机构可能已经将比特币看成是解决恶性通货膨胀,移民危机以及对世界储备货币美元贬值的唯一解决方案。

全球银行业危机和金融萧条的威胁笼罩着我们,金融机构继续改变他们对比特币的立场,软化比特币,积累比特币,并将零售比特币推到一边。

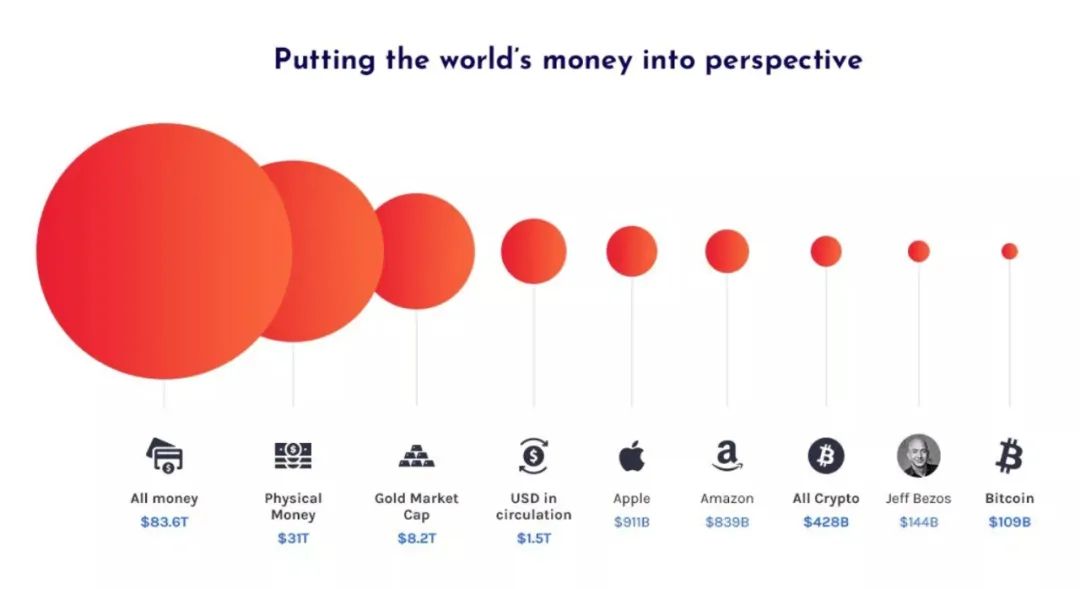

比特币的总市值几乎与标准普尔500指数中的几只科技股相当,这使得比特币相对更容易被收购、主导或影响价格趋势。旨在保护黄金不受囤积影响的减半机制的作用可能与我们的直觉相反,它让资产变得足够稀缺,从而让金融机构想起70年代的黄金分形,以及供应枯竭时价格爆发的可能性。

比特币的制度化改变了市场的前景,但不能得出这样的结论,这也符合零售交易员的最佳利益。

原文来源于ambcrypto,由区块链骑士编译,英文版权归原作者所有,中文转载请联系编译。

加密货币