逼空大战收尾,散户最终还是为机构做了嫁衣?

全文4301字,阅读约需9分钟

文丨凤梨

编辑丨子夜

来源丨连线insight

ID:lxinsight

题图丨Pexels

散户对战大空头的连续剧,正在迎来大结局。

2月1日开启的新一周里,GME股价从316.56美元/股跌至63.77美元/股,变为原来的1/5。

一系列“逼空概念股”股价也齐刷刷下跌,AMC股价一周内跌近60%,黑莓手机下跌9.6%,跟谁学下跌5.5%。

散户溃不成军,市场变成了“接盘侠”们相互踩踏的一片狼藉。

游戏驿站最新5日股价,图源老虎证券

而这场运动的“带头大哥”Keith Gill则遭到监管调查。

形成鲜明对比的是,据《华尔街日报》报道,Senvest Management旗下基金资管规模狂飙7亿美元。另外,摩根士丹利旗下基金持有GME股票市值暴涨逾一亿美元,该基金在去年就押中了GME。

种种迹象表明,机构最终是这场运动的得利者。

浑水创始人Carson Block近期在接受彭博社采访时提到,GME等个股的股价抛物线走势,显示这并不像是美国散户大本营WSB上的散户所为,反而更像是部分对冲基金针对其他对冲基金的轧空,且存在几家对冲基金联手的可能。

数据也在佐证这一点,摩根大通全球量化和衍生品策略分析师 Peng Cheng在一份报告中提到,1月份游戏驿站在散户爆买名单中只能排在第15,连前十都挤不进去。这说明,GME股价暴涨的主要推动者,并不是所谓的热血散户。

彭博社对此评论称,如果Carson Block是对的,那么这场看起来像是散户创造了历史的行为,事实上只是各大对冲基金内部混战的烟雾弹。

这一结局,看似讽刺,却并不令人意外。

细数美国史上大大小小的危机,无论是1937年大萧条、2007年次贷危机,亦或是2011年轰动一时的“占领华尔街”事件,在机构与散户之间,背负最沉重后果的,永远是后者。

散户,从来都没能成为棋盘上最终的赢家。

逼空盛宴轰然倒塌

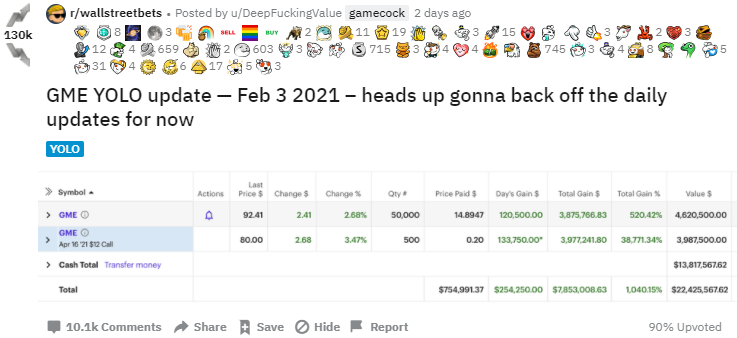

带头大哥Gill已经停止了持仓信息更新。

他最新的一篇帖子停留在2月3日,帖子内容显示他将暂停对持仓情况进行每日更新。按照最新持仓情况,截至2月3日,他投资GME股票和期权的合计收益突破785万美元,累计收益超过1040%。

Gill在WSB论坛的最新帖子,图源wallstreetbets

有人说,他是“脚底抹油”,在GME股价大溃败之时撤出了,有人说,他是遭到了证监会调查,不得不被禁言。据《纽约时报》报道,马萨诸塞州监管机构正在调查Gill是否违反了他之前任职的保险公司MassMutual的相关规定。

无论原因为何,带头大哥没了动静,论坛里犹疑与败退的声音逐渐多了起来。

“GME失败了吗?我该放弃并出售吗?”在热门帖里,一位名为“Wholesome Award”的用户问道,底下的回答里,一半是“Yes”;

“一切都结束了,为什么没有人愿意承认?”;

“任何有常识的人都应该卖掉了”;

“我恐慌了,并退出这场游戏”…...

对比前几天动不动就“to the moon”(股价涨上月球)、“YOLO”(你只活一次)的高昂士气,转折来得太快。

散户们在1月28日公开叫板华尔街的话仍犹言在耳,“你(对冲基金Melvin Capital)代表金融危机期间我仇恨的一切,你是一家靠剥削别家公司和操纵市场以及媒体赚钱的公司。”

“我们只是拥有了一生中难得一次的机会,可以惩罚那帮十年前制造那么多苦痛和压力的家伙,我们在把握这个机会。”

想起最早的时候,美国散户将游戏驿站的股价迅速拉升,香橼资本、Melvin等大空头,悉数以大败收场,外界纷纷以“热血回击”形容这场对战,一幕幕戏剧化的场景出现,例如1月28日开盘,为保全利益,券商不惜拔掉散户服务器网线,并限制股票买入。远在欧洲和西亚的同胞们高喊:“别害怕!我们还能买!”

但如今,那些坚持到底的“钉子户”,在惩罚了几个空头机构之后,自己亦面临着亏损的风险。

“逼空”的目标从股市蔓延到白银,但态势却越来越不乐观。

白银价格在经历了短暂的三天上涨后,复又开始下跌。但这次,论坛里冷静的声音明显变多了。

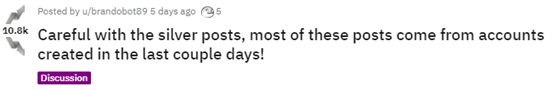

“小心那些关于白银的帖子!里面80%的账户,是最近两天新注册的”;

“逼空白银100%是个错误,这不是我们能撬动的市场”;

“这里不会有逼空的胜利”…

白银逼空战热门用户贴,图源wallstreetbets

至此,从股市到白银期货,这场轰轰烈烈的“散户大战华尔街”剧目看起来就要归于沉寂。

还会有下一个逼空战场吗?或许会,也或许不会,但下跌的价格,预示了坚持到底的散户们失败的宿命。

散户血泪史

美国金融的历史,可以说是一部散户的“落败史”。

1907年,联合铜业的老板海因兹,发现了一个巨大的财富密码:通过购买自己公司的股票和看涨期权抬高股价,诱使机构投机者们卖空,一旦坐庄成功,就执行看涨期权,收割空头的“韭菜”。

而后的现实一步步按海因兹预想进行:股价攀升,空头闻风而动,大量散户买入,股价持续攀升,空头继续加大做空比例。

直到10月15日,市场几乎没有可供出售的股票了,海因兹便磨刀霍霍准备开始收割。但令他意想不到的一幕出现了:

他的经纪人们,迟迟不执行他发出的看涨期权执行指令——他们正在听从华尔街洛克菲勒大厦“不许执行”的指挥。

一个草根铜老板想从机构手里赚钱?没门,洛克菲勒总部让他知道谁才是市场主角。

5天后,报纸上铺天盖地地登出质疑联合铜业财务状况的文章,银行开始要求海因兹提前偿还贷款,股价出现暴跌。

赌上全部身家的海因兹,和高位接盘的散户们亏得血本无归,华尔街空头们笑到最后,赚得盆满钵满。

1907年聚集在街头的散户投资者们,图源《每日邮报》

这是20世纪初美国股市繁荣背景下的一次风暴,也是此次游戏驿站事件之前,历史上记载的、由散户发动的大规模“逼空”案件。它真实地体现了时代的缩影:机构有绝对的话语权,他们不仅垄断市场,还“勾结”媒体,无论是对市场价格还是舆论都有强大的掌控力。

从1929年金融危机,到1933年经济大萧条,美国金融帝国的冰山一角被慢慢掀开。银行与证券一体化经营,“明目张胆”欺骗大众。有的银行对拉美地区贷款出现了坏账,就把这些坏账重新包装成富有吸引力的新兴市场债券,通过下属证券机构出售给公众。

内幕交易也屡见不鲜。摩根财团在鼎盛时期,曾在112家大公司中占有72个董事席位,这些公司大部分是上市公司,想要阻止摩根合伙人利用内幕信息赚钱,几乎是不可能的。

在美国证监会第一任主席Joseph P. Kennedy的眼里,那场始于1929年的大萧条,就是机构坑害投资者所致。

1933经济大萧条

无数银行和金融机构最终为贪婪付出了代价,但背负了最沉重后果的,还是被“割韭菜”的民众。

金融危机蔓延到全社会危机后,美国 1/4的人失业,由于还不起房贷,他们相当一部分人的住所被银行收回。据1932年9月《幸福》杂志估计,美国有3400万成年男女和儿童无法维持生计,约占全国总人口的28%。流浪人口达200万,仅纽约一地在1931年中记录在案的饿毙街头案件就有2000余起。

自那以后,美国散户比例,从20年代的超过90%,降至70年代的70%。

2011年,社会对华尔街的对立情绪又一次到达顶峰。

数以万计的人们,从四面八方汇集到纽约市政厅前的广场。他们手举标语牌,呼喊着“占领华尔街”的口号,形成了华尔街有史以来最大规模的游行示威。

占领华尔街

怨愤的种子早在2007年次贷危机时就埋下。华尔街趁着低利率的宏观环境大搞金融衍生品,谋取高额利润,制造虚假繁荣。美联储加息后,房贷利率上涨,没有稳定收入、付不起利息的购房者们只好把房子退还给贷款机构,沦落到“两手空空”。

又一次,机构引发的危机,结局是散户大规模“消亡”。

2008年美国经济研究调查集团的报告显示,散户投资者持有美国全部股票市值的34%;在1000家最大的上市公司中,散户的持股比例仅为24%,两个数字双双创下历史新低。到了2014年,散户持股比例仅剩19%。

而另一边,那些“大而不能倒”的机构,却拿到了7000亿美元的救市金而得以“续命”。

直至2015年,机构投资者在7年时间里向资本市场累计注入6650亿美元资金,在危机之后的“慢牛”行情里逐渐“回血”。散户投资者在市场中的总投资却累计减少6610亿美元。

2018年,美国机构投资者比例一度达到90%以上,截止至今,散户投资者比例已经不到20%。

历史上以一当十的战役,大多会以失败告终,这次“逼空大战”也没有例外。有些空头输了,有些躲在幕后的机构们赢了,留下来最后接盘的散户们,剩下一地鸡毛。

注定的失败宿命

在“事实与数据”、“情绪与梦想”的四维金融游戏里,散户从没有占据优势。

毋庸置疑,论资本实力与研究能力,散户绝不是集齐全世界最聪明人群的华尔街的对手,论情绪与舆论煽动力,他们也难以抗衡机构。

拥有上百家金融机构的洛克菲勒集团,通过这些金融机构直接或间接控制了美国石油、航空等工业资本,可谓“牵一发而动全身”。《时代》、《新闻周刊》、《财富》等众多杂志,都被洛克菲勒家族投资过。

更直接地,《华盛顿邮报》曾长期被格雷厄姆家族控制,美国广播公司亦曾长期由摩根财团支持。

明面上,华尔街与媒体的关系只能从这些过往的交集中略知一二。但几次大事件,早已暗示了他们千丝万缕的关系。2011年“占领华尔街”事件里,美国媒体集体噤声。2016年反对金钱的“民主之春”运动里,主流媒体亦保持着集体沉默。

华尔街23号摩根大通楼,图源Google

而这次的白银逼空战,则变成机构自己上阵,煽动舆论让散户抬轿子。

事后有人扒出,煽动白银大战的几篇帖子相当专业,不仅有手把手的专业“操作模板”,还有详实的数据来源,绝非散户能驾驭。纽约天骄基金公司总裁郭亚夫表示,里面甚至提到了摩根大通的空头仓位,这些数据只有机构内部才能获得。

这之后很多号召散户买入白银的帖子,也都是刚注册几天的“僵尸粉”所为。

而白银市场在短时间内出现史无前例的齐刷刷上涨,只有具备巨大资金实力的机构才能拉动。

从舆论到资金,这种绝对的力量悬殊,导致散户注定失败的结局。

在当前放水的大环境下,华尔街与散户之间对立,注定还将越来越严重。

2020年3月,饱受疫情困扰的美联储,宣布“无限制”量化宽松政策,通俗的说法,叫做“直升机撒钱”。通过向非金融企业发放贷款和购买企业债券,美联储将钞票直接发放到民众手中。

此举本意在于刺激经济,但用得多了,副作用可能超过了原本功效。

桥水基金创始人达利欧曾在十年前预言,美联储量化宽松将激起空前的阶级、收入和财富分化,美国社会距离内战更进一步。

如今回溯,达利欧说的话正逐步变成现实。

在量化宽松的股市长牛里,大多数股票由最富裕的1%的人口持有,代表人物自然是华尔街精英们。而95%以上人群的资产总和,不到社会资产的1/3。

疫情期间,华尔街机构更是趁危机做空道指,他们一边享受着量化宽松注入的流动性,一边从下跌的市场里,获得了不菲的收益。

而另一面,是无数在高失业率、低薪资增长率的夹缝中生存的底层人民。这一切不过证明,注入市场的流动性,大多数还是流向了最懂得玩钱的“资产阶级”。

“逼空”事件过后,急剧下滑的经济没有改变,愈演愈烈的社会分化没有扭转,它不过是达利欧所说的“美国内战”在金融市场的一次极端预演,是零和博弈社会中,矛盾激化的警示。

如果说有什么改变,那就是机构越来越聪明,在“割韭菜”方面,他们的功力更深了一层。而散户,在热血过后,要承担的则是沉重的结局,和无法真正赢过机构的残酷现实。

本文由连线insight授权亿欧发布,申请文章授权请联系原出处。