中国半导体行业173页深度研究报告:牛角峥嵘 | 附完整报告下载

报告出品方/作者:国盛证券,郑震湘、佘凌星、陈永亮

自 20Q4 起的产业链库存回补吹响第一波景气度号角,此后由上游核心原材料硅片、IC 载板至中游代工产能以及下游封装测试的全面产能吃紧加剧了本轮缺货少芯状况。本次全产业链景气非常类似 16Q4 至 18Q2 的上一轮超级周期,核心原材料、制造产能、封测产能均已形成“剪刀差”,接下来两个季度原材料厂商及重资产代工、封测环节确定性收益,轻资产 Fabless 将会呈现出明显的“马太效应”,即得产能者得天下,能够将成本 涨价向下传导的设计厂商将同样取得盈利能力的提升,部分中小设计厂商会经历一段时间阵痛期。

通过对全球半导体龙头公司进行分析,伴随着疫情企稳、下游需求环比改善,龙头业绩 普遍并给出未来行业景气的乐观指引,美股半导体指数也在不断创新高。电子最核心逻辑在于创新周期带来的量价齐升,本轮创新,光学 CIS、射频、存储等件在 5G+AIoT 时 代的增量有望与下游需求回补共振,2021 年有望迎行业拐点。晶圆厂、封测厂在 2020Q4 行业产能利用率上行,订单交期拉长,逐渐呈现半导体行业产能资源紧张局面。紧抓两 大主要矛盾:1)全球周期再次启动,快速释放的需求与历史底部的库存、严重不足的 资本开支的矛盾。2)亮眼的业绩表现与市场情绪的矛盾,前三季度半导体行业表现全行业前列,市场过度担心中美等外界因素影响,资本价值还未充分反应产业价值提升空间。

目前产业链原材料硅片、IC 载板、引线框架以及代工、封测费用均已出现涨价现象,我 们认为本轮涨价潮中重资产公司尤其是重资产龙头公司具备较强的成本转嫁传导能力, 轻资产设计公司则影响不一,重点关注能够进行有效传导转嫁设计公司的盈利提升状况。 晶圆代工价格通常为可变成本,如果芯片公司议价能力强,能够将晶圆厂代工价格涨幅 向下传导相同幅度,则利润弹性将大于涨价幅度,盈利能力提升。此外,封测成本变动 幅度虽较小,但由于产能紧缺,目前同样开始涨价。

龙头资本开支反应对中期创新趋势判断,历史上台积电基本每 10 年出现一次资本开支 跃升,此前分别是 1999~2001 年、2010~2011 年,2019 年第二次大幅资本开支, 本轮在 2019 年基础上再次大幅扩大 CAPEX,体现供需紧张和需求的迫切性。根据复盘,我们发现台积电每次资本开支大幅上调后的 2-3 年营收复合增速会显著超过其他年 份。本轮创新周期号角仍由台积电发起,继其 CFO 于 2021 年 1 月宣布 2021 年资本支 出目标为 250 亿至 280 亿美元(上一年为 172 亿美元)后,紧接在 4 月 1 日台积电再度官宣计划将在未来三年内投资 1000 亿美元用于扩大工厂产能。我们认为服务器及汽车是未来数年内需求创新端两大核心抓手。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21412 ”获取。

1

大陆半导体短期及中长期判断

1.1 2021 年半导体“牛角峥嵘”,景气有望贯穿全年

自 20Q4 起的产业链库存回补吹响第一波景气度号角,此后由上游核心原材料硅片、IC 载板至中游代工产能以及下游封装测试的全面产能吃紧加剧了本轮缺货少芯状况。我们 旗帜鲜明的认为:

1)本次全产业链景气非常类似 16Q4 至 18Q2 的上一轮超级周期,核心原材料、制造产 能、封测产能均已形成“剪刀差”,接下来两个季度原材料厂商及重资产代工、封测环节确定性收益,轻资产 Fabless 将会呈现出明显的“马太效应”,即得产能者得天下,能够 将成本涨价向下传导的设计厂商将同样取得盈利能力的提升,部分中小设计厂商会经历 一段时间阵痛期;

2)本轮景气度有望贯穿 2021 年全年,何时缓解仍将取决于 2021H2 全球资本开支及 新产能投放进度;通过对全球半导体龙头公司进行分析,伴随着疫情企稳、下游需求环比改善,龙头业绩 普遍并给出未来行业景气的乐观指引,美股半导体指数也在不断创新高。

电子最核心逻辑在于创新周期带来的量价齐升,本轮创新,射频、光学、存储等件在 5G+AIoT 时代 的增量有望与下游需求回补共振,2021 年有望迎行业拐点。晶圆厂、封测厂在 2020Q4 行业产能利用率上行,订单交期拉长,逐渐呈现半导体行业产能资源紧张局面。紧抓两大主要矛盾:

1)全球周期再次启动,快速释放的需求与历史底部的库存、严重不足的资本开支的矛盾。

2)亮眼的业绩表现与市场情绪的矛盾,前三季度半导体行业表现全行业前列,市场过 度担心中美等外界因素影响,资本价值还未充分反应产业价值提升空间。

1.2 龙头迈入成长新阶段,财报指引乐观

通过对全球半导体龙头公司进行分析,伴随着疫情企稳、下游需求环比改善,龙头业绩 普遍并给出未来行业景气的乐观指引。电子最核心逻辑在于创新周期带来的量价齐升, 本轮创新,射频、光学、存储等器件在 5G+AIoT 时代的增量有望与下游需求回补共振, 2021 年有望迎行业拐点。晶圆厂、封测厂在 2020Q4 行业产能利用率上行,订单交期拉 长,逐渐呈现半导体行业产能资源紧张局面。

截止至 2021 年 4 月 5 日,通过已经披露的 A 股电子上市公司 2020 年业绩快报及年报, 我们看到半导体领域大部分公司实现了超高速增长,例如韦尔股份实现了同比 480.96% 增长、卓胜微实现了 115.78%同比增长,沪硅产业实现了 196.84%的同比增长,华润微 实现了139.66%增长,通富微电实现了1668.04%的同比增长,晶方科技实现了252.35% 的同比增长,思瑞浦实现了 160.11%的同比增长等。

已发布 2021Q1 业绩预告的 5 家半导体公司一季度利润增速下限均高于 50%,2家同比增长超过 100%!我们一直以来最看好半导体板块,就是因为在创新周期、国产替代、 行业人才回流大背景下,半导体板块具备从产品迭代、品类扩张到客户突破的三重叠加 驱动,因此具备相当大的营收、盈利能力弹性!

1.3 代工、材料价格齐涨,重点关注传导转嫁

目前产业链原材料硅片、IC 载板、引线框架以及代工、封测费用均已出现涨价现象,我 们认为本轮涨价潮中重资产公司尤其是重资产龙头公司具备较强的成本转嫁传导能力, 轻资产设计公司则影响不一,重点关注能够进行有效传导转嫁设计公司的盈利提升状况。 根据 SEMI 统计,2020 年硅片出货总量达到 12407 百万平方英寸,同比增长 5%。尽管 受新冠疫情影响,但 2020H2 开启了行业强劲增长。全年硅片行业营收 112 亿美金,维 持高位。2021 年有望保持增长趋势。

而在当前原材料上涨,以及下游半导体全行业景气度的提升情况之下,作为全球硅片龙 头厂商之一的信越化学(2018 年市占率达到第一,28%)也在 2021 年 3 月 3 日公示关 于旗下有机硅全线产品进行 10%~20%的涨价,实施日期将会在 2021 年 4 月开始。

而现在随着硅片原材料价格的上升,我们认为或将进一步推动中游制造,以及下游芯片 的价格继续上涨,进一步推动半导体行业的景气度趋势。

近期与投资者沟通交流下来,大家对于代工、封测费用的价格传导最为关注,我们认为 晶圆代工价格上涨趋势下重点考量设计公司的议价能力。一般来说,芯片成本中测试、 人工等成本相对固定,封测成本变动幅度较小,而晶圆代工价格通常为可变成本,如果 芯片公司议价能力强,能够将晶圆厂代工价格涨幅向下传导相同幅度,则利润弹性将大 于涨价幅度,盈利能力提升。

1.4 创新与需求共振,库存回补持续

1.4.1 消费电子传统需求回暖

2021 年全球智能手机有望重返正增长,疫情积压需求及 5G 换机潮是主旋律。

2017 年、2018 年受智能手机创新亮点不足,消费者换机周期延长,以及中国等重 要手机市场趋于成熟、出货下滑带动,全球智能手机出货量开始同比下滑。

2019 年,部分安卓品牌率先推出 5G、折叠屏手机,全球出货量下降幅度缩窄。

2020 年上半年受疫情影响,全球智能手机出货量同比下降 14%,中国 2020H1 同 比降幅达 15%。2020Q3 开始,随着疫情好转,部分新兴市场(巴西、印尼、俄罗 斯、印度)需求复苏超预期,新兴市场主要受远程学习办公驱动,需求集中在中低 端产品。而受苹果推出新机发布影响,发达市场三季度出货量同比跌幅较大,中国 2020Q3 yoy -13.3%。四季度 iPhone 12 系列由于支持 5G,销量创新高,此外,随 着 5G 基础设施的快速铺设,疫情后 5G 换机潮成为智能手机市场重要旋律,2020Q4 出货量同比转增,2021Q1 态势延续,全年手机出货量首次有望恢复正增长。

经济复苏拉动手机需求,5G 换机仍为主旋律。IDC 预计,受到需求持续复苏和 5G 设备 供应的推动,2021 年第一季度智能手机出货量同比增长 13.9%,2021 年全年增长 5.5%。IDC 预计,2020-2025 年,全球智能手机市场 CAGR 为 3.6%。受惠于苹果 5G 版 iPhone 12 系列成功推出,IDC 预计 2021 年 5G 智能手机渗透率将逾 40%,2025 年有望达到 69%。同时我们看到 5G 手机终端售价也在不断下探,预计到 2025 年预测期结束时,5G 应用服务市场的价格将下降至 404 元。伴随 5G 时代渐行渐近,5G 换机带来的长期逻辑 不变,目前市面上发布的 5G 手机性价比大幅超出市场预期,5G 手机将成为兵家必争之 地。

后疫情时代,远程办公及线上教育需求在全球延续,全球 PC 出货量预计持续高增长。 根据 Trendforce,2020Q2 起 PC 出货量急剧反弹,连续三季度同比正增长,Q4 出货量 同比增长 52%至 6439 万台。TrendForce 预测 2021 年 PC 出货量仍有望上涨,预计将有 望达到 2.17 万台,年增幅达 8.6%。同时为提升视频会议的质量,笔记本电脑厂商也着眼AI、摄像头、音效、背景杂音、视频画质等对 PC 进行升级,从而带动 PC 需求量持续 上升。

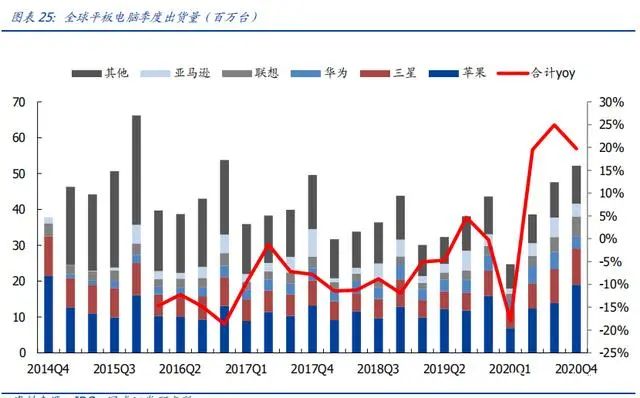

全球笔电/平板电脑出货量疫情后大幅增长。受远程办公、在线学习的大量需求推动, 全球平板电脑 2020Q4 出货量创 2017Q4 以来的新高,笔电出货量也从 2020Q2 开始出 现大幅增长。TrendForce、Canalys 均预计 2021 年全年笔电出货量将延续增长,主要是 因为疫情带来的需求大幅提升,在 2020 年没有被完全满足。

2020 年二季度开始电源管理 IC 缺货。5G 智能手机电源管理 IC 需求数量翻倍增长, 挤出了笔电电源管理 IC 产能,电源管理 IC 通常在 8 寸厂代工,但 8 寸扩产有限。

显示驱动 IC 由于我们前文提到的原因,同样影响笔电出货量。

TV 需求恢复超预期。根据 TrendForce,环比来看全球 TV 销量具有季节性。受疫情影响, TV 品牌 2020 年上半年出货量同比下滑较大,上半年积压的需求(疫情居家时间变长, 电视需求增加)叠加季节性因素,2020Q3 全球 TV 出货量创下历史新高,达到 6205 万 台。但 Q4 受到上游 IC 产品短缺,出货量环比增速未延续 Q3 态势,全年出货量 2.17 亿 台,同比略降 0.3%。根据 TrendForce,2021 年受东京奥运会及欧锦赛驱动,预计全年 出货量有望增长 2.8%至 2.23 亿台。

上游材料吃紧,供不应求持续,行业集中度提升。供给端,一方面韩国面板厂商缩减产 能,另一方面,LCD 产业向中国转移在过去 5 年逐渐完成,国内 2020-021 新增产能较 少,迅速恢复的需求导致了供需差,面板价格在 2020 年下半年大幅提升,对低端白牌 产生冲击。此外,上游偏光片、驱动 IC、玻璃基板供给不足,加剧了面板产能紧张。

偏光片吃紧主要是因为上游材料补偿膜厂(富士)岁修,目前估计整体市场供需缺 口在 15-20%,预期 3 月产能开始回升,并需要 1 个季度恢复至原有产能。我们预 计偏光片供需吃紧预计下半年才能缓解。

驱动 IC 供给方面,2020Q3 开始,随着大尺寸面板需求及笔电快速拉升,8 寸产能 紧张背景下,显示驱动 IC 盈利能力较低,产能遭到挤出,预计到 2021 年年中缓解。

玻璃基板也是由于工厂停工维修,使得供给吃紧,预期影响延续到 2021 年中。供需不均衡之际,头部厂商凭借规模优势,市场集中度提升,2020 年全球前五大 TV 品 牌市占率首次超过 60%。

1.4.2 汽车缺芯加剧,停产潮显现

汽车芯片主要包括以 MCU 为代表的数字芯片、以 MOSFET/IGBT 为代表的功率芯片以及 模拟芯片。

汽车硅含量显著提升,全球车用芯片陷入短缺。相比于传统汽车,新能源汽车单车所需 要的半导体芯片将会大增。根据世界先进,2020 年每辆新车含有的半导体 IC 价值约 500 多美元,2021 年将提升至 600 美元,增长约 20%。戴姆勒、大众、日产、本田、通用 等汽车大厂近期宣布车用芯片短缺而宣布减产,预计车用芯片供应需要到 2021H2 才能 恢复。

随着全球需求恢复,以及半导体产业景气提升,汽车半导体产能供不应求。由于 2020H1 疫情冲击,各家汽车半导体 IDM 厂商削减库存、下游汽车客户降低订单等,代工厂产能 被其他领域芯片如功率、ASIC、HPC 类填占。目前,12 寸的车载 MCU、CIS;8 寸的 MEMS、Power 等芯片,较为紧缺。以 MCU 为例,瑞萨、恩智浦、英飞凌三家的车载 MCU 市占率合计约 80%,但此业务大多以 fab-lite 形式运营,大部分交由台积电生产。

台积电等晶圆代工厂将重点加速生产汽车芯片。从台积电的下游应用而言,2020Q4 汽 车应用收入环比增长 27%,高于公司综合增速,已经呈现供不应求局面。但从应用占比 而言,汽车应用仅占台积电收入比重仅约 3%。汽车芯片一方面制程、均价并不高,另 一方面规模效应有限,当消费类需求景气上升、汽车订单减少时汽车芯片产能较容易被 挤占。为应对当前紧张局面,台积电等晶圆制造厂表示同意将汽车芯片作为首位,正在 加速生产汽车芯片。联电、世界先进等晶圆厂也都将优先供应汽车芯片。

汽车缺“芯”,全球部分汽车品牌被迫停产。上游芯片短缺导致部分汽车厂商被迫停产, 其中目前主要最缺的产品是 MCU,导致 ECU 和 ESP(电子稳定程序系统)无法生产,进 而影响整车制造,因为 ESP 芯片成熟稳定利润薄,是最先被限制供应的产品。MCU 正常 交货期 8-10 周,目前英飞凌、NXP、ST 等大厂均出现交期延长情况。

我们从供给端和需求端分析汽车芯片缺货形成原因:

需求端:电动化(新能源汽车)、智能化(无人驾驶等)、网联化提升汽车电子化率,驱 动汽车半导体需求快速提升。过去两年全球尤其是中国市场对于新车需求处于下滑周期, 因此汽车半导体厂商零部件库存本来就较低。疫情影响,2020 年上半年汽车销量下降, 很多车企对车载芯片需求判断失误,使得 2020 年上半年汽车芯片订货不足。2020Q3 开 始行业复苏,到 9 月基本恢复到 2019 年同期水平,整车厂 2020Q3-Q4 开始加单,而汽 车芯片厂商即使重新排产,供应周期也长达两个季度(汽车芯片厂家排产早于整车出货 5-6 个月)。

供给端:疫情影响,叠加车厂加单滞后,晶圆厂将原本部分属于车载芯片的产能转移到 了消费类芯片(疫情同时增加了移动终端、游戏、服务器等需求,手机厂商也在大量囤 货)。而晶圆厂订单排产需要提前数月甚至一年。对 MCU 代工厂(主要是台积电)来说, 汽车业务占比小,利润率低(制程不先进)。扩产方面,台积电、三星的资本开支大多用 于先进制程,成熟制程扩产慢,此外中芯国际还受到美国限制,设备采购有阻碍,成熟 制程扩产缓慢。

此外还有一系列意外事件。2020 年底日本 AKM 晶圆厂失火、欧洲意法半导体曾遭遇短 暂罢工;2021 年 2 月地震影响瑞萨短暂停工,2 月美国德州寒潮导致大面积断电,英飞 凌、恩智浦当地工厂被迫停工;3 月下旬瑞萨日本工厂失火,预计完全恢复产能至少需 要 100 天。

我们认为今年上半年将是车用半导体供需最紧张阶段,预计产能瓶颈将在 Q3 逐渐开始 恢复,预计将持续到 2021 年底。

汽车半导体行业集中度较高,全球前五市占率达 49%。根据 Gartner,2020 年全球车 用半导体总产值达 374 亿美元(Strategy Analytics 为 372 亿美元),主要分为传感器(约 占 8%)、MCU(约占 20%)、功率半导体(约占 43%)、储存(9%)和 ASIC 等(约占 20%)五个部分。英飞凌、恩智浦、瑞萨电子、德州仪器和意法半导体位列全球前五, 市占达 49.1%。

1.4.3 全球补库持续进行

通过选取全球部分半导体龙头进行存货周转天数分析,可以发现除去英特尔与 latice 以 外,其他公司 20Q3 的周转天数均出现显著减少。我们预计是从终端、渠道到原厂集体 去库存所致。一旦经济复苏,消费电子、家电、工控、汽车等主要需求出现明显回暖, 20Q4-21Q1 的库存回补确定性将加强,近期从 8 寸模拟、功率行业出现的供需紧张和涨 价或许只是开始。

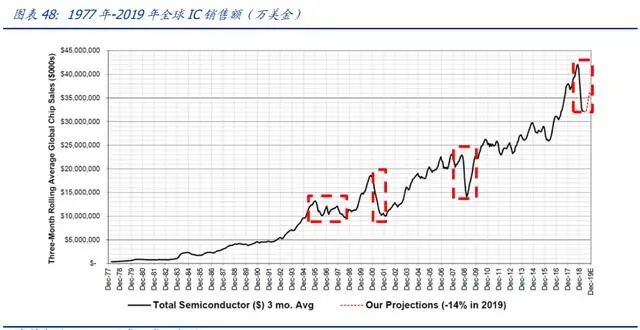

1.5 以史为鉴,景气复苏有望超预期

半导体的景气规律是跟随下游应用拓展,与经济景气周期,同时金融危机带来的产能/ 库存加速出清往往伴随强反弹!

上一轮半导体景气周期始于 2016 年 3 季度,止于 2018 年 3 季度,开启指标事件为硅片 涨价,结束事件为主流代工厂产能利用率及主流模拟功率类厂商的 BB 值跌破 1.0;究其 原因,景气开启本质是因为硅片供给及 IDM/代工产能短缺,结束原因主要系中美贸易战 导致出口需求下滑所致;2017 年 3 月我们的“传导图”首度提出,我们判断:“半导体 产业景气路径传导图,我们看好存储器、设备以及晶圆前端制造、易耗品,回避消费级。半导体晶圆产能降阶抢夺、注重需求闭环”等结论。

我们复盘上一轮龙头厂商对于 8 寸的展望:从最初的价格修复到长期看持续偏紧→签订 长约占比显著提升→产品结构出现改善,低毛利订单削减→主流产品代工费用提升;代工厂及 IDM 毛利率显著提升,同时渠道由于担心涨价持续出现 over-booking,产业链整 体库存提升明显;此后直到 18Q2-18Q3,由于贸易战原因,出口强相关的消费电子、家 电、工控及其他电子产品需求显著下滑,18Q3 行业开始去库存。

本轮半导体景气与上一轮周期不同在于,创新、复苏启动的需求增长。本轮景气分析:在疫情复苏背景下,部分应用品类受创新/复苏需求拉满代工/封测厂产能,从而使其他 应用品类拿不到新增产能、传导涨价趋势。

我们进一步通过复盘 2008 年经济危机后半导体行业景气度复苏来佐证。

半导体行业与宏观经济相关度较高,受 2008 年金融危机深度扩散影响,全球半导体产 业进入冷冬,2009 年下半年起伴随经济回暖迅速走出低谷,于 2010 年迎来全行业强 势反弹。根据世界银行统计,2008 年全球 GDP 增速大幅下滑至 1.85%,并于 2009 年 出现 1.67%的负增长。全球经济萎靡不振重创全球半导体产业,根据 WSTS,2009 年全 球半导体销售额仅为 2263.13 亿美元,同比下滑 8.8%。2009 年下半年,世界各国刺激 经济措施带动全球经济状况好转,市场需求恢复,半导体产业迅速复苏,月度销售额于 当年 11 月结束了 13 个月的下行周期,重返正增长。2010 年全球半导体行业更是一路 高歌猛进,销售额同比增长 31.3%,一举冲至 298.32 亿元的新高。

拆分产品来看,此番经济复苏之下半导体景气上行,并不局限于个别板块,宏观经济改 善和整个供应链库存低位,推动半导体各细分板块均实现同比高增。根据 WSTS,2008 年 DRAM 及 NAND 价格下行叠加下半年金融危机影响,当年存储全球销售额同比回撤 19.89%,其他品类受终端需求疲软影响在 2009 年也相继出现销售额的同比下滑。但随 着经济复苏,需求回暖惠及半导体各品类,2010 年半导体迎来了全面复苏,而其中存储 由于供给端连续两年未有新产能开出,库存出清叠加需求反攻,供需矛盾之下迎来最为 强劲的反弹,实现了同比 55.4%的大幅增长。

需求端来看,智能手机创新浪潮及 PC 换机回暖为全球半导体收入增长的主要动力。根 据 Gartner,2008 年至 2012 年,数据处理(主要是 PC、平板等)及通讯类(主要包含 手机和无线通信设备)为半导体前两大下游需求市场,以 2010 年为例,两者占比分别 为约 42%和 33%。

智能手机引领创新浪潮,2010 年起加速渗透构成此番需求提振的主旋律。苹果在 2008 年推出 iPhone 3G,将手机推入智能化时代。2007 年上半年智能手机在全球范围内的渗 透率仅为 11%,金融危机延缓换机节奏,2008 年-2009 年渗透率在 15%以下徘徊不前。经济复苏后积攒的换机需求一触即发,我们可以看到 09Q4 起手机出货量加速增长的同 时,智能手机渗透也同步提速,至 10Q4 达到 22%(13 年底进一步突破 40%)。智能手 机推广和普及带动包括处理器、RAM、ROM、基带、射频、摄像头 CMOS、电源管理 IC 等等芯片蓬勃发展,接棒上一个时代的 PC 驱动半导体行业继续成长。

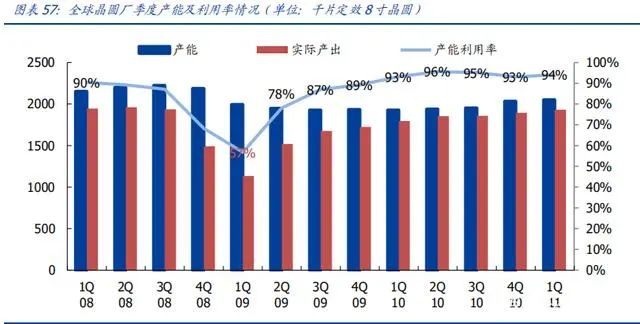

金融危机加速库存出清,产能利用率加速上行印证景气周期。晶圆代工厂的产能利用率 可视为半导体行业景气度的风向标,根据 SICAS,2008 年第三季度起,全球晶圆代工厂 季度产能利用率加速下行,至 09Q1 降至 57%的低位,而 09 年二季度起供给端产能利 用率先于需求端拉升,并于四季度恢复至 89%,可视为恢复至经济危机前的正常水平, 去库存进入尾声,需求景气沿产业链加速向上传导,于是我们看到 2010 年起产能利用 率继续上行,并连续 5 个季度保持90%以上的高位。

上游代工厂感知需求回暖的信号,2010 年全球半导体新一轮 CAPEX 扩张应声启动, 设备环节景气来袭。2009 年全球半导体资本支出相较 2008 年下降仅 40%,而 2010 年 资本开支重启,同比增长 106%至 538 亿美元,2011 年进一步增长并超过 2007 年的峰 值。台积电、中芯国际、英特尔等晶圆制造龙头纷纷加大资本开支,其中台积电 2009、 2010及2011年资本开支节节高升,2010年相较2009年大幅增长122%至59.4亿美元, 2011 年进一步提升至 83 亿美元,进而得以成就 28nm 传奇。代工厂强势扩张开启设备 环节新一轮景气周期,根据 SEAJ,北美半导体设备销售额自 10Q2 开始恢复正增长, 2011Q1 实现以 202%的同比增速冲向 27.5 亿美元的峰值。

SOX 先行触底反弹,全球半导体龙头业绩高增接力兑现。通过我们上面的分析,2008 年金融危机后半导体行业的全面景气始于 2009 年第四季度,而费城半导体指数则于 09Q1 见底后率先反攻,先行开启两年的上涨行情。从全球主要半导体龙头公司的业绩 来看,设计、设备、材料制造、封测的大部分公司在 2009 年业绩受挫增速下降甚至负 增长之后,于 2010 年普遍受益于全行业景气上行,迎来强势的业绩反弹,其中设备厂 商由于受代工厂资本开支拉动,2011 年仍旧维持了较高速的增长。

1.6 服务器及汽车是新一轮创新周期核心驱动

上一章节重点对 2009-2011 年半导体复苏周期进行复盘,本轮创新周期号角仍由台积 电发起,继其 CFO 于 2021 年 1 月宣布 2021 年资本支出目标为 250 亿至 280 亿美 元(上一年为 172 亿美元)后,紧接在 4 月 1 日台积电再度官宣计划将在未来三年内 投资 1000 亿美元用于扩大工厂产能。

龙头资本开支反应对中期创新趋势判断,历史上台积电基本每 10 年出现一次资本开支 跃升,此前分别是 1999~2001 年、2010~2011 年,并且每次资本开支大幅上调后的 2-3 年营收复合增速会显著超过其他年份。

2009~2011 年,资本开支从 2009 年 27 亿美元跃升至 60-90 亿美元,此后保持于 高位,相应在 2011 年率先推出 28nm 制程引领行业实现连续高增长。

面向 AI/HPC/5G/IoT 等应用爆发,台积电资本开支再度进入跃迁式提升,从 2018 年的 105 亿美元提升至 2019 年 149 亿美元,2020 年还将继续维持高位。

本轮资本开支周期我们预计服务器及汽车将成为需求端两大核心抓手。

1.7 国产替代窗口期才刚开始,2021 年迎来加速

国产替代历史性机遇开启,2019-2020 年正式从主题概念到业绩兑现。2021 年有望 继续加速。逆势方显优质公司本色,为什么在 2019-2020 年行业下行周期中 A 股半导体 公司迭超预期,优质标的国产替代、结构改善逐步兑现至报表是核心原因。进入 2021 年,我们预计在国产化加速叠加行业周期景气上行之下,A 股半导体龙头公司们有望继 续延续高增长表现!

以华为为代表的行业龙头过去两年多时间已经加大了对国内厂商的扶持力度,国内通信 及家电龙头厂商对供应商资质非常严格,过去很多元器件非行业前三基本不会给供应商 合作的机会,但从过去一年的产业跟踪来看,华为、中兴、美的等厂商大幅放开了对国 内有潜力供应商的认证条件。

我们认为尽管华为在 2020 年经历了更进一步的制裁措施、后续相关订单存在不确定性, 但是国产替代的窗口已经完全打开,华为以为的终端厂商、行业龙头也对供应链自主的 重要性理解的更为透彻,2021 年有望迎来加速替代!

2

IC 设计:十年黄金攀爬期

2.1 IC 设计综述:业绩领跑板块,研发转换加速

研发投入带来的新品迭代和品类扩张是科技企业之本,这一点在轻资产运营、下游创新 需求迭代快的 IC 设计公司上体现的尤为明显。我们非常欣喜地发现,以韦尔股份、兆 易创新、圣邦股份、卓胜微、乐鑫科技、澜起科技、景嘉微等一批优质公司在新产品、 新技术工艺、市场份额以及客户方面取得重大突破,研发转化加速落地!

2.2 CIS:光学持续升级,龙头市占率将进一步提升

行业趋势:19H2 起旗舰机四摄、中低端三摄加速渗透,2020 年中高端四摄、低端三 摄成为标配.对比 2018与 2019年国产智能手机摄像头形态可以发现,相比 2018 年,2019 年后置三摄的渗透率从 7%左右极速扩张至超过 50%,而配置后置四摄手机的市场份额 也实现了从 0 到 15%左右的增长。

旗舰机型双主摄开始应用,强化供需逻辑。Mate30 Pro 是全球首个商用双后置 4000 万 摄像头的手机,并拥有超高的 ISO 和双 OIS 光学防抖,新加入的 4000 万像素电影摄像 头,1/1.54 英寸感光元器件,是华为手机迄今最大的一颗感光元件,支持超高清的夜 景摄像,支持最高 7680 帧的超级慢动作功能,每秒定格 7680 个瞬间。

继 2019年光学传感市场空间、增速上调后,2020年有望继续超预期。根据 IC INSIGHTS 数据,2019 年 CIS 传感器市场空间同比增长 19%至 168.3 亿美金,在年初预测基础上 上修,增速领跑半导体细分领域。我们认为随着 2020 年前置、后置摄像头量价进一步 提升,CIS 市场有望继续超预期!

另一家研究机构 Yole Development 亦于 19H2 同步上调 CIS 市场空间,并且预测 2024 年整体 CIS 市场规模可达 240 亿美元。

供给端增长有限,龙头格局相对稳定,我们判断 2021 年消费电子行业复苏背景下,CIS 或将供不应求。考虑到目前索尼、三星以及豪威的扩产计划,我们考虑到 2021 年 5G 加 速渗透背景之下,消费电子需求复苏回暖,新增需求大于新增供给将是大概率事件。

国内龙头公司开始在消费级图像传感器领域迎来赶超黄金机遇。研发转化效率是科技股 之魂,韦尔股份过去一年高像素新品、中低像素定制化新品加速迭代验证我们此前判断, 加速追赶索尼与三星!

2.3 射频:国产替代加速,受益 5G 快速放量

在整个射频前端芯片/模组的产业链中,中国在其中的参与程度目前仍然很低。目前全 球前五大射频厂商分别是:Murata(IDM)、Skyworks(IDM)、Qorvo(IDM)、 Broadcom/Avago(Fabless,除滤波器外)、Qualcomm/TDK Epcos(Fabless);主流的 射频芯片代工厂包括稳懋(中国台湾)、global foundry、towerjazz 等。

4G 向 5G 切换,智能手机支持的频段数跨越式增长,从而带来对射频器件更多的需求。 根据 Yole Development 的数据,2011 年及之前智能手机支持的频段数不超过 10 个, 4G 通讯技术普及之下,2016 年智能手机支持的频段数增至近 40 个,而以苹果第一代 5G 手机 iPhone 12 为例,在支持原有 LTE 频段同时,新增支持 17 个 5G 频段(美版由 于支持毫米波而再添 3 个频段)。因此,移动智能终端中需要不断增加射频前端的数量以 满足对不同频段信号接收、发射的需求。

4G 到 5G,射频模组化、高集成化发展。由于 5G 频段上升,天线数量增加,射频元器件数量大幅增长。将 4G 分立器件方案延续到 5G,会导致调试时间增加 3-5 倍,此外设 备和人力成本也将大幅提升。尽管元器件数量增加,5G 手机中射频前端 PCB 面积不变, 因此模组化是 5G 手机时代趋势。

内资厂商由中低性能模组向中高性能模组演进。目前国内射频前端公司仍普遍以分立器 件为主,缺少先进的滤波器技术和产品,因此模组化能力不强。从 4G 到 5G,射频模组 向着元器件小型化和模组高集成度发展,内资厂商将有望在这一过程中实现由中低性能 模组到中高性能模组的迭代升级。

同时支持 4G/5G 的模组技术难度和价值量都最高。无论是发射端还是接收端,同时支 持 4G/5G 的模组技术难度和复杂度高于单纯 5G 射频前端模组,因此价值量也更高。 从发射端来看,覆盖 1.5GHz~3.0GHz 频段范围的射频前端模组价值量最高且综合难度 最大。主要是因为这一频段融合了有源器件与无源器件性能对于频率的要求,最早的 4 个 FDD LTE 频段、4 个 TDD LTE 频段、TDS-CDMA 的全部商用频段、最早商用的载波聚 合方案,以及 GPS、Wi-Fi 2.4G、Bluetooth 等重要的非蜂窝网通信全都在这一频段范围 工作。由于这一频段范围商用时间长,且工作在这一频段的通信多,其特点是拥挤且干 扰多,因此需要高性能的 BAW 滤波器,这也是 M/H (L)PAMiD 产品的核心技术难点。博 通、Qorvo、RF360 等外资厂商占据高端产品市场,从 Qorvo 的芯片分析图可以看出, 其产品复杂度非常高.

从接收端来看,高复杂度高级程度的接收模组,产品尺寸可以做到非常小,能够在 5G 应用上极大压缩 Rx 部分占用的 PCB 面积,进而提升 5G 产品的整体性能。高集成度的 产品通常需要用到 WLP 形式的先进封装。

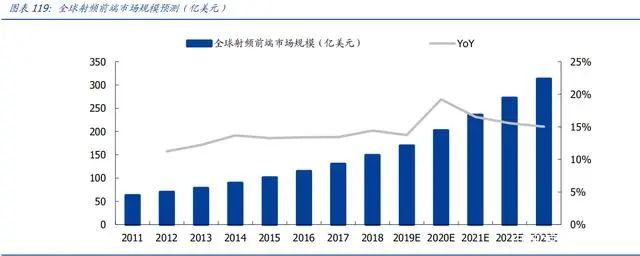

根据 QYR Electronics Research Center 的统计,从 2011 年至 2018 年全球射频前端市场 规模以年复合增长率 13.10%的速度增长,2018 年达 149.10 亿美元。受到 5G 网络商业 化建设的影响,自 2020 年起,全球射频前端市场将迎来快速增长。2018 年至 2023 年 全球射频前端市场规模预计将以年复合增长率 16.00%持续高速增长,2023 年接近 313.10 亿美元。

根据 QYR Electronics Research Center 的统计,2011 年以来全球射频开关市场经历了持 续的快速增长,2018 年全球市场规模达到 16.54 亿美元,根据 QYR Electronics Research Center 的预测,2020 年射频开关市场规模将达到 22.90 亿美元,并随着 5G 的商业化建 设迎来增速的高峰,此后增长速度将逐渐放缓。2018 年至 2023 年,全球市场规模的年 复合增长率预计将达到 16.55%。

根据 QYR Electronics Research Center,2018 年全球射频低噪声放大器收入为 14.21 亿 美元,智能手机中天线和射频通路的数量随着 4G 逐渐普及逐渐增多,对射频低噪声放 大器的数量需求迅速增加,而 5G 的商业化建设将推动全球射频低噪声放大器市场在 2020 年迎来增速的高峰,到 2023 年市场规模达到 17.94 亿美元。

射频芯片景气度较高,2021 年主流射频代工产能预计较为饱满,我们判断后续有望迎 来供应紧缺甚至涨价。射频前端芯片市场规模主要受移动终端需求的驱动。近年来,随 着移动终端功能的逐渐完善,手机、平板电脑等移动终端的出货量保持稳定。而移动数 据传输量和传输速度的不断提高主要依赖于移动通讯技术的变革,及其配套的射频前端 芯片的性能的不断提高。

2.4 功率:供需催化景气上行,国产替代持续推进

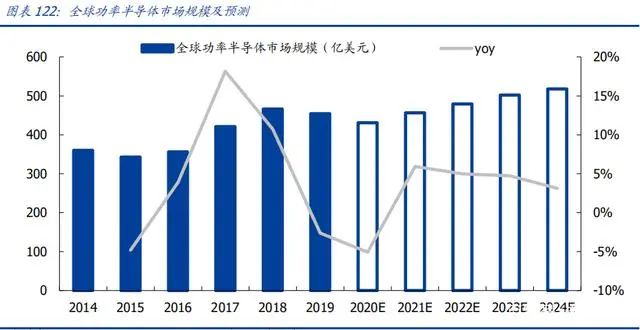

功率半导体市场规模稳步增长,2020~2024 CAGR 预计约为 5%。根据 IHS 统计 2018 年全球功率半导体市场约为 466 亿美元,同比增长约 11%,其中功率 IC 市场约 256 亿 美元,功率分立器件及模组规模约 210 亿美元。2019 年贸易摩擦干扰整体市场收入略 微下降至 454 亿美元,2020 年受疫情对终端需求短期的影响,根据 Omdia 的统计及预 测,全球功率半导体市场规模将相对 2019 年同比下降 5%左右至 431 亿美元,但 2021 年汽车、消费类电子等抑制性需求释放将带动功率半导体市场整体迎来复苏,预计市场 整体收入将反弹至 460 亿美元,并在下游需求的持续带动下,有望实现未来 4 年年均 5% 的复合增速,稳步增长。

功率半导体下游应用十分广泛,汽车及工控为前两大应用领域。功率半导体几乎应用于 包括计算机领域、网络通信、消费类电子、工业控制等传统电子产业及新能源汽车、光 伏发电等等各类电子制造业。根据 Yole 统计,2019 年汽车及工业领域为前两大应用领 域,各占据 29%的份额,其次为通讯、计算机等。中长期来看,新能源汽车、工业自动 化、可再生能源设施建设及新兴消费电子等领域将持续驱动行业增长。

需求端行业复苏、长期需求向好。(1)功率需求复苏。2020Q1 测温相关产品带动,2020Q2 开始笔电、平板等 IT 类产品快速增长,随后 5G、电动两轮车、消费类逐渐复苏,国内 新能源汽车加速发展。(2)长期趋势向好。新能源汽车有望成为功率器件重要的增长领 域;此外,充电桩、新能源发电、5G 数据中心及变频家电等需求不断增加。

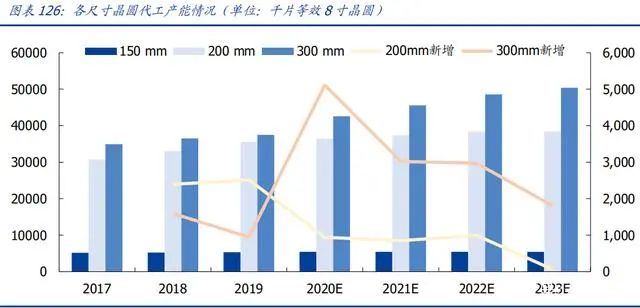

功率器件对制程要求不高,主要在 8 寸及 6 寸产线生产,8 寸晶圆设备停产,限制产能 释放。8 寸晶圆厂始建于 1990 年,2007 年全球 8 寸晶圆代工厂数量达到顶峰 201 座, 随后 12 寸晶圆逐渐成熟,存储,逻辑代工等产能纷纷迁移至 12 寸晶圆。8 寸晶圆代工 厂由于运行时间过长,设备老旧,同时 12 寸晶圆厂资本支出规模巨大,部分厂商逐渐 关闭 8 寸晶圆厂,设备厂商也停止生产 8 寸设备。根据 IC Insights 统计,2009-2019 年, 全球共关闭了 100 座晶圆代工厂,其中 8 寸晶圆厂为 24 座,占比 24%,6 寸晶圆厂为 42 座,占比 42%。目前 8 寸设备主要来自二手市场,数量极少且价格昂贵,设备的停 产钳制着 8 寸晶圆产能的释放。

新增产能以 12 寸为主,8 寸晶圆代工厂产能未见明显扩张,2020 年产能吃紧状况同 样持续。根据 Gartner,未来三年晶圆代工厂新增产能将以 12 寸为主,2020 年全球 8 寸代工年产能约3229万片8寸约当晶圆,年产能相对2019年仅新增94万片,2020-2023 年 CAGR 仅为 2%,产能增长有限。

代工厂 8 寸产能稼动率高居不下,指引来看产能紧张或将持续至 2021 年。中芯国际、 华虹半导体等国内代工龙头 20Q3 产能爆满,稼动率保持高水位。根据各龙头 20Q3 法 说会披露,台积电产能利用率远超预期,8 寸产能供给紧张;中芯国际晶圆 20Q3单季度晶圆销售 144 万片约当 8 寸晶圆片,同比增长 9.5%,产能利用率 97.8%,同比提升 0.8%,预计到 2021 年上半年成熟制程产能依然维持紧张;华虹半导体 8 寸代工厂持续 满产,Q3 合计综合产能利用率达 102%,预计 8 寸 ASP 还会提升;联电三季度综合产 能利用率为 97%,连续 5 季度维持 90%以上水平,预计 2021 年产能稼动率将继续保持 高位;世界先进 8 英寸晶圆代工产能吃紧,预估供不应求将延续至 2021 年全年。

不只功率器件,CIS、PMIC、RF、指纹及 NOR flash 同样消耗 8 寸产能。从 8 寸晶 圆需求占比来看,2018 年 MOSFET、IGBT 等的分立器件仅仅占据 8 寸(200mm)晶 圆需求的 15%,从华虹半导体收入结构来看,其收入近 60%来自于存储、模拟及 PMIC、 逻辑及射频等。5G 手机 PMIC 及 RF 用量翻倍、光学多摄持续增长、Nor Flash、指纹 IC 等的需求反扑加剧了八寸产能紧张。

功率 MOSFET 交期趋势普遍延长,印证 2021 年景气度延续。一般来说,MOSFET 交 货周期是 8-12 周左右,各大厂商交期在 20Q3 均不同程度出现交期延长情况,并且根据 Future Electronics 统计,20Q4 包括英飞凌、安森美、ST 意法半导体等全球 MOSFET 龙头供应商交期仍然呈现延长趋势。我们认为功率 MOSFET 景气有望在 2021 年进一步 提升,行业大趋势背景之下,国产厂商叠加国产替代强逻辑有望深度受益实现业绩高增 长。

功率半导体最大需求市场在中国,长期占据近 40%份额。中国为全球制造业大国,功率 半导体需求庞大,根据 IHS,近年来国内对功率半导体的需求占全球市场比重长期保持 30%以上且逐年提升,2019 年增至约 36%,对应市场规模约 163 亿美元。根据 IDC, 单就功率器件市场来看,2018 年来自中国市场的需求占比高达 39%,遥遥领先其他国 家及地区。

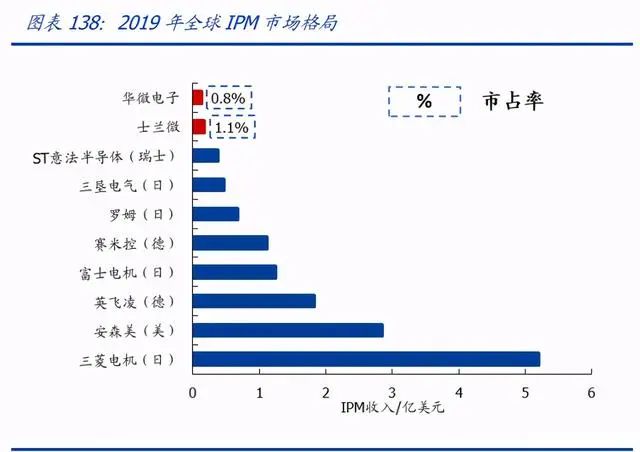

全球功率半导体市场长期由海外龙头主导,竞争格局较为集中。欧美日厂商凭借着原有 技术开发优势、完善的制造生产与品质管理能力,在全球市场具备较大话语权,占据全 球功率器件供应 TOP 厂商的多数席位。根据 Omida 统计,2019 年全球前十大功率器件 供应商中,除被闻泰科技收购的安世半导体外,均为欧(2)美(2)日(5)厂商,其 中英飞凌(德)以 19%的市占率稳坐头把交椅,TOP5 合计占据 43%市场份额。

国内功率自给率仍在低位,尤其是高端领域差距显著,国产替代需求强劲的背景之下, 未来国产厂商成长空间巨大。根据 WSTS 及中国半导体协会统计,现阶段中国在中高端 MOSFET 及 IGBT 器件中 90%仍依赖于进口,存在较高的国外依存度。

国产功率半导体产业链羽翼渐丰满,细分赛道多点开花,国产替代呈现加速趋势。中国 作为全球第一大功率半导体需求国,目前在功率半导体设计、制造、封测等产业链各环 节逐步完善,一批优秀的公司借市场机遇不断夯实内功迅速成长起来,MOSFET 及 IGBT 器件各细分赛道全球 TOP 厂商已可见国产厂商身影。2019 年安世半导体(闻泰科技) 及华润微合计占据全球 MOSFET 分立器件市场份额已达 7.1%,安世在 Power MOS 汽 车细分领域及小信号 MOSFET 领域分别位列全球第二和第三,华润微已实现电压范围覆 盖-100V-1500V 的低、中、高压全系列 MOSFET 供应,士兰微、斯达半导、华微电子等在IGBT 赛道也均实力不俗。根据 Gartner 预测,国产功率半导体在全球的市占率有 望从 2020 年的 6%提升至 2025 年的 11%。

2.5 模拟:黄金赛道,重视核心龙头业绩高增长

中国是全球最大的模拟电路消费市场,高端模拟电路仍以国际大厂为主。赛迪顾问数据 显示,中国模拟电路市场前五大厂商分别为德州仪器、恩智浦、英飞凌、思佳讯、意法 半导体,中国模拟市场规模占全球比重约为 60%,使用的模拟集成电路产品约占世界产 量的 45%,而我国的模拟芯片产量仅占世界份额的 10%左右。巨大的产业缺口为本土 集成电路公司提供了良好发展机遇。本土集成电路公司有机会在第一现场了解市场,可 有针对性地进行产品研发,产业链之间合作更加密切,相对国外厂商能够更快速、更准 确地响应本土终端客户的需求,未来进步空间广阔。

模拟 IC 护城河极高,领先者 22 年屹立不倒。模拟 IC 设计者需要全面的知识,包括 IC 和晶圆制作工艺与流程,同时还要对大部分元件的电特性和物理特性了如指掌,这都需 要时间与经验的积累。优秀的模拟 IC 企业经过长时间的研制和量产,可以将设计和制造 中的各种问题积累起来,形成独一无二的技术壁垒。对比 1995 年和 2017 年模拟 IC 全 球前十的厂商可以发现,如今前十的厂商中,仅有 Skyworks、美信(Maxim)与 1995 年 前十的厂商关系不大,同时也只有东芝和 Sany 掉出如今的前十,而德州仪器、ADI、意 法半导体等公司经过 22 年仍然是行业标杆。

模拟 IC 份额相对分散,细分赛道仍存突破机会。与其他半导体板块不同,模拟品类繁 多,仅德州仪器一家企业,目前在售产品就达上万款,下游应用的多元化导致细分赛道 极多。相较于存储器、CPU 等数字 IC 产业,模拟 IC 市场集中度较低,前三市占率仅为 30%左右,且不同领域企业优势差异较大,如龙头德州仪器在放大器市场份额第一,但 在转换器市场不如模拟器件公司,而在功率相关芯片市场,欧洲企业英飞凌优势较大。整体来看,不存在单一企业在所有模拟 IC 细分市场占优的情况,细分赛道仍存在大量国 产突破机会。

思瑞浦 2020 年信号链收入大幅增长,增资士模微加码 ADC/DAC 赛道,优势互补,强 强协同扩展能力圈。2020 年公司实现营收 5.66 亿元,同比增长 86.61%,实现归母净 利润 1.85 亿元,同比增长 160.11%。在半导体行业景气度持续向好的背景下,公司线 性和转换器等信号链产品收入大幅增长,并且随着电源类新产品不断投放市场,电源类 芯片产品的收入稳步提升。增资模拟初创公司士模微,加码 ADC/DAC 芯片,外延投资 有望实现业务优势互补、合作战略协同、增强盈利能力、铺垫未来发展。

国内核心模拟芯片龙头圣邦股份三季度业绩超预期。圣邦股份 2020 年完成较多款新品 开发,客户放量,受益信号链产品成长加速及综合结构提升,三季度毛利率创记录、收 入创新高,四季度有望维持增长。

芯朋微三季报超预期,其中营收、净利润增速换挡显著。芯朋微作为国产模拟芯片 AC-DC 领域优质厂商,有望在未来持续实现高速成长。

2.6 内存接口芯片:存储世代升级,高增速、格局优

新一代主流存储器标准 DDR5 SDRAM(以下简称“DDR5”)内存密度和传输速率等性能 大幅升级,预计 DDR5 将率先在服务器领域得到应用,随后逐渐向消费级 PC 及其他设 备推广、渗透。

DDR5 相比前代在密度、容量(die 堆叠)、带宽及可靠性等方面大幅提升。在密度上, DDR5 单个内存芯片密度可达 64Gbit,是 DDR4(16Gbit)的 4 倍,die 堆叠可进一步扩 展有效容量,如将 8 个管芯 die 为一个芯片,40 个单元的 LRDIMM 的有效存储容量可达 2TB;在带宽上,DDR5 将首先达到 4.8Gbps,相比 DDR4 官方传输速率峰值(3.2Gbps) 快约50%,根据JEDEC标准,预计未来几年官方峰值传输速率可进一步提升至6.4Gbps;在可靠性上,DDR5 引入决策反馈均衡(DFE),可提供高速率下更清晰的信号传输,并 提高数据传输的稳定性。

2021 年 DRAM 市场迈入 DDR5 时代,服务器将成为其最先开始渗透的领域。根据 Cadence analysis 的预测,DDR5 在 2020 年市占率有望达到约 5%,至 2022 年将有望 提升至超过 20%,而 IDC 则给出了更乐观的 43%的市占率预测。我们认为,新一代 DDR5 存储器标准将有望在对带宽需求最为迫切的服务器领域(如云端、边缘端等)开始渗透, 并逐渐向消费级终端等领域过渡。

服务器所需的内存性能及容量提升,内存接口芯片随之迭代升级。内存接口芯片是服务 器内存模组的核心器件,可解决服务器CPU的高处理速度与内存存储速度不匹配的问题。为了实现更高的传输速率和支持更大的内存容量,JEDEC 不断更新、完善内存接口芯片 的技术规格,DDR5 第一子代产品可实现 4800MT/s 的运行速率,是 DDR4 最高运行速 率的 1.5 倍。

澜起科技在内存接口芯片领域具备话语权,DDR5 第一代内存接口芯片量产版本研发进 展顺利。澜起科技为全球三大内存接口芯片供应商之一,产品进入国际主流内存、服务 器和云计算厂商,公司的 DDR4 全缓冲“1+9”架构,被 JEDEC 采纳为国际标准,同时 公司也参与了 DDR5 国际标准的制定。根据公司公告,2019 年已完成符合 JEDEC 标准 的第一子代 DDR5 RCD 及 DB 芯片工程样片的流片,工程样片也于 2019 年下半年送样 给主要客户和合作伙伴进行测试评估,2020 年上半年公司已根据主要客户和合作伙伴的 反馈对芯片进行设计优化。DDR5 内存接口芯片及其配套芯片或将拥有比 DDR4 更大的 市场空间,公司提前发力将有望巩固公司的竞争优势、提升市场份额。

2.7 存储:价格趋稳,看好 2021 年行业复苏

存储国产化突破不断,2021 年景气上行可期。长江存储 64 层 NAND 成功打入 Mate40 供应链,国产化取得巨大进展,同时根据 TrendForce,预计 2021 年底前投片量将向 10 万片/月迈进,产能爬坡提速。根据 2020 年 11 月 11 日公告,大基金二期增资长鑫存储 母公司,有望进一步推动 DRAM 国产化加速。同时存储龙头美光及行业调研机构 TrendForce 均给出未来行业景气的乐观指引,在 5G、云、AIoT、汽车电子等等多维需 求驱动下,预计 2021 年存储市场状况将改善。

第三方机构对 2021 年全球半导体市场纷纷进行预测,主流机构认为 2020 及 2021 年 存储行业增速靠前。

WSTS:全球半导体市场 2020 年同比增长 5.1%至 4331 亿美元,增速最快的是存 储,yoy 12.2%,传感器第二,增速 7.4%。预计 2021 年全球半导体市场同比增长 8.4%,其中存储及光电子将达到两位数增长,其他领域也将同比增长。

SIA:全球半导体市场 2020 年同比增长 6.5%至 4390 亿美元。中国 2020 年半导体 销售额达到 1517 亿美元,同比增长 5%,为全球第一大半导体市场。逻辑 2020 年 销售规模 1175 亿美元,同比增长 10.3%。存储 1173 亿美元,同比增长 10.2%, 其中 NAND 同比增长 23.1%至 495 亿美元。其他非存储产品合计同比增长 5.2%。

Gartner:全球半导体市场 2020 年同比增长 7.3%至 4498 亿美元。其中存储行业 表现最优,受益于数据中心建设及疫情带来的 PC 及移动终端需求增加。全球存储 2020 年销售规模增长了 135 亿美元,其中 NAND 同比增长 23.9%,达到 528 亿美 元。

Nor Flash 供不应求,价格有望持续向上。从 2020H2 以来,Nor Flash 回暖,并逐渐进 入供不应求。华邦电、旺宏在 2021Q1 涨价 5~10%,预计供需局面将进一步加紧,2021Q2 涨幅有可能进一步提高。需求方面,智能手机市场恢复,以及 PC、NB 以及 TWS 需求旺 盛,整体向好。尤其是,iPhone 12 系列全系搭载 OLED 屏幕,带动 OLED 外挂 Nor Flash 需求增长。供给方面,德州大雪影响下赛普拉斯供应受影响,进一步加剧供需紧张格局。

2021 年 DRAM 正式进入涨价周期。根据 IC insight,DRAM 将成为 2021 年增长最快的 产品领域之一,营收同比增长 18%。南亚科法说会上预计 2021H1 DRAM 合约价有望逐 季提升。TrendForce 预估二季度 DRAM 合约均价环比涨幅达 13-18%。

NAND 供过于求缓解,预计二季度价格有上涨趋势。需求端,2021Q1 以来 PC OEM 和 中国智能手机厂商的订单增加以及 Q2 数据中心客户需求旺盛。供给端,德州冬季风暴 后,三星在奥斯汀的 Line S2 线工厂仍未恢复全面运营,全球 NAND 供给受限。因此 TrendForce 预计 NAND Flash 合约价格在 2021Q1 环比下降 5-10%之后,将在 2021Q1 环比增长 3-8%。

2.8 AIOT 应用场景逐渐拓宽,拉近万物互联时代距离

5G 通讯技术、wifi/蓝牙等连接技术的成熟,卸下了物联网数据传输的枷锁,传感器技术 的发展和应用提升了物联网感知能力,AI 技术的逐步推进提升数据处理的速度和质 量……物联网生态日趋完善和成熟,拉近着我们与万物互联时代的距离。

AIoT 技术将 AI 技术与 IoT 技术融合,由人工智能赋能物联网,构建智慧物联解决方 案,通过物联网进行数据收集、初步处理的感知,由云技术对海量数据进行分析和推断 的认知组合,并将海量异构数据转化为便于加工的结构化数据。AIoT 需要基于物联网、 人工智能、大数据、云计算、网络完全技术等多种技术发展,综合性较高。

AI+IoT 市场增长的主要驱动力来自于物联网感知设备产生的大量实时数据的处理需求。 海量物联网产生的数据在采集、存储及处理等环节都缺乏统一的整合,AI 架构下将有效 引导数据流形成智慧物联。根据亿欧分析,AIoT 发展经历了三个阶段:(1)摄像头搭载 机器视觉算法为主;(2)AIoT 发展成两种形态,一种是低延迟、深度传感交互硬件的工 业 AIoT,另一种是大联接数、浅层 AI 交互硬件的服务 AIoT;(3)深度交互且广泛联接 的深度 AI 交互硬件。同时,AIoT 意味着算力并非全部云化,云计算+边缘计算的架构下 端侧硬件是大数据分析不可或缺的部分。

将 AI 融入到 IoT 中,即将物联网的感知层、网络层、平台层、应用层有针对性地赋予 AI 功能,实现感知层的 AI 摄像头、网络层的 AI 网关、AI 架构平台(云计算)以及 AI 应用等(美颜相机、人脸识别、舆情监控等)。AIoT 的应用场景包括智能安防、智慧城 市、智慧工厂、智能家居、智能驾驶等。

AIoT 本质是通过数字孪生推动物理世界数字化,形成孪生世界,最终牵引物理世界改 造。AIoT 是连接了物理世界和数字世界的桥梁,通过数据映射物理世界,根据物理世界 的应用场景和业务流程来构筑数据世界的数据场景,能够在数据世界能够全面地表达物 理世界的时空发生的任何事件和过程。

根据艾媒咨询,AIoT 的落地融合主要包括数据、连接、用户、流程、可视化等五大类应 用。截止 2018 年,全球成立人工智能企业 1.59 万家,其中中国 3341 家。截止 2018 年,全球 AI 技术方面完成 1.33 万起投融资,投融资总额达到 785 亿美元。

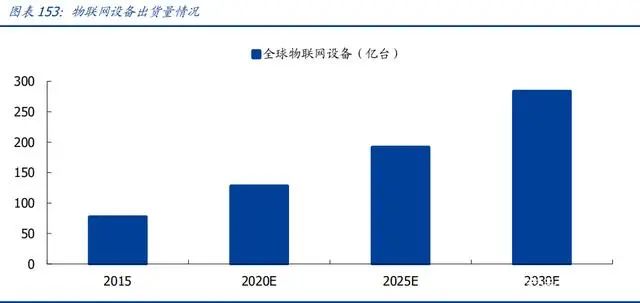

先连接再爆发是物联网实现“万物互联”终极形态的重要路径。根据 IDC,全球物联网 设备 2020 年将超过 120 亿台,到 2025 年将超过 280 亿台。

伴随物联网技术的更迭,中国物联网连接量一路高歌猛进。2018 年中国物联网连接量直 逼 30 亿,年复合增长率高达 67%。根据 iresearch 推测,受益于智能家居场景的率先爆 发,2019 年物联网连接量将达 45.7 亿,而后由于 5G 的商用,低功耗广域物联网的超广 覆盖,中国物联网连接量将增至 2025 年的 199 亿个。

得益于大数据产业发展、深度学习算法革新和硬件技术的提升,人工智能正成为掀起下 一阶段科技变革浪潮的新引擎,延伸至各行各业,拥有广阔的发展前景和市场潜力。据 全球市场调研机构 IHS Markit 发布的 AI 普及度调查预测,到 2025 年 AI 应用市场规模 将从 2019 年的 428 亿美元激增到 1289 亿美元。

AI 芯片作为人工智能产业发展的基石,是承载算法、产生算力、为各个应用领域赋能智 慧的核心载体。随着深度学习算法的快速发展,各个应用领域对算力提出愈来愈高的要 求,传统的芯片架构无法满足深度学习对算力的需求,因此,具有海量数据并行计算能 力、能够加速计算处理的 AI 芯片应运而生并快速发展。AI 芯片应用领域遍布云端、边 缘计算、消费类终端、智能制造、智能驾驶等各领域,催生了包含地平线、寒武纪、深 鉴科技等大量的 AI 芯片创业公司,也吸引了诸如 Nvidia、AMD、Google 等国际龙头纷 纷投注。

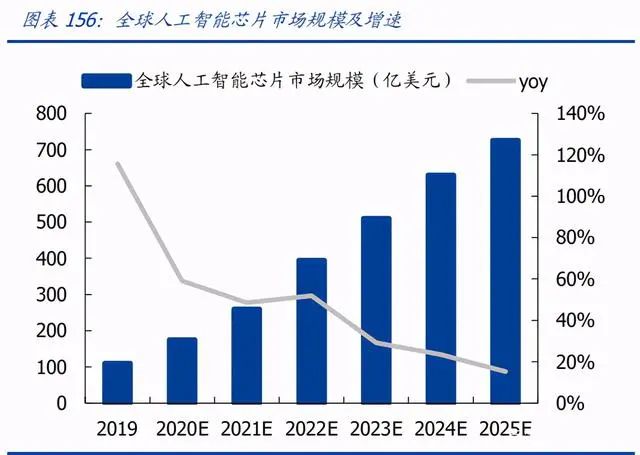

需求、研发共振,驱动 AI 芯片行业市场规模快速增长。当前人工智能应用越来越强调 云、边、端的多方协同,对于芯片厂商而言,仅仅提供某一类应用场景的人工智能芯片 是难以满足用户的需求,众多巨头和初创公司的“研发竞赛”,促使整个行业进入高速发 展轨道。根据市场调研公司 Tractica 的数据,2019 年全球人工智能芯片市场规模为 110 亿美元,同比增长 115%,未来四年行业将维持高增速,2018 年至 2023 年 CAGR 将能 达到 46%,对应 2023 年市场规模 343 亿美元。

国内 AI 芯片市场规模预计将保持 40%-50%增速。国内 AI 芯片基本与国际处于相似 的发展阶段,随着 AI 技术和需求进一步融合,AI 应用领域逐渐步入百花齐放新局面, 中国 AI 芯片市场发展将能够更进一步。根据前瞻产业研究院数据,2019 年我国人工智 能芯片市场规模为 122 亿元人民币,预计到 2024 年,市场规模将能接近 800 亿元,年 复合增长率超过 40%。

AIoT 背景下,智能终端数量及类型呈现爆发式增长。伴随 AIoT 的落地实现,在万物智 联的场景中,终端需要更高效算力,以具备本地自主决断及快速响应的能力,即具备边 缘智能。出于对功耗、响应效率、隐私等方面的考虑,部分计算需要发生在设备端而不 是云端,以智能耳机、智能音箱为例,其已具备边缘计算能力,实现语音唤醒、关键词 识别等功能,未来的 AIoT 时代,智能终端都需要具备一定的感知、推断以及决策功能。据艾瑞咨询,2025 年一户家庭可以拥有 10 台具备 AI 感知能力的设备,65%以上中国家 庭拥有 AI 管家(智能音箱、智能机器人、智能面板等形态)。我们认为智能音频 SoC 芯 片为智能终端设备的核心器件,将受益于物联网快速发展以及智能化的进一步提高而实 现市场规模的持续增长。

TWS 蓝牙耳机+智能音箱,有望打开智能交互入口。智能音箱一直被视为智能家居入口, 在家庭场景下,TWS 耳机可以作为声音交互的辅助入口,形成智能音箱+TWS 耳机入口 闭环。根据 Strategy Analytics 最新统计,尽管去年疫情严峻,但全球智能音箱出货量 在 2020 年仍创下新高,突破 1.5 亿台。在未来的物联网世界,TWS 耳机有望凭借其 多场景应用,加入智能家居生态链,应用范围进一步拓展。

未来 5 年全球智能家居市场规模维持较高增速。据 Markets and Markets,全球智能家 居市场规模将由 2020 年的 783 亿美元增至 2025 年的 1353 亿美元,对应 5 年 CAGR 约 11.6%。据 iiMedia,2020 中国智能家居市场规模将达 1820 亿元,同比增速 18.95%。据 IDC,2020 年中国智能家居设备市场出货量将达 2.15 亿台,同比增速 3.37%。

3

制造:全球晶圆厂稼动率饱满,

供需缺口继续放大

3.1 制造板块综述:全球制造产能满载,2021Q1 淡季不淡

2021 年一季度淡季不淡,半导体行业保持强劲的上升周期。本轮全球半导体行业销售 额低点在 2019 年 4 月,此后保持强劲的上行周期,2020H1 受疫情影响略有波折,但不 改上升趋势。根据 WTST,2021 年 1 月全球半导体行业的销售额同比增长 13.2%,从上 年的 353 亿美元增至 400 亿美元。分区域看,2021 年 1 月北美地区(受益于全球半导 体设备出货提升)及亚太地区(受益于主要晶圆制造扩产、中国大陆份额提升)增速最 为显著。

从上游硅片行业来看,硅片 2021 年将保持增长趋势。根据 SEMI 统计,2020 年硅片出 货总量达到 12407 百万平方英寸,同比增长 5%。尽管受新冠疫情影响,但 2020H2 开 启了行业强劲增长。全年硅片行业营收 112 亿美金,维持高位。2021 年有望保持增长 趋势。

2021Q1 晶圆代工行业收入增速约 20%。2020 年,全球前五大厂商总产能占全球晶圆 产能的 54%;前五大纯晶圆代工厂(台积电、联电、格芯、中芯国际、力晶)占全球晶 圆产能的 24%。根据集邦估计,2021Q1 全球前十大晶圆代工厂营收将达 225.9 亿美元, 同比增速 20%。2021Q1 全球晶圆代工产能紧张,营收均同比有所增长,近期各晶圆厂 更需要重新调配产能供给以满足汽车需求。

德州大雪部分影响了三星 Line S2 的 12 寸产能,该厂于 2021 年 2 月 17 日,因受电力 短期影响,暂时停工、关闭。根据 TrendForce,三星 Line S2 月产能约占全球 12 英寸产 能 5%,受寒潮影响约占全球 12 寸产能的 1~2%。三星 Line S2 产能 11/14nm 以生产 高通 5G 射频芯片为主;28~65nm 客户包括三星 LSI 产品,此外客户还包括英特尔、特 斯拉以及瑞萨等汽车芯片。

2021 年 2 月台积电增速 14%,维持较高增长。台积电 2020Q4 营收 126.8 亿美元, qoq 4.4%,yoy 22.0%,受益 5G 智能手机发布和 HPC 应用对 5nm 的强劲需求。预计 FY21Q1 营收在 127 亿美元至 130 亿美元之间,中值环比增长 1.3%。台积电 2021 年 1 月份同比增长 22%,2 月份同比增长 14%。台积电下游客户 2020Q4 库存消化速度高于 公司预期,但考虑到供应链安全问题,预计未来供应链库存会达到更高水平。受益于智 能手机、HPC、汽车、物联网四个领域强劲需求,公司有信心 2021 年以美元计全年营收 实现同比 mid-teens(14%~16%)增长。

联电预计 2021Q1 产能利用率达 100%。联电 20Q4 营收 449 亿元新台币,同比增速 8%。20Q4 归母净利 112 亿元新台币,同比增速 192%。联电业绩高增长主要受益于消 费者和计算相关应用,如 WiFi、数字电视、微控制器和电源管理 IC 等强劲需求驱动。

中芯国际 2021Q1 淡季不淡,且加速扩产成熟制程。中芯国际 2020Q4 营收优于预期, 全年营收利润创新高,2020Q4 产能利用率 95.5%。中芯国际预期 2021Q1 收入环比 7~9% 增长,成熟制程需求强劲,2021 年将继续满载运营。

华虹展望 8 寸高度景气,12 寸投产进度超市场预期。华虹半导体受益于 MCU、IGBT、 超级结、SGT 以及 CIS 等产品的强烈需求推动,20Q4 收入 2.8 亿美元,同比增长 15%;归母净利润 0.44 亿美元,同比增长 66%。展望 21Q1,预计营收约 2.88 亿美元,毛利 率在 23%- 25%区间。2020Q4 华虹半导体 8 寸产能利用率 104.4%,12 寸产能利用率 75.5%。根据公司法说会,公司展望未来一段时间,8 寸景气度将有望保持持续,且 12 寸投产进展超市场预期。世界先进预期 2021Q1 营收 89~93 亿新台币,环比增长 2~7%。2021Q1 世界先进将产 能满载,出货量将增加,ASP 有望提升 4~6%。

全球代工行业景气度超预期,且持续性有望较强。近期我们行业跟踪下来,全球晶圆代 工厂稼动率、业绩展望纷纷超预期,2021 年资本开支规划更是纷纷明显提升。全球代工 市占率超 50%的台积电资本开支虽多,但绝大多数钱去投 7nm 以下的先进制程。客观 上导致(1)5G/HPC 需求下,先进制程还是不够用;(2)传统需求增长下,成熟产能也 开始捉襟见肘。虽然晶圆厂提升资本开支,但是行业紧张局面估计到 12~24 个月后才 有望缓解。

产能紧张传导至晶圆代工扩产,2021 年资本开支密集上升。从资本支出角度而言,台 积电从2020年170亿美金增长到250~280亿美金(用于N3/N5/N7的资本开支占80%);联电从 2020 年 10 亿美金增长到 15 亿美金(用于的 12 寸晶圆的资本支出占 85%);华 虹从 2020 年 11 亿美金增长到 2021 年 13.5 亿美金(大部分用于华虹无锡 12 寸);中芯 国际 2021 年资本维持高位,达到 43 亿美金(大部分用于扩成熟制程,尤其是 8 寸数量 扩 4.5 万片/月)

全球领先的晶圆代工厂将在 2021~2023 年之间进行大规模的半导体设备投资,当前的 行业热潮有望成为新一轮产业跃升的开端。根据 Counterpoint 预测,全球领先的晶圆代 工厂将在 2021~2023 年之间进行大规模的半导体设备投资。本轮半导体芯片供需失衡 的重要原因包括(1)全球晶圆厂在 2015~2019 年扩产不足,尤其是成熟制程;(2)新 冠疫情导致供应链中断以及地缘政治的不确定性影响;(3)中长期以 5G 为代表的新技 术,包括诸如人工智能、物联网、云计算、新能源汽车等新兴技术需求。虽然,全球晶 圆代工厂资本开支增加,但芯片供应紧张并不会在短期内得到解决,何况随着 5G 及新 能源汽车趋势下,当前的行业热潮有望成为新一轮产业跃升的开端。

4

封测:行业景气超预期,

2021Q1 淡季不淡

4.1 封测板块综述:2021Q1 淡季不淡,封测板块保持高增速

2020H2 有望开启利润率提升,2021Q1 淡季不淡。国内封测行业产能利用率低点在 2019Q1,2019Q2 以后产能利用率逐季提升,2019Q3 开启行业收入高增速阶段。封测 行业毛利率提升的基础上,净利率还有较高提升空间。收入增长摊低费用率水平的基础 上,国内主要封测厂精益管理、控费降本有望逐渐显现。2020Q1 费用拐点逐渐出现, 随着疫情影响逐渐减弱,2020Q3 利润率进一步攀升。目前来看 2021Q1 淡季不淡,行 业需求持续旺盛,订单可见度外延,全年伴随资本开支上升。

台湾供应链率先涨价,近期跟踪大陆封测同样供不应求。国内半导体行业处于中长期上 升通道,国内封测大厂普遍涨价,一方面由于成本端涨价(基板、铜材);另一方面由于 需求旺盛(国内客户订单增长)。受益于强劲的多摄像头渗透增长,千万像素以下 CIS 需求提升,行业供不应求。行业景气有望持续,封测行业保持较高增长。

4.2 2021Q1 淡季不淡,国内核心龙头市占率仍处于上升趋势

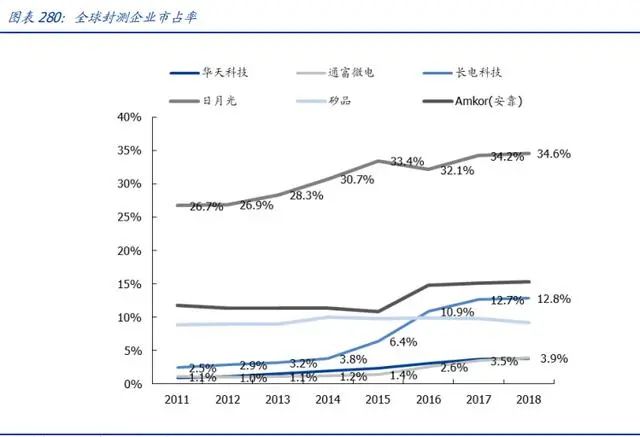

封测价值重估两阶段,从毛利率修复到净利率修复。长电科技、通富微电、华天科技等 三大封测厂合计全球市占率超过 20%,具备全球竞争力。长期视角相对成熟,具备中期 维度的产业投资机会。封测重资产属性强,产能利用率是盈利的关键。在周期上行时, 跨越平衡点后具有较高利润弹性,需求和产能的矛盾也会导致局部涨价。

国内封测行业持续发展壮大,直接受半导体景气周期影响。国内晶圆代工厂仍处于追赶 过程,而封测行业已经跻身全球第一梯队,全球逻辑电路的景气程度会直接影响到国内 的封测厂商。封测行业直接受半导体景气回升影响,国内封测厂是最直接受益赛道之一。

国内企业市占率仍处于上升趋势。根据芯思想,2020年封测营收比2019年同比增长12%;其中前十强同比增长 13%。其中,中国大陆三家(长电科技、通富微电、华天科技)市 占率达到 20.94%,比 2018 年增加 0.84 个百分点。

5

设备:半导体设备销售屡创新高,

新一轮产业热潮来临

5.1 设备板块综述:销售数据超预期,国产替代持续推进

半导体设备销售数据屡创新高。伴随着下游资本开支提升,设备厂商营业收入增速从 2019Q2 触底后逐渐回暖。2020Q1 由于疫情冲击,产品发货推迟。进入到 2020H2 以来,北美半导体设备销售数据表现亮眼,行业持续修复和回暖。2020Q3 单季度全球半导体 设备销售额创历史新高,2020Q4 延续这一趋势,并在 2021 年 1 月创历史新高。

全球领先的晶圆代工厂将在 2021~2023 年之间进行大规模的半导体设备投资,当前的 行业热潮有望成为新一轮产业跃升的开端。根据 Counterpoint 预测,全球领先的晶圆代 工厂将在 2021~2023 年之间进行大规模的半导体设备投资。台积电从 2020 年 170 亿美 金增长到 250~280 亿美金(用于 N3/N5/N7 的资本开支占 80%);联电从 2020 年 10 亿美金增长到 15 亿美金(用于的 12 寸晶圆的资本支出占 85%);华虹从 2020 年 11 亿 美金增长到 2021 年 13.5 亿美金(大部分用于华虹无锡 12 寸);中芯国际 2021 年资本维持高位,达到 43 亿美金(大部分用于扩成熟制程,尤其是 8 寸数量扩 4.5 万片/月) 封测行业景气,封测厂资本开支持续上行。

由于半导体行业景气周期因素,经历 2018~2019 年封测行业资本开支放缓之后。封测行业 2020 年资本开支大幕重启,长电 科技公告投资扩充产能,通富微电、晶方科技均定增扩产,华天科技在投建新厂。2021 年封测产业高度景气,供不应求,预计封测厂资本开支将在 2020 年的基础上继续上行。 半导体设备国产化时不我待。

5.2 全球半导体设备市场屡创新高,国内市场快速增长

2020 年全球半导体设备市场重回 689 亿美元高点。2020 年伊始,中国和其他各地先后受疫情影响,但存储行业资本支出修复、先进技术投资叠加 5G 带来的下游各领域强劲需求,SEMI 预计 2020 年全年设备市场同比增长 16%至 689 亿美元。

北美半导体设备厂商月销售额首次突破 30 亿美金。2021 年 1 月,北美半导体设备厂商月销售额首次突破了 30 亿美金关口,创历史新高,达到了 30.4 亿美金, 同比增长 29.9%。

未来两年全球晶圆厂设备开支持续增长。2020 年开始,全球领先的晶圆厂纷纷加速扩产提升资本开支, 预计未来两年将进行大规模的半导体设备投资,2021、2022 年晶圆厂前道设备支出将 保持 16%、12%的同比增速。

2020 年中国大陆成为全球最大半导体设备市场。根据 SEMI,大陆设备市场在 2013 年 之前占全球比重为 10%以内,2014~2017 年提升至 10~20%,2018 年之后保持在 20% 以上,份额呈逐年上行趋势。2020 年,国内晶圆厂投建、半导体行业加大投入,大陆半导体设备市场规模首次在市场全球排首位,达到 181 亿美元,同比增长 35.1%,占比 26.2%。2021-2022 年,存储需求复苏,韩国领跑全球,但大陆设备市场规模仍将保持在约 160 亿美元高位。

5.3 封装测试设备赛道高度景气,国产厂商加速替代

半导体测试环节的三大核心设备是测试机、分选机和探针台。集成电路生产需经过几十 步甚至几百步的工艺,其中任何一步的错误都可能是最后导致器件失效的原因,同时版 图设计是否合理、产品是否可靠,都需要通过集成电路的功能及参数测试才能验证。集 成电路测试设备主要包括测试机、分选机和探针台等。测试机主要用于检测芯片的功能 和性能,探针台和分选机在不同环节实现被测芯片与测试机的链接。晶圆检测(CP)环 节使用探针台,成品测试(FT)使用分选机。

封测行业景气,封测厂资本开支持续上行。2007 年以来,随着国内测试厂在全球市占率 不断提高,其资本支出也不断增加。长电科技、华天科技、通富微电、士兰微的资本开 支保持增长趋势,其中资本开支增长有 2015 年长电科技并表星科金朋、2016 年通富微 电并表 AMD 苏州及槟城厂的影响。由于半导体行业景气周期因素,经历 2018~2019 年 封测行业资本开支放缓之后。封测行业 2020 年资本开支大幕重启,长电科技公告投资 扩充产能,通富微电、晶方科技均定增扩产,华天科技在投建新厂。2021 年封测产业高 度景气,供不应求,预计封测厂资本开支将在 2020 年的基础上继续上行。

封测行业产能稼动率较高,有进一步扩充产能的需求。我们认为,全球半导体周期向上, 封测行业景气度提升,叠加国产替代需求。紧张的产能与密集的需求、加速推进的国产化能力与中高端国产化的要求是当前两大矛盾。在经历了 2019 年上半年半导体行业整体不景气后,封装设备销售情况与需求拉开差距,2020 年三季度开始封装设备销售规模回升,我们认为这一趋势将在 2021 年延续,从而填补需 求差,满足同样在不断增长的半导体制造需求。 据 SEMI,2018 年全球半导体后道测试设备(ATE,包含测试机、分选机、探针台)市 场规模约 54 亿美元。中国大陆 ATE 市场约 57 亿元人民币,测试机、分选机、探针台分 别占 63%、17%、15%,其他设备占 4%。

国际领先厂商依靠内生外延扩大规模,新加坡 ASMPT龙头优势明显。国 际封装设备领先厂商 ASMPT、K&S、Besi、Yamada 等通过积极研发与投资收购相结合 的方式,拓展产品品类,提升市场份额。其中 ASMPT 在产品覆盖、营收等领域均显著领 先于竞争对手,一方面,ASMPT 背靠 ASMI(光刻机 ASML 母公司),具有资本、客户资 源优势。另一方面,公司注重研发投入,其设备不仅涵盖半导体封装材料和后段(芯片 集成、焊接、封装)和 SMT 等所有工艺技术,还包括 CIS 设备和 Mini/Micro LED 完整设 备解决方案,带来高于同行的营收天花板。

设备交货期较长,封装订单营收有望在 2021 年体现。根据 K&S 2020Q1 法说会,公司 交货周期两个月左右,Besi 产品交货周期 4-12 周,封测厂三、四季度订单部分有望在 2021 年体现在封装设备厂营收。

6

材料:国产替代正式开幕,

全面替代逐步突破

6.1 半导体材料行业综述,国产化初成型

从半导体材料来看,至 2019 年全球市场规模在 521.4 亿美元,较 2018 年同比下滑 1.1%。但是从长期维度来看半导体材料一直随着全球半导体产业销售而同步波动。而由于半导 体芯片存在较大的价格波动,但是作为上游原材料的价格相对较为稳定,因此半导体材 料可以被誉为半导体行业中的剔除价格方面最好的参考指标之一。

在全球半导体材料的需求格局之中,中国大陆从 2011 年的 10%的需求占比,至 2019 年已经达到占据全球需求总量的 16.7%,仅次于中国台湾(21.7%)及韩国(16.9%), 位列全球第二。随着整个半导体产业的持续增长,以及中国大陆不断新建的代工产能, 我们有望看到中国大陆半导体市场规模增速将会持续超越全球增速的同时,攀登至全球 需求第一的宝座。

在整个半导体材料 521 亿美元的市场规模之中,半导体晶圆制造材料占据了约 63%,达 到了 328 亿元。晶圆制造材料的持续增长也是源自于当前制造工艺不断升级带来的对于 材料的更大的消耗所致。

半导体制造过程繁琐且复杂,对于的材料大类的设计也超过了 9 种。其中硅片的占比最 大,达到了 122 亿美元,37.3%;其次为电子特气,市场规模约为 43 亿美元,13.2%;光掩模,光刻胶及其辅助材料分别为 41 亿美元和 40亿美元,占比达到12.5%和 12.2%。当前 A 股市场已经涌现出一批在各个领域已有所建树的公司,从成本占比最大的硅片, 再到美国高度垄断的 CMP 材料,均实现了一定的技术突破,并且部分厂商已实现了稳定 的原材料的出货,均可以看到中国半导体材料板块正在多个细分领域收获成果。

6.2 中美科技贸易纠纷下,CMP 及气体国产替代刻不容缓

2020 年 12 月 18 日美国商务部正式发布公告,将中芯国际正式纳入“实体清单”。根 据公告,在列入实体清单后,美国出口商必须向美国政府申请许可证后才能继续向其供货,其中针对先进工艺节点制程半导体产品的所需物品的出口供应,美国政府将优先采 取“推定拒绝”政策,即,原则上不批准出口许可。

从半导体材料方面来看,美国从原材料供应方面进行了限制,这直接致使例如 CMP 材 料及电子特气这类美国高市占率产品存在的断供的可能性,进一步推动国产 CMP 及气 体厂商的需求及国产替代化进度。

完整PPT报告,请在雷锋网公众号对话框回复关键词“ 21412 ”获取。

工业互联网的脖子被卡死了?

全屋智能,华为“亮剑”了