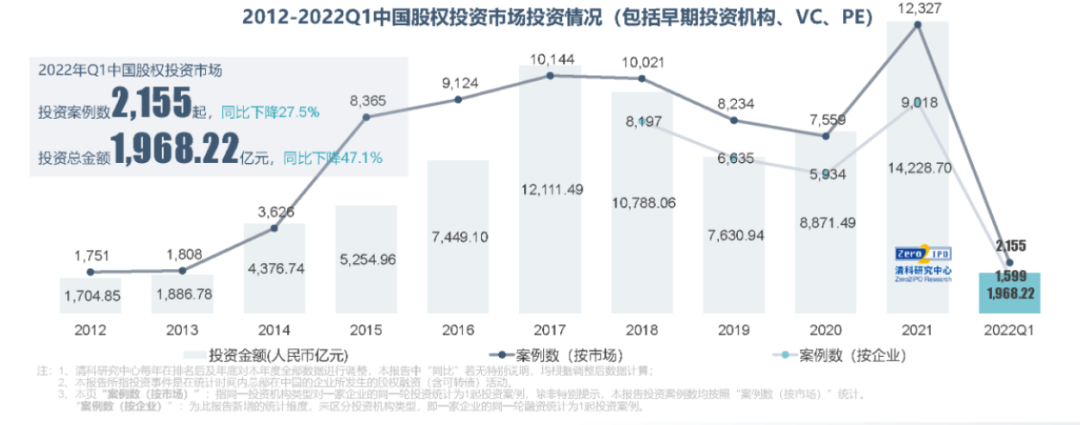

上半年,整个投资市场节奏明显放缓,一季度的投资金额同比减少近一半。清科研究中心相关数据显示,2022年第一季度中国股权投资市场共发生2155起投资,同比下降27.5%;披露投资金额为1968.22亿元人民币,同比下降47.1%。在过去半年里,复杂的国际环境、充满不确定性的全球经济,以及北京、上海等地疫情反复,机构募资环境进一步恶劣、活跃度明显下降。很多投资人长期处于观望状态,出手变得越来越谨慎。市场虽然没有出现去年在线教育、社区团购等大型赛道的集体收缩事件,但整体趋势乏善可陈,甚至没有涌现出新的风口。在去年新消费遇冷之后,投资人们将目光锁定在了两大方向,代表着下一代互联网和未来的Web3、元宇宙板块,以及有着明显政策和资本红利的碳中和、硬科技板块。其中,Web3、新能源领域的相关公司,上半年估值上升明显。市场寒冬下,这些方向究竟是真正的未来还是短期的泡沫,当前还不能盖棺定论,但这是当前市场上为数不多能够看到增长的方向了。“现在不投新能源,就像20年前没买房”,最近经济学家任泽平的这句话流传甚广。在他看来,当下,新能源相关的产业是未来中国经济最有希望的、最具爆发力的领域。 “硬科技是今年为数不多还比较景气的行业”,硬科技投资人林佳亮也对深燃表示,“今年上半年,尤其是一些新能源项目发展节奏较快。”与一些赛道的投资人受经济环境、政策因素影响主动放缓投资步调不同,一位新能源领域的投资人指出,机构想要加快进度,但受疫情影响,迫不得已放缓了节奏。比如身处北京的新能源领域投资人张宏就表示,“好多项目,不去现场尽调,是无法最终做出投资决策的。”上半年受疫情影响,他错过了两个跟了很久的项目。资本涌入之下,一些新能源领域的项目估值水涨船高。一位硬科技投资人提到,一个不起眼的新能源小公司,刚刚量产产品后,一上来就要估值20个亿,“真的很疯狂”。在新能源板块中的细分领域,二级市场上,这个6月,风电、光伏、锂电池在A股相关板块均出现大涨。在一级市场,储能、氢能是今年上半年的焦点。作为光伏、风电等新能源发展重要支撑环节的储能产业,已经成为能源转型的重点,是实现“双碳”的必经之路。据光大证券预测,到2025年,我国储能投资市场空间将达到0.45万亿元,2030年增长到1.30万亿元左右。据林佳亮透露,储能领域的一些公司,年营收能实现好几倍的增长。具体来看,目前主要的储能方式中,电化学储能应用范围最广泛、发展潜力最大,现阶段以锂电池为主,并且已经进入规模化商业应用阶段。根据清科研究中心数据,2016年-2022年第一季度,我国清洁能源领域投资案例数主要集中在新能源发电、储能领域,投资案例数占比分别为38%、34%;储能领域投资中,储能锂电池投资活跃度最高,投资案例数占储能领域总投资案例数的75.9%。氢能作为另一焦点受到关注,则与今年3月发布的《氢能产业发展中长期规划(2021-2035年)》有关。这意味着,氢能上升到国家能源战略地位。产业端也深知,氢能距离大规模产业落地还有一段距离。“氢能的储存和运输,成本太高了”,张宏指出,但这并不影响市场的高度关注。

半导体芯片:热度不减,但估值回调

在持续的政策扶持下,半导体芯片领域的国产替代近两年加速推进。清科研究相关报告显示,2022年一季度股权投资市场上,半导体及电子设备行业是获得投资金额最高的行业,达448.02亿元,相较第二大行业IT领域的353.03亿元高了将近100亿。

吸金无数的同时,半导体领域也出现了泡沫。早在2021年,半导体领域的优质项目抢夺就已经非常激烈,行业早期的融资额基本都是数亿元。有观点认为,那时就已成泡沫重灾区。张宏今年重点关注新能源、新材料,就是因为看到半导体项目中,往往都是头部明星大机构参与。“这些大机构又把项目的估值抬得特别高,瓜分了份额。”他所在机构开始担心,半导体板块一二级市场估值倒挂严重,到最后是否还能获得合理回报,因此,对半导体领域的投资十分谨慎。“去年,市场对半导体领域期望过高了,今年相较去年有所降温。”林佳亮指出,今年以来,一级市场一些半导体项目估值有所松动,估值的上涨速度明显放缓。估值趋向保守的部分原因是,全球半导体市场的增速下滑。世界半导体协会近日发布的数据显示,预计2022年半导体市场的增幅不到15%,较上一年增速下滑10%左右,而2023年的增速进一步放缓,预计是5%。手机等终端市场的需求下滑,也导致半导体领域产能过剩,出现了“砍单潮”。二级市场的回调也是部分原因。A股市场上,半导体项目接连出现破发、估值缩水。4月,5家IPO的半导体公司中,4家破发,其中唯捷创芯上市首日跌幅达36%,市值蒸发近百亿元。包括翱捷科技、国芯科技在内的大量半导体公司上市之后依然长期亏损。从2021年11月开始,国内A股半导体板块持续下滑,截至今年4月底,板块指数跌幅超过30%。尽管一季度半导体行业是获得资金最多的行业,但融资金额,相比去年已经出现下滑。清科研究相关报告显示,一季度期间,半导体及电子设备行业融资数量同比上升了11.8%,而金额同比下降了19%。此外,半导体领域产业端的投资并购事件也在增多,头部机构正以并购的形式扩充产业线,建立优势。在全球增速放缓的背景下,在国内,半导体领域的国产替代依然备受关注,毕竟中国半导体设备行业整体国产化率的提升还处于起步阶段。而投资虚火褪去后,市场才能重回理性发展规律。去年下半年,元宇宙概念大火,但也正是大众认知到元宇宙并非一朝一夕就可以实现之后,热度便降了下去。不过,产业端、投资端对元宇宙的热情并没有明显下降。在与元宇宙相关的虚拟人、社交、VR/AR等领域,都少不了大公司布局的身影。今年开年以来,虚拟数字人就成了投资界的宠儿,第一个月便融资近百起,金额累计超过4亿元。字节跳动、腾讯等互联网大厂、娱乐公司,纷纷布局虚拟数字人,发布数字人产品。VR/AR领域虽然目前还尚未有技术层面的创新,但不影响业界对该领域的看好。有人认为字节跳动未来具有增长潜力的业务,一个是TikTok、另一个就是VR设备Pico所处的事业部。罗永浩最近也公开表示,再次创业的方向是AR,称AR是下一代计算平台。元宇宙社交类APP不断被孵化出来。先是啫喱上线之后又快速下架、字节旗下被外界视为是元宇宙社交产品的派对岛也在内测中。6月,曾经的“直播第一股”映客公司更名为“映宇宙”,并要将业务全面向元宇宙方向转型。对于遥远的元宇宙,投资人们高度关注的是其基础设施建设领域的技术创新。英诺天使基金合伙人王晟近一年来都在重点关注元宇宙,尤为关注相关的基础设施项目。“现在谈实现元宇宙,就相当于路都没修好,水电还没通上,就要修建迪士尼”,王晟指出,元宇宙基础建设当前还处于非常早期的阶段。以虚拟数字人为例,一方面,3D动画的生产成本很高且周期较长;另一方面,原本应当是沉浸式的数字人3D形象,目前依然大多是以短视频形式呈现。他认为,元宇宙基建应当重点关注以下几个方向,包括算力基建,以支撑元宇宙的海量计算需求;人工智能技术比如AI感知算法以加强虚实连接;3D图形学及相关生产工具的建设,用以构建虚拟数字空间。“未来三到五年,元宇宙领域必然是要先在基础设施层面实现提升,只有在基础设施建设不断完善的基础上,才会有内容生态的丰富。”王晟表示。

Web3:元宇宙未至,“下一代互联网”先行?

在2022年元宇宙概念相对“收敛”、产业端、投资端埋头铺路之时,Web3成为了创投圈最火热也最具争议的风口。

Web3基于区块链而存在,强调实现去中心化,相较于Web1.0时代只能静态单向阅读信息,Web2.0时代用户能够可读、可写信息,参与交互,Web3.0时代,用户能够可读可写信息,并拥有数据所有权。在王晟看来,相比元宇宙是生产力的创新,Web3是生产关系的创新。在区块链底层技术逐步成熟的基础上,如何构建经济系统、加速应用的落地,是探索Web3领域的重点。Web3之所以能火起来,某种程度是因为,它在一些投资机构眼中是快速“造富”的新领域。在海外,越来越多的公司因为估值十倍、百倍的增长,给投资人带来十倍、百倍的高收益。自去年以来,a16z、Paradigm等风投机构,都成立了数十亿美金的Web3基金。今年6月,红杉资本又推出总规模达28.5亿美元的两只新基金,将扩大Web3领域投资,据不完全统计,其仅今年前4个月就已投资近20家Web3公司。Web3领域独角兽也接连出现。Web3安全公司CertiK于4月宣布完成8800万美元的B3轮融资,投后估值达到了20亿美元(约120亿人民币)。5月,加密金融服务提供商Babel Finance完成B轮8000万美元融资,估值20亿美元。“Move to Earn”Web3游戏STEPN也是自去年11月上线之后,不到半年就宣布估值突破了10亿美元,平台代币的流通市值最高时超过了200亿美元。一位投资人对深燃提到,和传统的一级市场投资不太一样,一些Web3项目的投资方式是发Token,解锁之后,机构就可以快速退出,锁定期较短,流动性也更好。“相较于遥远的元宇宙,Web3诱人的地方在于,能够快速变现有收益”。但是,高收益的另一面是高风险,Token代币机制是Web3生态发展的催化剂。一个庞大复杂、快速发展且缺乏监管的领域,Token机制如若不够完善,就可能导致灾难性的后果,给投资者和普通用户带来巨大损失。近日,受美联储加息、Luna暴雷等因素影响,全球市值最大的加密货币比特币价格也接连跳水,6月19日凌晨,比特币一度跌破18000美元,创下了2020年底以来的最低点。此外,Web3应用存在的风险性也无法忽视。以STEPN为例,其在5月下旬发布清查大陆用户的公告后,代币价格不断暴跌,一度下跌40%。至今,Web3在国内依然有着较大争议,一部分人认为,不能单单以区块链技术来定义Web3。而且,加密货币的流通在国内受到合规性的限制。也因此,美元基金在涌向Web3之时,很多传统VC还持怀疑态度。不过,投资人们有一个共识是,对于Web3的学习和关注,不能落下。“如果说去年下半年新消费投资是市场转冷,那今年上半年的情况可谓哀鸿遍野”,消费投资人陈明辉这样形容。据他观察,今年以来,很多基金直接砍掉了消费组,身边很多看消费的投资人朋友,要么转岗看其他方向,要么直接失业。从2018年开始关注消费领域,陈明辉可以说是见证了新消费从走上风口又回归理性的整个周期。2019年时新消费的号角吹响,完美日记、元气森林、三顿半等新品牌靠着互联网的流量打法,销量疯涨,资本一哄而上,疯抢新消费。到2021年上半年,新消费投融资一路高歌猛进,成为全行业投融资最火热的赛道。烯牛数据显示,2021年上半年消费投融资数量达到333起,融资总额超过500亿元,比2020年全年的融资总额还要高。但自去年下半年7、8月开始,一级市场的融资数量和规模开始大幅下降。2022年更是持续遇冷,据蓝鲨消费不完全统计,2022年4月,新消费领域共公布了71起投融资事件,相比3月的98起,环比减少27.6%;相比半年前(2021年11月)的128起更是削减了44.5%。一级市场的冷却背后,是新消费品牌在二级市场上的股价暴跌、市值缩水。上市以来,奈雪的茶股价一度暴跌超75%,截至6月21日,泡泡玛特股价依然还低于发行价,丸美股份相较股价最高时市值蒸发超200亿元。二级市场不买单,新消费企业经营也遇到了困境。开年以来,新消费领域,裁员、关店、持续亏损的衰颓之势愈演愈烈。“投资人们发现,项目增长无法匹配预期后,估值泡沫就开始破裂”,陈明辉指出。实际上,2021年下半年以来,从业者们渐渐明白,新消费品牌陷入了打法失灵的困局,采用互联网流量打法实现了爆发式增长,当流量红利退潮之后,缺乏可持续增长动力的品牌们就会陷入增长困境。如今陈明辉所在的机构,还在坚持看消费,不过更加克制和理性。“我们最近投的项目,都是相对成熟的市场需求下的微小创新,可能不是很‘性感’,但却是相对稳定可见的增长和收益”,他表示,“中国消费市场的基本盘还在,每年还是会有三五个细分赛道的头部出现,我们要做的就是抓住这几个头部”。业内人士谈起新消费风口的崛起,总是少不了2019年那一拨TMT投资人的转向。TMT是由科技、媒体和通信三个英文字母整合而来,但过去十年里,移动互联网的火爆,也让TMT一词成了互联网方向的代名词。然而,TMT现在却遭遇了周期性的挑战。2019年时,美元基金资金充沛,正处于寻找下一个风口的当口。移动互联网时代,市场马太效应明显,一个头部公司估值一年能涨百倍。但2019年以来,投资人们发现,市场已经很少有这样的机会了,字节、拼多多、美团那样的案例很难再复制。2019年,创新工厂创始人李开复就曾指出,移动互联网的红利正逐步消失,投资人要抓住技术驱动的下一个增长点。自去年三季度以来,中国互联网领域投融资金额就在下滑,2022年一季度期间下滑尤为明显。信通院相关报告显示,2022年一季度,我国互联网投融资金额35.1亿美元,环比减少42.6%,同比减少76.7%。TMT领域的投资下滑,与头部互联网公司的处境脱不开关系。一位投行从业者称,自去年7月以来,投行的TMT业务就按下了暂停键,进入了寒冬期。曾经市场高速发展导致垄断、过度竞争等行为层出不穷,过去一年里,监管部门也在反垄断、反对资本无序扩张层面进行大力整改。上市通道的关闭,也导致更多的TMT投资人调整方向。此前,有一些投资人转型到新消费,但在去年下半年,互联网领域的投资逻辑在新消费领域遇冷之后,他们又开始尝试向硬科技转向。然而,硬科技投资门槛较高,产业背景的投资人更有优势,很多缺乏产业背景的TMT投资人,便以元宇宙、Web3为新出口寻找机会。但总之,在投资领域,移动互联网时代的造富神话已经消失了。“只要站在风口上,猪都能飞起来”,在21世纪前二十年互联网发展的黄金时代里,资本捧出了一个又一个风口。进入2022年,互联网行业走入向下的拐点,加之经济环境的不稳定性,无论是投资人还是创业者,都需要更加谨慎了。

— end —

我是老K,关注我继续听我BB~

我们还有10000+产品经理聚集的大社群,关注公众号↑↑↑,回复「加群」即可加入