以Aave、MFT为例了解下一个机构级蓝海:固定利率借贷

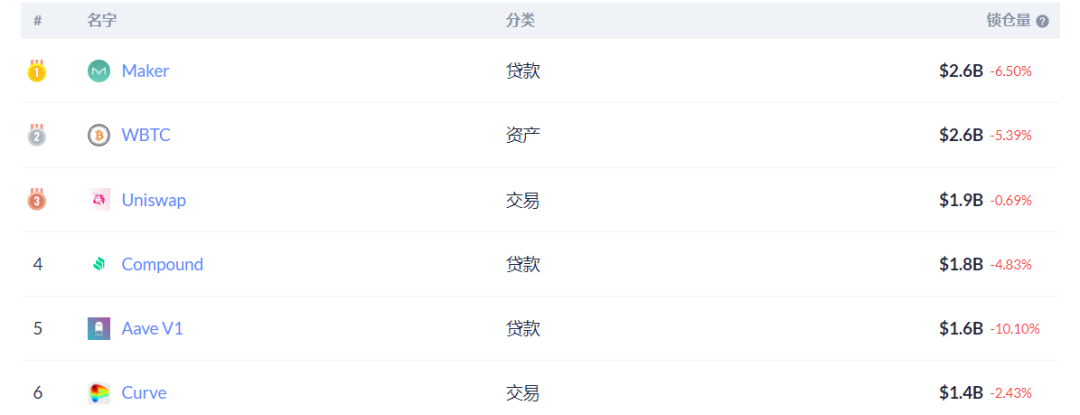

借贷是 DeFi 的核心业务,DeFi 锁仓排行榜前五名有 3 个都是借贷产品。

DeFi 领域目前最主要的借贷模式为浮动利率模型,也即借款利率和存款利率会随着用户需求浮动。当市场对某项资产的需求提升时,将会显著提升某项资产的借款利率。借款利率除了和需求有关外,也和池子内的资产总量有关,池子内可借资产越多,一般借款利率会越低。

目前 DeFi 的借贷协议都是基于浮动利率模型,当借款需求旺盛时,借款利率有可能大幅攀升,但对于很多用户来说,可预测的财务支出可能是更好的选择。固定利率借款在Aave内已经具有了相当规模。

可预测对于很多人来说是一个比较重要的点,不可预测往往代表着风险,结果可能很好,但也可能很坏,这事实上相当于赌博。特别是对于传统金融机构来说,如果想要进行大额借款或者存款,但结果又不能预测,这可能会成为阻碍机构进入的重要因素。

今天聊一聊目前市场上都有哪些提供固定借款产品的平台,模式上又有哪些区别?

Aave 是知名借贷平台,DeFi 龙头产品之一,创新性较强,具有很高的知名度和比较大的用户群体。

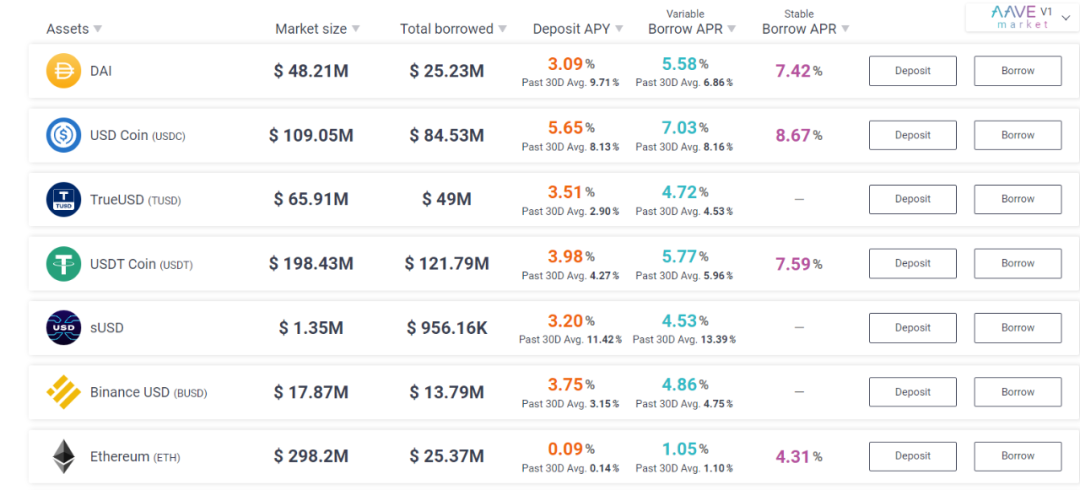

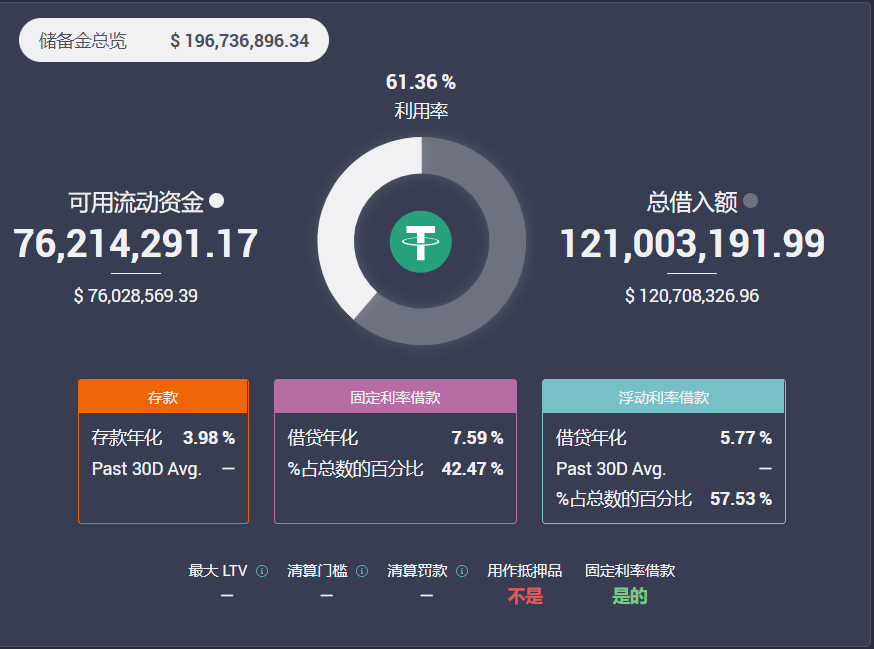

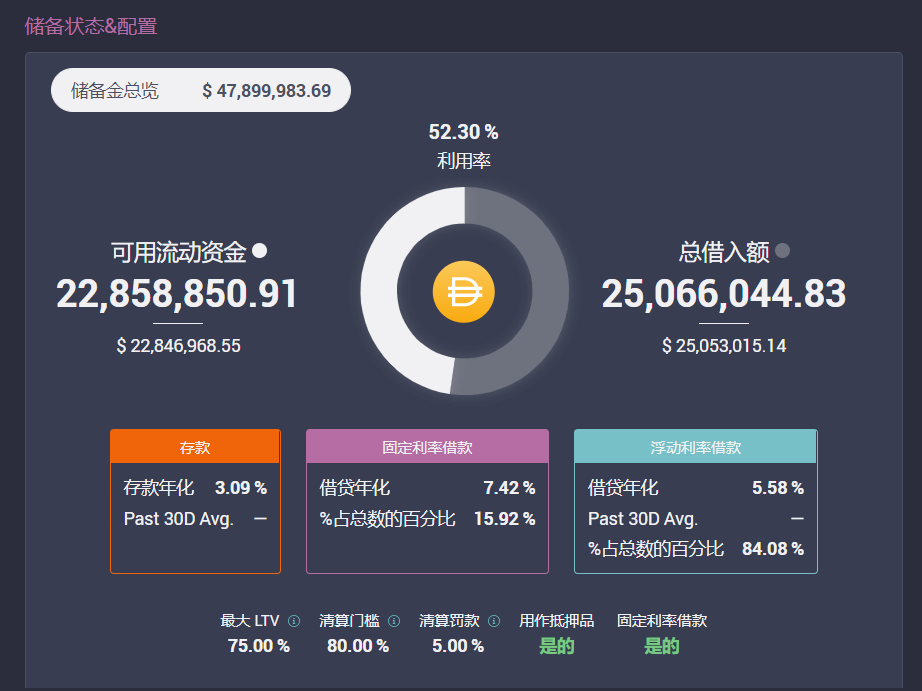

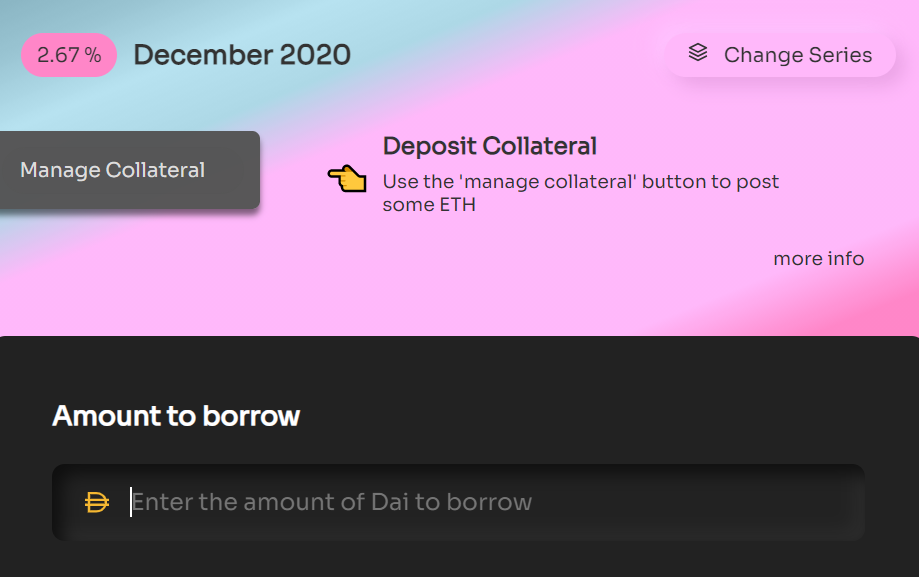

Aave 在浮动利率借贷之外,还提供了固定利率借贷服务,如下图所示 :

Aave 内的固定利率并非是绝对固定的,在极端情况下利率可能再平衡。再平衡的条件为:当平均借贷利率低于 25%,并且利用率超过 95 %时,将会发生利率再平衡,利率将会发生变化,但从目前的情况看出现再平衡的几率不大。

在 Aave 内我们可以看到每种资产的相关数据,其中包含了固定利率借款的占比份额。从目前来看 Aave V1 内固定利率借款占比较高的是 USDT、USDC 和 DAI,占比分别为 42.4%、27.6% 和 15.9%。但如果单从 V2 版本来看, USDT、USDC和 DAI 的占比分别高达 56.7%、57.9% 和 67.2%。

Aave 固定利率借款和浮动利率借款使用同一个资金池,本质上和浮动利率借款并无不同,只是支付的利率不再随需求而变动。

YIELD 是另一种模式的固定利率借款协议,其业务逻辑依托于 Maker,和 Maker 有比较深的绑定关系。

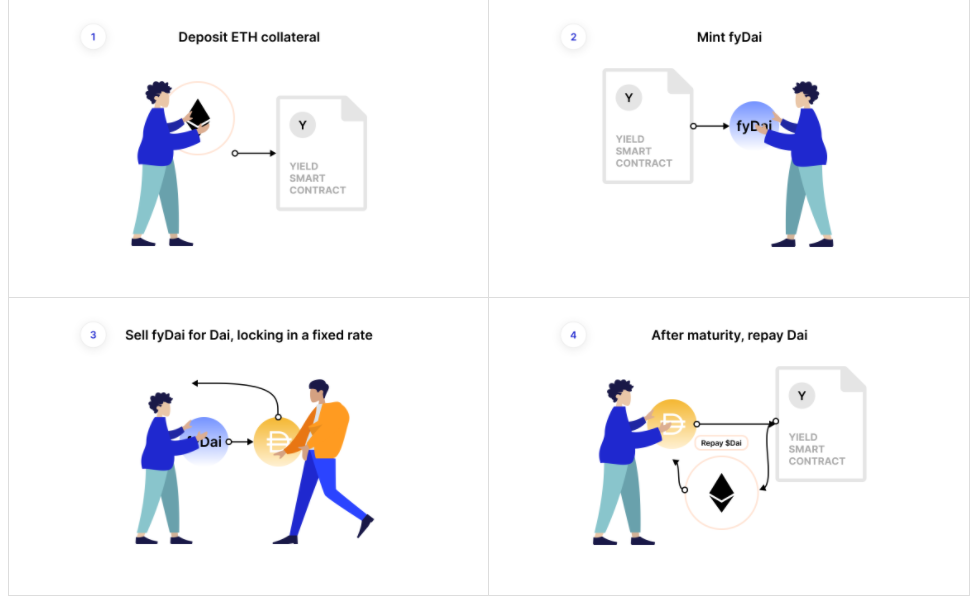

使用 YIELD 借出 DAI 的整体流程如下:

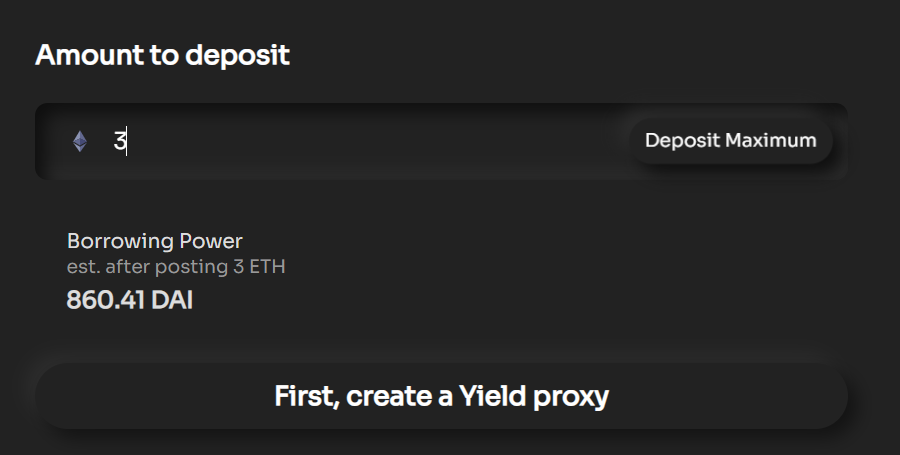

用户首先存入 ETH,才能借出 DAI,目前只支持 ETH 抵押,也只能借 DAI 这一种资产,抵押率和 Maker 相同,目前为 150%。这里对应流程图中的第一步。

随后在 Borrow 中进行借款,这里对应流程图中的第二步和第三步。

事实上第二步和第三步的幕后操作都被隐藏了,用户感知不到。在这两步中用户首先进行铸币,铸造的是 yfDAI,也即流程图中的蓝色代币,接着系统自动把 yfDAI 兑换成 DAI 给到用户,就实现了第三步的结果。

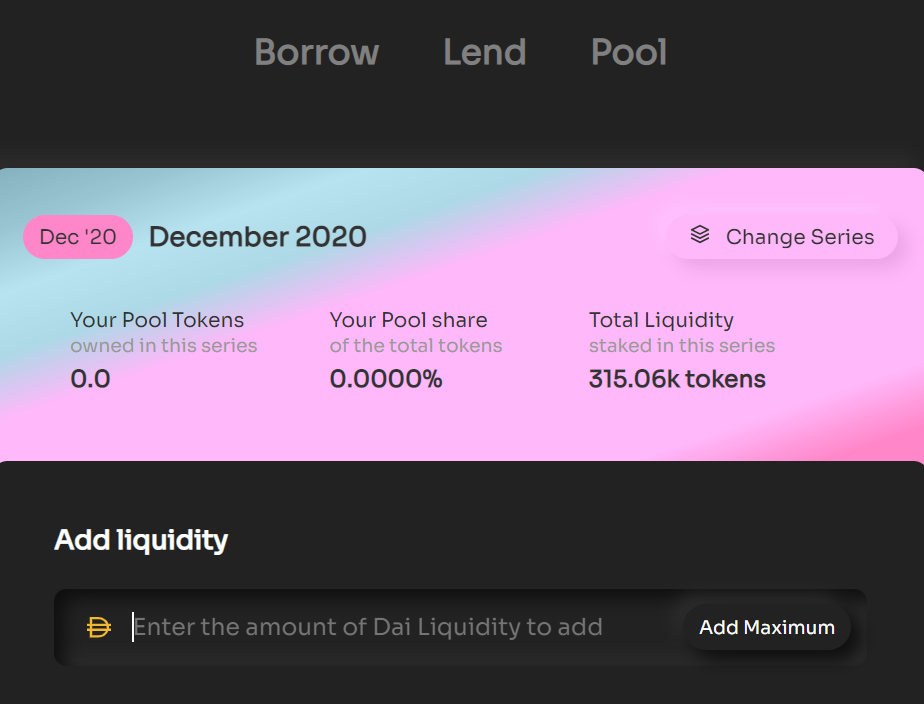

yfDAI 和 DAI 的兑换,是通过 Pool 自动进行的,用户也可以往 Pool 内注入流动性来支撑兑换,提供流动性将会获得手续费分红。

yfDAI 和 DAI 之间是有折价的,比如 0.97:1, 这其中的折价就是用户借款所支付的利息。

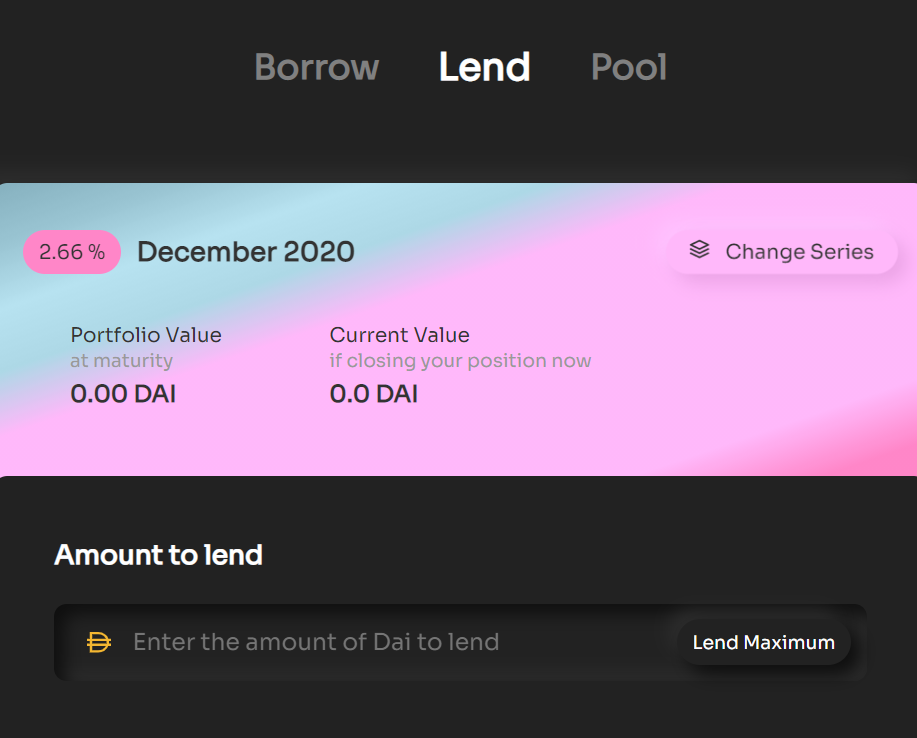

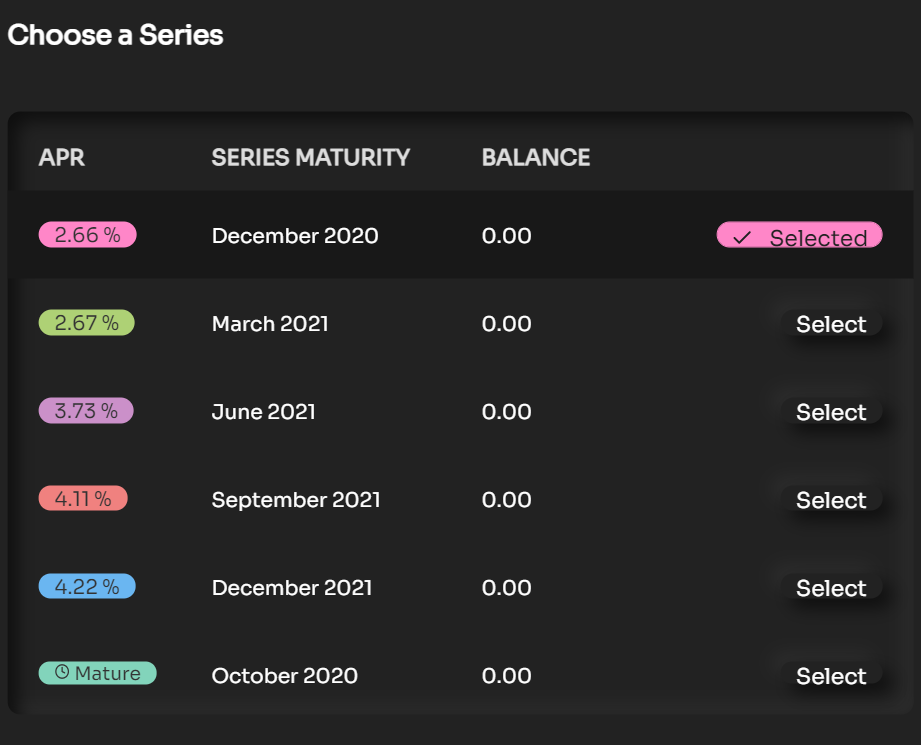

在 Lend 界面用户可以存入 DAI 来折价获得的 yfDAI,折价部分就是到期收益率,购买时可以选择不同的期限,不同的期限收益率不同。到期之后可以使用 yfDAI 1:1 兑回 DAI。

目前来说 YIELD 的整体数据一般,锁仓量比较小。

YIELD 模式的本质是通过铸币溢价发行出了一个可交易、具有到期日的零息债券,并赋予了这个债权到期以一定比例兑换资产的权利。

从目前市场上看到的固定利率产品来看,使用此种模式的产品居多,UMA 和Mainframe 都是类似模式。UMA 在这方面的尝试不算多,Mainframe 是致力于为用户提供固定利率借贷的产品,关注度也比较高,下面看一看。

Mainframe 还未上线,目前已经完成了 1 轮审计,预计于明年 1 月份上线,代币为 MFT。

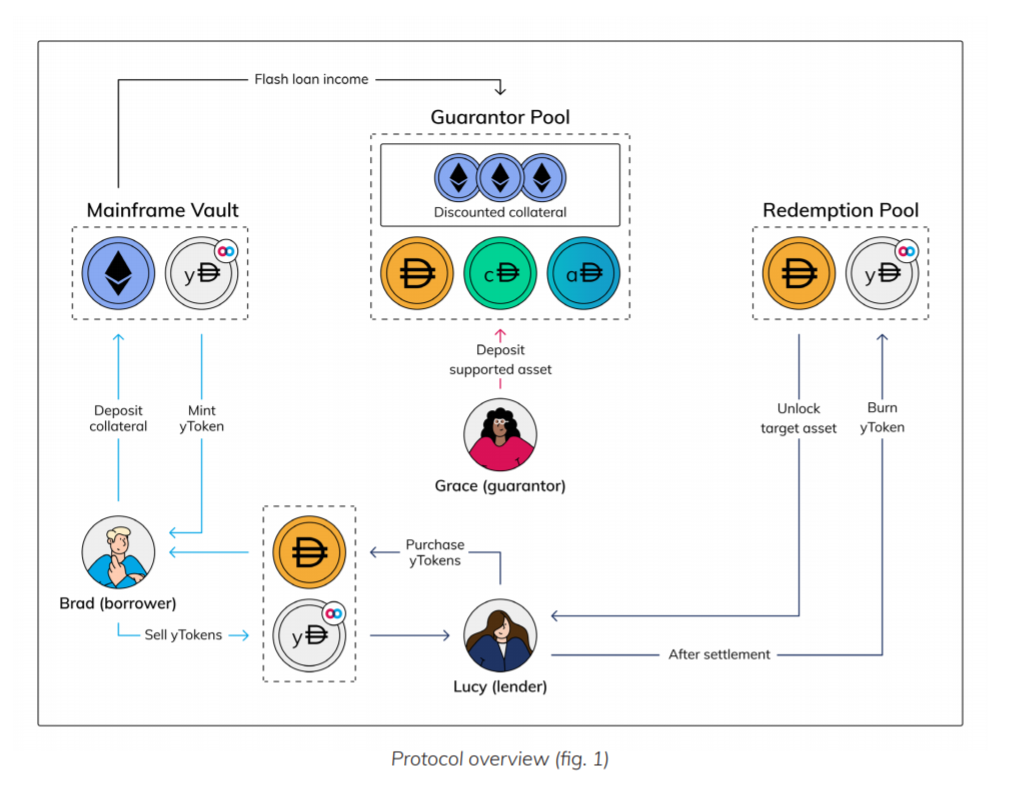

Mainframe 的结构和 YIELD 类似,但又有很大的区别,先看一张总图:

Mainframe 体系由出借人、借款人、担保池、赎回池四部分组成。从上图可以看出借款人通过抵押资产铸造出 yDAI,yDAI 卖给了出借人,出借人的支付的 DAI 放入了赎回池。

在 Mainframe 内有担保池,用户可以把资金注入到担保池内赚取清算收益,借款人抵押的资产将会被用于闪电贷赚取收益,收益也会注入担保池。

Mainframe 和 YIELD 最大的不同是,YIELD 的 yfDAI 是系统通过池子自动卖出,换成了 DAI 给用户,Mainframe 内是卖给了出借人。

直接卖给出借人可能的问题是,当出借人购买需求不足时,交易是无法成交的,有可能需要折价较多才能实现成交,借款人可能会付出更高的借贷成本。但我们也可以发现 YIELD 中的借款人和出借人是割裂的,借款人的资金来源是资金池而非出借人,资金池的大小决定了其规模。

从图中可以看出担保池还支持 cToken 和 aToken 注入,这为 Compound 和 Aave 这两个平台的用户提供了额外的收入渠道。

从最新的消息看,因为 Compound 在上次行情波动中,因为 DAI 的波动被清算了 8500 万美金资产,Mainframe 决定首发资产由 ETH 改为 WBTC,目标资产由 DAI 改为了 USDC。

目前市场上提供固定借贷利率的 DeFi 产品还不多,最为成熟的当属 Aave,在目前 Aave 的市场内,固定利率借贷产品已经占据了不小的份额,从数据上表明了固定利率借贷产品确有其需求。

Aave 的固定利率产品和主流的浮动利率产品没有本质区别,只是借款人支付固定的利率而已。

除此之外 YIELD 使用的零息债券模式是另一种主要模式,借款人溢价发行债券,出借人折价买入债券,到期兑换资产赚取收益,债券可交易、可转让,形式上更加灵活。

目前固定利率借贷还并未流行开来,但未来我们将会看到更多固定利率借贷产品的出现及采用,这也将为机构入场扫清一些障碍。

-END-

波卡快速入门 | NFT快速入门 | DeFi+Layer2