头条观察 | 机构趋于谨慎,10亿美元清算是否会重演?

| 机构投资者趋于谨慎

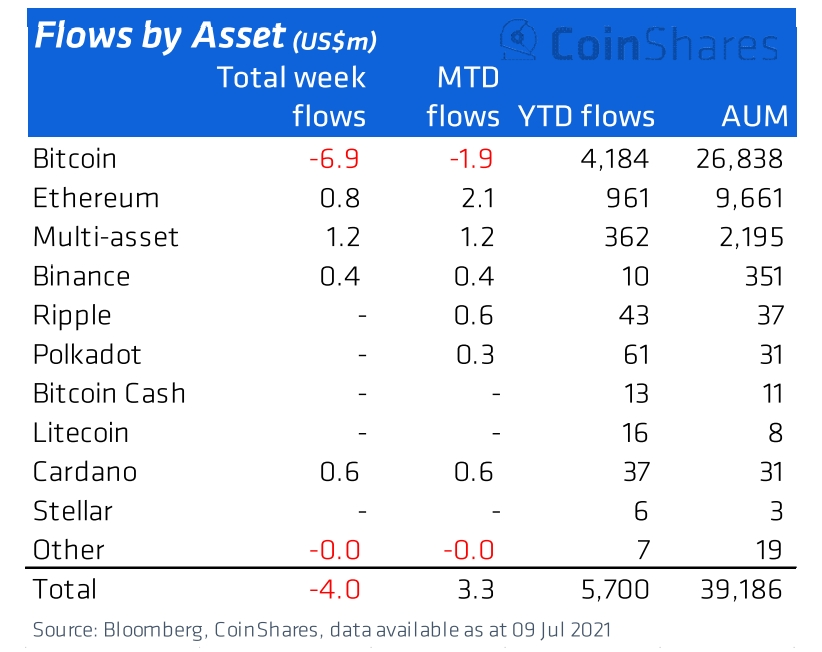

根据 CoinShares 7月12日的数字资产基金流动周报,机构投资者对加密货币的投资金额降至2020年10月以来的最低水平,显然,他们对加密市场的信心尚未恢复。

上周,Coinshares加密投资产品有价值15.8亿美元的数字资产产品完成了换手,资金整体净流出400万美元,其中大约690万美元撤出了比特币跟踪产品,以太坊产品则出现80万美元的小幅流入。本月,比特币累计流出190万美元,以太坊净流入210万美元,而多资产产品、BNB、XRP、DOT、ADA均有资金流入。从这份报告来看,机构投资者趋于谨慎,且有分散其加密资产配置的倾向。

| 衍生品市场的清算风险

过去三周,比特币一直无法突破36500美元的阻力位,市场处于持续恐慌状态。市场的萎靡让“10亿美元规模清算”再度成为讨论的话题。

尽管此规模的清算对比特币而言已经不再是新鲜事,但是衍生品交易者对价格暴跌引发的清算依旧格外敏感。这种负面偏见意味着,同样的波动幅度,下跌带来的冲击对交易者的心理状态影响尤为显著。

例如,有多项研究表明,通过彩票赢得500美元的“冲击力”比从赌博输掉相同金额的“冲击”要小两到三倍。

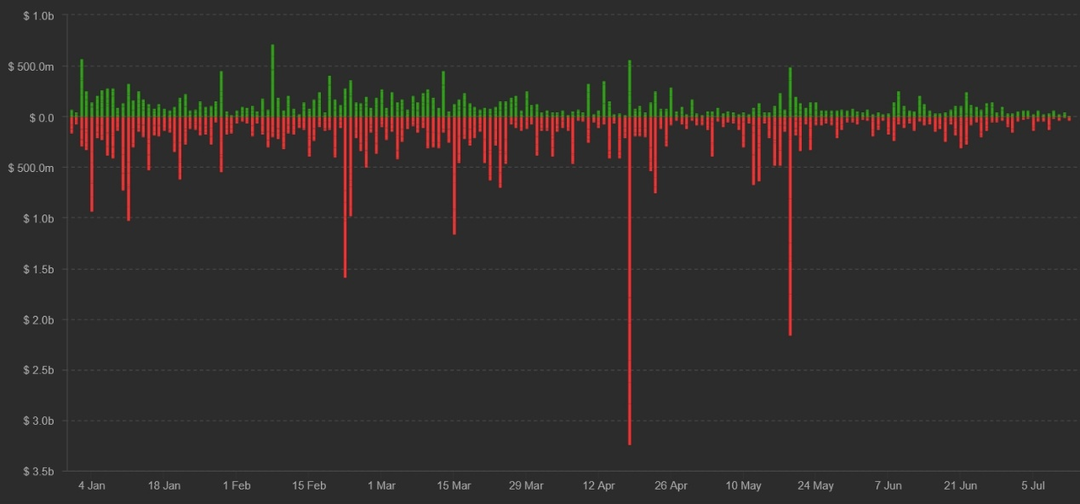

(图)比特币期货清算情况,红色代表多头

2021年以来,10亿美元以上的多头合约清算共发生了7次,算不上特别频繁,但往往发生在交易者使用过度杠杆的时候。

相比之下,今年2月8日,即便比特币单日上涨 19.4%,也没有发生10亿美元规模的空头清算(最高7亿美元左右)。因此,这恰恰表明多头杠杆往往要鲁莽得多,散户交易者习惯使用高杠杆但经常沦为清算的受害者,因为他们过度追求利润,在衍生品交易所的保证金往往严重不足。

那么,最近市场发生10亿美元规模清算的概率高吗?

| “现金和套利交易”清算风险较低

季度期货合约的交易价格通常与现货价格不同。通常,当市场处于中性或看涨状态时会出现溢价,约为5%至15%之间。此利率(基差)通常与稳定币借贷利率相当,因为推迟结算意味着卖家要求更高的价格,这会导致价格差异。

这种情况为套利者和巨鲸创造了机会,他们可以在现货交易所买入比特币,同时做空期货以获得期货合约溢价。因此,尽管押注价格下跌的交易者通过对冲进行“现金和套利”交易,表面上被定位为“空头”,但实际上是中性的,清算风险较低。

| 多头远未过度杠杆化

当比特币价格上涨至 65000 美元高位时,交易者普遍看涨,但5月11日至5月23日,比特币从58500 美元暴跌至31000美元之后,市场经历了残酷的多头合约清算,情绪迅速转为看跌。

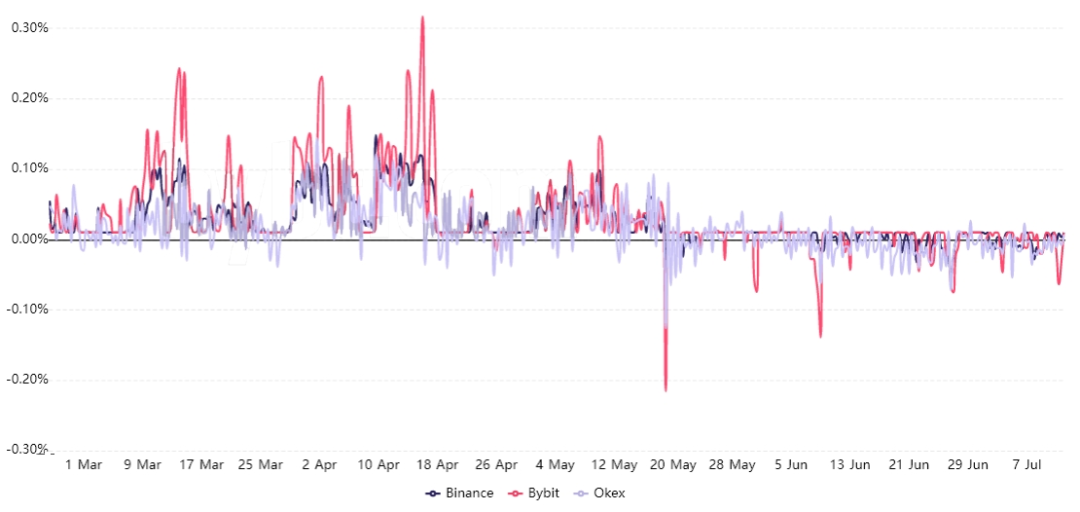

衡量投资者情绪的一个有效方法是比特币永续合约融资利率。每当多头需要更多杠杆时,指标就会变为正值。

(图)比特币永续期货融资利率

如上图所示,自5月20日以来,8小时融资率没有一次是高于0.05%的。这一现象表明,多头整体上不愿使用高杠杆,因此短期内即使价格再次下跌,也难以出现10 亿美元规模以上的清算。

| 未平仓合约随价格暴跌大幅减少

每份期货合约都需要一个大小完全相同的买方和卖方,未平仓合约以美元为单位来衡量价值。这就意味着若比特币价格下跌,该指标也会随之下跌。

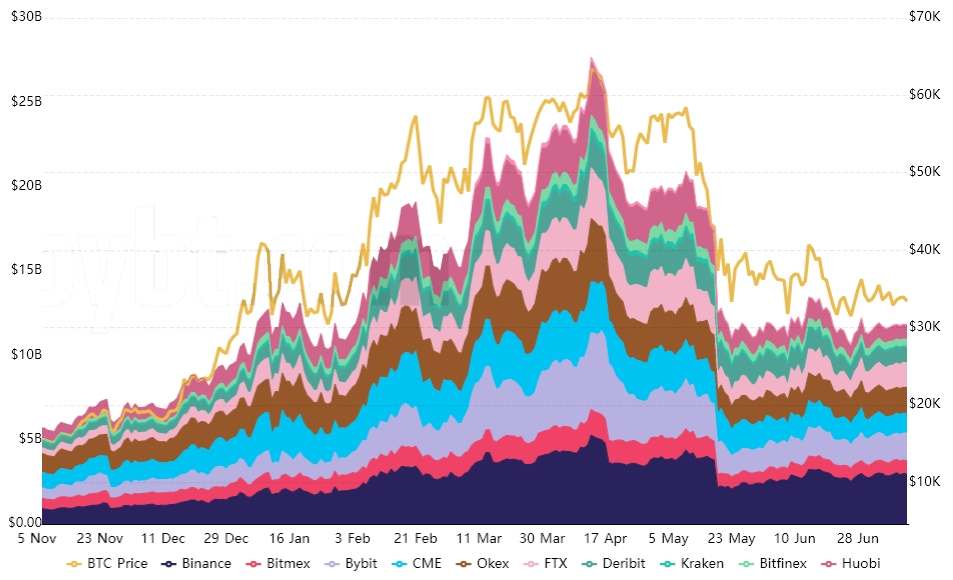

(图)比特币季度和永续期货未平仓合约

如上图所示,今年3月中旬,期货未平仓合约价值超过了200 亿美元。也就是说,在此期间,10亿美元规模的清算仅占总额的5%。目前未平仓合约规模约 118 亿美元,10亿美元将占总额的 8.5%,发生这种规模清算的概率显然比3月份要低。

综上,由于多头没有过度使用杠杆,而空头中有一部分是对冲套利者(清算风险低),因此再次出现大规模清算的概率较低。除非上述指标发生重大变化,或者出现黑天鹅事件,否则市场将继续保持低位震荡。

声明:投资有风险,入市须谨慎。本资讯不作为投资理财建议。