六家“壳公司”急上市,钱又要给互联网大厂赚了?

港版SPAC(特殊目的收购公司)正式实施以来已有六家SPAC公司递交招股书;港股为SPAC公司开闸背后最大受益者将是国内的独角兽企业及其背后投资机构。

全文4663字,阅读约需9分钟

文|李然

编辑|吾人

来源|融中财经

ID:thecapital

题图|Pexels

估值增长快、未来想象空间大、企业上市快......,凭借这些特性独角兽在“专精特新”之前一直是VC投资机构眼中的香饽饽。但随着美股针对国内创业企业推出的上市新政以及港股的屡屡破发,代表未来技术发展方向的新经济独角兽不得不一再推迟上市时间。随着港版SPAC(Special Purpose Acquisition Company 即特殊目的收购公司)今年1月的正式实施,短短一个半月内已有六家SPAC公司向港交所递交招股书,而港股为SPAC公司开闸背后最大受益者正是国内的独角兽企业及其背后投资机构。

风向变了,独角兽企业不香了?

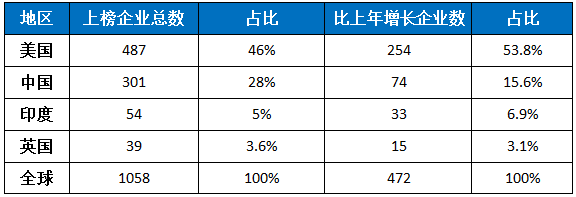

去年底胡润发布了《2021全球独角兽榜》,其中有两个数据对于投行来说非常值得关注。一是相比2020年中国独角兽企业在2021年仅增加了74家,而美国增加了254家;二是印度去年增加了33家独角兽企业,超越英国成为独角兽企业排名第三的国家。

2021全球独角兽分布地区情况统计

2021全球独角兽分布地区情况统计

数据来源:胡润研究院

胡润发布的全球独角兽榜统计的是全球成立于2000年之后,价值10亿美元以上的非上市公司。换而言之这些企业不仅是IPO的预备队,同时也是全球资本追逐的新经济宠儿。然而通过统计数据可以明显看到,去年中国的独角兽企业增速大幅下降,与美国之间的差距被拉大。

为什么会出现这种情况?首先我们需要看下哪些行业更容易出独角兽企业。

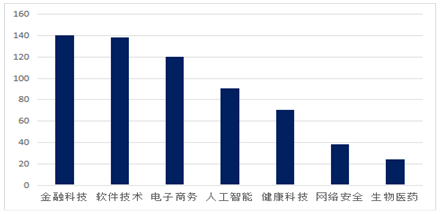

2021全球独角兽企业主要行业分布

2021全球独角兽企业主要行业分布

数据来源:胡润研究院

通过全球独角兽企业行业分布情况可以看出,独角兽特点是技术驱动、可规模化、可复制且边际成本随规模扩大而大幅降低。一项技术只要处于领先地位,就可以用很低成本覆盖很大的市场份额,从而快速形成10亿美元以上的估值。而这恰恰是美元基金和美股最显著的投资偏好——寻找全球独角兽企业。

然而独角兽的投资逻辑显然与国内目前A股和港股市场存在巨大差距!因此当美国华尔街开始对国内企业赴美上市不再友好,国内A股又先紧着硬科技和专精特新企业IPO,昔日独角兽企业现阶段只能寄希望于港股。然而,无论是从美股转板港股二次上市的独角兽企业,还是首次实现IPO的独角兽,港股的市场反应均不算理想。因此去年第四季度,港股申请和审批的IPO企业大幅减少,很多独角兽企业选择暂缓上市,以待其他更好时机。

由于退出形势变得越来越不确定,因此国内投资机构近年来对独角兽企业的投资开始趋于谨慎,而这一变化直接导致国内新晋独角兽企业数量的下降。

资本宠儿成了老大难

国内新经济独角兽企业大多是科技型成长亦或是模式创新型企业,这种企业通常有两个明显特征:一是估值高,普遍在上市前市盈率就已超过50倍;二是长期失血,为了扩张市场或者是技术上的持续突破,独角兽企业在上市前实现盈利的情况非常少。

由于独角兽企业在上市前估值就已达到10亿美元以上,因此并购退出情况很少,大多靠IPO实现投资退出,占到全部退出项目数量的87.6%,少数独角兽企业则通过借壳方式实现上市。

1、独角兽现在IPO有多难

2021年共有24家独角兽企业在全球资本市场上市,其中仅有1家企业——诺禾致源在A股上市,10家在港股上市,13家在美股上市。由于独角兽企业短期普遍无法盈利,中小型独角兽较超级独角兽企业和行业头部企业承受更大的融资和运营压力,因此上市条件更为宽松的美股和港股往往成为独角兽企业上市最佳选择。随着美国证监会(SEC)发布针对中概股声明以及推出中概股监管实施细则,独角兽赴美上市变得越来越不确定。

那么独角兽这两年在港股上市情况怎样?受美股政策影响,2019年以来包括京东物流在内很多超级独角兽企业选择在港股上市,但2021年港股新上市的97只股票有44只首日破发,破发率高达45%,年内破发率更是达到了68%,个别新发行的股票甚至被腰斩,很多中小型独角兽企业不得不推迟上市时间。

与美股和A股相比,港股在投资主体上与美股较为相似,均以公募基金为主,比国内A股市场公募基金占比高出一倍。海通证券报告显示,港股中公募基金持仓较为集中,前五大行业持股市值占到了77.1%,持股最大的三个行业分别是金融业、能源业以及工业;对冲基金重仓的主要是金融业、非日常生活消费品、工业以及地产。可以看出,港股投资人非常重视上市公司的现金流以及利润情况,因此美元基金投资了奈雪的茶等消费类项目并通过港股上市的投资逻辑正在于此。对于硬科技项目,港股投资人虽然允许企业有一定程度亏损,但热衷程度远不及美股。

2、国内估值体系不利于独角兽

去年在港股上市企业,20-30倍市盈率新股比去年提升了3%,40倍以上新股占比达到了12%。由于港股、A股、美股的估值体系不同,因此从前按美股方式进行估值融资的独角兽企业其实很难被A股和港股投资人所接受,即便能在港股上市,破发也很严重。

香港本地投资机构和投资人在港股中占有很大比重,因此对于技术领先但商业化程度目前很低的行业,很难像美股那样给予高估值。以无人驾驶公司为例,IPO常规做法是根据过去收入和利润对未来市场进行预测然后折现计算出估值,但无人驾驶项目普遍商业化程度很低无法按此法进行估值。美元基金对于科技型项目估值方法是先假设五年后中国无人驾驶市场规模,然后根据这家企业目前的市场占比折算估值。美股相信技术可以改变未来,愿意为科技型企业高估值买单,而能够做到此种方法估值的投资人,目前只有美元基金。

SPAC将为独角兽开启上市门?

2月15日由嘉御资本董事长兼创始合伙人卫哲作为公司发起人的VISION DEAL HK ACQUISITIONCORP公司向港交所主板递交了上市申请,这是港股对SPAC开闸来短短一个半月第六家提交上市申请的SPAC公司,可谓异常火爆。

那么SPAC(Special Purpose Acquisition Company 即特殊目的收购公司)为什么能给独角兽企业开启新的上市之路呢?

SPAC其实是由共同基金、对冲基金等募集资金而组建上市的“空壳公司”,并且由于这个“空壳公司”只有现金没有任何其他业务,因此上市审核相对容易并且很快。“空壳公司”上市后以投资单元形式发行普通股与认股期权组合给市场投资者从而募集资金。

SPAC公司上市筹集资金做什么用呢?和买壳上市不同,SPAC公司自己本身就是一家壳公司,SPAC公司上市后仅有的一个任务就是寻找一家有着高成长发展前景的非上市公司与其合并,使其获得融资并上市。

SPAC模式集中了直接上市、合并、反向收购、私募等金融产品特征及目的于一体,目标公司可以通过和已经上市的SPAC并购,迅速实现上市融资的目的,而这恰恰被认为是独角兽企业实现“曲线IPO”的绝佳路径。

早在2007年美国互联网热时期,SPAC模式就曾在美国靡一时,一年当中有66家公司通过这种方式在公开市场募资120亿美元。然而金融危机之后随着互联网公司泡沫破裂,SPAC公司市值一落千丈,海外投资者大多不再敢涉足SPAC领域。然而近两年SPAC公司在美国又火了起来,2020年美国共有248家SPAC上市,占当年美股IPO数量的52.7%,募资830.42亿美元,占到美股IPO募资额的53.5%,首次超越传统IPO模式;2021年美国60%的IPO由SPAC公司完成。

从并购标的看,SPAC公司偏好具有高增长性的公司。2021年初以来,近200家公司完成了与美国上市的SPAC合并,被并购项目主要包括软件、生物技术以及电动汽车。花旗银行香港公司和投资银行团队负责人克里斯托弗·拉斯科夫斯基(Christopher Laskowski)表示:“SPAC将首先从那些高增长的公司开始”。

此次在港股申请上市的6家SPAC公司虽然投资领域各部相同,但都集中在具有高成长性的独角兽企业上。招商局作为发起人的Aquila计划重点关注亚洲(特别是中国)“新经济”行业(例如绿色能源、生命科学及先进科技与制造行业)内有科技赋能的公司。

泰欣资本和龙石资本作为发起人的Tiger Jade专注于医疗保健行业;莱恩资本和Astrapto以及李宁发起的Trinity关注全球性消费领域;由春华资本、农银国际资管等机构发起的Interra则计划投资创新科技、消费及新零售、高端制造、医疗健康及气候行动等领域的高增长型公司。

2月15日前后又有两家SPAC公司向港股提交了上市申请。其中由Ace Global、皇朝国际、富荣控股等联合发起的Ace Eight公司将业务重心放在亚洲经营生物技术及TMT行业的公司;由嘉御资本创始人、阿里巴巴前CEO卫哲、易界集团的成员公司DealGlobe、楼立枢及创富融资发起的Vision Deal HK则主要关注于智能汽车技术以及具备供应链及跨境电商能力成长性企业。

独角兽上市互联网大厂受益?

SPAC公司通过并购方式加快独角兽公司上市进程,谁将最终受益?首当其冲的应属互联网巨头企业。互联网巨头企业已成为中国独角兽诞生的重要推手,目前超过53%以上的国内独角兽企业背后均有互联网大厂身影。

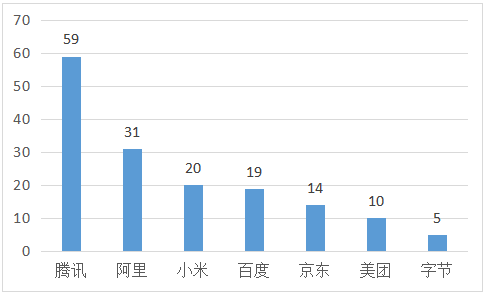

互联网大厂投资独角兽企业数量

互联网大厂投资独角兽企业数量

数据来源:IT桔子

去年第三季度财报,互联网公司集体出现滑铁卢,而造成这些互联网大厂亏损的一个重要原因就是他们所投独角兽企业以及上市公司因估值大幅降低所造成的对外投资损失。腾讯投资部,三季报投资公允价值暴跌百亿元;随后阿里爆出战略投资接连亏损;百度在2021三季报中披露其投资亏损了189亿。

数据显示,巨头们对外投资的步伐越来越快。其中最明显的是腾讯和字节,2021年腾讯投资了312个项目,字节投资了68个项目,投资数量均较上年增长超过70%。财报显示,腾讯超过52.8%的资产是投资业务的资产,投资类资产已经成为腾讯最大的资产。

2020年腾讯财报中,在“可供出售金融资产”科目腾讯有高达1317亿元的公允价值变动收益被算作资本公积。然而仅仅过了9个月,腾讯投资产生的公允价值下跌了364亿元。而被独角兽所累的另一家互联网巨头则是阿里,阿里巴巴公布2022财年第一季度财报中,该季度战略投资亏损139亿元,主要是社区团购、淘宝特价版、本地生活服务和Lazada等业务。

今年初字节跳动裁撤投资部门的消息在网上刷屏,除了外界所猜测的政策因素外,裁撤投资部另一重要原因恐怕在于互联网巨头依靠投资这个副业舒服过日子的时代恐将一去不返。独角兽企业除了可以为互联网巨头带来高估值溢价、构筑生态外,吞金的独角兽如果迟迟不能上市,互联网巨头只能自掏腰包“奶”着它们,亦或是只能壮士断腕,弃之不顾,任其自生自灭。

独角兽企业有那么重要吗?根据普华永道《解密独角兽——共筑中国未来新经济》调研报告显示,技术研发是受访独角兽最重要的创新方式,超过60%的独角兽研发投入占成本的20%以上,26%的企业研发投入甚至占成本的40%以上。

2014年起美国风投资本开始集中于独角兽,独角兽融资额度比此前三年的融资总和还多。独角兽的出现改变了传统风投机构的投资逻辑,每支独角兽开辟的新业务领域不仅是未来技术或商业模式的创新方向,而且通常代表着资本所认可的未来新经济趋势。港股推行的SPAC公司,在为国内独角兽企业注入新的强心针的同时,无疑将让投资机构重燃对独角兽企业信心。

本文由融中财经授权亿欧发布,申请文章授权请联系原出处。