头条观察丨Terra真的失败了吗?

市场已经证明,Terra是一个不成熟的公链生态建立持久稳定币机制的失败尝试,伴随着大规模的欺诈。这不是Terra Luna的UST第一次从其美元挂钩上掉下来。UST在2020年跌至0.8美金,导致生态系统出现大规模恐慌。

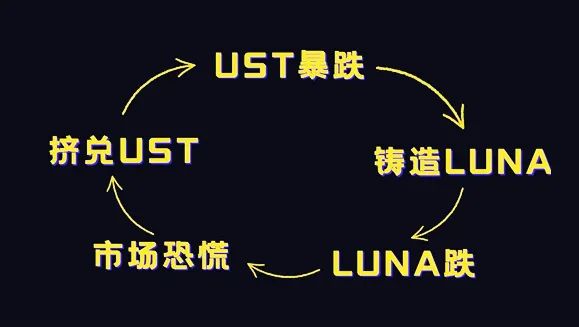

UST的稳定机制是通过规定1 UST始终可以通过燃烧/铸造机制与价值1美元的LUNA互换,Terra激励做市商套利UST的供需错位。做市商反复烧毁UST和铸币LUNA,直到稳定币再次以1美元的价格交易。核心思想是LUNA作为UST需求冲击的缓冲替代品,然而,两个代币之间极其自反的关系揭示了一种易受银行挤兑影响的后果。

如果UST突然的需求收缩造成巨大抛售压力,为了维持挂钩套利者铸币LUNA并迅速膨胀其供应。结合外生抛售,这种对支持UST价值的代币通胀压力降低了市场对LUNA作为抵押资产的信心,并加剧了对脱锚的担忧。UST和LUNA之间的反身互动创造了一个自我毁灭的反馈循环,这种循环促使两种代币的资本进一步外逃,蒸发了LUNA资本化的价值。

银行挤兑的潜在威胁要求Terra以某种方式激励套利者尽可能持有LUNA,而不是在收缩期间立即抛售获利。但是保证未来需求增长超过任何短期收缩的唯一方法是通过Terra生态系统的永久增长。为了建立对需求收缩的弹性并减轻对潜在银行挤兑的担忧,Terra在3月下旬Jump Crypto的治理提案后宣布建立一个比特币储备池。

Jump提出了一种机制,如果UST的价格跌破0.98美元,套利者将UST换成价值0.98美元的比特币,而不是1美元的LUNA。这个储备池的资金由Jump Crypto和Three Arrows Capital等提供。尽管由BTC等不相关资产资本化的足够大的储备池肯定会降低银行挤兑的风险,但这一策略也应该被解释为UST-LUNA机制的失败。依赖BTC储备池作为部分抵押品消除了Terra相对于DAI或USDC等抵押稳定币的资本效率优势。

此外,由于做市商将在发生重大脱钩的情况下套利BTC,因此在随后的复苏过程中,LUNA持有者的奖励将减少,从而进一步降低了持有的动机。UST稳定机制的不可持续性是显而易见的。

有一种论点认为,对UST的足够需求将抵消Anchor的资本外逃,并产生飞轮效应,从而实现可持续的稳定。首先,尽管在Terra上正在构建许多有趣的项目,例如Mirror(反映现实世界资产价格的合成资产),Astroport(为不同的池使用单独的AMM的DEX)和Kujira(允许用户竞标折扣抵押品),但每个项目的TVL只是Anchor的一小部分(Astroport:约1.5亿美元,Mirror:约7亿美元和Kujira:截至5月1日,约4000万美元)。期望其他Terra L2协议的TVL增长可能会在短期内抵消Anchor的资本转移是不现实的。

还要考虑即将在Near和Tron上推出的几个吸血鬼项目,分别提供20%和30%的收益率。由于任何人都可以分叉现有项目,这些模仿者可能是众多项目中的第一个,并且肯定会进一步划分链中的流动性。另一个论点是,在CURVE上引入4pool将增加足够的流动性,以抵御资本退出Anchor的抛售压力。3pool是Curve上最具流动性的池,是针对稳定币掉期优化的DEX,由USDC,USDT和DAI组成,它们都是完全抵押的稳定币。最初由Terraform Labs提出,4pool将由UST,Frax,USDC和USDT组成。

Terra和Frax在Convex治理中的大量份额使他们能够为预期的4pool分配更高的收益,从而激励他们自己的稳定币具有更大的流动性。4pool肯定会实现这一目标,但是,鉴于Anchor的利率下降,以及Defi中大量有吸引力的收益农业机会,只有约60亿美元的资本离开协议(约33%的TFL和约44%的UST存款)。

退出UST的途径实际上出人意料地有限:鉴于其目前的流动性水平,只有大约5亿美元可以通过Curve交换,几十亿美元可以通过BTC退出,几十亿美元将通过LUNA退出,也许其余的将在Terra链上重新利用。4pool的推出对缓解即将到来的流动性紧缩几乎没有作用。还要考虑买卖通常流动性差的数字资产对价格的巨大影响。坦率地说,UST根本没有足够的流动性来避免危机。

现实情况是,到目前为止,每一个算法稳定币实验都失败了,通常是以相当戏剧性的方式。确保长期稳定的唯一方法是通过创建依赖于稳定币的可持续用例。算法稳定币开发人员必须优先考虑经济建设而不是机制设计,但是,如果机制本身有缺陷,经济无论多么充满活力,都是无济于事的。

2021年1月,曼尼·林孔-克鲁兹(Manny Rincon-Cruz)在他的博客上发布了关于算法稳定币的开创性文章。他认为算法稳定币必须保持单调增长的需求增长,以避免在最终的脱钩之前出现一系列价格波动。LUNA本质上代表了对未来稳定币需求和供应增长的主张,就像计息票一样。因此,从货币政策的角度来看,Terra的机制保持完全相同的基本缺陷。算法稳定币试图复制公开市场操作,而没有实施资本管制的关键能力。

加息和即将到来的经济衰退将最终结束加密货币不合理的奢侈回报时代,并迎来新一代加密风险投资者,他们唯一的优先事项是为可持续的去中心化未来提供资金。

资料来源于网络

文丨Punk9527 编 | Black 审 | 林蛋壳

声明:投资有风险,入市须谨慎。本资讯不作为投资理财建议。