支付迭代:信用卡、PayPal、Square……下一个会是什么?

本文5.3k字,阅读14分钟

暴雨灾害期间,多处停电,无法使用线上刷卡或刷二维码支付。

不得不从抽屉角落里拿出“陌生”的纸币。

惊讶于许久没有关注的新版人民币,竟然如此“惊艳”的,同时,也触发了对支付的好奇!

人类为什么要有支付行为?

从微观经济学的角度讲,每一个微观个体的效用函数(Utility Function)不一样,即消费偏好不同。

大卫·李嘉图说,擅长生产葡萄酒的人应该和擅长生产羊毛的人进行交换,双方的消费需求都可以进行更好的满足。

为了解决这样的难题,支付和货币作为金融创新方案应运而生。金融支付在人类历史上的发展目标就是不断扩大商品交换的地域范围和参与交易的人群范围,从而提升了全社会的福利边界。

这个创新的过程延续了数千年,至今仍在持续。

1

铸币和纸币

货币是商品或服务的支付手段,数千年前,生活在美索不达米亚和古埃及的居民,很早就开始使用早期的货币。中国的货币文化灿烂辉煌,有文字记载的货币史长达3,500多年。

在古代人们就已经知道开采银矿。由于银比金活泼,发现要比金晚。以至于,在很长一段时间内,使得白银的价值比黄金还贵重。公元前1780至1580年间,埃及王朝的法典规定:银的价值为金的2倍。

新矿的发现、铸币技术的进步让金属货币在13世纪得到普及。

但是铸币的质量往往良莠不齐,极易损坏和贬值。比如1529年,法王法兰西斯一世为赎回两个在他被捕之后替他充当人质的儿子,支付了1200万埃斯库多,西班牙人花了四个月的时间才数清并检验完这些铸币。其中40,000个铸币因不合格被拒绝。

中国是世界上第一个使用具有政府信用背书的法定纸币的国家,建立了全世界第一个货币政策管理机构“交子务”,也是第一个经历纸币型通货膨胀的国家。

威尼斯探险家马可•波罗于1295年途经丝绸之路从中国返回时,他描述了众多传奇故事,其中之一便是忽必烈汗强迫国民接受加盖皇室印章和签字的纸钞,放弃金属铸币。

欧洲银行家和金匠受到启发,开始发行可以兑换储蓄的纸质本票,本票可以支付给任何拥有它们的人。本票可以交易,和今天的钞票类似(“钞票”一词源于14世纪词语“nota di banco”)。

2

银行

最早从事银行业务的是犹太人,他们为躲避战乱,逃离了家乡,到意大利以兑换货币、保管贵重物品等为生。

那里并没有我们现在的宽敞的银行网点,他们在市场上放一条板凳,就开始经营货币兑换业务。

银行一词的英文叫Bank,其实是源于意大利语Banco,其原意是长凳、椅子。早期的银行从业者被称为“坐长板凳的人”。

倘若这些商人中有人资金周转不灵,无力偿付时,就会招致债主们群起捣碎其长凳,商人的信用也即宣告破碎。英文“破产”:“Bankruptcy”,即源于此。

世界上第一家银行究竟建立于哪一年,成立于何地,对于这个问题,史学界的看法一直不一致。

其实早在公元前2000年以前,古巴比伦的神庙已对外放款;在古希腊,很多商人也已经开始从事货币兑换活动。

在意大利,银行业在佛罗伦萨银行的暂时失势后,美第奇家族(the Medicis)顺势而上。

3

汇票:货币兑换

到了中世纪(欧 洲),由于贸易往来的不断扩大,跨国大额贸易的逐渐增多,利用货币(金银等) 进行交易时会有诸多不便。

为此,从事货币兑换的商人在欧洲各地开设分店,让远隔两地的人实现了不同货币错时结算的可能。

这里传奇的美第奇家族就要第一个出场了。最早的金融界的豪门可以追溯到13世纪的意大利,也就是著名的美第奇家族。甚至英国拍了一部电视剧叫做美第奇家族,被称为现实版的权利的游戏。

美第奇家族的乔凡尼·迪比奇·德·美第奇(1360—1429)率先在整个欧洲建立起了稠密的信息网,成功开创了兑换、结算业务,并从中取得了丰厚的佣金收益。

①建立起了国际“汇兑·结算”网络;

②与梵蒂冈政府建立了伙伴关系;

③开创了利用教廷公款进行汇兑的新型收益模式。

假设威尼斯的一个商人想要从法国的供应商那里进口一些货物。他可以用铸币(或信用)购买一张汇票,这样他就可以以固定汇率在法国的银行或代理人那里提取等量的货币。

真正颠覆现存货币体系的发明是汇票。汇票很快成了欧洲新兴商人阶层喜爱的支付体系,被用于跨国交易。

汇票叫板传统货币,让商人的经营活动在一定程度上免受债台高筑和财政状况堪忧的君主的影响。同时也该表了之前的银行一直是单一经营结构,很容易被违约债务人拖垮的局面。

4

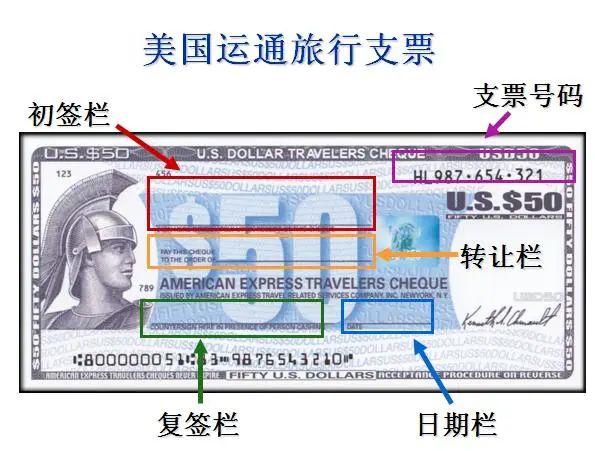

旅行支票:2B到2C

美第奇家族开创的“汇兑结算”业务主要服务对象是各国做生意的商业机构,实际上算是对公业务,也就是现在来讲的“to B”。

到了19世纪末,美第奇家族开创的国际“汇兑·结算”方式,在托马斯·库克和美国运通公司的不断努力下,终于拓展到了个人层面。实现这一拓展的便是“旅行支票”。

其实在此之前,就存在着个人使用的支票,只不过在旅游目的地使用起来极其不便。就连当时美国运通公司的老板在旅游时也遭遇到了大麻烦。

首先,要沟通海内外诸多部门和许多利益相关者,缩短处理问题的时间。

其次,要发明难以伪造的支票,专门做成旅游支票,并设计防伪标准。

其三,要对商店、餐馆等进行兑换补偿。

其四,是防止意外机制的设计,比如丢失或被盗时,为顾客弥补损失。

其五,是设计盈利方式,反映先进的社会生产关系理念。

5

信用卡:一切皆可赊购

第二次世界大战以后,20世纪50年代的美国抓住了世界复兴的机遇,在国内掀起了一波消费热潮。在此期间也涌现了大量的赊销公司,它们允许消费者月结。

可是大量的赊销卡以及每月收到的大量账单,都让消费者十分头疼。要是有一张无论何时何地、无论购买何物都可以通用的信用卡就好了。

自1950年大来卡创办以来,十余家银行都推出了信用卡,可是无一例外,都没能形成规模。直到美国银行发行的银行卡(BankAmericard)才将信用卡业务提升到一个新的高度。

那么如何吸纳使用者呢?

首先就要确保该卡无论在何地都可以使用。因此发卡方的第一要务就是扩充加盟店的数量,只有加盟店足够多,使用者才会增多,而这又会反过来促进店铺的加盟热情,达到所谓的“网络效应”。

不过为了实现这一目标,前期除了通过不断地投资来吸纳加盟店和使用者,别无他法。

在发行初期,美国银行曾遭受到严重的挫折。1959年,最终成功建立了覆盖全球的信用卡网络“VISA”。

VISA卡会费、手续费低廉,用途广泛,各行各业都踊跃加盟。顾客免费使用信用卡,商家适度支付手续费。原来的旅行支票还需要顾客支付手续费,VISA卡在商业模式上的突破是形成了“免费+收费”模式。

从现在的角度看,很多移动互联网的商业模式的鼻祖来自VISA卡。这个模式在中国本土生长的是银联。

6

PayPal:“ 信用”和“小额结算”

1992年,互联网上的在线店铺(以下称为网店)实现了信用卡支付的可能,随着通信安全性的不断提高,互联网经济已逐渐走进了百姓生活,现在有一半以上的网络交易都是通过信用卡进行结算的。

1999年PayPal的出现,埃隆·马斯克表现出了极大的兴趣。在第二年便将其成功收购。他通过各种营销手段,使PayPal成为街头巷尾议论的话题,因此用户的数量也有了大幅度提升。而PayPal的舞台正是世界最大的拍卖网站eBay。

eBay上多数交易是个人间或者个人同中小微企业的交易,想要扩大使用者的范围,就必须冲破两重壁垒。一是信用保证的壁垒,二是小额结算的壁垒。

PayPal成功打破了个人结算的壁垒——“ 信用”和“小额结算” 。

一方面买方不愿意把信用卡号码等信息告诉给素不相识的对方(个人);另一方面通过银行汇款,不仅要手续费,而且先付款再收货的形式也令人担心。

更要命的是,卖方多为小型商户(或者个人),大多数都没有通过信用卡公司的审查。

不过,PayPal成功解决了这些难题。

通过以上创新,PayPal冲破了“信用”和“小额结算 ”这双重壁垒,让素不相识的人也实现了自由交易。这项服务迄今已有16个年头了,目前用户覆盖了203个国家,账户数也达到了1.52亿。已经成为名副其实的国际“汇兑·结算”体系。它的年结算金额高达1800亿美元(2013年),相当于新西兰整个国家一年的GDP。

2002年2月,PayPal刚一上市,eBay便决定投资15亿美元将其收购。当然,这其中也不乏批评之声,认为收购价格过高。不过如今,PayPal每年可以创造66亿美元的高额利润,不容置疑它已经成为了eBay最大的摇钱树。

PayPal完成收购后,许多重要员工陆续从公司离职,创造了属于他们各自的传奇,被世人称为“PayPal黑帮”(PayPal Mafia)。而这次收购也成为硅谷“创业Style”转型升级的大事件之一。

7

Square:扩大卖方,改变买方

手机支付恐怕就是“支付·结算”的最后战场了吧?

手机支付有两种方式,一种是利用智能手机进行在线支付,另一种是利用手机终端进行现场支付。

前者发展极其迅猛, 目前两成以上的在线购物都采用了这种支付方式。这种支付方式只要借助信用卡和PayPal即可轻松搞定。问题是后者该如何完成支付呢?

正当人们一筹莫展时,另一名连续创业家走进了人们的视线,他就是杰克·多西,他继2006年成功发明了推特(Twitter)后,2009年又成功开发了Square。

只要在iPhone或者iPad等移动终端插入一个2厘米大小的方形读卡器,下载一个APP,输入银行账户,移动设备立刻就变身为一个信用卡结算终端了。

这项尝试来自“无论何时何地都能方便结算”的理念,Square希望能够为包括大型商场在内的所有店铺,提供一种灵活简便的结算方法。

目前,优衣库(东京银座店)已经采用了这种结算方式。店员们手持装有

Square的iPad,在为您介绍商品的同时就可以帮您结账。可以说,Square是一种以信用卡为基础的新型支付方式。

①对买方而言,扩大了信用卡的使用范围、缩短了支付时间;

②对卖方而言,允许消费者使用信用卡结算,为消费者提供了便利;

③低廉的手续费(略大于3%)和快速的到账时间。

在北美地区,Square能在竞争中存活下来,主要应归功于它对审查方式的创新和占领市场的速度,以及对“使用便捷”“费用低廉”的不懈追求。

对店铺来说,设备成本低廉。即便不购置昂贵的POS机,只要在现有的移动设备插上读卡器,下载相应APP就可以实现移动支付了。

从2010年推出服务开始,短短的3年间Square在北美就吸纳了420万加盟商户,年交易额超过150亿美元。更值得一提的是,Square 已全面覆盖了美国7000多家星巴克咖啡店。

8

无物支付:脱离手机

短信支付、手机号码支付、微信支付和支付宝支付等移动支付手段花样繁多。但是他有一个弊端就是过于依赖手机。因此未来的支付方式会趋向于无实物化,以下几种是近几年风头比较大的。

刷脸支付

是通过人脸识别技术来提取面部特征值进行信息比对,结合生物识别技术和图形处理技术,应用人工智能模式识别和计算机视觉技术鉴别个体身份,对已有的人脸信息进行对比,进而识别出消费者的身份信息,确认是本人后完成支付。

目前人脸识别技术广泛应用于酒店入住、车站机场安检、智能安防等领域。

目前许多相关技术尚处于起步阶段,大范围的落地商用还需要等待市场的检验。

刷手支付

2019年12月26日,美国专利商标局发布了一项来自亚马逊的专利申请,一种非接触式扫描系统,只需要通过手掌相关特征来识别身份,例如掌纹和静脉。

顾客只需扫描手掌就可链接至自己的信用卡或借记卡,300毫秒内即可完成所有交。我们简称这种支付方式为刷手支付。

国内某科技公司的仙人掌” 全新支付科技,只需手臂一挥,即可完成支付。

刷手支付比起刷脸支付在隐私安全上要更易于接受,不过相关技术都还在研发当中,我们拭目以待。

无感支付

无感支付是指通过物品某种独一无二的特征,绑定相关的支付工具,然后通过生物识别或者图像扫描等方式来识别,从而完成支付的支付方式。

无感支付不需要现金、不需要刷卡、不需要手机支付也不需要排队等着刷脸,轻轻松松走过可以完成支付!

目前全国多个地区开始逐步开展高速无感支付试点,越来越多的停车场也运用了“无感支付”系统完成车辆缴费。未来无感支付的发展空间是非常巨大的。

小结

从原始的铸币、纸币,到银行,从美第奇家族创建的国际公款汇兑网络、通公司开发的旅行支票、VISA公司发明的通用信用卡,到PayPal、Square的移动终端支付,再到无感支付,让支付越来越方便。

但是现金支付还是无法取代的。因为纸币是国家货币,任何人或者单位不能拒收纸币,真正达到无现金是不可能的,万一哪天爆发战争、没电,就麻烦大了。

正如《悬崖之上》说的(大意)“最原始的才是最安全的”。

未来有无限的可能,支付方式也是,紧跟时代步伐,期待新的支付方式带来的契机。

(完)

从“郁金香之战”与“乌合之众”